4 марта 2020 ITI Capital

Рынки

Вчерашнее падение рынка США было связано с неожиданным решением по ставке, которое в итоге напугало рынок из-за новых опасений по поводу мирового экономического кризиса. Впервые с крупнейшего глобального кризиса в истории фондовых рынков в 2008 г. ФРС пошла на беспрецедентные меры и снизила ставку на внеочередном заседании на 50 б.п., до 1,25% (верхняя граница диапазона). В дополнение к снижению базовой ставки по заимствованиям overnight, ФРС также объявила о снижении на 50 б.п. ставки по избыточным банковским резервам — IOER используется в качестве защиты ставки по федеральным фондам.

Мы считаем, что в отличие от ФРС рынок недооценивает экономические риски, которые еще и близко не заложены в цену активов. Согласно нашему базовому пессимистичному сценарию, волатильность сохранится в ближайшее время — до конца апреля доходность КО США 10 лет опустится ниже 0%, золото протестирует $1770/унция, и RUBUSD продолжит ослабевать до 70. Цикл снижения ставок ФРС, вероятно, закончится в сентябре финальным снижением до 0%.

Мартовские фьючерсы на S&P 500 растут на 1,23% на фоне побед кандидата в президенты США Джо Байдена на праймериз демократов во вторник. Американские рынки остерегались лидерства Берни Сандерса, который одержал победу в Калифорнии.

Общее число подтвержденных случаев заражения коронавирусом в Южной Корее составляет 5328 человек, погибших — выросло до 32.

Национальная комиссия по здравоохранению Китая подтвердила еще 119 случаев заражения и 38 смертей на конец вторника. На сегодня в Китае, по данным правительства, инфицировано в общей сложности 80 270 человек, из которых 49 856 человек выписаны и 2 981 умер.

Представители Всемирной организации здравоохранения заявили во вторник, что уровень смертности от коронавируса составляет 3,4% во всем мире, что выше предыдущих оценок в 2%.

Число зараженных коронавирусом в мире продолжает расти — на данный момент оно превышает 91 тыс. человек, количество смертей практически достигло 3,2 тыс.

Цена майских фьючерсов на североморскую нефтяную смесь марки Brent растет на 1,39% — до $52,58/барр. Стоимость апрельских фьючерсов на нефть марки WTI растет на 1,44%, до $47,86/барр. Нефтяные цены сразу начали расти после заявления ФРС о снижении ставки.

В фокусе сегодня:

Полиметалл: финансовые результаты по МСФО за 4К19 и 2019 г.

Мы считаем, что российский рынок откроется снижением.

Индекс Мосбиржи во вторник повысился на 2,01%, до 2821 п., РТС — на 4,19%, до 1 358 п.

Рубль укрепился к доллару и евро до 65,98 руб. и 73,71 руб. соответственно.

Лидерами роста стали Петропавловск (+7,22%), Мечел (ао +5,42%), ТГК-1 (+4,98%), Интер РАО (+4,45%), Лукойл (+4,18%).

В число аутсайдеров вошли Эталон (-4,1%), Mail.Ru Group ( −2,16%), Московская биржа (-1,65%), Лукойл (-1,59%), Алроса (-1,03%).

Цены на Brent утром в среду повышаются на 1,5%, до $52,64/барр.

Золото дорожает на 0,16%, до $1642/унция. Доходность десятилетних казначейских облигаций США снижается на 3,52 п.п., до 0,981%.

Японский Nikkei повышается на 0,31%, китайский Shanghai — на 0,06%.

DXY повышается на 0,1%, S&P 500 futures повышается на 0,99%.

Новости

ГТЛК (Ва1/ВВ/ВВ+) недавно закрыла книгу заявок на семилетние долларовые евробонды. Компания смогла разместить бумаги на сумму $600 млн с доходностью 4,65% (первоначальный индикатив 4,75-5%). Объем спроса на облигации превысил $1,1 млрд. Несмотря на то, что итоговая доходность сложилась ниже первоначального ориентира, мы по-прежнему считаем привлекательной покупку GTLKOA 27. Наиболее близкий по дюрации выпуск GTLKOA 26 (размещался в сентябре прошлого года) торгуется сейчас с доходностью YTM 4,04%. Таким образом потенциал роста нового выпуска к текущим уровням вторичного рынка составляет не менее 3%. Справедливая доходность 7-летних бумаг, по нашей оценке, сейчас составляет 4,15%. В случае возвращения рынка к максимальным уровням, предшествовавшим недавней распродаже, ценовая переоценка может составить примерно 5%.

ГТЛК- крупнейшая лизинговая компания России со 100% государственным участием. Эмитент специализируется на лизинге техники для транспортной отрасли страны. Объем портфеля компании по итогам 2019 г. превысил 1,1 трлн. руб. В качестве поддержки от акционера ГТЛК регулярно выделяются бюджетные средства на реализацию различных программ развития, а также производятся инъекции в капитал.

Минфин решил отказаться от проведения в среду, 4 марта, очередного еженедельного аукциона ОФЗ на фоне усилившейся в последнее время рыночной волатильности. В целом данное решение можно расценивать как положительное для локального рынка гособлигаций, поскольку сокращение предложения при прочих равных поддержит котировки вторичного рынка.

Ростелеком представил финансовые результаты за 4К19 и весь 2019 г. Выручка и OIBDA оказались на уровне ожиданий рынка.

Выручка за 4К19 оказалась на уровне 94,9 млрд руб. (+9% г/г; +13% кв/кв); OIBDA — 25,1 млрд руб. (-4% г/г; −10% кв/кв); чистая прибыль — 112 млрд руб. (против 2,35 млрд руб. в 4К18 и 6,41 млрд руб. в 3К19).

По итогам всего 2019 г. выручка составила 337,4 млрд (+5% г/г), что соответствует раннему прогнозу компании. Рост выручки обусловлен увеличением на 35% доходов от дополнительных и облачных услуг, повышением продаж оборудования по услуге видеосвязи и роста доходов от мобильной связи. OIBDA — 106,5 млрд руб. (+6% г/г); чистая прибыль — 16,5 млрд руб. (+10% г/г).

Ростелеком ожидает роста выручки и OIBDA в 2020 г. не менее чем на 5%.

CAPEX, по прогнозам компании, в 2020 г. будет находиться в пределах 70-75 млрд руб. без учета реализации госпрограмм.

RTKM RX: −0,7%

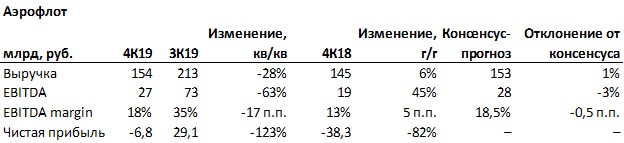

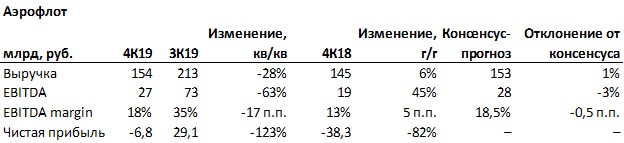

Аэрофлот отчитался о финансовых показателях по МСФО за 4К19 и 2019 г., с минимальным отклонениями от консенсус-прогноза.

Выручка за 4К19 оказалась на уровне 154 млрд руб. (+6% г/г; −28% кв/кв); EBITDA — 27 млрд руб. (+45% г/г; −63% кв/кв); чистая прибыль составила −6,8 млрд руб. (против −38,312 млрд руб. в 4К18 и 29,1 млрд руб. в 3К19).

По итогам всего 2019 г. выручка составила 677,9 млрд (+10% г/г). Рост выручки обусловлен увеличением на 12,2% доходов от регулярных пассажирских перевозок, на 2% доходов от грузовых перевозок и ростом доходов по соглашениям с авиакомпаниями, номинированных в иностранных валютах, и ростом доходов по программе премирования пассажиров. EBITDA — 168,9 млрд руб. (+11% г/г); чистая прибыль — 13,5 млрд руб. (против убытка в размере 55,7 млрд руб в 2018 г.).

AFLT RX: +0,71%

Вчерашнее падение рынка США было связано с неожиданным решением по ставке, которое в итоге напугало рынок из-за новых опасений по поводу мирового экономического кризиса. Впервые с крупнейшего глобального кризиса в истории фондовых рынков в 2008 г. ФРС пошла на беспрецедентные меры и снизила ставку на внеочередном заседании на 50 б.п., до 1,25% (верхняя граница диапазона). В дополнение к снижению базовой ставки по заимствованиям overnight, ФРС также объявила о снижении на 50 б.п. ставки по избыточным банковским резервам — IOER используется в качестве защиты ставки по федеральным фондам.

Мы считаем, что в отличие от ФРС рынок недооценивает экономические риски, которые еще и близко не заложены в цену активов. Согласно нашему базовому пессимистичному сценарию, волатильность сохранится в ближайшее время — до конца апреля доходность КО США 10 лет опустится ниже 0%, золото протестирует $1770/унция, и RUBUSD продолжит ослабевать до 70. Цикл снижения ставок ФРС, вероятно, закончится в сентябре финальным снижением до 0%.

Мартовские фьючерсы на S&P 500 растут на 1,23% на фоне побед кандидата в президенты США Джо Байдена на праймериз демократов во вторник. Американские рынки остерегались лидерства Берни Сандерса, который одержал победу в Калифорнии.

Общее число подтвержденных случаев заражения коронавирусом в Южной Корее составляет 5328 человек, погибших — выросло до 32.

Национальная комиссия по здравоохранению Китая подтвердила еще 119 случаев заражения и 38 смертей на конец вторника. На сегодня в Китае, по данным правительства, инфицировано в общей сложности 80 270 человек, из которых 49 856 человек выписаны и 2 981 умер.

Представители Всемирной организации здравоохранения заявили во вторник, что уровень смертности от коронавируса составляет 3,4% во всем мире, что выше предыдущих оценок в 2%.

Число зараженных коронавирусом в мире продолжает расти — на данный момент оно превышает 91 тыс. человек, количество смертей практически достигло 3,2 тыс.

Цена майских фьючерсов на североморскую нефтяную смесь марки Brent растет на 1,39% — до $52,58/барр. Стоимость апрельских фьючерсов на нефть марки WTI растет на 1,44%, до $47,86/барр. Нефтяные цены сразу начали расти после заявления ФРС о снижении ставки.

В фокусе сегодня:

Полиметалл: финансовые результаты по МСФО за 4К19 и 2019 г.

Мы считаем, что российский рынок откроется снижением.

Индекс Мосбиржи во вторник повысился на 2,01%, до 2821 п., РТС — на 4,19%, до 1 358 п.

Рубль укрепился к доллару и евро до 65,98 руб. и 73,71 руб. соответственно.

Лидерами роста стали Петропавловск (+7,22%), Мечел (ао +5,42%), ТГК-1 (+4,98%), Интер РАО (+4,45%), Лукойл (+4,18%).

В число аутсайдеров вошли Эталон (-4,1%), Mail.Ru Group ( −2,16%), Московская биржа (-1,65%), Лукойл (-1,59%), Алроса (-1,03%).

Цены на Brent утром в среду повышаются на 1,5%, до $52,64/барр.

Золото дорожает на 0,16%, до $1642/унция. Доходность десятилетних казначейских облигаций США снижается на 3,52 п.п., до 0,981%.

Японский Nikkei повышается на 0,31%, китайский Shanghai — на 0,06%.

DXY повышается на 0,1%, S&P 500 futures повышается на 0,99%.

Новости

ГТЛК (Ва1/ВВ/ВВ+) недавно закрыла книгу заявок на семилетние долларовые евробонды. Компания смогла разместить бумаги на сумму $600 млн с доходностью 4,65% (первоначальный индикатив 4,75-5%). Объем спроса на облигации превысил $1,1 млрд. Несмотря на то, что итоговая доходность сложилась ниже первоначального ориентира, мы по-прежнему считаем привлекательной покупку GTLKOA 27. Наиболее близкий по дюрации выпуск GTLKOA 26 (размещался в сентябре прошлого года) торгуется сейчас с доходностью YTM 4,04%. Таким образом потенциал роста нового выпуска к текущим уровням вторичного рынка составляет не менее 3%. Справедливая доходность 7-летних бумаг, по нашей оценке, сейчас составляет 4,15%. В случае возвращения рынка к максимальным уровням, предшествовавшим недавней распродаже, ценовая переоценка может составить примерно 5%.

ГТЛК- крупнейшая лизинговая компания России со 100% государственным участием. Эмитент специализируется на лизинге техники для транспортной отрасли страны. Объем портфеля компании по итогам 2019 г. превысил 1,1 трлн. руб. В качестве поддержки от акционера ГТЛК регулярно выделяются бюджетные средства на реализацию различных программ развития, а также производятся инъекции в капитал.

Минфин решил отказаться от проведения в среду, 4 марта, очередного еженедельного аукциона ОФЗ на фоне усилившейся в последнее время рыночной волатильности. В целом данное решение можно расценивать как положительное для локального рынка гособлигаций, поскольку сокращение предложения при прочих равных поддержит котировки вторичного рынка.

Ростелеком представил финансовые результаты за 4К19 и весь 2019 г. Выручка и OIBDA оказались на уровне ожиданий рынка.

Выручка за 4К19 оказалась на уровне 94,9 млрд руб. (+9% г/г; +13% кв/кв); OIBDA — 25,1 млрд руб. (-4% г/г; −10% кв/кв); чистая прибыль — 112 млрд руб. (против 2,35 млрд руб. в 4К18 и 6,41 млрд руб. в 3К19).

По итогам всего 2019 г. выручка составила 337,4 млрд (+5% г/г), что соответствует раннему прогнозу компании. Рост выручки обусловлен увеличением на 35% доходов от дополнительных и облачных услуг, повышением продаж оборудования по услуге видеосвязи и роста доходов от мобильной связи. OIBDA — 106,5 млрд руб. (+6% г/г); чистая прибыль — 16,5 млрд руб. (+10% г/г).

Ростелеком ожидает роста выручки и OIBDA в 2020 г. не менее чем на 5%.

CAPEX, по прогнозам компании, в 2020 г. будет находиться в пределах 70-75 млрд руб. без учета реализации госпрограмм.

RTKM RX: −0,7%

Аэрофлот отчитался о финансовых показателях по МСФО за 4К19 и 2019 г., с минимальным отклонениями от консенсус-прогноза.

Выручка за 4К19 оказалась на уровне 154 млрд руб. (+6% г/г; −28% кв/кв); EBITDA — 27 млрд руб. (+45% г/г; −63% кв/кв); чистая прибыль составила −6,8 млрд руб. (против −38,312 млрд руб. в 4К18 и 29,1 млрд руб. в 3К19).

По итогам всего 2019 г. выручка составила 677,9 млрд (+10% г/г). Рост выручки обусловлен увеличением на 12,2% доходов от регулярных пассажирских перевозок, на 2% доходов от грузовых перевозок и ростом доходов по соглашениям с авиакомпаниями, номинированных в иностранных валютах, и ростом доходов по программе премирования пассажиров. EBITDA — 168,9 млрд руб. (+11% г/г); чистая прибыль — 13,5 млрд руб. (против убытка в размере 55,7 млрд руб в 2018 г.).

AFLT RX: +0,71%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба