20 марта 2020 Mind Money (ИК Церих) Подлевских Николай

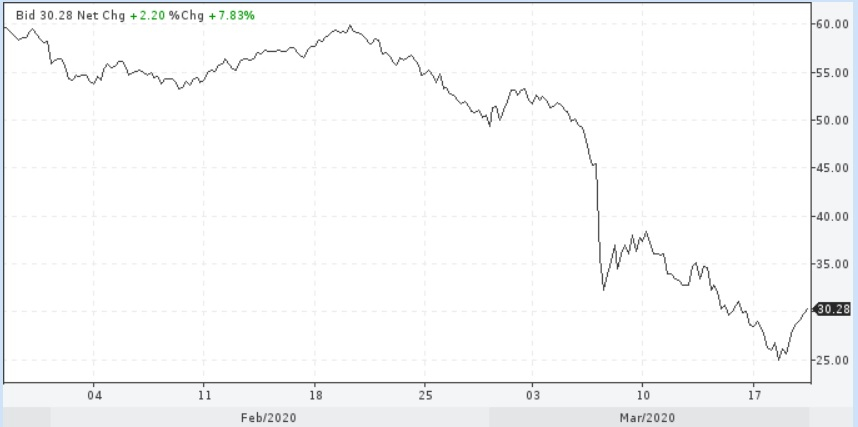

Цены нефти на текущей неделе опускались ниже 25 долларов за баррель. К концу недели на графиках нефтяных цен рисуется выразительный (более 20% от минимумов) отскок, и цена уже превышает 30 долларов за бочку. Однако пока достигнутые цены остаются более чем в два раза меньшими уровней, с которых стартовал мартовский провал цен.

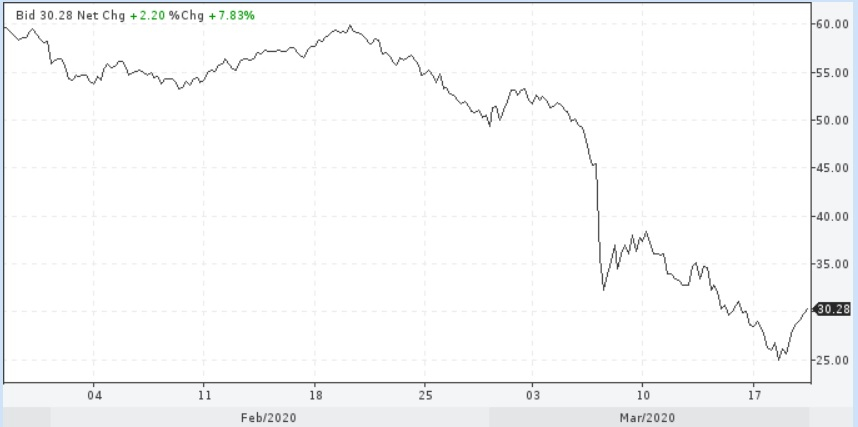

Рубль двигается вслед за ценами нефти. К средине недели было зафиксировано очень выразительное снижение российской валюты, а к ее концу доллар от максимума теряет уже около 5 рублей. Но даже после происходящего отскока рубль показал довольно выразительное снижение по сравнению с уровнями месячной давности. Правда, это снижение несопоставимо со снижением цен нефти. В результате рублевые цены бочки нефти на текущей неделе оказываются в полтора — два раза меньшими по сравнению с уровнями начала года. В этом смысле у рубля есть еще потенциал дальнейшего снижения.

Уже сейчас в связи со снижением рубля будет существенно возрастать инфляционное давление. Цены импортных товаров подрастают на десятки процентов. Резко подрастают инфляционные ожидания. Для снижения волны этих ожиданий Банку России естественно было бы поднять ключевую ставку. Однако финансовые власти уже проводили продажу валюты. С учетом не очень выраженной реакции рубля на снижение цен нефти, представляется, что необходимости в слишком резких повышениях ставки в настоящий момент пока нет. Тем более что поднять ставку просто, но в дальнейшем совсем непросто привести ее в разумный для кредитования и инвестиций диапазон. Но и оставлять без контроля маховик раскручивания инфляционных ожиданий тоже опасно. Так что запятую в известной дилемме «Поднять нельзя оставить» хочется поставить после первого слова.

Можно полагать, что в сложившихся условиях ЦБ было бы целесообразным лишь обозначить относительно небольшое повышение ставки (например, повысить ее на процент), указывающее на готовность регулятора сделать решающие шаги в этом направлении и в любой момент в будущем быть готовым сбить инфляционные ожидания и настрой на продажу рублей. В результате такого шага банки стали бы всерьез опасаться дальнейших продаж рублей. А если этого оказалось бы недостаточно, то на следующих заседаниях можно было бы повторить процедуру повышения ставки. В результате возможным стало бы избежать резкого повышения ставки на слишком высокий, совсем уж кризисный уровень.

При подобном относительно мягком подходе были бы шансы удержать ставку в относительно разумных (ниже 10%) пределах и одновременно при этом не дать возможности спекулянтам слишком сильно ослабить российскую валюту. Такой вариант развития событий привел бы лишь к относительно небольшому повышению кредитных и депозитных ставок.

Совсем скоро мы узнаем то, пойдет ли Банк Росси по пути аккуратных тактических действий, или все же попытается сбить вывод капиталов путем решительного шага.

Рубль двигается вслед за ценами нефти. К средине недели было зафиксировано очень выразительное снижение российской валюты, а к ее концу доллар от максимума теряет уже около 5 рублей. Но даже после происходящего отскока рубль показал довольно выразительное снижение по сравнению с уровнями месячной давности. Правда, это снижение несопоставимо со снижением цен нефти. В результате рублевые цены бочки нефти на текущей неделе оказываются в полтора — два раза меньшими по сравнению с уровнями начала года. В этом смысле у рубля есть еще потенциал дальнейшего снижения.

Уже сейчас в связи со снижением рубля будет существенно возрастать инфляционное давление. Цены импортных товаров подрастают на десятки процентов. Резко подрастают инфляционные ожидания. Для снижения волны этих ожиданий Банку России естественно было бы поднять ключевую ставку. Однако финансовые власти уже проводили продажу валюты. С учетом не очень выраженной реакции рубля на снижение цен нефти, представляется, что необходимости в слишком резких повышениях ставки в настоящий момент пока нет. Тем более что поднять ставку просто, но в дальнейшем совсем непросто привести ее в разумный для кредитования и инвестиций диапазон. Но и оставлять без контроля маховик раскручивания инфляционных ожиданий тоже опасно. Так что запятую в известной дилемме «Поднять нельзя оставить» хочется поставить после первого слова.

Можно полагать, что в сложившихся условиях ЦБ было бы целесообразным лишь обозначить относительно небольшое повышение ставки (например, повысить ее на процент), указывающее на готовность регулятора сделать решающие шаги в этом направлении и в любой момент в будущем быть готовым сбить инфляционные ожидания и настрой на продажу рублей. В результате такого шага банки стали бы всерьез опасаться дальнейших продаж рублей. А если этого оказалось бы недостаточно, то на следующих заседаниях можно было бы повторить процедуру повышения ставки. В результате возможным стало бы избежать резкого повышения ставки на слишком высокий, совсем уж кризисный уровень.

При подобном относительно мягком подходе были бы шансы удержать ставку в относительно разумных (ниже 10%) пределах и одновременно при этом не дать возможности спекулянтам слишком сильно ослабить российскую валюту. Такой вариант развития событий привел бы лишь к относительно небольшому повышению кредитных и депозитных ставок.

Совсем скоро мы узнаем то, пойдет ли Банк Росси по пути аккуратных тактических действий, или все же попытается сбить вывод капиталов путем решительного шага.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба