2 мая 2024 Omega Global Кошкина Лика

Повода для оглашения ФРС готовности к снижению ставок нет, инфляция не снизилась, а ФРС четко заявил о том, что необходимо три месяца с уверенным падением инфляции для начала снижения ставок.

Есть предупреждающие знаки о замедлении экономики США, ВВП в 1 квартале упал до 1,6%квкв, что ниже тренда в 1,8%, но одной из основных причин низкого ВВП США стало снижение запасов и эксперты ожидают, что пополнение запасов приведет к росту ВВП США во 2 квартале выше тренда (на текущий момент первые оценки без подтверждающих данных находятся около 3,0%квкв).

ISM услуг США с февраля предупреждает о резком падении занятости, PMI США заявило о резком падении найма и инфляции услуг в апреле, CB заявляет о резком падении настроений потребителей второй месяц подряд – все это важно, но ФРС должна увидеть эти опережающие знаки в ключевых отчетах США, т.е. нонфарме и розничных продажах, для коррекции своей политики путем снижения ставок.

Тем не менее, в мартовском протоколе ФРС уже были высказаны мнения членов ФРС о том, что экономика США замедляется, а текущие сигналы экономики подтверждают опасения голубей ФРС.

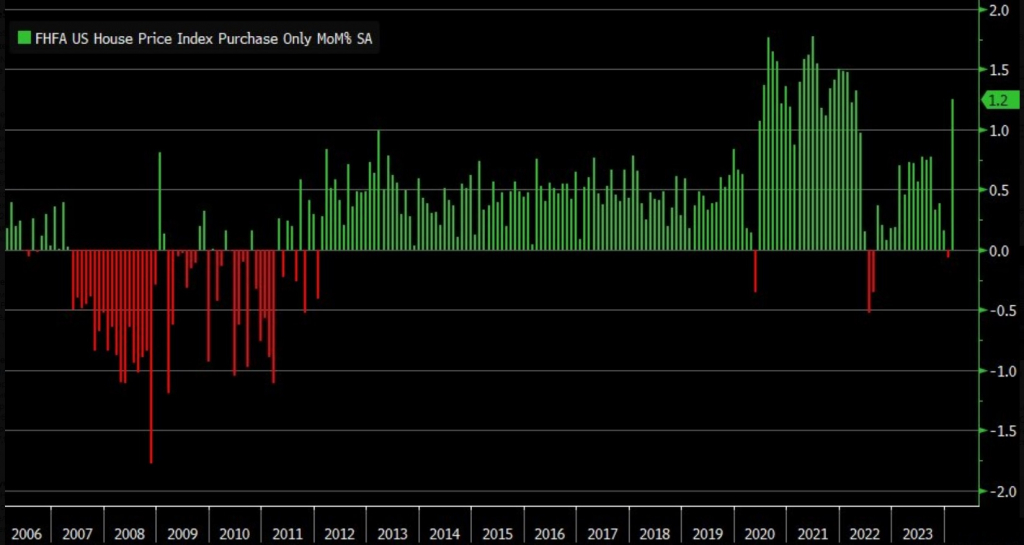

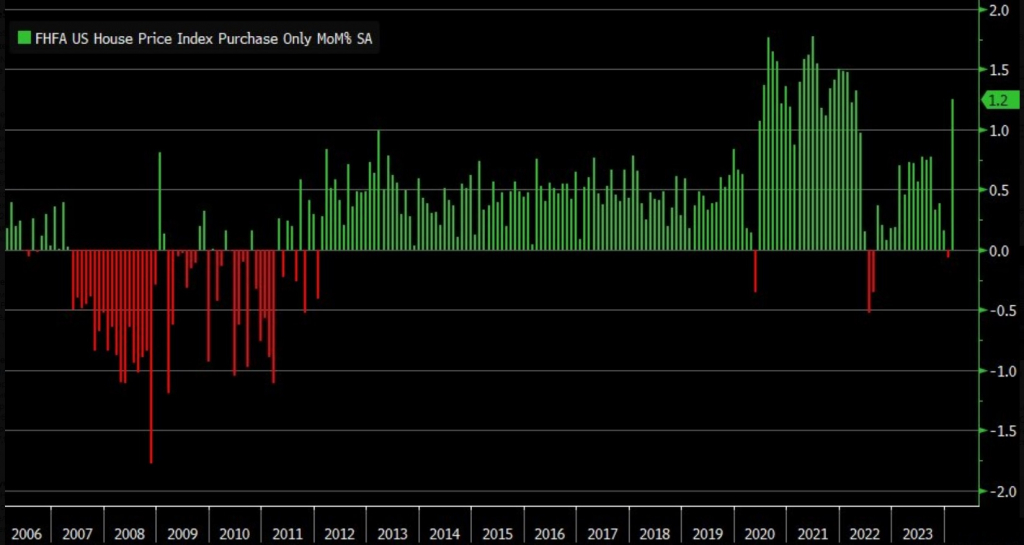

Но вчерашнее заявление Йеллен о том, что инфляция в секторе жилья упадет в следующем году вместо заявлений двухнедельной давности о падении инфляции в этом году насторожила, ибо обычно риторика Йеллен идентична заявлениям Пауэлла.

Это касалось роста цен на жилье в февральском отчете (а все отчеты по рынку жилья фактически показывают ситуацию с опозданием на полгода), но риторика Йеллен в копилку более ястребиного Пауэлла сегодня.

Самый главный страх рынка состоит в том, что Пауэлл допустит повышение ставки при продолжении роста инфляции.

Следствием такого допущения станет отвесное падение фондового рынка, сокращение компаниями найма и падение рынка труда.

Нужно ли Байдену падение рынка труда перед выборами? Нет. Именно с этим связано мартовское заявление Пауэлла о том, что рост рынка труда больше не считается инфляционным.

Поэтому я считаю, что Пауэлл не станет пугать повышением ставки, а скажет, что ФРС продолжит удерживать ставки на пике при отсутствии падения инфляции или при её росте, что сделает пресс-конференцию Пауэлла ближе к нейтральной.

Второй страх рынков: отсутствие снижения ставок ФРС до ноября, подтверждение Пауэллом такого варианта приведет к уходу от риска, трейдеры окончательно перестанут учитывать снижение ставки до ноября/декабря, но в этом случае ожидания рынков по срокам первого снижения ставок ФРС окажутся на лоях и первый слабый отчет по рынку труда США или отчет с падением инфляции приведет к резкому развороту на аппетит к риску с падением доллара.

В конечном итоге, Пауэлл подтвердит зависимость политики ФРС от данных и чаяния рынка переместятся с заседания ФРС на нонфарм США в пятницу и отчеты по инфляции США за апрель.

Сокращение темпов QT является решенным вопросом и может скрасить заседание ФРС.

Исходя из планов минфина США Йеллен по займам было бы логично сократить объем QT по ГКО США в два раза до 30 млрд долларов на текущем заседании, что приведет к росту долгового рынка США и, как следствие, росту фондового рынка США на фоне падения доллара.

Но если ФРС будет действовать из тактических соображений, то может перенести сокращения QT на июньское заседание в случае, если члены ФРС готовы уменьшить количество планируемых снижений ставок в новых прогнозах чисто для подслащения пилюли.

Порядок анализа решения ФРС:

— В 21.00мск получим сопроводительное заявление.

Оно краткое, изменения обычно точечные при отсутствии кардинального разворота политики.

Указания по ставкам с большим шансом останутся неизменными.

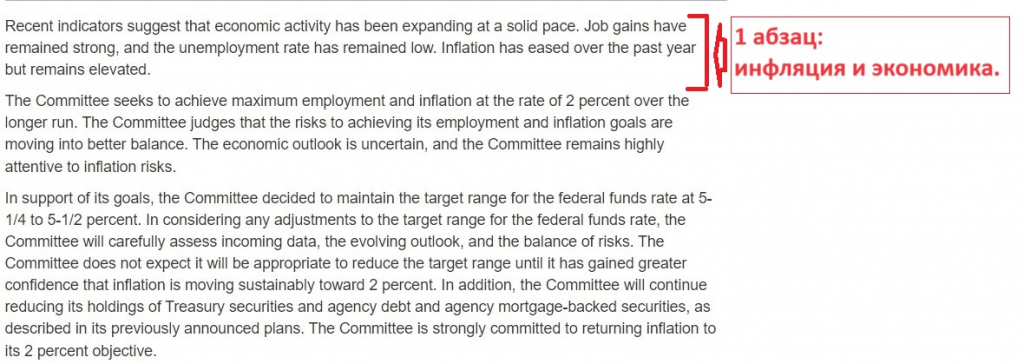

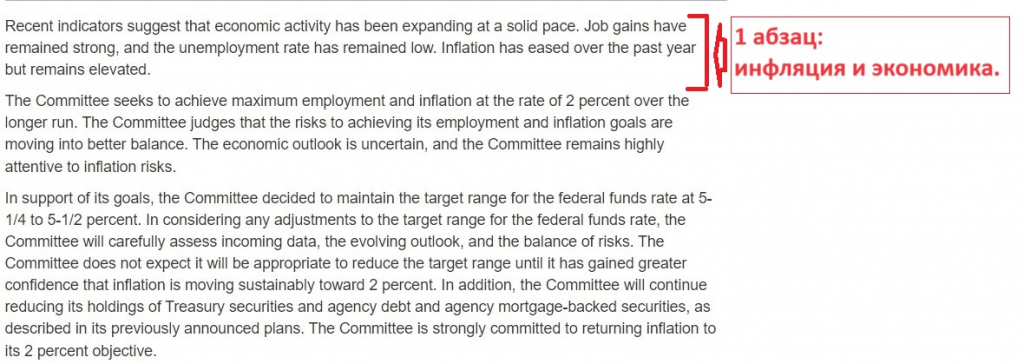

Интерес представляют в первую очередь указания по инфляции, если формулировка «инфляция за последний год снизилась, но остается высокой» останется неизменной, то и риторика Пауэлла в базовом варианте будет близка к мартовской.

Но если формулировка будет изменена на «инфляция остается высокой» или «инфляция растет», то и пресс-конференция Пауэлла будет более ястребиной.

Во вторую очередь следует обратить на риторику по росту экономики, неизменность фразы «экономическая активность расширяется уверенными темпами» будет означать, что членам ФРС пора посетить окулиста, указание на замедление экономики будет в пользу более голубиной риторики Пауэлла, но по реакции рынков не следует забывать о том, что беспокойство ФРС состоянием экономики приводит к уходу от риска в первой реакции, но сие будет позитивно для долгового рынка США, что впоследствии приведет к откупу акций ИИ.

— Вместе с сопроводительным заявлением в 21.00мск выйдет «Implementation Note», в котором может быть указан новый объем QT (или подтвержден старый).

— Пресс-конференция Пауэлла в 21.30мск.

В привычку Пауэлла вошло подавать как ястребиные, так и голубиные сигналы в ходе конференции, в целом это и называется зависимостью от данных.

ФРС давно потеряла способность к прогнозированию перспектив экономики и инфляции, потому их политика сродни японской поэзии: говорим, что видим, а смотрят они в зеркало заднего вида.

Поэтому все чаще страхи или чаяния рынков играют большую роль в реакции на риторику Пауэлла, нежели его конкретные замечания.

Пауэлл может сказать, что ФРС нужно три месяца падения инфляции для снижения ставки, но при провальном нонфарме ставка будет снижена на следующем заседании, все остальные танцы с бубном будут иметь мало общего к конкретной политике ФРС.

Но если Пауэлл сделает акцент на замедлении экономики: фондовый рынок рухнет в страхе, долговой рынок вырастет, доллар в этой корреляции должен расти, но с валютным рынком сложнее, ибо реакция по доллару зависит от риторики Пауэлла по перспективам снижения ставки.

Если Пауэлл скажет, что экономика замедляется, но это нормально, так и задумано природой, нет повода для снижения ставки – доллар вырастет, если Пауэлл расскажет о двусторонних рисках для мандата ФРС и ожидании снижения инфляции по причине замедления экономики – доллар упадет.

Если Пауэлл продолжит твердить о силе экономики, рынка труда, рисках инфляции без сокращения QT– доллар вырастет, фондовый и долговой рынки упадут, но с пятницы тренд зависит от качества нонфарма.

По ВА/ТА:

— Евродоллар.

Канал пробит вниз, перелоу 1,0609 подтвердит, что вверх была коррекция тройкой, что приведет к минимум ещё одной волне падения с целью около 1,0500+-.

— S&P500.

Полная аналогия с разметкой по евродоллару, а значит можно рассчитывать на корреляцию рынков в ходе реакции на решение ФРС.

Фондовые индексы на развилке, перелой ключа приведет к падению к 4850+-

Есть предупреждающие знаки о замедлении экономики США, ВВП в 1 квартале упал до 1,6%квкв, что ниже тренда в 1,8%, но одной из основных причин низкого ВВП США стало снижение запасов и эксперты ожидают, что пополнение запасов приведет к росту ВВП США во 2 квартале выше тренда (на текущий момент первые оценки без подтверждающих данных находятся около 3,0%квкв).

ISM услуг США с февраля предупреждает о резком падении занятости, PMI США заявило о резком падении найма и инфляции услуг в апреле, CB заявляет о резком падении настроений потребителей второй месяц подряд – все это важно, но ФРС должна увидеть эти опережающие знаки в ключевых отчетах США, т.е. нонфарме и розничных продажах, для коррекции своей политики путем снижения ставок.

Тем не менее, в мартовском протоколе ФРС уже были высказаны мнения членов ФРС о том, что экономика США замедляется, а текущие сигналы экономики подтверждают опасения голубей ФРС.

Но вчерашнее заявление Йеллен о том, что инфляция в секторе жилья упадет в следующем году вместо заявлений двухнедельной давности о падении инфляции в этом году насторожила, ибо обычно риторика Йеллен идентична заявлениям Пауэлла.

Это касалось роста цен на жилье в февральском отчете (а все отчеты по рынку жилья фактически показывают ситуацию с опозданием на полгода), но риторика Йеллен в копилку более ястребиного Пауэлла сегодня.

Самый главный страх рынка состоит в том, что Пауэлл допустит повышение ставки при продолжении роста инфляции.

Следствием такого допущения станет отвесное падение фондового рынка, сокращение компаниями найма и падение рынка труда.

Нужно ли Байдену падение рынка труда перед выборами? Нет. Именно с этим связано мартовское заявление Пауэлла о том, что рост рынка труда больше не считается инфляционным.

Поэтому я считаю, что Пауэлл не станет пугать повышением ставки, а скажет, что ФРС продолжит удерживать ставки на пике при отсутствии падения инфляции или при её росте, что сделает пресс-конференцию Пауэлла ближе к нейтральной.

Второй страх рынков: отсутствие снижения ставок ФРС до ноября, подтверждение Пауэллом такого варианта приведет к уходу от риска, трейдеры окончательно перестанут учитывать снижение ставки до ноября/декабря, но в этом случае ожидания рынков по срокам первого снижения ставок ФРС окажутся на лоях и первый слабый отчет по рынку труда США или отчет с падением инфляции приведет к резкому развороту на аппетит к риску с падением доллара.

В конечном итоге, Пауэлл подтвердит зависимость политики ФРС от данных и чаяния рынка переместятся с заседания ФРС на нонфарм США в пятницу и отчеты по инфляции США за апрель.

Сокращение темпов QT является решенным вопросом и может скрасить заседание ФРС.

Исходя из планов минфина США Йеллен по займам было бы логично сократить объем QT по ГКО США в два раза до 30 млрд долларов на текущем заседании, что приведет к росту долгового рынка США и, как следствие, росту фондового рынка США на фоне падения доллара.

Но если ФРС будет действовать из тактических соображений, то может перенести сокращения QT на июньское заседание в случае, если члены ФРС готовы уменьшить количество планируемых снижений ставок в новых прогнозах чисто для подслащения пилюли.

Порядок анализа решения ФРС:

— В 21.00мск получим сопроводительное заявление.

Оно краткое, изменения обычно точечные при отсутствии кардинального разворота политики.

Указания по ставкам с большим шансом останутся неизменными.

Интерес представляют в первую очередь указания по инфляции, если формулировка «инфляция за последний год снизилась, но остается высокой» останется неизменной, то и риторика Пауэлла в базовом варианте будет близка к мартовской.

Но если формулировка будет изменена на «инфляция остается высокой» или «инфляция растет», то и пресс-конференция Пауэлла будет более ястребиной.

Во вторую очередь следует обратить на риторику по росту экономики, неизменность фразы «экономическая активность расширяется уверенными темпами» будет означать, что членам ФРС пора посетить окулиста, указание на замедление экономики будет в пользу более голубиной риторики Пауэлла, но по реакции рынков не следует забывать о том, что беспокойство ФРС состоянием экономики приводит к уходу от риска в первой реакции, но сие будет позитивно для долгового рынка США, что впоследствии приведет к откупу акций ИИ.

— Вместе с сопроводительным заявлением в 21.00мск выйдет «Implementation Note», в котором может быть указан новый объем QT (или подтвержден старый).

— Пресс-конференция Пауэлла в 21.30мск.

В привычку Пауэлла вошло подавать как ястребиные, так и голубиные сигналы в ходе конференции, в целом это и называется зависимостью от данных.

ФРС давно потеряла способность к прогнозированию перспектив экономики и инфляции, потому их политика сродни японской поэзии: говорим, что видим, а смотрят они в зеркало заднего вида.

Поэтому все чаще страхи или чаяния рынков играют большую роль в реакции на риторику Пауэлла, нежели его конкретные замечания.

Пауэлл может сказать, что ФРС нужно три месяца падения инфляции для снижения ставки, но при провальном нонфарме ставка будет снижена на следующем заседании, все остальные танцы с бубном будут иметь мало общего к конкретной политике ФРС.

Но если Пауэлл сделает акцент на замедлении экономики: фондовый рынок рухнет в страхе, долговой рынок вырастет, доллар в этой корреляции должен расти, но с валютным рынком сложнее, ибо реакция по доллару зависит от риторики Пауэлла по перспективам снижения ставки.

Если Пауэлл скажет, что экономика замедляется, но это нормально, так и задумано природой, нет повода для снижения ставки – доллар вырастет, если Пауэлл расскажет о двусторонних рисках для мандата ФРС и ожидании снижения инфляции по причине замедления экономики – доллар упадет.

Если Пауэлл продолжит твердить о силе экономики, рынка труда, рисках инфляции без сокращения QT– доллар вырастет, фондовый и долговой рынки упадут, но с пятницы тренд зависит от качества нонфарма.

По ВА/ТА:

— Евродоллар.

Канал пробит вниз, перелоу 1,0609 подтвердит, что вверх была коррекция тройкой, что приведет к минимум ещё одной волне падения с целью около 1,0500+-.

— S&P500.

Полная аналогия с разметкой по евродоллару, а значит можно рассчитывать на корреляцию рынков в ходе реакции на решение ФРС.

Фондовые индексы на развилке, перелой ключа приведет к падению к 4850+-

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба