1 апреля 2020 Bloomberg

Чем является текущий рост рынка акций: всего лишь отскоком или возобновлением долгосрочного роста? Что за ним последует? Об этом рассуждает агентство Bloomberg, опираясь на исторические данные с 1929 года.

Всего неделю назад центробанки, политики и трейдеры с Wall Street гадали, когда закончится обвал рынка. Теперь, когда фондовые индексы корректируются вверх пятую сессию из последних шести, многие из них задаются вопросом об устойчивости роста.

Сегодня S&P 500 начал торги на 17% выше уровней прошлого вторника, а прошлая неделя стала для рынка акций США лучшей с 2009 года. Произошло это благодаря совпадению целого ряда факторов от закрытия коротких позиций до запуска крупнейших за всю историю монетарных и фискальных стимулов.

В настоящий момент важнейший вопрос заключается в том, чем является текущий рост: всего лишь отскоком в рамках медвежьего рынка (медвежье ралли), или же стремительным восстановлением на фоне рекордного стимулирования? Если правыми окажутся сторонники первого тезиса, то в ближайшие недели рынок акций возобновит снижение, а если второго — то индексы продолжат долгосрочный рост.

Насколько часто происходят медвежьи ралли и что следует за ними? На этот вопрос ответить довольно сложно, так как даже само определение бычьего и медвежьего рынков является предметом ожесточенных споров.

С конца 1929 года до нынешнего времени фондовый индекс S&P 500 продемонстрировал 14 отчетливых медвежьих ралли (Bloomberg считает таковым любой рост, начавшийся после закрытия рынка на 20% и больше ниже предыдущего рекордного максимума). Средняя продолжительность такого ралли, в рамках которого S&P 500 либо удваивался с локального минимума, либо превышал предыдущий рекордный максимум, составила 641 день.

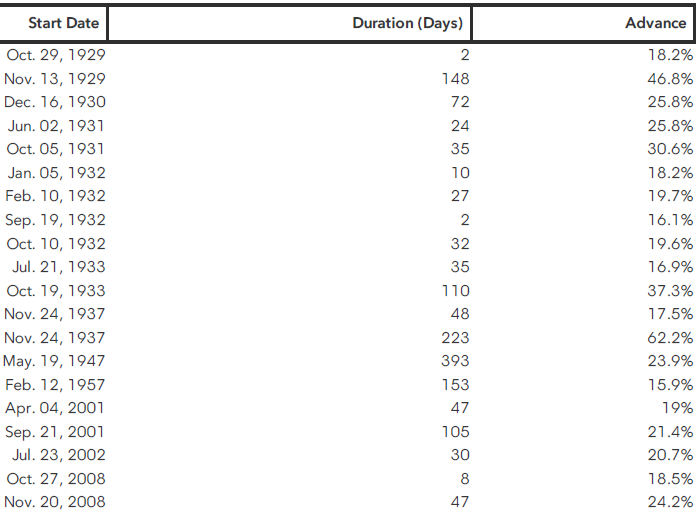

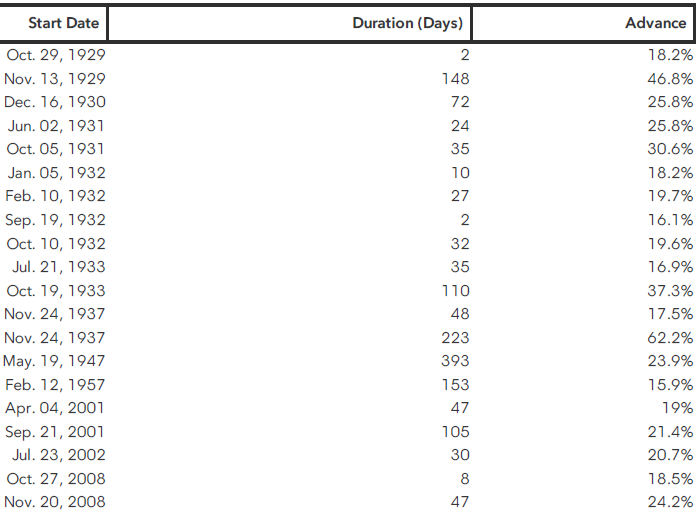

Внутри этих периодов рынок акций США в 20 разных случаях рос на 15% с лишним, и лишь после этого начиналась коррекция. Такое мини-ралли в рамках большого восходящего движения в среднем длилось 78 дней. Ниже эксперты Bloomberg описывают эти движения, указывая дату их начала, продолжительность в днях и процентный рост.

Покупка во время любого их этих эпизодов могла принести хорошую прибыль, так как средний рост рынка составлял 25%. Однако попытки поймать отскок на падающем рынке чреваты еще большими потерями, так как в рамках медвежьей волны рынок снижался в среднем на 41%.

Причем, медвежьи рынки, которые включали в себя и медвежье ралли, были даже еще более суровыми: здесь аналогичный средний показатель составлял 47%. Кроме того, нисходящие волны на падающем рынке в среднем длились 831 день, т. е. заметно дольше фазы коррекционного роста.

Если сегодняшний отскок является медвежьим ралли, то как скоро рынок сформирует долгосрочное дно? Если предыдущий медвежий рынок включал в себя медвежье ралли, то с момента его начала до момента формирования окончательного дна проходили в среднем 627 дней. Однако здесь имеет место большой разброс: наиболее быстрый подобный период составил всего 133 дня, а наиболее продолжительный — 1616 дней.

Неопределенности в прогнозах добавляет и беспрецедентный характер текущего обвала рынка, как в смысле его стремительности, так и общего падения спроса и инвестиций в экономике. В общем и целом, прецедентов не имеет ни пандемия коронавируса, ни масштабы монетарного и фискального ответов на нее.

Тем временем сам S&P 500 продолжает подавать противоречивые сигналы. Несмотря на попытки индекса закрыть ростом пятую торговую сессию из последних шести, на его дневном графике сформировалась техническая фигура, известная, как «смертельный крест» (50-периодная SMA пересекла сверху вниз 200-периодную SMA — см. график в начале статьи). Обычно это предрекает дальнейшее снижение.

Также следует заметить, что медвежьи ралли возвращаются. Они были весьма распространены во время Великой депрессии и Второй мировой войны, но полностью исчезли в период с 1960 по 2000 годы. Последовавшие за этим две рецессии породили сразу пять подобных эпизодов коррекционного роста.

Всего неделю назад центробанки, политики и трейдеры с Wall Street гадали, когда закончится обвал рынка. Теперь, когда фондовые индексы корректируются вверх пятую сессию из последних шести, многие из них задаются вопросом об устойчивости роста.

Сегодня S&P 500 начал торги на 17% выше уровней прошлого вторника, а прошлая неделя стала для рынка акций США лучшей с 2009 года. Произошло это благодаря совпадению целого ряда факторов от закрытия коротких позиций до запуска крупнейших за всю историю монетарных и фискальных стимулов.

В настоящий момент важнейший вопрос заключается в том, чем является текущий рост: всего лишь отскоком в рамках медвежьего рынка (медвежье ралли), или же стремительным восстановлением на фоне рекордного стимулирования? Если правыми окажутся сторонники первого тезиса, то в ближайшие недели рынок акций возобновит снижение, а если второго — то индексы продолжат долгосрочный рост.

Насколько часто происходят медвежьи ралли и что следует за ними? На этот вопрос ответить довольно сложно, так как даже само определение бычьего и медвежьего рынков является предметом ожесточенных споров.

С конца 1929 года до нынешнего времени фондовый индекс S&P 500 продемонстрировал 14 отчетливых медвежьих ралли (Bloomberg считает таковым любой рост, начавшийся после закрытия рынка на 20% и больше ниже предыдущего рекордного максимума). Средняя продолжительность такого ралли, в рамках которого S&P 500 либо удваивался с локального минимума, либо превышал предыдущий рекордный максимум, составила 641 день.

Внутри этих периодов рынок акций США в 20 разных случаях рос на 15% с лишним, и лишь после этого начиналась коррекция. Такое мини-ралли в рамках большого восходящего движения в среднем длилось 78 дней. Ниже эксперты Bloomberg описывают эти движения, указывая дату их начала, продолжительность в днях и процентный рост.

Покупка во время любого их этих эпизодов могла принести хорошую прибыль, так как средний рост рынка составлял 25%. Однако попытки поймать отскок на падающем рынке чреваты еще большими потерями, так как в рамках медвежьей волны рынок снижался в среднем на 41%.

Причем, медвежьи рынки, которые включали в себя и медвежье ралли, были даже еще более суровыми: здесь аналогичный средний показатель составлял 47%. Кроме того, нисходящие волны на падающем рынке в среднем длились 831 день, т. е. заметно дольше фазы коррекционного роста.

Если сегодняшний отскок является медвежьим ралли, то как скоро рынок сформирует долгосрочное дно? Если предыдущий медвежий рынок включал в себя медвежье ралли, то с момента его начала до момента формирования окончательного дна проходили в среднем 627 дней. Однако здесь имеет место большой разброс: наиболее быстрый подобный период составил всего 133 дня, а наиболее продолжительный — 1616 дней.

Неопределенности в прогнозах добавляет и беспрецедентный характер текущего обвала рынка, как в смысле его стремительности, так и общего падения спроса и инвестиций в экономике. В общем и целом, прецедентов не имеет ни пандемия коронавируса, ни масштабы монетарного и фискального ответов на нее.

Тем временем сам S&P 500 продолжает подавать противоречивые сигналы. Несмотря на попытки индекса закрыть ростом пятую торговую сессию из последних шести, на его дневном графике сформировалась техническая фигура, известная, как «смертельный крест» (50-периодная SMA пересекла сверху вниз 200-периодную SMA — см. график в начале статьи). Обычно это предрекает дальнейшее снижение.

Также следует заметить, что медвежьи ралли возвращаются. Они были весьма распространены во время Великой депрессии и Второй мировой войны, но полностью исчезли в период с 1960 по 2000 годы. Последовавшие за этим две рецессии породили сразу пять подобных эпизодов коррекционного роста.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба