27 апреля 2020 Zero Hedge

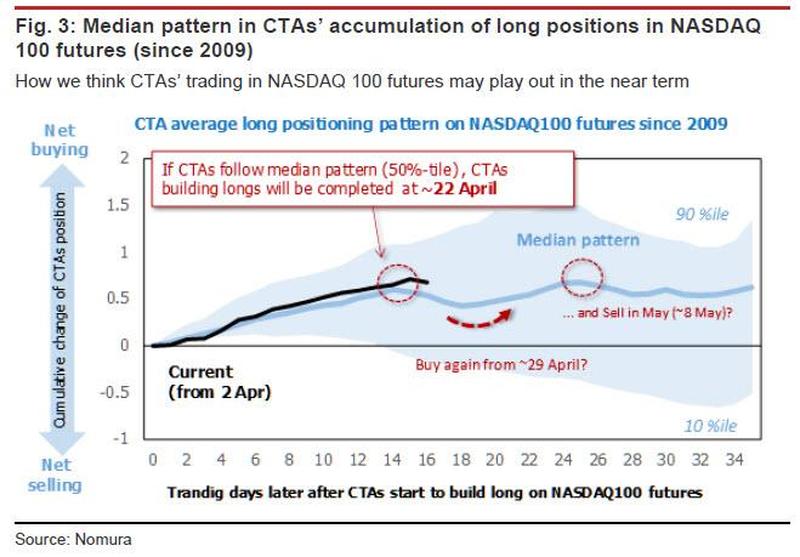

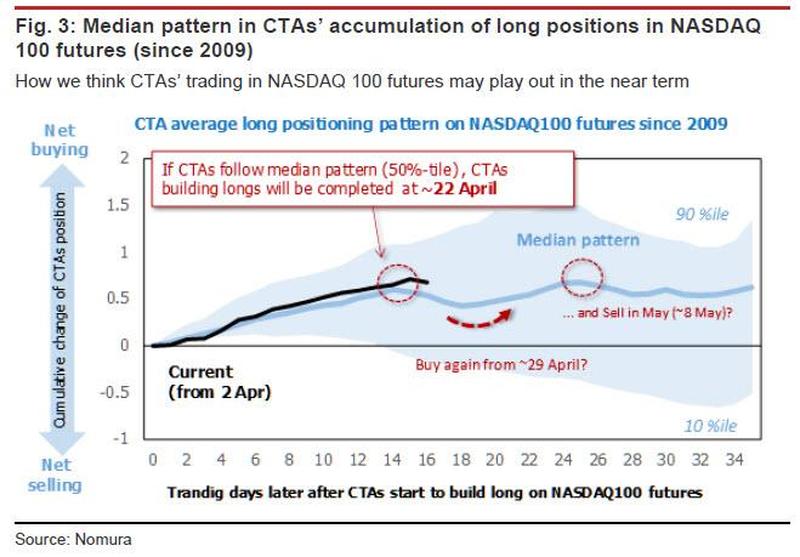

На ZeroHedge выложили интересную статистику от Nomura по набору длинной позиции торговыми советниками (CTA) во фьючерсах на индекс Nasdaq100. Судя по этим данным они начали покупать с первых чисел апреля:

Торговые советники (CTA) начали открывать длинные позиции во фьючерсах на индекс Nasdaq100 с первых чисел апреля.

При этом исторический паттерн набора длинной позиции со стороны СТА показывает, что они полностью заходят в рынок за 14–16 торговых дней:

Исторический паттерн набора длинной позиции со стороны СТА показывает, что они полностью заходят в рынок за 14–16 торговых дней (по данным с 2009 года).

Таким образом, к концу этой недели позиция, вероятно, была полностью сформирована и «зрители» готовы к продолжению спектакля.

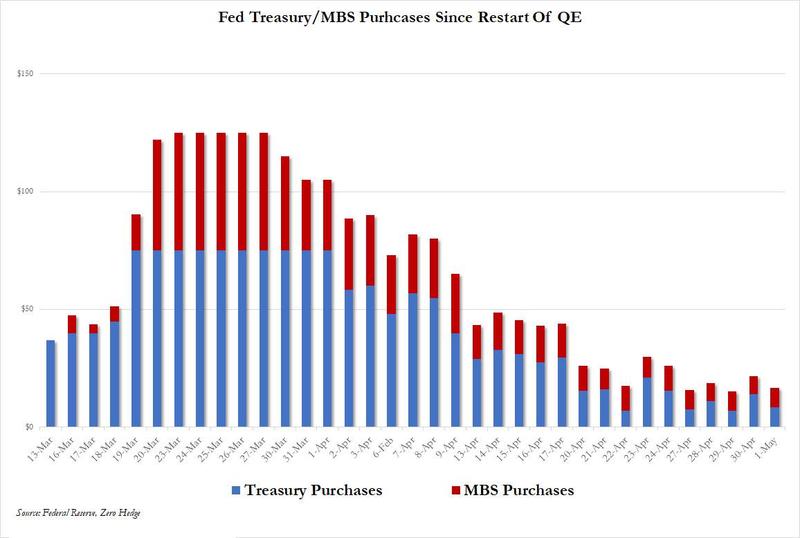

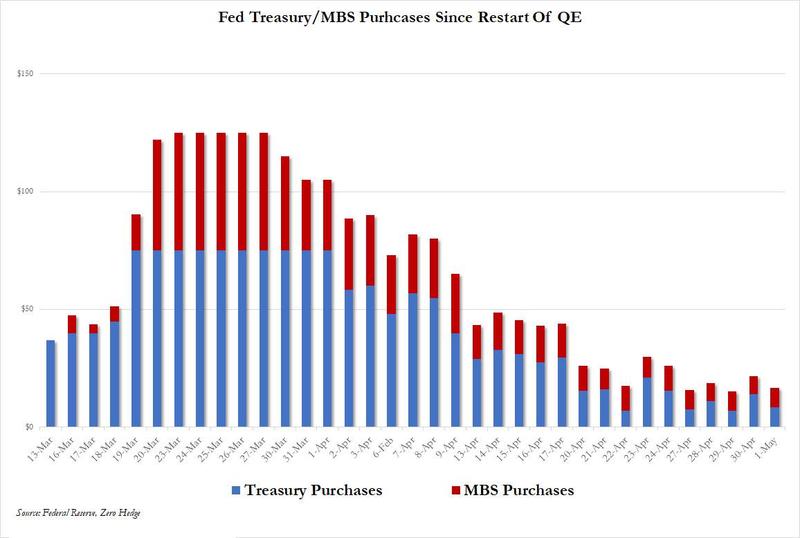

Я это все к чему: в пятницу Пауэлл в очередной раз срезал QEternity с $30 до $18 млрд в день. Нормализация денежно-кредитной политики происходит очень быстро:

В пятницу 24 апреля Пауэлл в очередной раз сократил программу выкупа активов с $30 до $18 млрд.

Ключевой момент состоит в том, что уже после сокращения программы до уровня $30 млрд/день рост фондового рынка США прекратился. А очередное снижение дозы ликвидности от Пауэлла может окончательно похоронить все надежды быков на продолжение отскока:

Рост фондового рынка США прекратился после сокращения программы QEternity до уровня $30 млрд в день.

Это особенно актуально с учетом того, насколько фондовые рынки по всему миру оторвались от текущих фундаментальных факторов:

Фондовые рынки по всему миру значительно оторвались от текущей макроэкономической статистики.

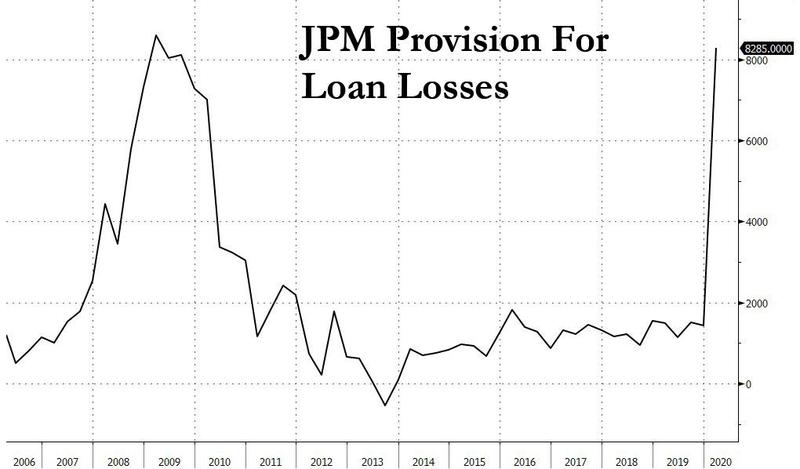

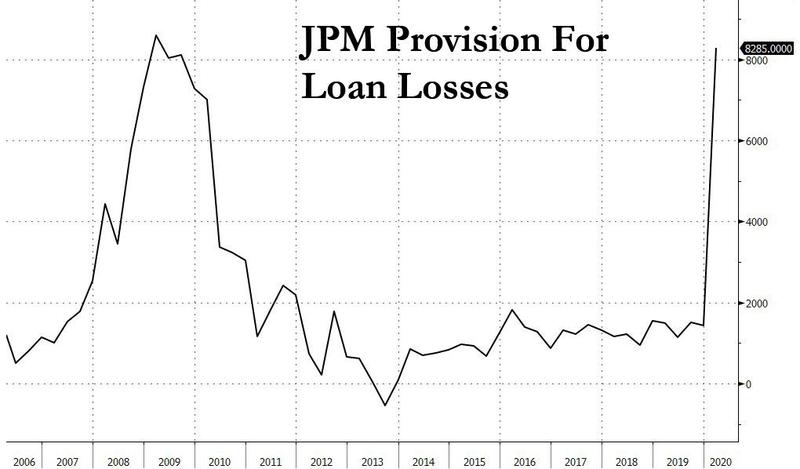

Банки, к слову, макроэкономические факторы учитывают. Так, JPM нарастил резервы на возможные потери по ссудам в пять раз — до пикового значения, достигнутого во время Великой рецессии 2008–2009 годов:

JPM нарастил резервы на возможные потери по ссудам в пять раз до максимального значения со времен финансового кризиса 2008–2009 годов.

Таким образом, американский фондовый рынок отыгрывает классический паттерн медвежьего рынка последних десятилетий — резкое снижение от верхней полосы Боллинджера к нижней с последующим возвратом к скользящей средней и продолжением падения:

Американский фондовый рынок отыгрывает классический паттерн медвежьего рынка последних десятилетий.

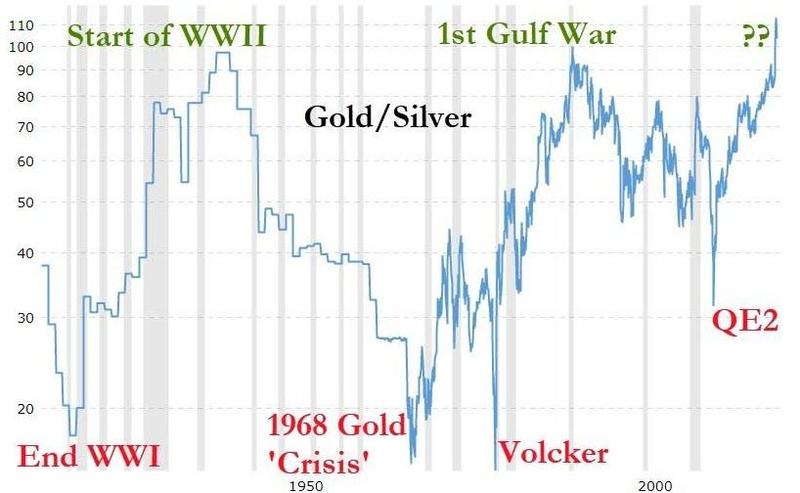

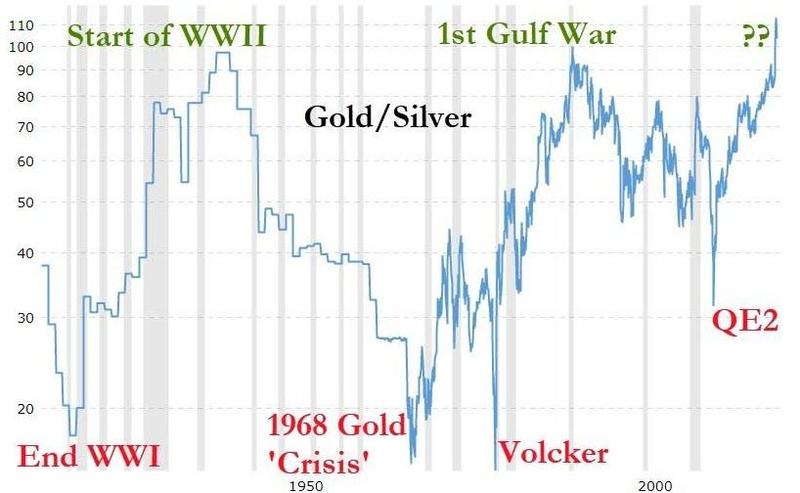

p.s. И еще один примечательный график с ZH, показывающий историческую динамику соотношения между стоимостью золота и серебра. Мы подошли к точке завершения глобального суперцикла «распродажи серебра», стартовавшего в начале 90-х годов прошлого века:

Мы подошли к точке завершения глобального суперцикла «распродажи серебра», стартовавшего в начале 90-х годов прошлого века.

Остается только догадываться, что может случиться на этот раз. Будет ли это война с Ираном (сценарий очередной «Gulf War») или вооруженный конфликт с Китаем (сценарий «WWIII»), время покажет…

Торговые советники (CTA) начали открывать длинные позиции во фьючерсах на индекс Nasdaq100 с первых чисел апреля.

При этом исторический паттерн набора длинной позиции со стороны СТА показывает, что они полностью заходят в рынок за 14–16 торговых дней:

Исторический паттерн набора длинной позиции со стороны СТА показывает, что они полностью заходят в рынок за 14–16 торговых дней (по данным с 2009 года).

Таким образом, к концу этой недели позиция, вероятно, была полностью сформирована и «зрители» готовы к продолжению спектакля.

Я это все к чему: в пятницу Пауэлл в очередной раз срезал QEternity с $30 до $18 млрд в день. Нормализация денежно-кредитной политики происходит очень быстро:

В пятницу 24 апреля Пауэлл в очередной раз сократил программу выкупа активов с $30 до $18 млрд.

Ключевой момент состоит в том, что уже после сокращения программы до уровня $30 млрд/день рост фондового рынка США прекратился. А очередное снижение дозы ликвидности от Пауэлла может окончательно похоронить все надежды быков на продолжение отскока:

Рост фондового рынка США прекратился после сокращения программы QEternity до уровня $30 млрд в день.

Это особенно актуально с учетом того, насколько фондовые рынки по всему миру оторвались от текущих фундаментальных факторов:

Фондовые рынки по всему миру значительно оторвались от текущей макроэкономической статистики.

Банки, к слову, макроэкономические факторы учитывают. Так, JPM нарастил резервы на возможные потери по ссудам в пять раз — до пикового значения, достигнутого во время Великой рецессии 2008–2009 годов:

JPM нарастил резервы на возможные потери по ссудам в пять раз до максимального значения со времен финансового кризиса 2008–2009 годов.

Таким образом, американский фондовый рынок отыгрывает классический паттерн медвежьего рынка последних десятилетий — резкое снижение от верхней полосы Боллинджера к нижней с последующим возвратом к скользящей средней и продолжением падения:

Американский фондовый рынок отыгрывает классический паттерн медвежьего рынка последних десятилетий.

p.s. И еще один примечательный график с ZH, показывающий историческую динамику соотношения между стоимостью золота и серебра. Мы подошли к точке завершения глобального суперцикла «распродажи серебра», стартовавшего в начале 90-х годов прошлого века:

Мы подошли к точке завершения глобального суперцикла «распродажи серебра», стартовавшего в начале 90-х годов прошлого века.

Остается только догадываться, что может случиться на этот раз. Будет ли это война с Ираном (сценарий очередной «Gulf War») или вооруженный конфликт с Китаем (сценарий «WWIII»), время покажет…

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба