2 мая 2020 ProfitGate

По мотивам @RaoulGMI

1. Отрицательные ставки.

Современная модель экономики не может работать при ставках выше 0. Америка пойдет ниже - в зону отрицательных ставок, как Европа и Япония.

Доходность десятилетних трежерис

Этот тренд обладает огромной силой. 40 лет- столько в среднем, каждому из нас.

Не представляю, какой природы и мощности необходимо воздействие, чтобы его переломить?

На него завязана вся современная финансово-экономическая модель: взять взаймы все больше, под все меньшую ставку. Передать свои долги следующим поколениям.

Каков должен быть уровень страха у инвесторов, чтобы покупать гос. облигации с обязательным изъятием (приносящим отрицательный купон)?

Негативные ставки по долгосрочным облигациям говорят о слабости экономики. И, в конечном счете, ведут к депрессии.

На практике они означают неспособность как среднего потребителя, так и компании жить по средствам. Не транслируя свой долг в будущее.

Частный трейдер, совершая сделку, добавляет плечо для увеличения заработка на небольшой депозит. Пенсионный фонд выбирает рискованные активы с повышенной доходностью в попытках свести свой баланс в эпоху низких ставок и погасить всё возрастающие объемы пенсионных выплат.

Все мы, весь мир вовлечен в этот понижательный тренд. Его едва ли возможно изменить монетарными инструментами, напечатав даже триллионы долларов.

Похоже, что вскоре доходности трежерис станут отрицательными. Это еще сильнее погрузит экономики в дефляционную, безденежную фазу.

Потому что причиной отрицательных ставок являются сломанные экономики и страх инвесторов. Страх развивать бизнес и тратить деньги, а не прятаться в трежерис и золоте.

Это означает еще большее торможение в экономике. Её “японизацию”.

2. Дорогой доллар

Во время кризиса у большинства экономических участников срабатывают маржин-колы. Им необходимо “восполнить ГО” .

Но их пенька и рыбий пузырь товары на мировом рынке дешевеют из-за падения спроса. Возникает еще больший дефицит “гринбэков”. Это замыкает петлю.

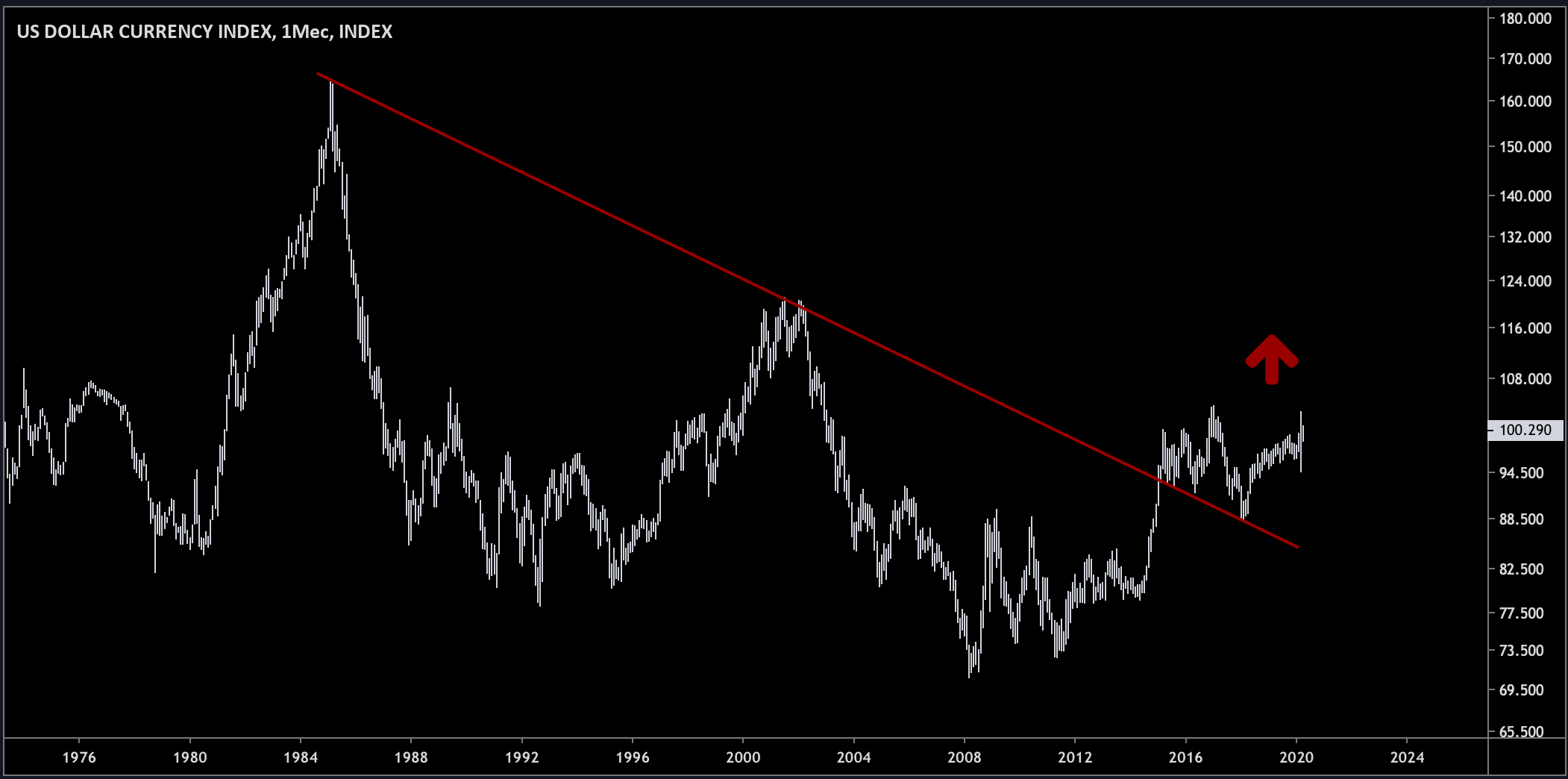

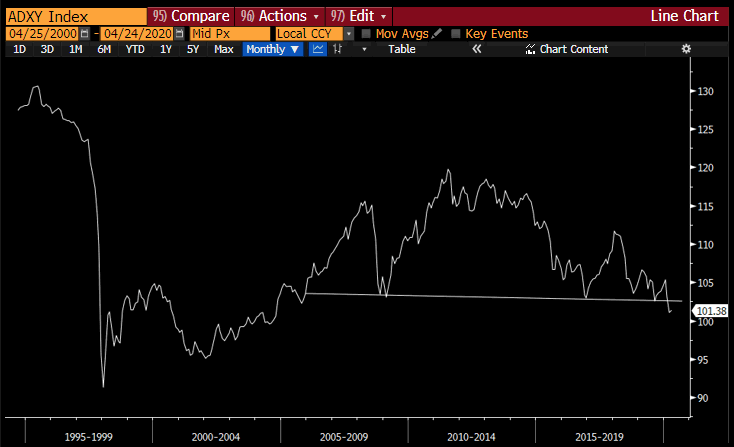

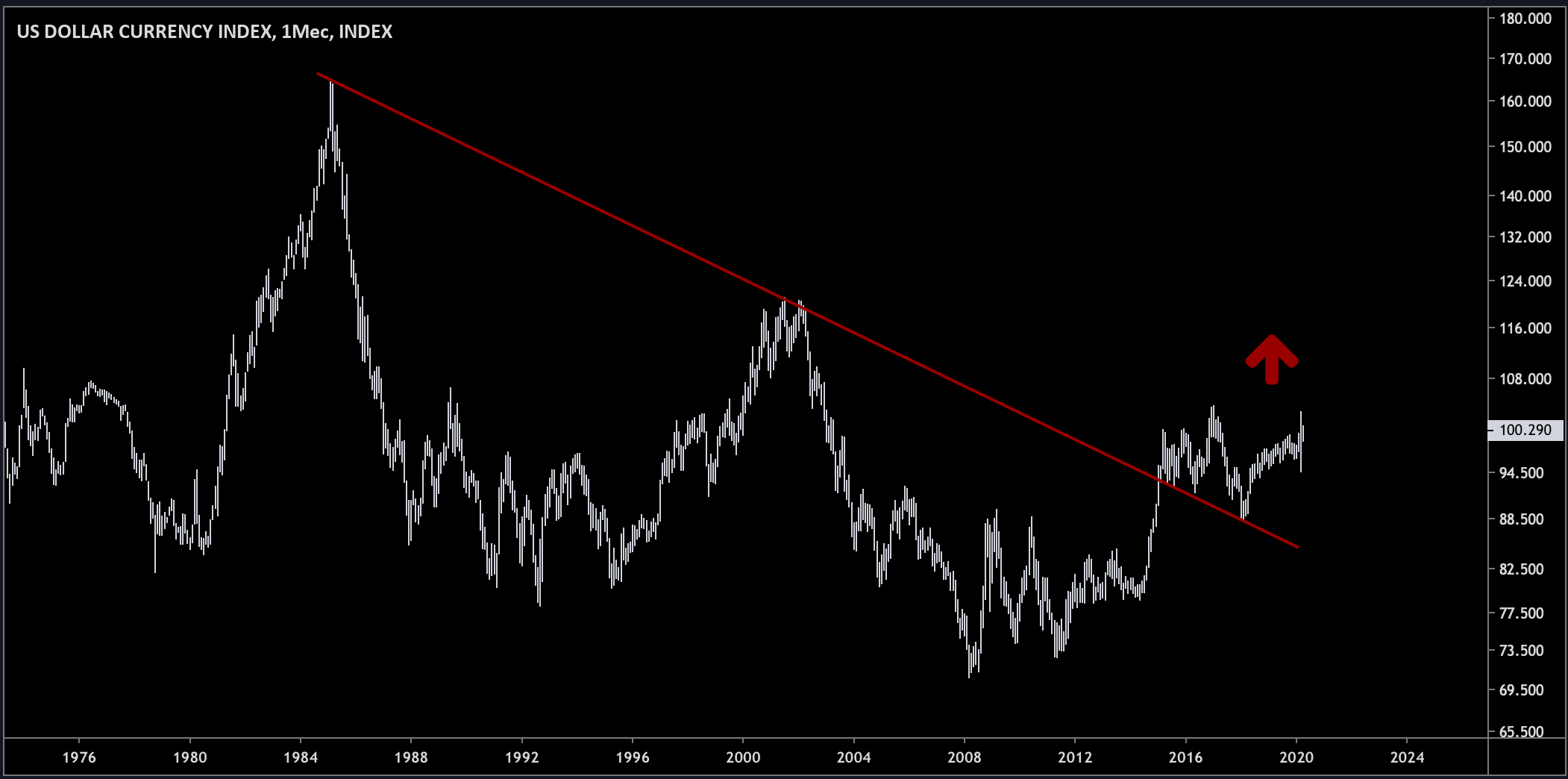

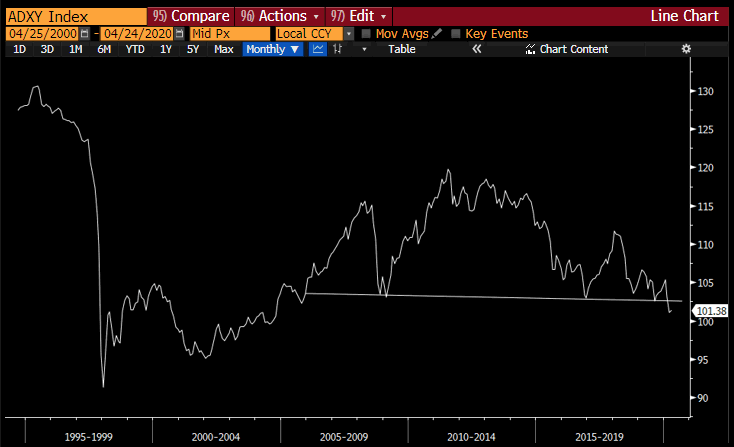

Индекс доллара (лог.) вышел из диагонали вверх.

Все валюты продолжат слабеть к доллару. Особенно тяжело будет развивающимся странам.

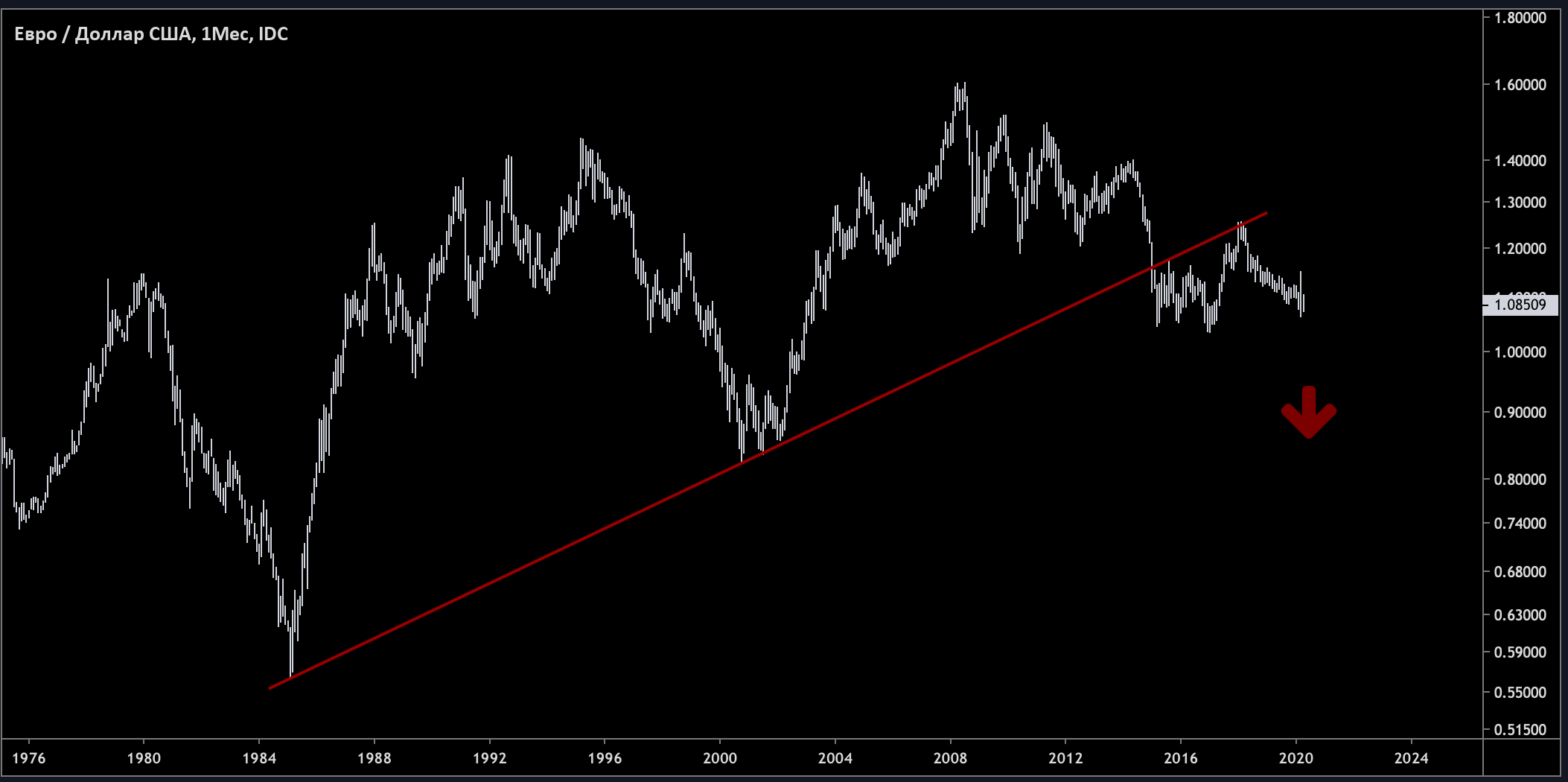

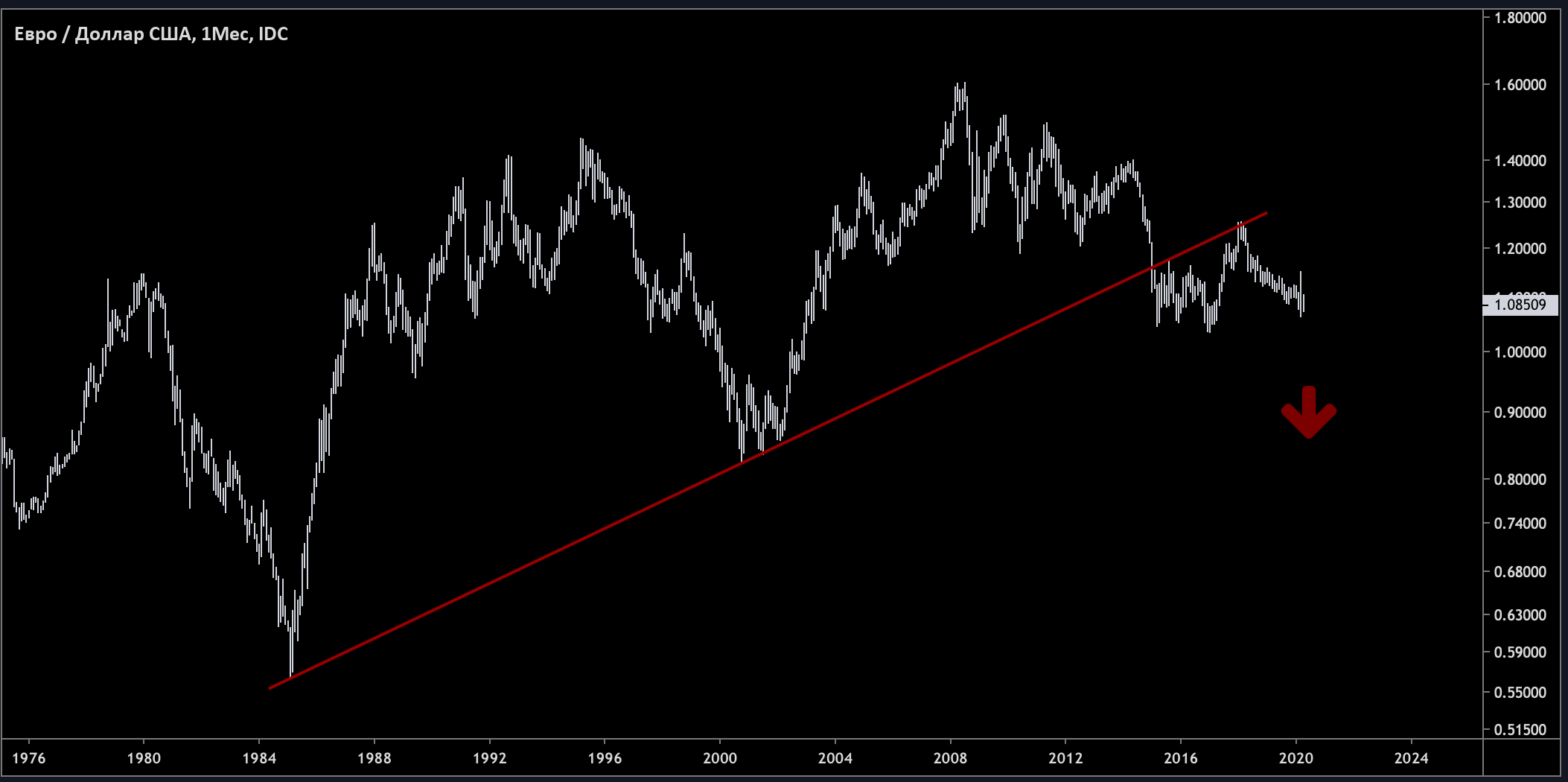

Евро (лог) идет ниже паритета.

Сейчас многие серьезно озадачены проблемой долга.

Лизинговые фирмы и авиакомпании. Торговые центры и арендаторы. Поставщики нефти и производители бензина. Банки и ипотечники. Большинство долговых цепочек испытывают колоссальное напряжение. Всем нужна ликвидность. Всем нужны деньги. Доллары.

Эту модель в текущей парадигме не изменить.

ФРС не заливает экономику деньгами. Он затыкает огромную дыру, пробитую дефляционным шоком.

Нехватка долларов - основная проблема дефляционной рецессии 2020 и особенно, в сырьевых экономиках развивающихся стран.

Индекс азиатских валют

3. Дешевое сырье

Потребление и производство падают. На сырьевые активы больше нет того спроса, который двигал цены вверх в фазе роста в начале двухтысячных.

Индекс CRB RIND

⏩ Китай, как основной их потребитель, достиг своего потолка.

⏩ Мир переходит от тотальной глобализации к фазе фрагментации.

За вздохом идет выдох. За приливом - отлив. За днем - ночь.

Не уверен, что многие режимы сырьевых экономик переживут это время.

Коронавирусный кризис может прекратить предыдущие эксцессы и запустить новые тренды. Такие, как например, переход к массовой онлайн-работе, образованию. Меньше поездок, меньше путешествий.

Это еще сильней ударит по ценам на энергоносители. Которые могут оставаться угнетенными еще несколько лет до момента запуска грандиозных инфраструктурных проектов развитыми странами, а также Индией.

До конца медвежьего цикла в сырье еще несколько долгих лет.

4. ДЕПРЕССИЯ

Если кризис будет развиваться еще глубже в дефляционном сценарии, рынок пойдет к нижней границе канала.

DJI лог.

Это означает падение в 2-3 раза большее, чем то, которое мы только что наблюдали.

Обрушение стоимости активов, вкупе с низкими ставками доходностей по облигациям и падением дивидендов, отправляют в нокдаун пенсионные фонды.

В таком случае впереди не короткая рецессия, но депрессия длинною в несколько лет. Распад государств, систем, экономик. Локальные или не очень революции и войны.

Что мне с этого?

Фонд национального благосостояния РФ меньше, чем долги российских компаний. ФНБ - это скорее обеспечение долгов Роснефти перед кредиторами, чем подушкой безопасности российских пенсионеров.

Резко обмелевший приток долларов в нашу страну подрывает торговый баланс. Экономика РФ внезапно стала меньше, беднее. Что еще не вполне чувствуется всеми нами. Но это вопрос короткого времени.

Нет ни одной причины держать сейчас в портфеле сколь-нибудь значимую долю активов, номинированных в рублях (акции, облигации, депозиты). В будущем - возможно. Сейчас - нет.

Если в мире начнется дефляционная депрессия, труднее всего будет нам, сырьевым экономикам. Самые слабые из них могут прекратить свое существование. Как это было в прошлый цикл низких цен на сырье с середины 80-х до конца 90-х.

1. Отрицательные ставки.

Современная модель экономики не может работать при ставках выше 0. Америка пойдет ниже - в зону отрицательных ставок, как Европа и Япония.

Доходность десятилетних трежерис

Этот тренд обладает огромной силой. 40 лет- столько в среднем, каждому из нас.

Не представляю, какой природы и мощности необходимо воздействие, чтобы его переломить?

На него завязана вся современная финансово-экономическая модель: взять взаймы все больше, под все меньшую ставку. Передать свои долги следующим поколениям.

Каков должен быть уровень страха у инвесторов, чтобы покупать гос. облигации с обязательным изъятием (приносящим отрицательный купон)?

Негативные ставки по долгосрочным облигациям говорят о слабости экономики. И, в конечном счете, ведут к депрессии.

На практике они означают неспособность как среднего потребителя, так и компании жить по средствам. Не транслируя свой долг в будущее.

Частный трейдер, совершая сделку, добавляет плечо для увеличения заработка на небольшой депозит. Пенсионный фонд выбирает рискованные активы с повышенной доходностью в попытках свести свой баланс в эпоху низких ставок и погасить всё возрастающие объемы пенсионных выплат.

Все мы, весь мир вовлечен в этот понижательный тренд. Его едва ли возможно изменить монетарными инструментами, напечатав даже триллионы долларов.

Похоже, что вскоре доходности трежерис станут отрицательными. Это еще сильнее погрузит экономики в дефляционную, безденежную фазу.

Потому что причиной отрицательных ставок являются сломанные экономики и страх инвесторов. Страх развивать бизнес и тратить деньги, а не прятаться в трежерис и золоте.

Это означает еще большее торможение в экономике. Её “японизацию”.

2. Дорогой доллар

Во время кризиса у большинства экономических участников срабатывают маржин-колы. Им необходимо “восполнить ГО” .

Но их пенька и рыбий пузырь товары на мировом рынке дешевеют из-за падения спроса. Возникает еще больший дефицит “гринбэков”. Это замыкает петлю.

Индекс доллара (лог.) вышел из диагонали вверх.

Все валюты продолжат слабеть к доллару. Особенно тяжело будет развивающимся странам.

Евро (лог) идет ниже паритета.

Сейчас многие серьезно озадачены проблемой долга.

Лизинговые фирмы и авиакомпании. Торговые центры и арендаторы. Поставщики нефти и производители бензина. Банки и ипотечники. Большинство долговых цепочек испытывают колоссальное напряжение. Всем нужна ликвидность. Всем нужны деньги. Доллары.

Эту модель в текущей парадигме не изменить.

ФРС не заливает экономику деньгами. Он затыкает огромную дыру, пробитую дефляционным шоком.

Нехватка долларов - основная проблема дефляционной рецессии 2020 и особенно, в сырьевых экономиках развивающихся стран.

Индекс азиатских валют

3. Дешевое сырье

Потребление и производство падают. На сырьевые активы больше нет того спроса, который двигал цены вверх в фазе роста в начале двухтысячных.

Индекс CRB RIND

⏩ Китай, как основной их потребитель, достиг своего потолка.

⏩ Мир переходит от тотальной глобализации к фазе фрагментации.

За вздохом идет выдох. За приливом - отлив. За днем - ночь.

Не уверен, что многие режимы сырьевых экономик переживут это время.

Коронавирусный кризис может прекратить предыдущие эксцессы и запустить новые тренды. Такие, как например, переход к массовой онлайн-работе, образованию. Меньше поездок, меньше путешествий.

Это еще сильней ударит по ценам на энергоносители. Которые могут оставаться угнетенными еще несколько лет до момента запуска грандиозных инфраструктурных проектов развитыми странами, а также Индией.

До конца медвежьего цикла в сырье еще несколько долгих лет.

4. ДЕПРЕССИЯ

Если кризис будет развиваться еще глубже в дефляционном сценарии, рынок пойдет к нижней границе канала.

DJI лог.

Это означает падение в 2-3 раза большее, чем то, которое мы только что наблюдали.

Обрушение стоимости активов, вкупе с низкими ставками доходностей по облигациям и падением дивидендов, отправляют в нокдаун пенсионные фонды.

В таком случае впереди не короткая рецессия, но депрессия длинною в несколько лет. Распад государств, систем, экономик. Локальные или не очень революции и войны.

Что мне с этого?

Фонд национального благосостояния РФ меньше, чем долги российских компаний. ФНБ - это скорее обеспечение долгов Роснефти перед кредиторами, чем подушкой безопасности российских пенсионеров.

Резко обмелевший приток долларов в нашу страну подрывает торговый баланс. Экономика РФ внезапно стала меньше, беднее. Что еще не вполне чувствуется всеми нами. Но это вопрос короткого времени.

Нет ни одной причины держать сейчас в портфеле сколь-нибудь значимую долю активов, номинированных в рублях (акции, облигации, депозиты). В будущем - возможно. Сейчас - нет.

Если в мире начнется дефляционная депрессия, труднее всего будет нам, сырьевым экономикам. Самые слабые из них могут прекратить свое существование. Как это было в прошлый цикл низких цен на сырье с середины 80-х до конца 90-х.

http://profitgate.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба