27 мая 2020 Tickmill Идиатулин Артур

Рынок повредил поддержку в индексе доллара на 99 пунктов во вторник, в среду же доллар продолжает сдавать позиции. Азия показала смешанную динамику, европейские фондовые индексы в уверенном плюсе. Неохотно сдает позиции золото, пытаясь защитить уровень в 1700 долларов за тройскую унцию, но желание получить доходность, похоже, берет свое. Обвал доллара вчера показал, что главной темой торгов на валютном рынке остается тема «доллар против всех остальных» и события, относящиеся к отдельным национальным валютам, вероятно будут проявлять себя не в паре с долларом, а в кросс-курсах. Перетягивание каната «спрос на риск – неприятие риска», где доллар является главным бенефициаром роста похоже будет продолжать еще некоторое время, пока волатильность, в исторической перспективе, остается повышенной.

Правительство Японии дополнительно потратит 1.1 трлн. долларов чтобы защитить экономику показал бюджетный проект правительства, опубликованный в среду. Вместе с фискальным пакетом на 1 трлн. долларов объявленным всего месяц назад, совокупные расходы правительства на борьбу с вирусом и связанной с ним рецессией составят колоссальные 2.2 трлн. долларов, или 40% от ВВП. Больше только у США – 2.3 трлн. долларов, но, если скорректировать показатель на размер ВВП, Япония, конечно, вне конкуренции.

Планы правительства подразумевают дополнительную эмиссию долга на 200 трлн. иен (с учетом ролловера бондов, достигающих срока погашения в этом году). Чтобы избежать скачка в стоимости заимствований центральных банк должен будет это предложение аккуратно «пылесосить». В целом, триллионами нового госдолга рынок не удивить и не пошатнуть, так как на рынке есть всемогущий ЦБ со своей программой таргетирования кривой доходности.

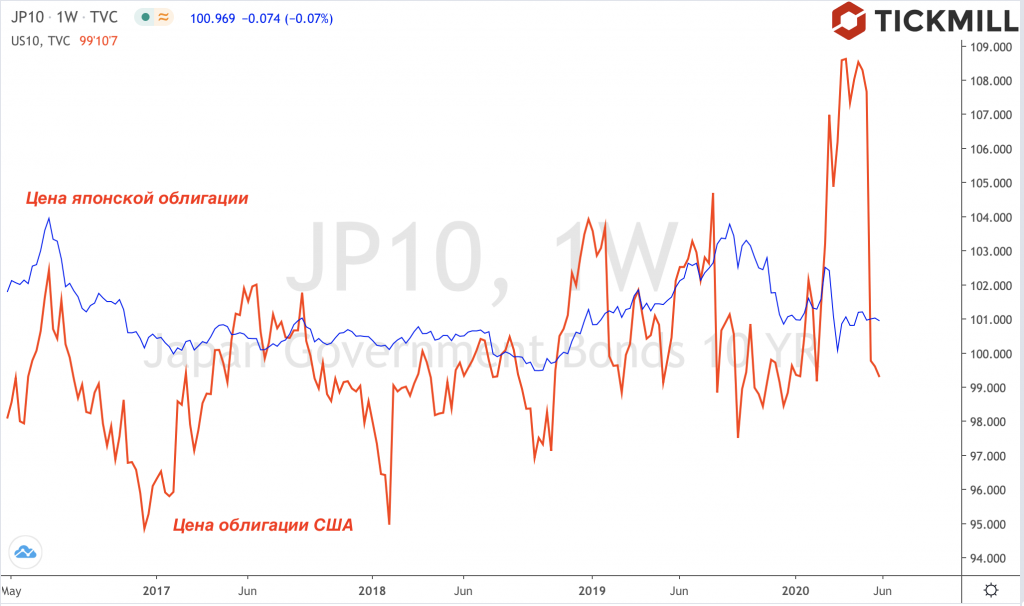

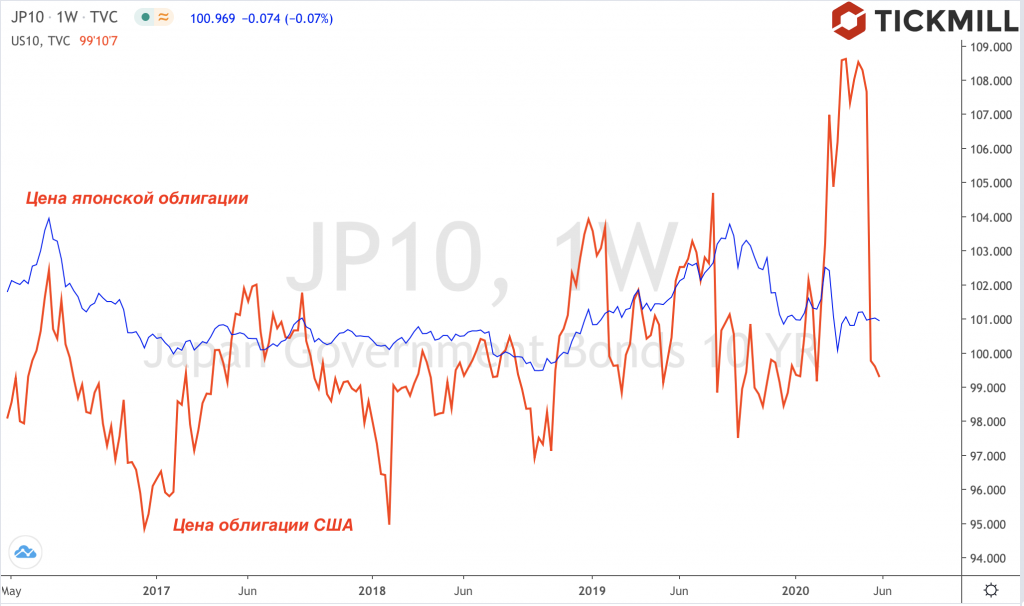

Сейчас это наиболее радикальная степень интервенций в практике Центральных банков. Ее суть в том, что Центральный Банк объявляет, что готов купить неограниченное количество облигаций определенного срока погашения по некоторой фиксированной цене. Очевидно, что это устанавливает нижний порог цены облигации ну и бонусом стабилизирует ее. В QE же ЦБ гарантирует не цену Бонда, а месячные объемы покупок что и есть главное отличие.Если цена не может уйти ниже какого-то порога, следовательно и доходность (та которая доходность к погашению) не может подняться выше какого-то порога (отсюда и название «таргетирование доходности»). Чтобы это видеть как работает эта программа сравним цены 10-летних облигаций правительства США и Японии:

В США ФРС пока не таргетирует доходность и видно, что изменчивость цены японской облигации действительно значительно меньше, чем у американской. Также прослеживается нижний порог цены — 100.

Как заявляет официально Банк Японии он таргетирует доходность по 10-летним облигациям правительства в узком диапазоне около 0%.

Очевидно, что в контексте планов правительства по экспансии долга, действие программы таргетирования доходности, по сути, означает новое масштабное QE. Еще раз повторюсь что USDJPY это может и не отражать, но в кросс-курсах эти ожидания, как я считаю, могут обуславливать слабость иены.

Правительство Японии дополнительно потратит 1.1 трлн. долларов чтобы защитить экономику показал бюджетный проект правительства, опубликованный в среду. Вместе с фискальным пакетом на 1 трлн. долларов объявленным всего месяц назад, совокупные расходы правительства на борьбу с вирусом и связанной с ним рецессией составят колоссальные 2.2 трлн. долларов, или 40% от ВВП. Больше только у США – 2.3 трлн. долларов, но, если скорректировать показатель на размер ВВП, Япония, конечно, вне конкуренции.

Планы правительства подразумевают дополнительную эмиссию долга на 200 трлн. иен (с учетом ролловера бондов, достигающих срока погашения в этом году). Чтобы избежать скачка в стоимости заимствований центральных банк должен будет это предложение аккуратно «пылесосить». В целом, триллионами нового госдолга рынок не удивить и не пошатнуть, так как на рынке есть всемогущий ЦБ со своей программой таргетирования кривой доходности.

Сейчас это наиболее радикальная степень интервенций в практике Центральных банков. Ее суть в том, что Центральный Банк объявляет, что готов купить неограниченное количество облигаций определенного срока погашения по некоторой фиксированной цене. Очевидно, что это устанавливает нижний порог цены облигации ну и бонусом стабилизирует ее. В QE же ЦБ гарантирует не цену Бонда, а месячные объемы покупок что и есть главное отличие.Если цена не может уйти ниже какого-то порога, следовательно и доходность (та которая доходность к погашению) не может подняться выше какого-то порога (отсюда и название «таргетирование доходности»). Чтобы это видеть как работает эта программа сравним цены 10-летних облигаций правительства США и Японии:

В США ФРС пока не таргетирует доходность и видно, что изменчивость цены японской облигации действительно значительно меньше, чем у американской. Также прослеживается нижний порог цены — 100.

Как заявляет официально Банк Японии он таргетирует доходность по 10-летним облигациям правительства в узком диапазоне около 0%.

Очевидно, что в контексте планов правительства по экспансии долга, действие программы таргетирования доходности, по сути, означает новое масштабное QE. Еще раз повторюсь что USDJPY это может и не отражать, но в кросс-курсах эти ожидания, как я считаю, могут обуславливать слабость иены.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба