19 июня 2020 ITI Capital Луцко Искандер

Мы считаем, что самым перспективным кандидатом на ноябрьское включение остается Яндекс, но уровень локальной ликвидности, соответствующий критериям MSCI Russia, из-за высокого free-float (97%) держится лишь с 3К19. Точнее, с июля 2019 г., когда коэффициент достаточной ликвидности, который измеряет MSCI, превысил минимальные для развивающихся стран 15%. Согласно нашим расчетам, в июне коэффициент AVTR составлял 12,5%.

Включение такой компании как Яндекс в MSCI Russia будет безусловно самым большим событием для российского фондового рынка со времени включения Новатэка.

По нашим оценкам, среднедневной объем ликвидности Яндекса по итогам каждого квартала не должен опускаться ниже $8,5 млн против $7 млн в июне 2019 г.; следовательно, актуальная динамика наблюдается лишь с 3К19 и должна сохраниться до 3К20. Учитывая, что июнь — последний месяц расчетов для августовской ребалансировки, на включение Яндекса раньше полугодовой оценки в ноябре рассчитывать не приходится, если только MSCI не сделает исключение, что бывает весьма редко.

Приток новых средств в Яндекс может составить до $600 млн

Включение Яндекса в индекс MSCI Russia с потенциальным весом в 6,3%, учитывая размер free-float 97% ($14 091 млн), станет самым крупным с включения Новатэка в середине 2000-х гг.

Приток средств от пассивных фондов превысит $300 млн, что в 15 раз больше среднедневного объема за месяц. Приток активных средств может составить $250–300 млн

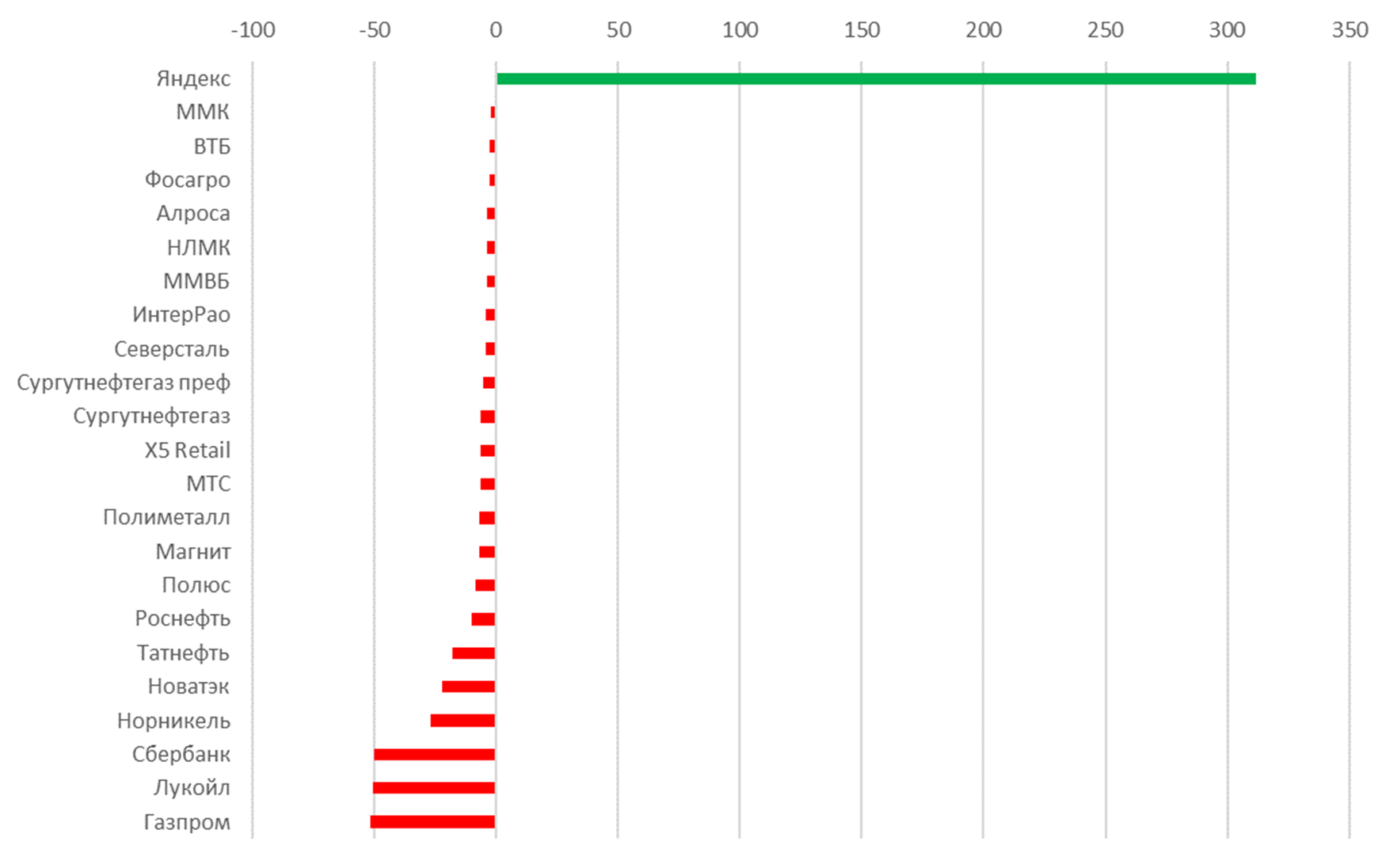

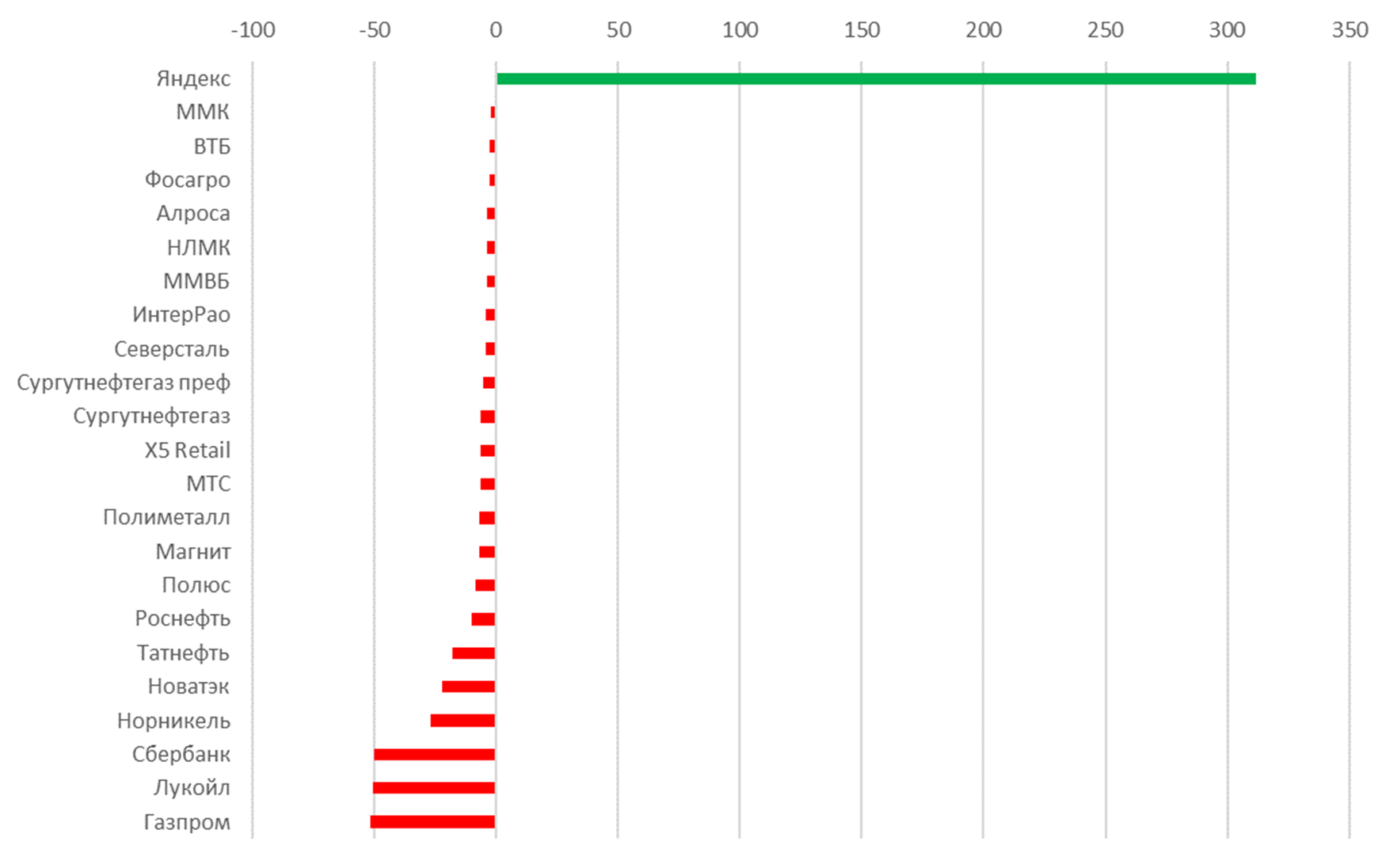

Из-за значительного притока средств в Яндекс основной отток пассивных средств ожидается из Газпрома и Лукойла (до $100 млн), а также Сбербанка, Новатэка, Норильского Никеля и прочих бумаг.

Приток пассивных средств начнется 1 декабря после объявления результатов 10 ноября, и 1 сентября — после объявление результатов 12 августа, но это не наш базовый сценарий.

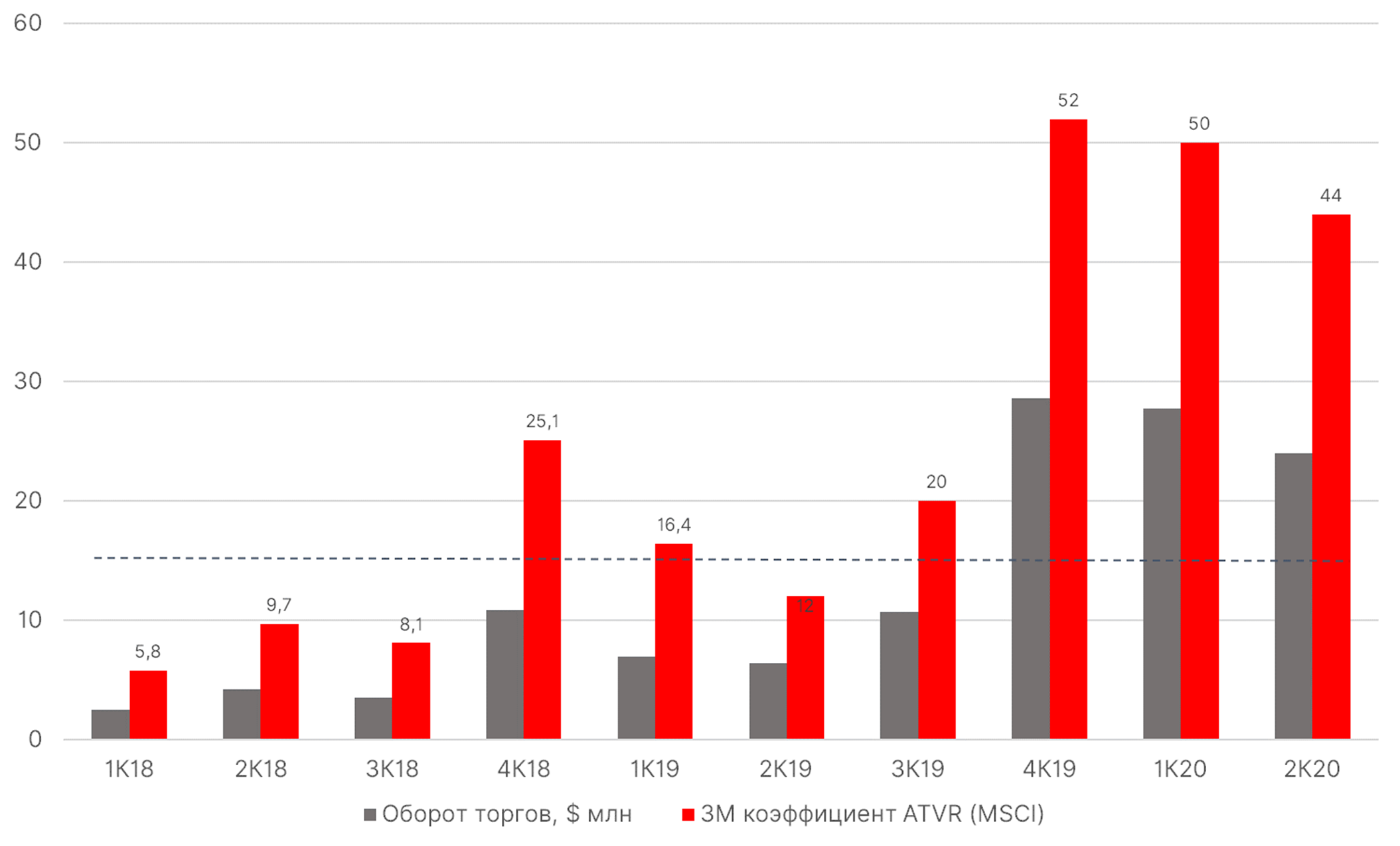

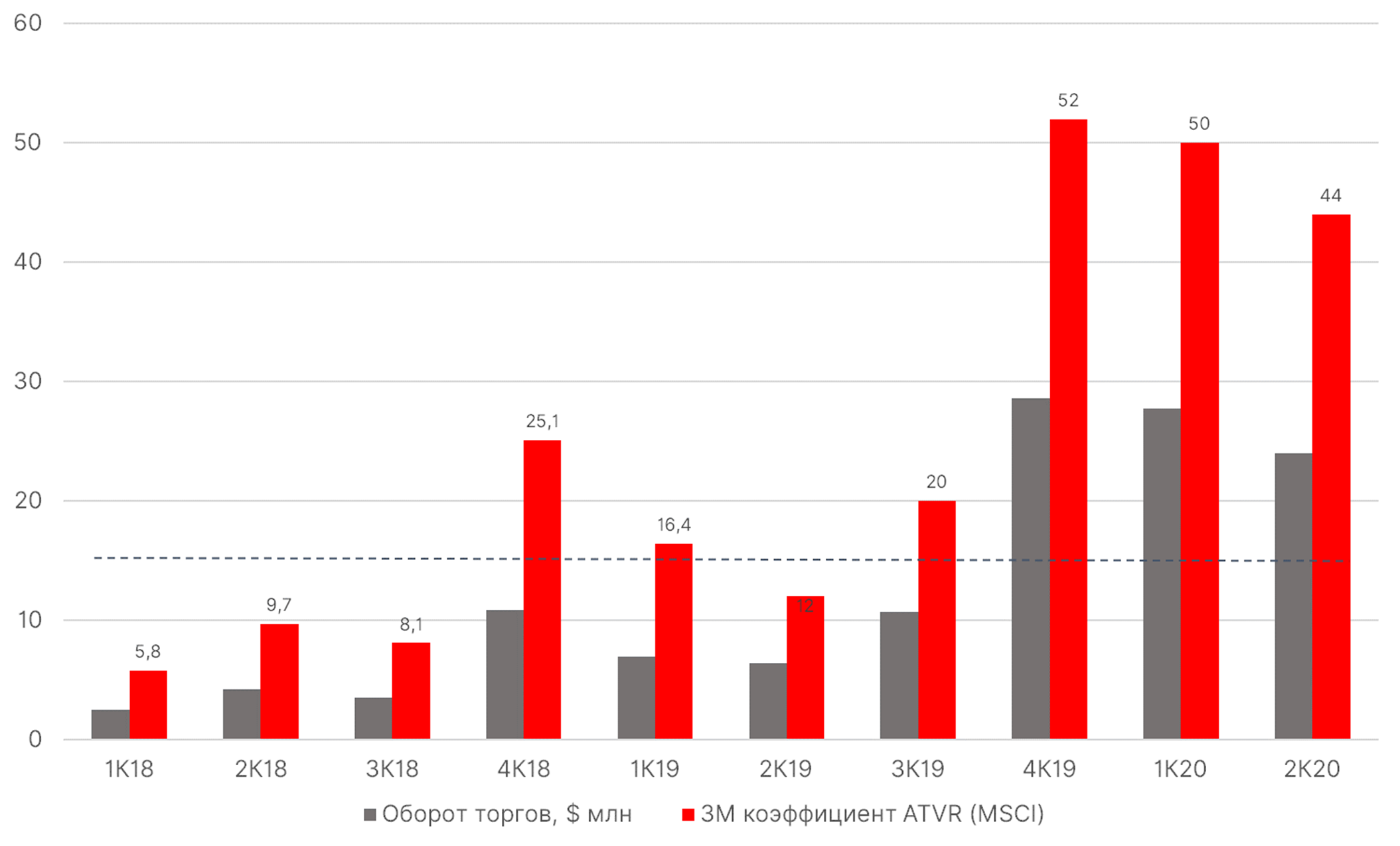

Объемы торгов и коэффициент ликвидности

Критерии для включения в MSCI Russia

Для включения и исключения из странового индекса MSCI используется три основных критерия. Первый — размер рыночной капитализации, второй — размер капитализации с поправкой на долю в свободном обращении (free-float) и уровень ликвидности. Также имеет значение доступность акций для покупки; так, например, капитализация компании с поправкой на долю в свободном обращении должна быть не менее 15% общей капитализации (минимальный порог). Кроме того, важны минимальная история торгов и уровень ограничения иностранной доли, отношение акций все еще доступных иностранным инвесторам к максимально допустимому объему (т.н. иностранная доля) должно составлять по меньшей мере 15%.

В случае Яндекса основное требование — ликвидность локальной бумаги, которая оставалась малоликвидной до 3К19; скачки уровня ликвидности случались в 4К18 и 1К19, но для включения в MSCI требуется длительная непрерывная торговая динамика бумаги выше установленного критерия.

Для включения бумаг компании в развивающиеся инвестиционные индексы минимальный уровень ликвидности должен составлять 15% от трехмесячного коэффициента ATVR (Annual Traded Value Ratio), 80% от трехмесячного показателя частотности торговли за последние четыре квартала, а также 15% — от 12-месячного ATVR.

Используется местный и иностранный листинг с максимальным трехмесячным ATVR. 12-месячный и трехмесячный ATVR вместе с трехмесячным показателем частотности торговли используется для определения долгосрочной и краткосрочной ликвидности.

Динамика средств пассивных клиентов в случае включения Яндекса в MSCI Russia, $ млн

Включение такой компании как Яндекс в MSCI Russia будет безусловно самым большим событием для российского фондового рынка со времени включения Новатэка.

По нашим оценкам, среднедневной объем ликвидности Яндекса по итогам каждого квартала не должен опускаться ниже $8,5 млн против $7 млн в июне 2019 г.; следовательно, актуальная динамика наблюдается лишь с 3К19 и должна сохраниться до 3К20. Учитывая, что июнь — последний месяц расчетов для августовской ребалансировки, на включение Яндекса раньше полугодовой оценки в ноябре рассчитывать не приходится, если только MSCI не сделает исключение, что бывает весьма редко.

Приток новых средств в Яндекс может составить до $600 млн

Включение Яндекса в индекс MSCI Russia с потенциальным весом в 6,3%, учитывая размер free-float 97% ($14 091 млн), станет самым крупным с включения Новатэка в середине 2000-х гг.

Приток средств от пассивных фондов превысит $300 млн, что в 15 раз больше среднедневного объема за месяц. Приток активных средств может составить $250–300 млн

Из-за значительного притока средств в Яндекс основной отток пассивных средств ожидается из Газпрома и Лукойла (до $100 млн), а также Сбербанка, Новатэка, Норильского Никеля и прочих бумаг.

Приток пассивных средств начнется 1 декабря после объявления результатов 10 ноября, и 1 сентября — после объявление результатов 12 августа, но это не наш базовый сценарий.

Объемы торгов и коэффициент ликвидности

Критерии для включения в MSCI Russia

Для включения и исключения из странового индекса MSCI используется три основных критерия. Первый — размер рыночной капитализации, второй — размер капитализации с поправкой на долю в свободном обращении (free-float) и уровень ликвидности. Также имеет значение доступность акций для покупки; так, например, капитализация компании с поправкой на долю в свободном обращении должна быть не менее 15% общей капитализации (минимальный порог). Кроме того, важны минимальная история торгов и уровень ограничения иностранной доли, отношение акций все еще доступных иностранным инвесторам к максимально допустимому объему (т.н. иностранная доля) должно составлять по меньшей мере 15%.

В случае Яндекса основное требование — ликвидность локальной бумаги, которая оставалась малоликвидной до 3К19; скачки уровня ликвидности случались в 4К18 и 1К19, но для включения в MSCI требуется длительная непрерывная торговая динамика бумаги выше установленного критерия.

Для включения бумаг компании в развивающиеся инвестиционные индексы минимальный уровень ликвидности должен составлять 15% от трехмесячного коэффициента ATVR (Annual Traded Value Ratio), 80% от трехмесячного показателя частотности торговли за последние четыре квартала, а также 15% — от 12-месячного ATVR.

Используется местный и иностранный листинг с максимальным трехмесячным ATVR. 12-месячный и трехмесячный ATVR вместе с трехмесячным показателем частотности торговли используется для определения долгосрочной и краткосрочной ликвидности.

Динамика средств пассивных клиентов в случае включения Яндекса в MSCI Russia, $ млн

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба