8 августа 2020 T-Investments Городилов Михаил

Сегодня у нас умеренно консервативная идея: взять акции технологического гиганта Microsoft с расчетом на длительную перспективу.

Потенциал роста: 10% годовых — с учетом дивидендов.

Срок действия: до 15 лет.

Почему акции могут вырасти: это отличный, стабильный бизнес.

Как действуем: берем акции сейчас.

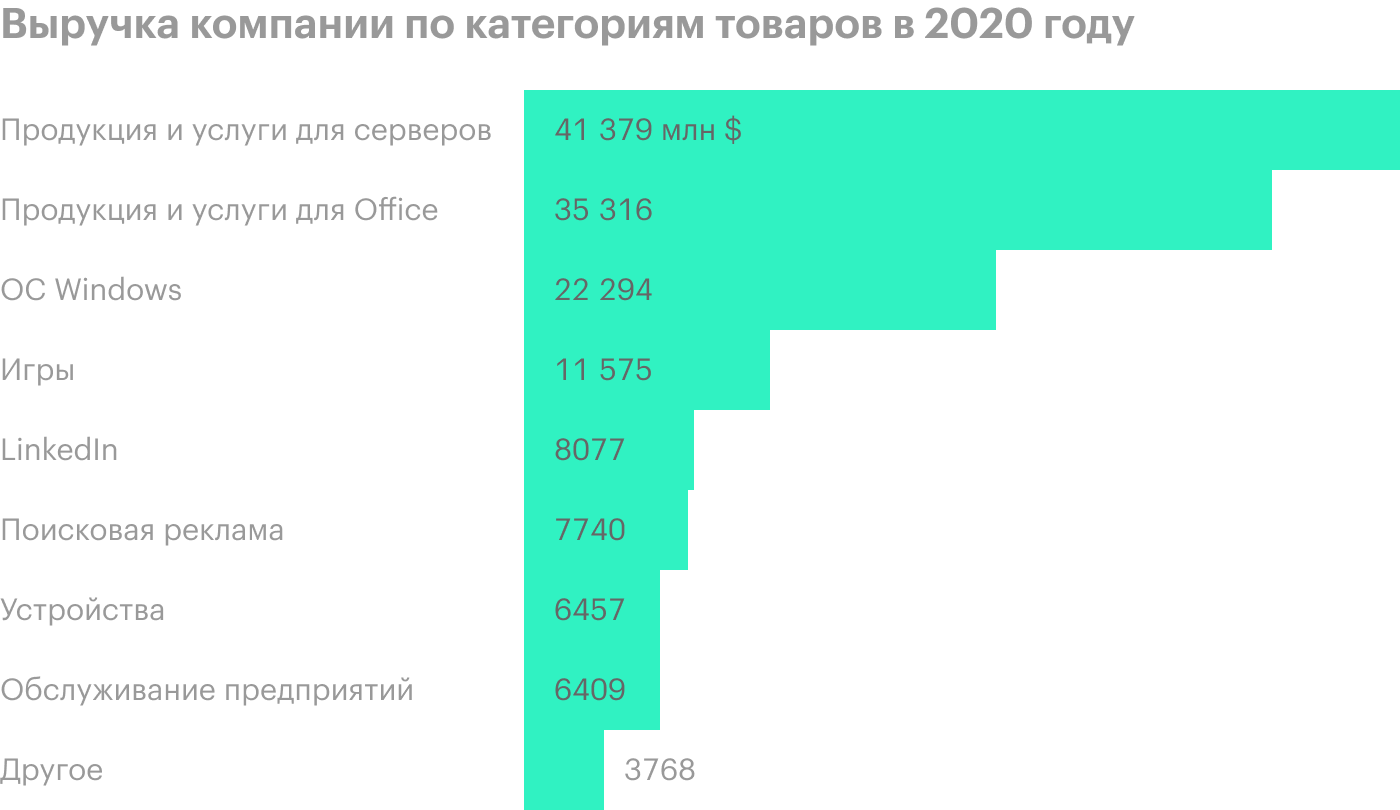

На чем компания зарабатывает

Microsoft — технологический колосс. Компания делает кучу всего: свои ПО и ОС, игровые консоли, устройства, предоставляет облачные услуги. У компании отличный годовой отчет, в котором подробно расписано, на чем она зарабатывает.

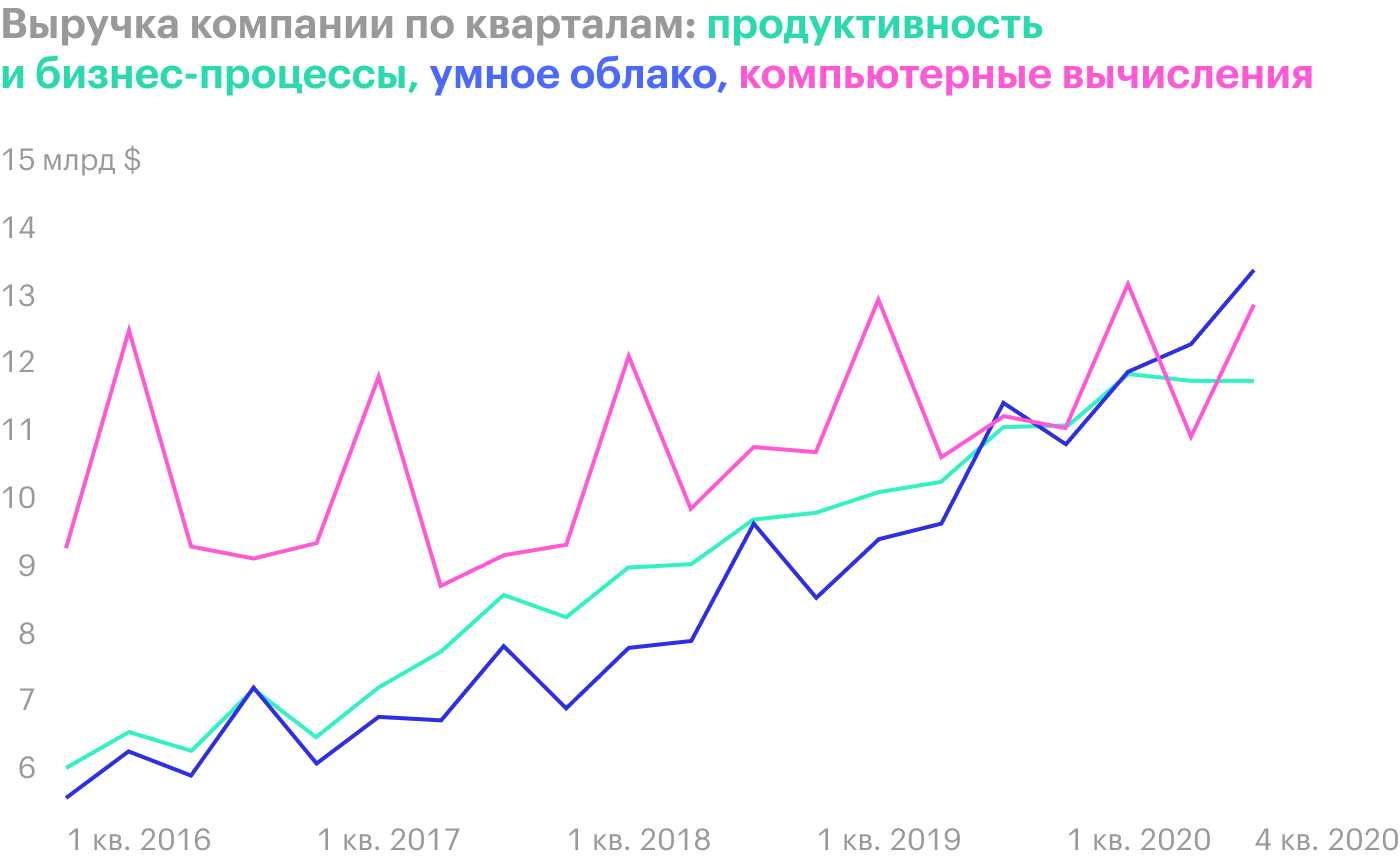

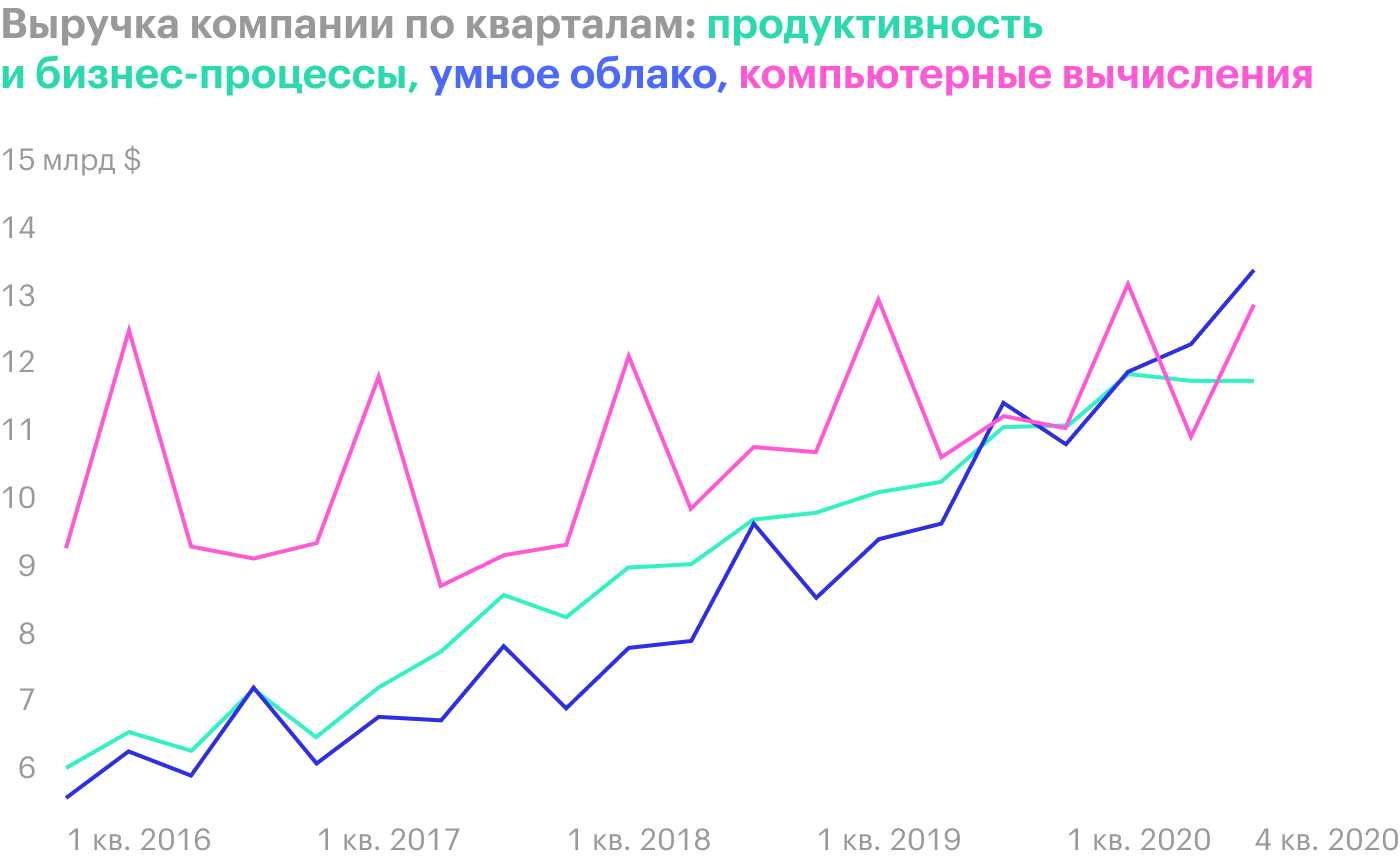

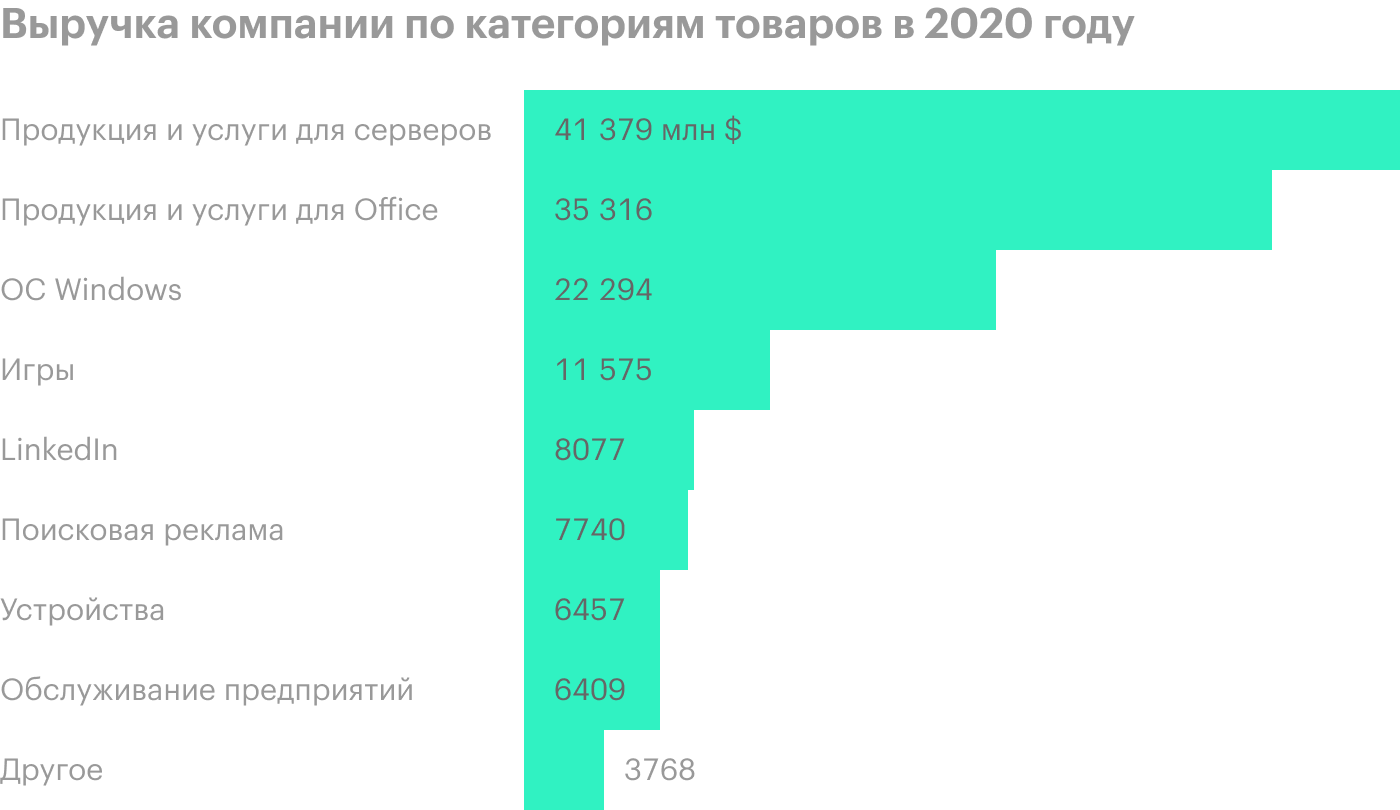

Продажи компании состоят на 47,6% из продукции — железа и ПО — и на 52,4% из услуг. Выручка делится на 3 сегмента:

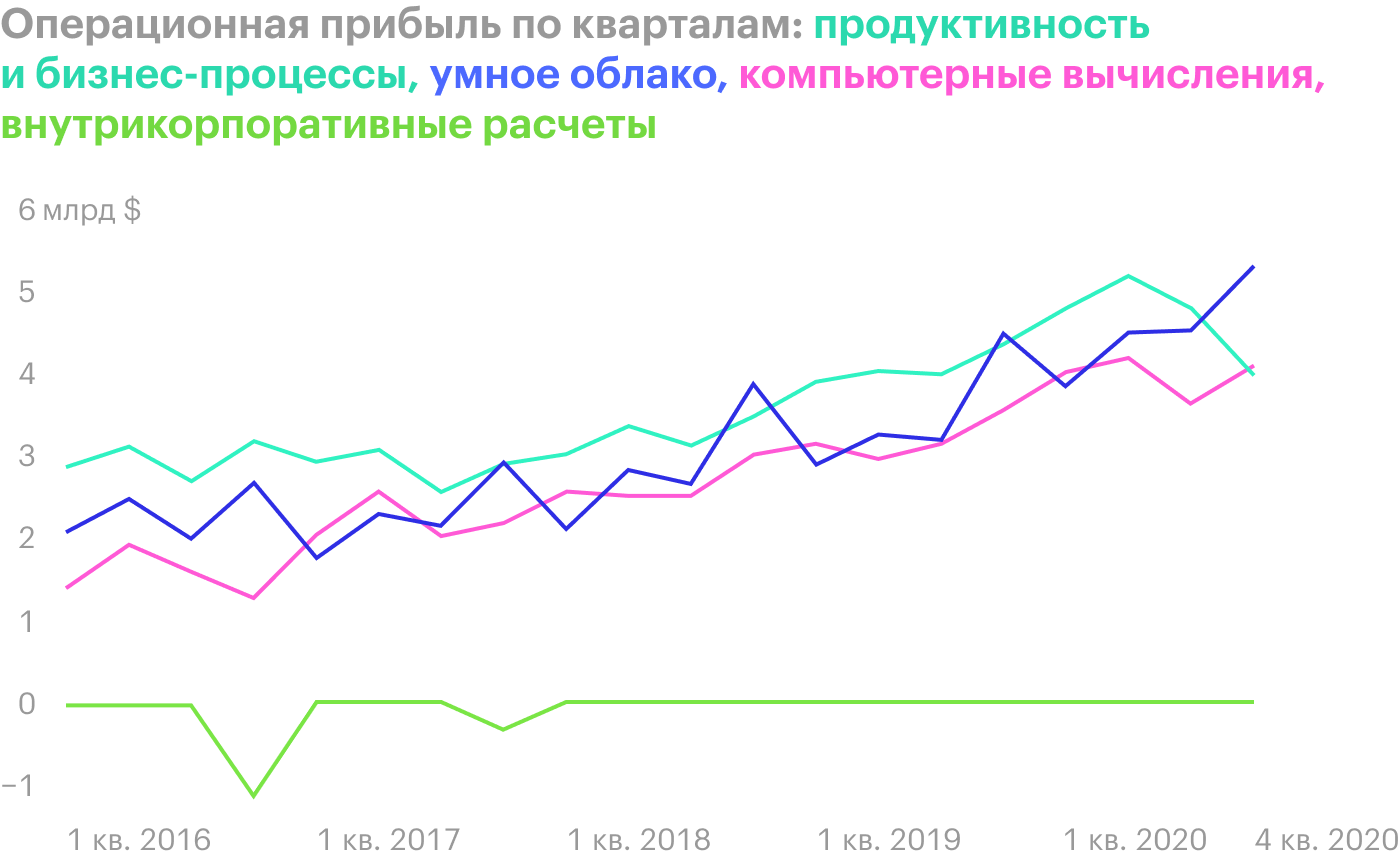

Продуктивность и бизнес-процессы. Это программы семейства Office, платформа для предприятий Dynamics, социальная сеть LinkedIn.

Умное облако. Это продукты в сфере облачных вычислений — Azure, GitHub — и ПО или услуги по их обслуживанию. Этот сегмент в значительной степени рассчитан на ИТ-профессионалов и предприятия, работающие в смежных сферах.

Компьютерные вычисления. Здесь посчитана выручка компании от ее легендарной ОС Windows, устройств и аксессуаров (ноутбуки Surface и устройства для ПК), игрового сектора (приставка Xbox и экосистема вокруг нее, игровые студии).

На США приходится 51,1% выручки компании. По другим странам разбивки нет, но в отчете указано, что ни одна из них не дает больше 10% от выручки.

Аргументы в пользу компании

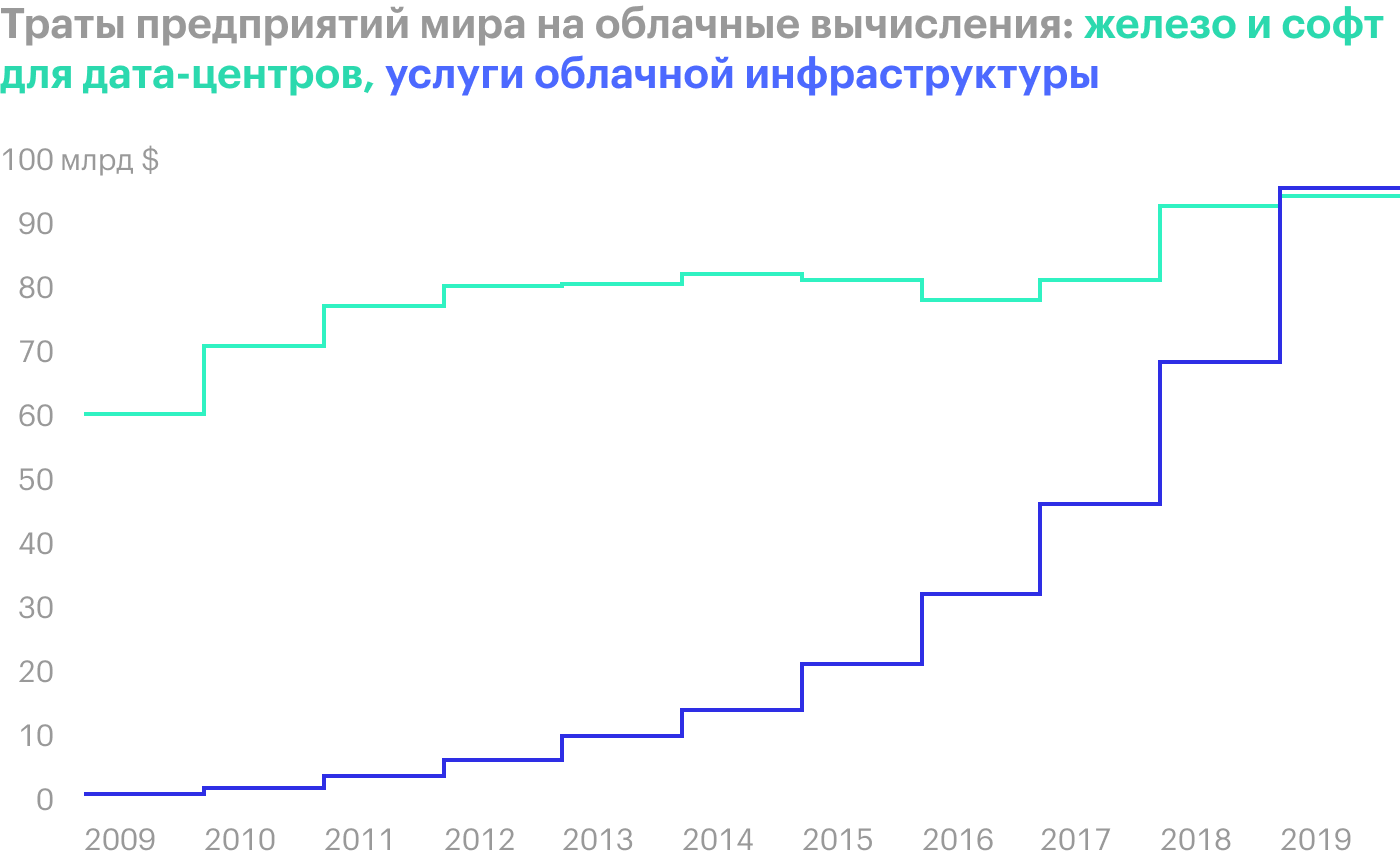

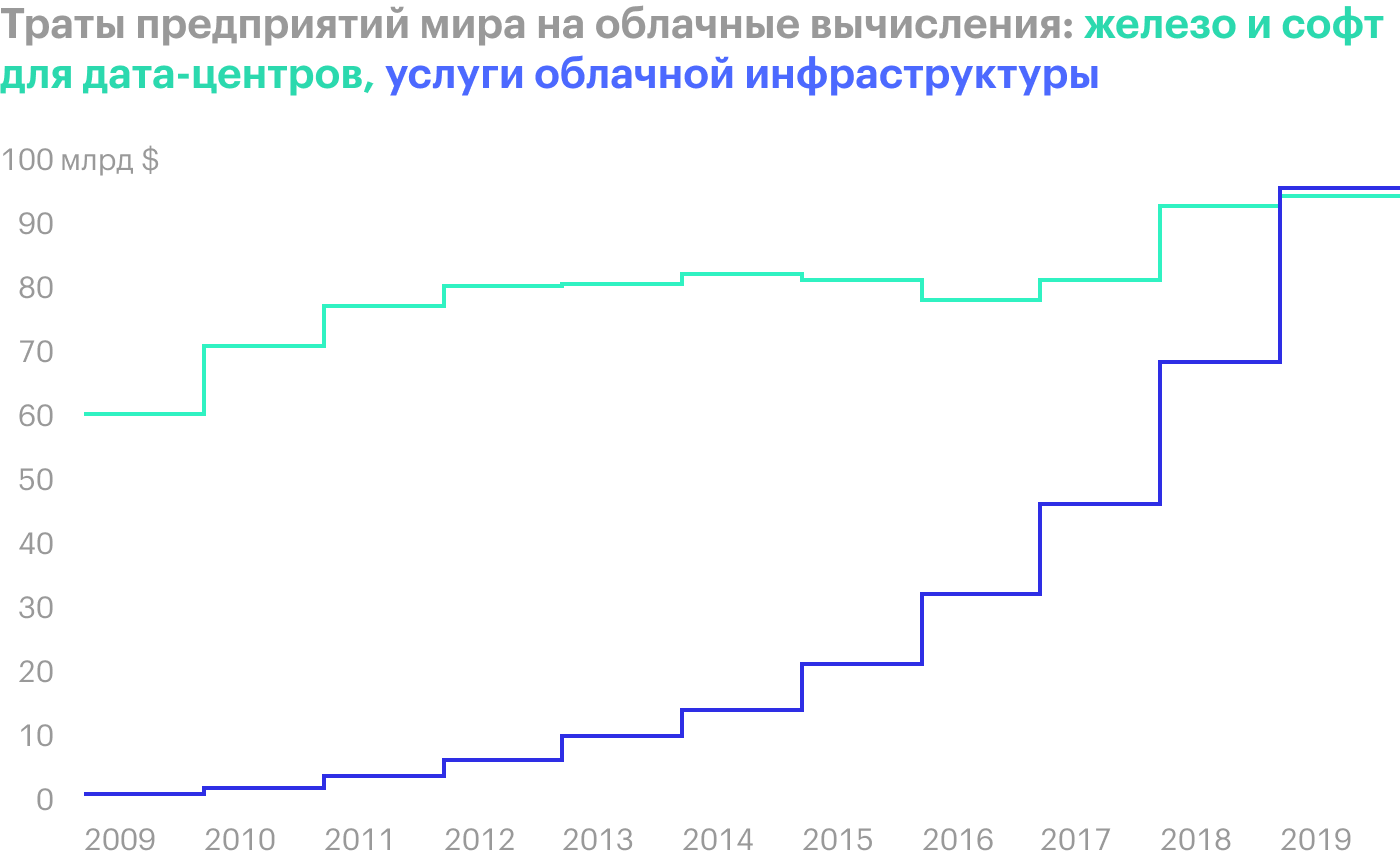

Ребята не витают в облаках. Основной драйвер продаж Microsoft — это облачные вычисления. И это очень перспективный сектор, как вы, возможно, помните из идей по Digital Realty, Oracle и Nvidia.

Траты предприятий в этом сегменте только выросли из-за коронавируса и удаленной работы: во 2 квартале 2020 года на услуги в области облачных вычислений предприятия всего мира потратили на 11% больше, чем за аналогичный период 2019 года. Но и без коронавируса был бы рост: слишком много вычислений нужно для обслуживания растущей и постоянно усложняющейся технологической инфраструктуры, столь необходимой для современной экономики.

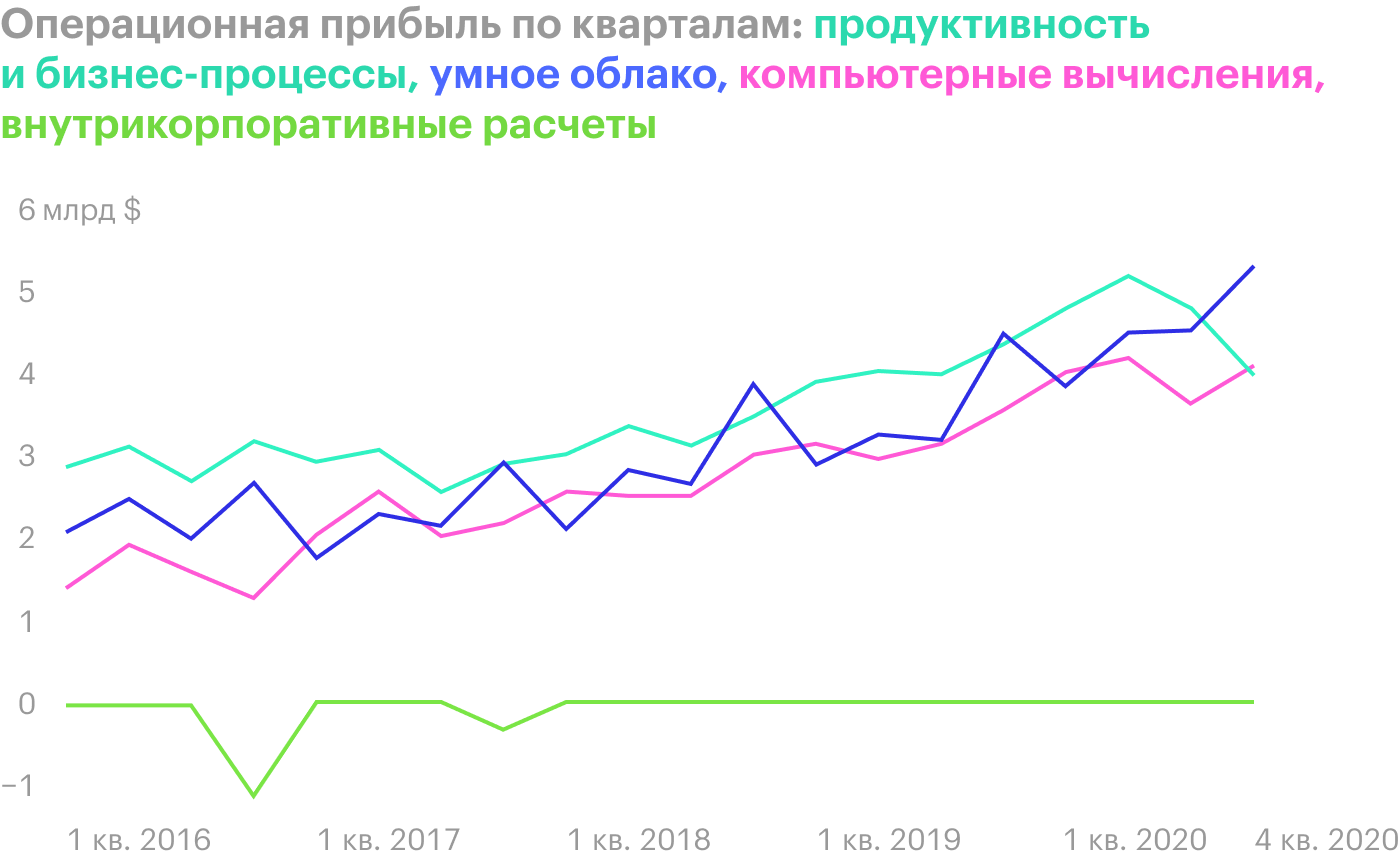

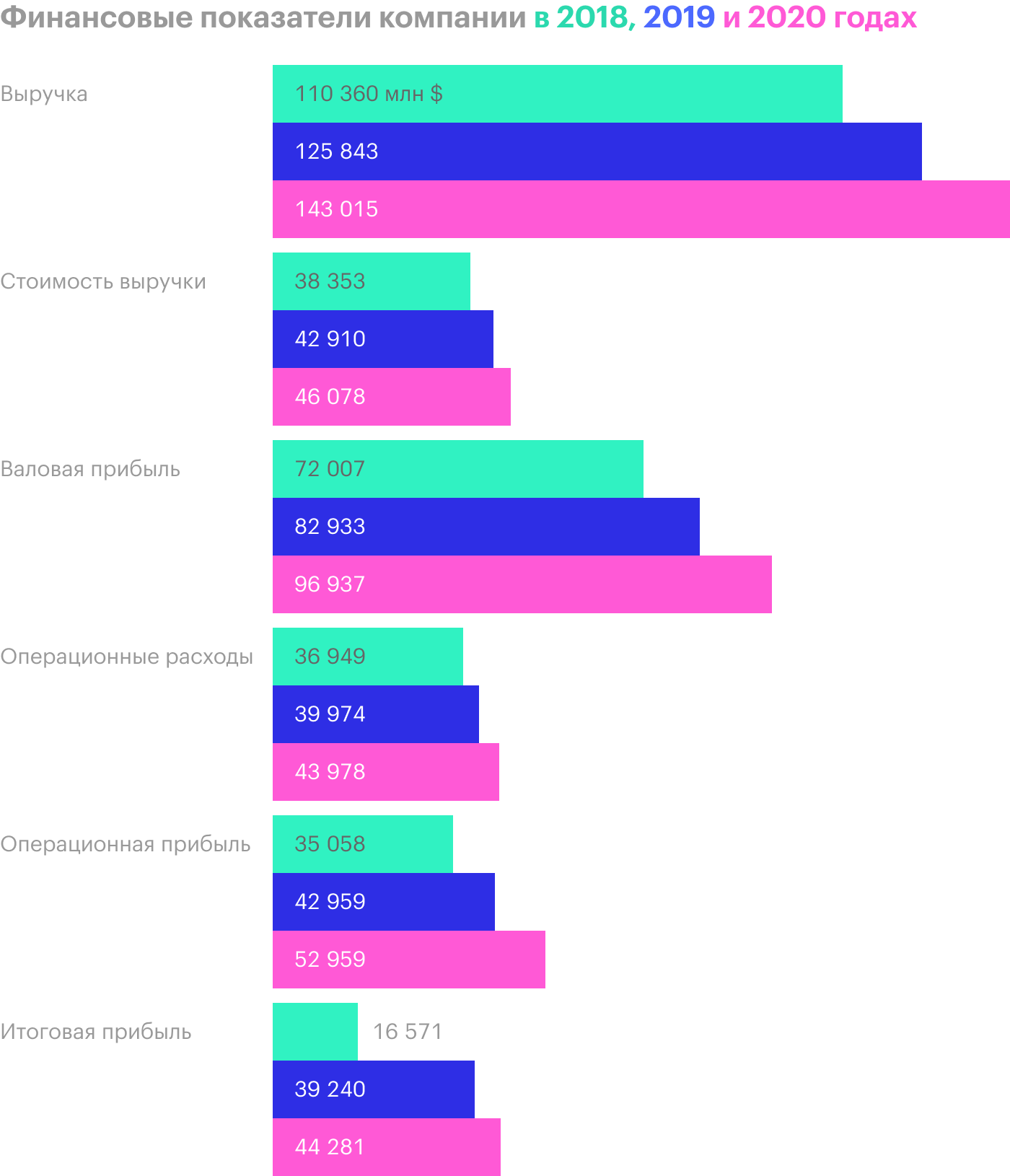

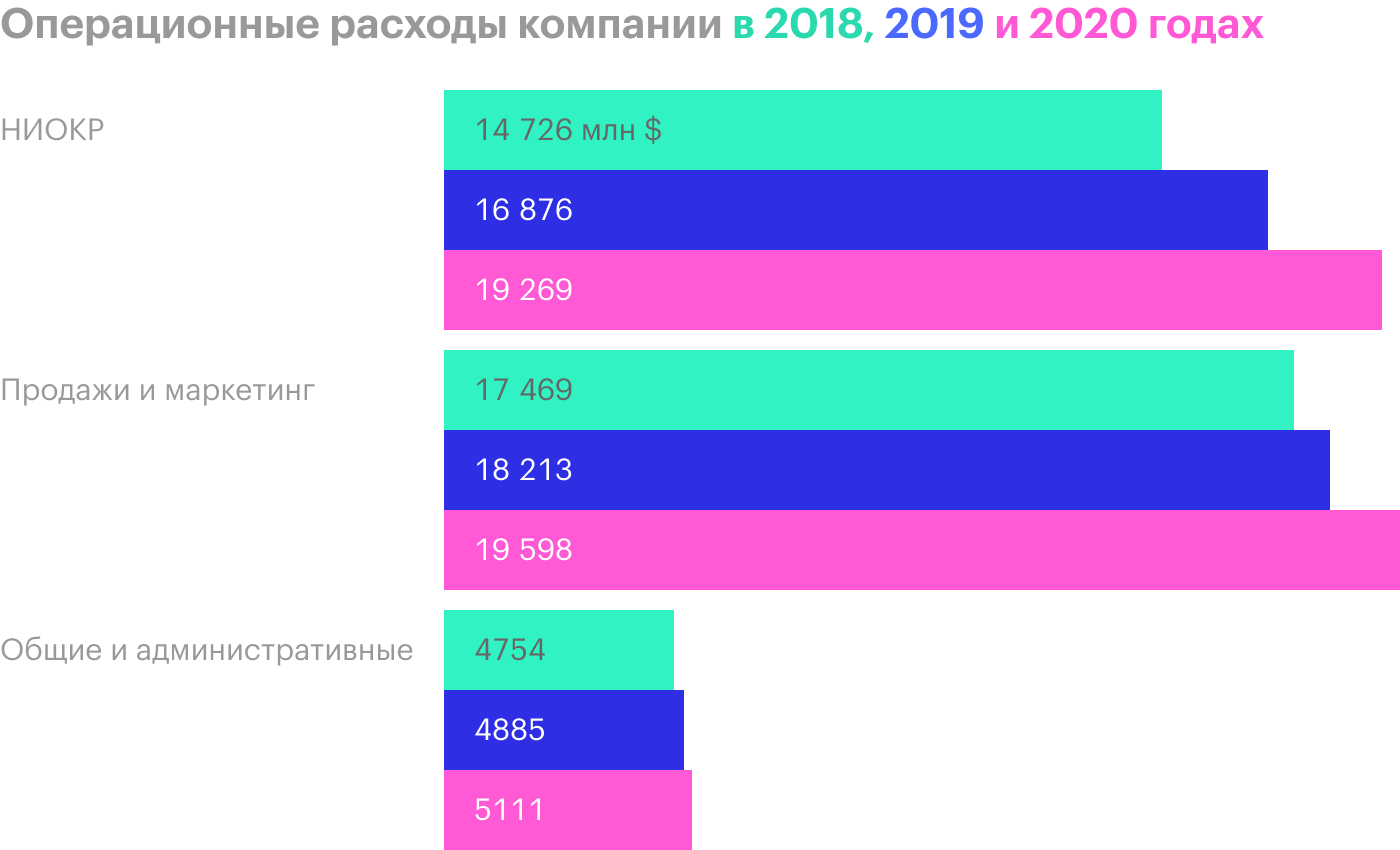

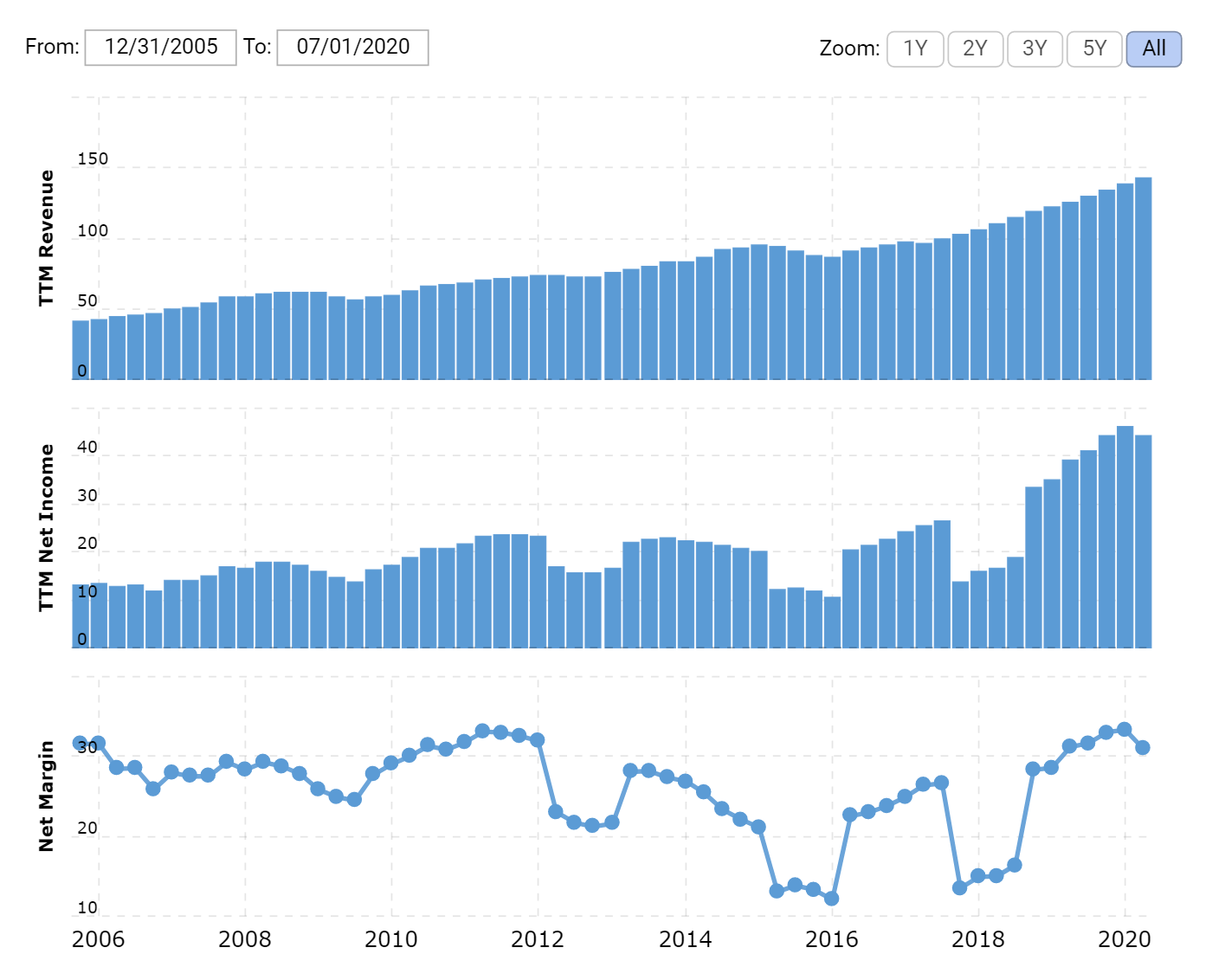

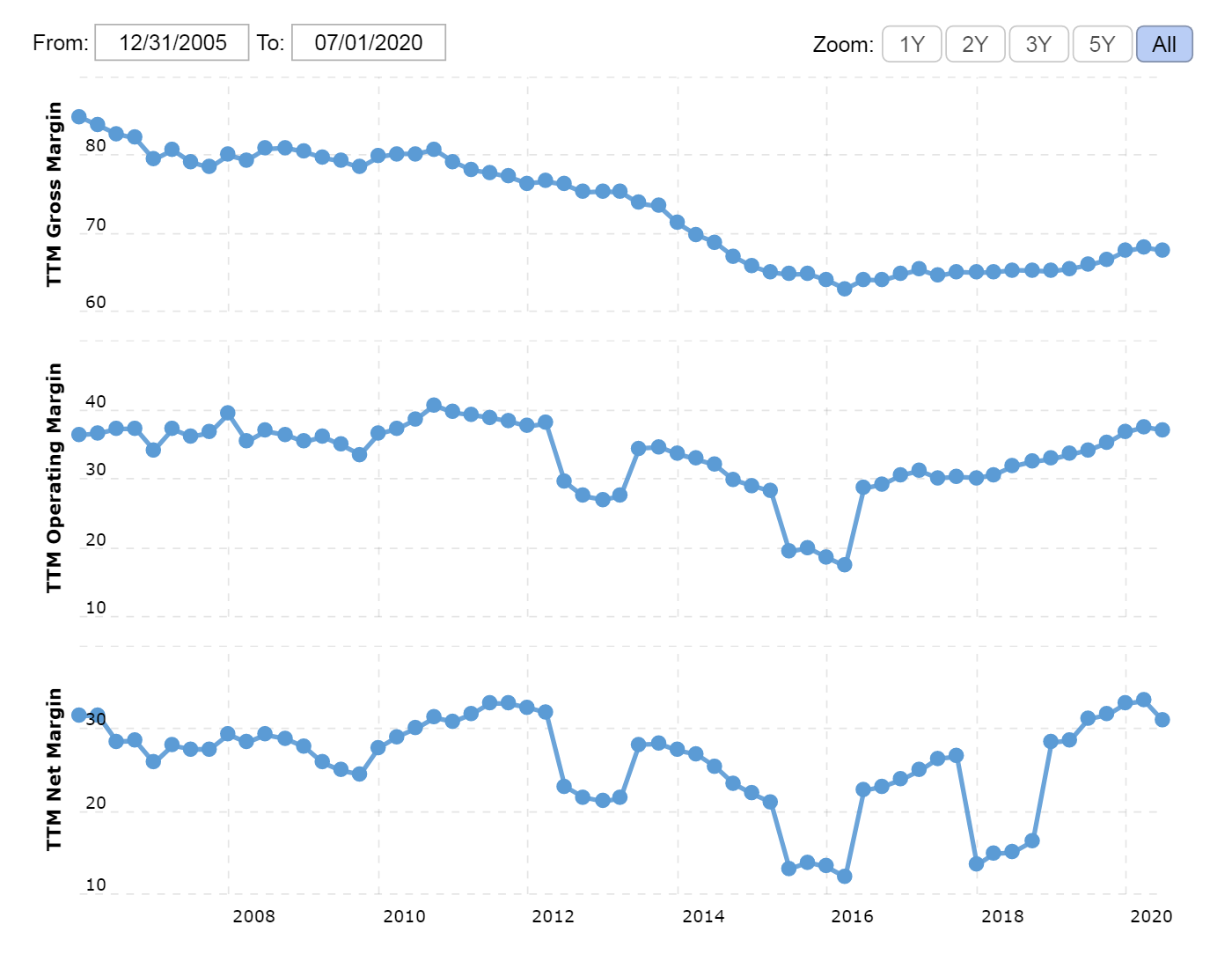

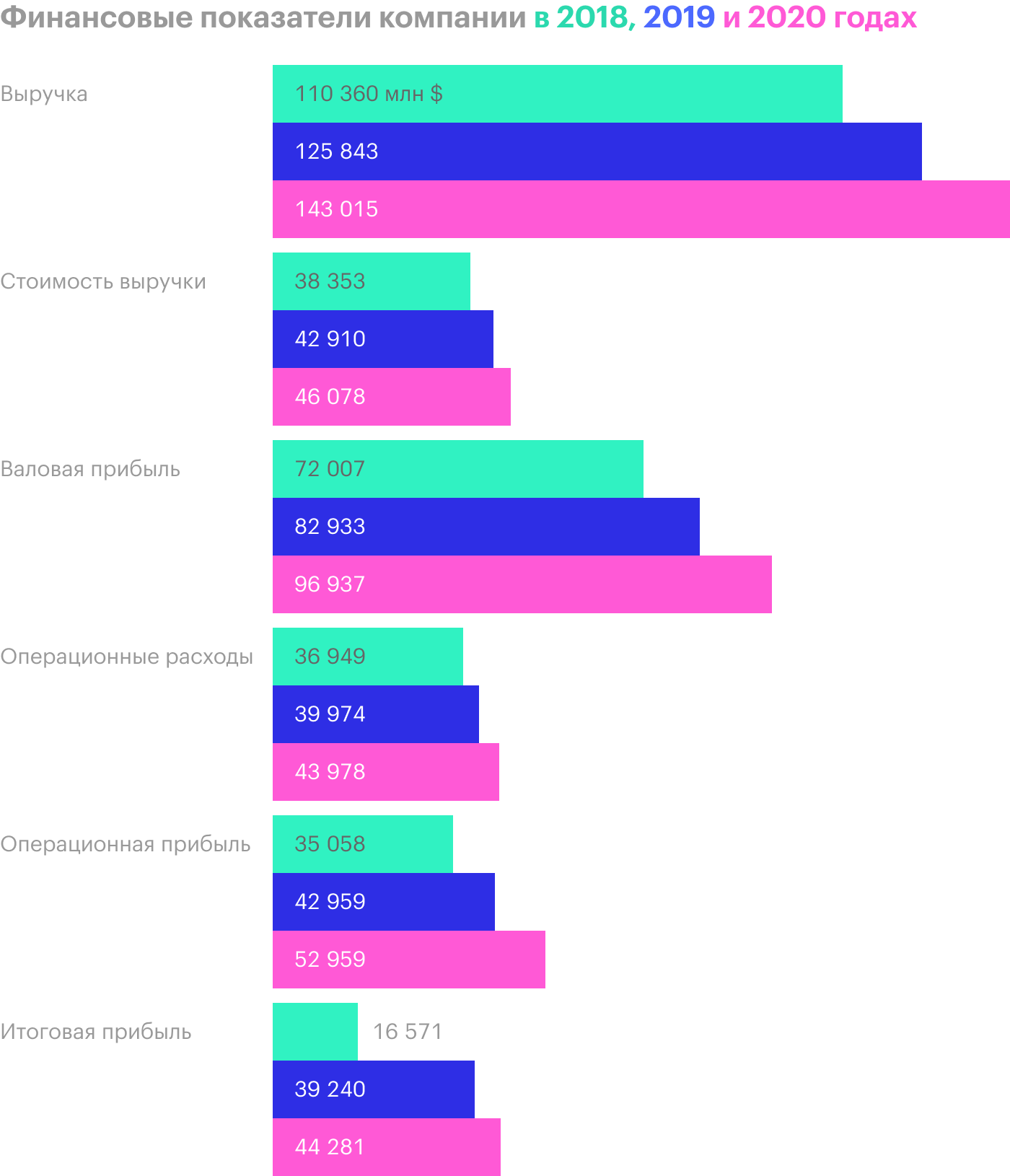

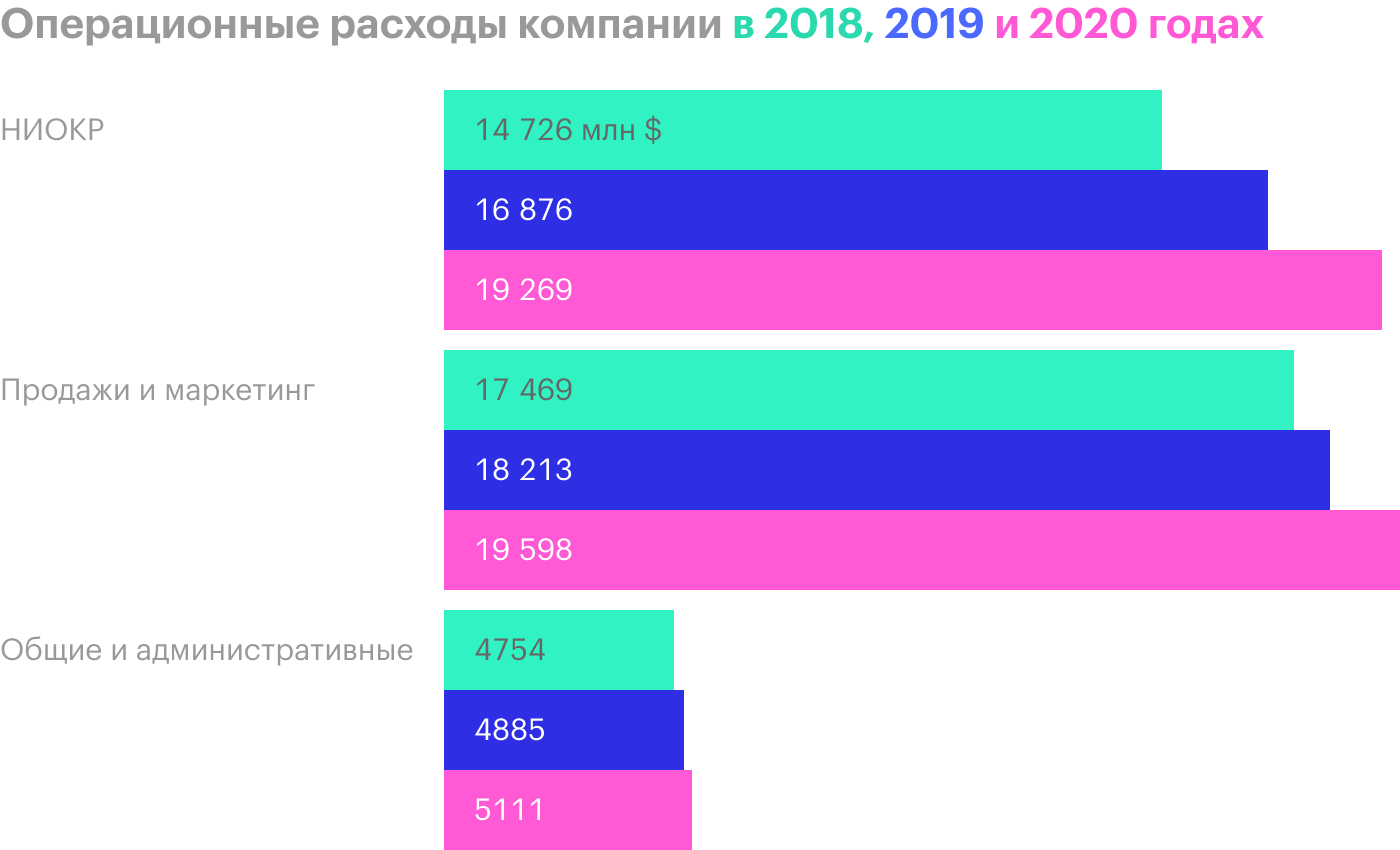

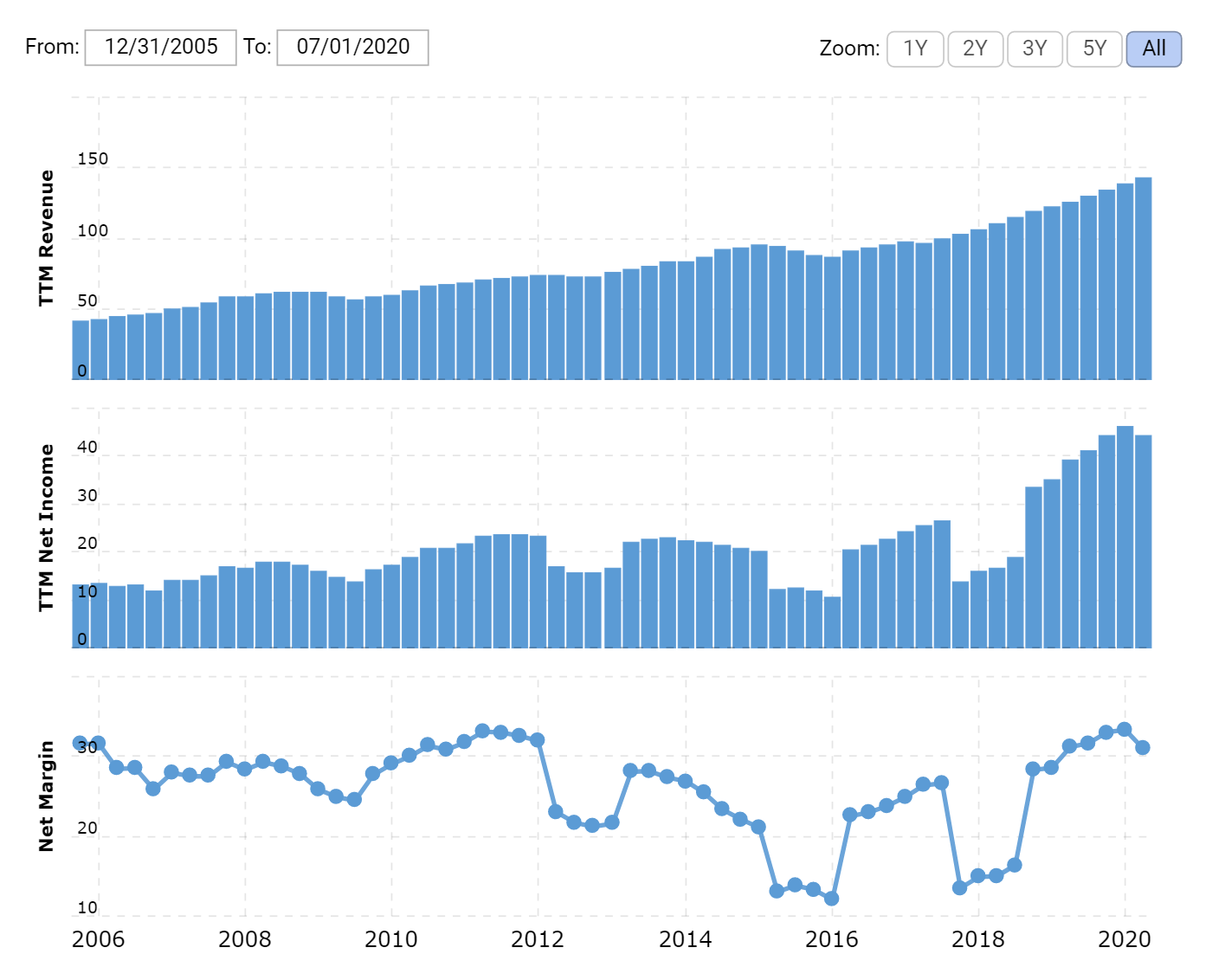

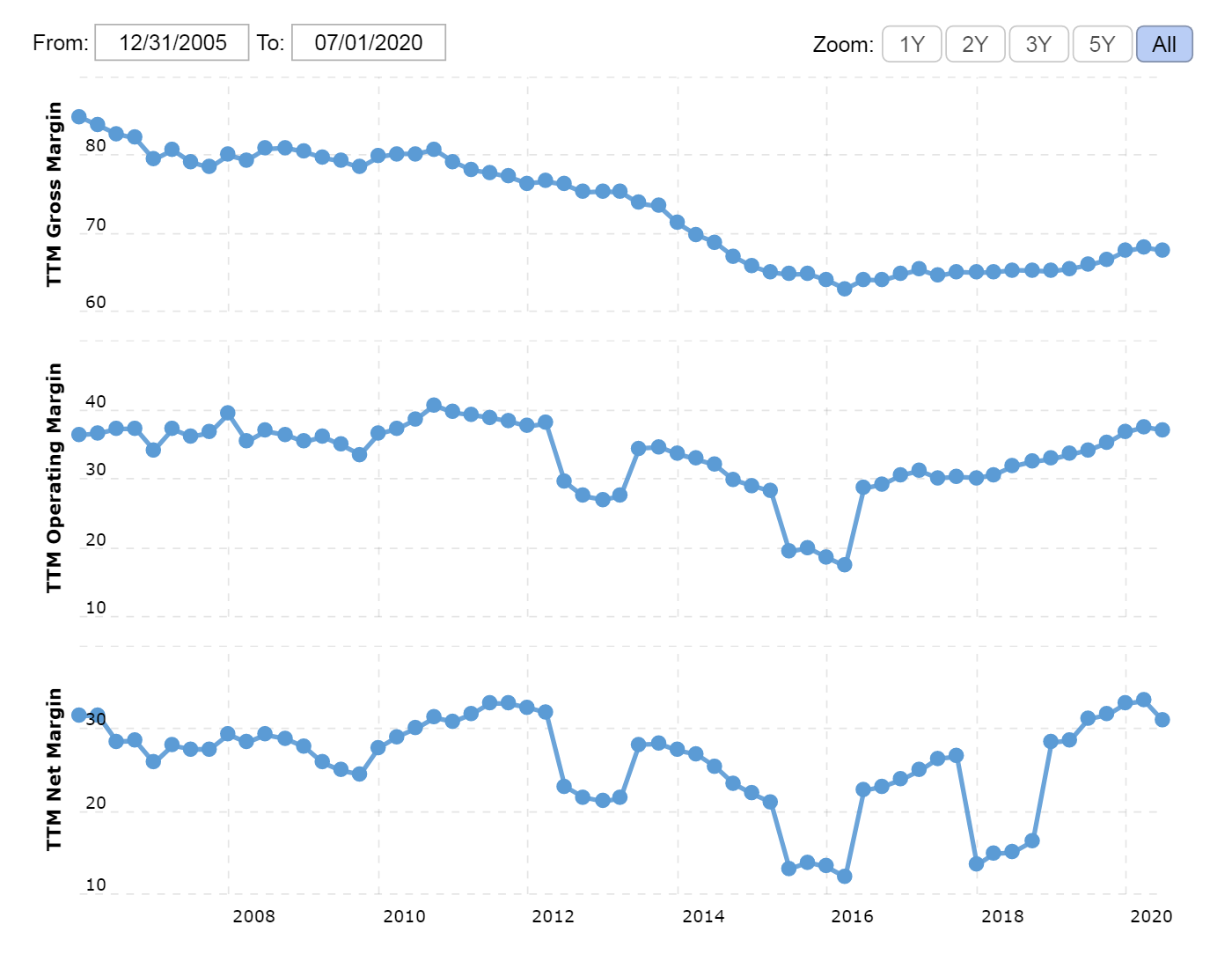

Билл Гейтс. Microsoft, как можно убедиться по графикам ниже, это не просто перспективный бизнес — это еще и доходный бизнес с огромной маржой. То есть компания совмещает темпы роста, характерные для стартапов, со стабильностью крупного, серьезного предприятия. Это очень здорово, потому что такое сочетание уже привлекает в акции две категории инвесторов:

Серьезные инвесторы, рассчитывающие на долгосрочные инвестиции.

Жадные спекулянты, любящие яркие и блестящие технологические бизнесы.

Вторая категория, конечно, увеличивает волатильность, но и акции благодаря спекулянтам будут расти быстрее и лучше.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Валовая маржа, операционная маржа, итоговая маржа. Все в процентах от выручки. Источник: Macrotrends

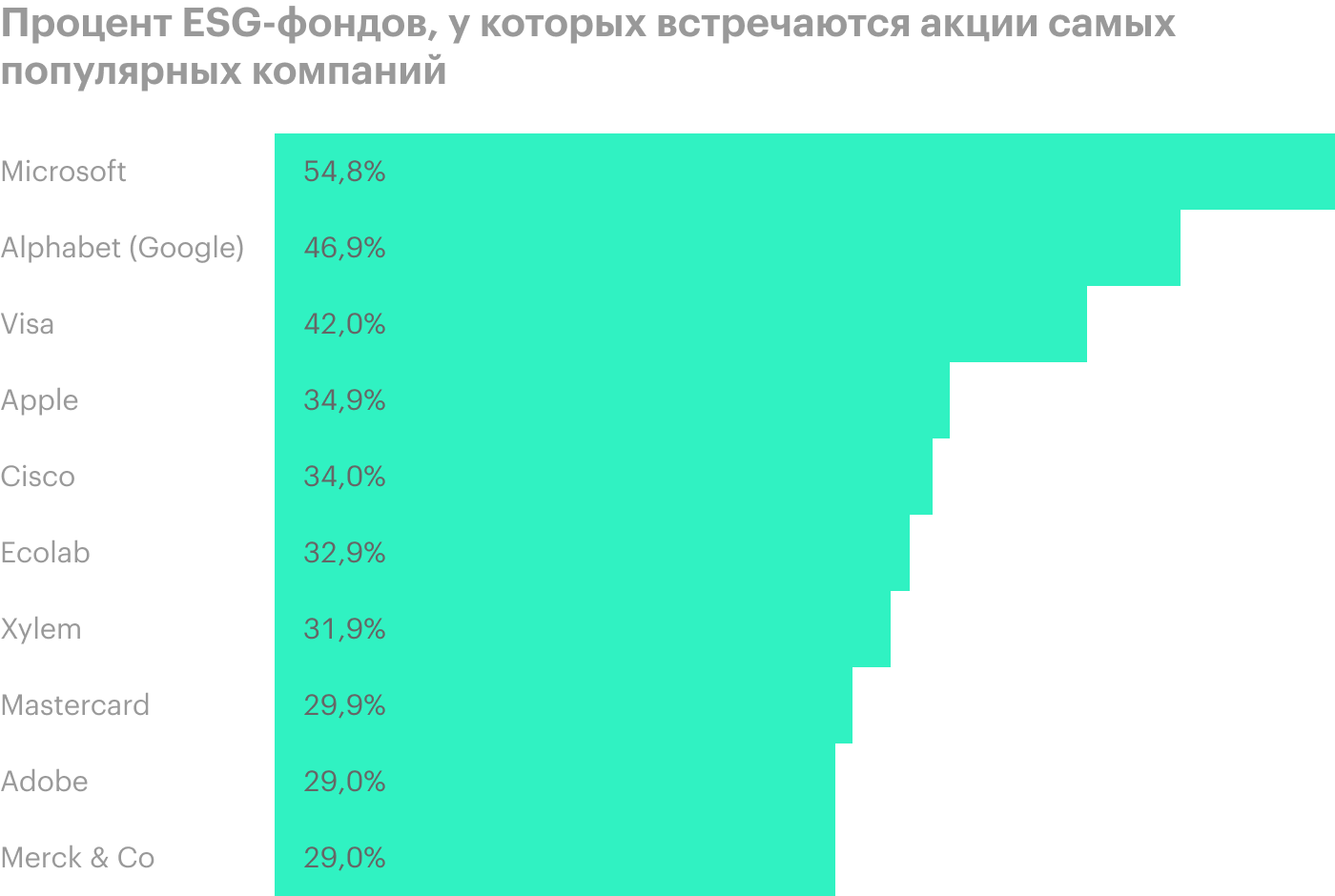

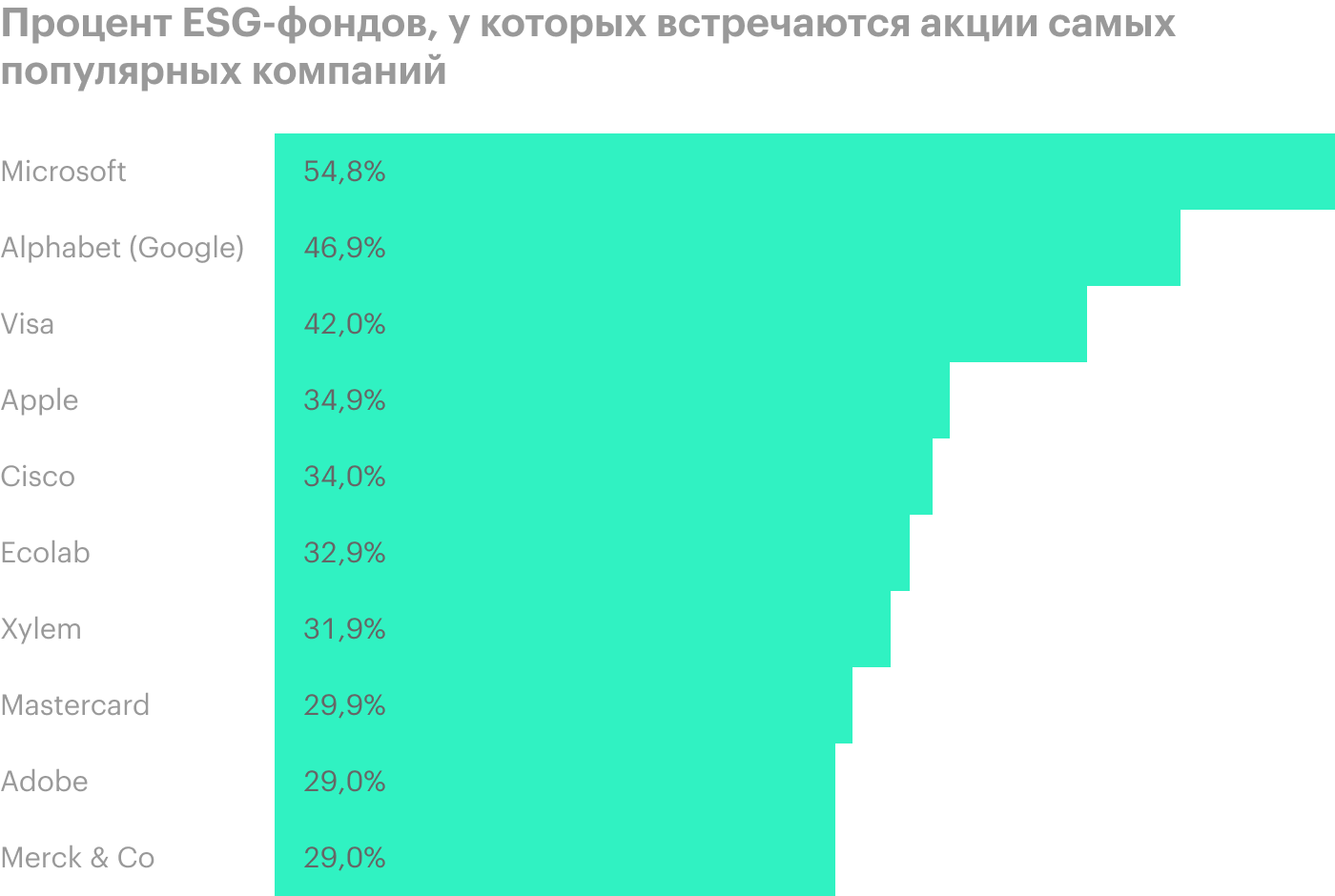

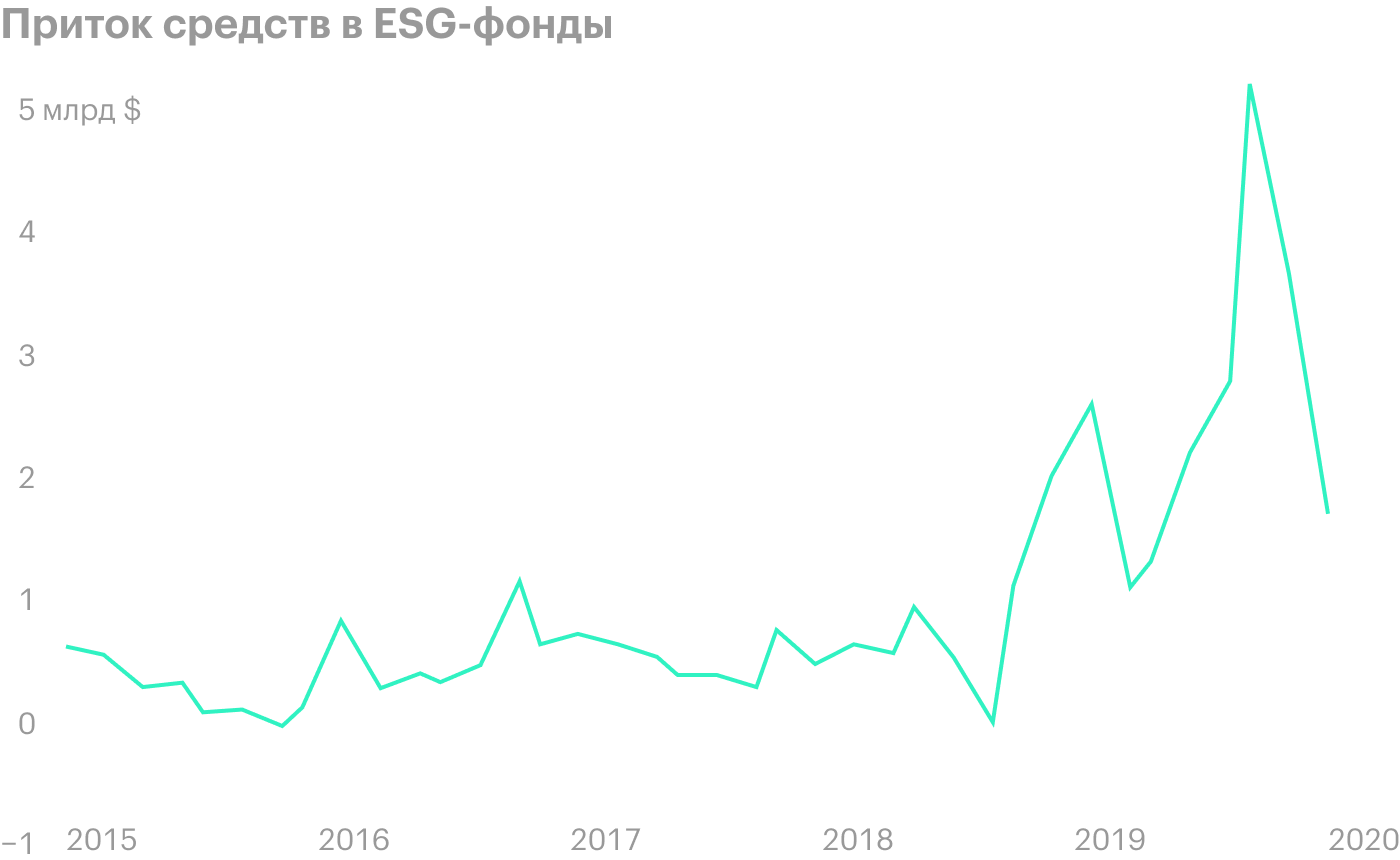

Активистам понравится. В развитом мире все большую популярность приобретает инвестирование в компании, соответствующие критериям ESG (environmental, social, governance — окружающая среда, социальный вклад, качество управления). То есть если компания стремится уменьшить выбросы от своих фабрик и создать для сотрудников атмосферу толерантности и прогрессивности, то она более-менее соответствует принципам ESG. А если компания отравляет окружающую среду и ее руководитель позволяет себе любые вольности, то в ESG-рейтинге она будет не на высоте.

У Microsoft в этом плане все в полном порядке: ее акции встречаются в ESG-фондах чаще прочих. Это важно, потому что на популяризацию ESG на Западе брошены колоссальные ресурсы. Большая часть компаний в развитых странах уже ввела серьезные меры по изменению своей корпоративной модели в соответствии с идеалами ESG. Даже правоконсервативная Financial Times ведет откровенную пропаганду в этом направлении, чтобы убедить инвесторов в том, что «ответственное инвестирование на самом деле очень-очень выгодно».

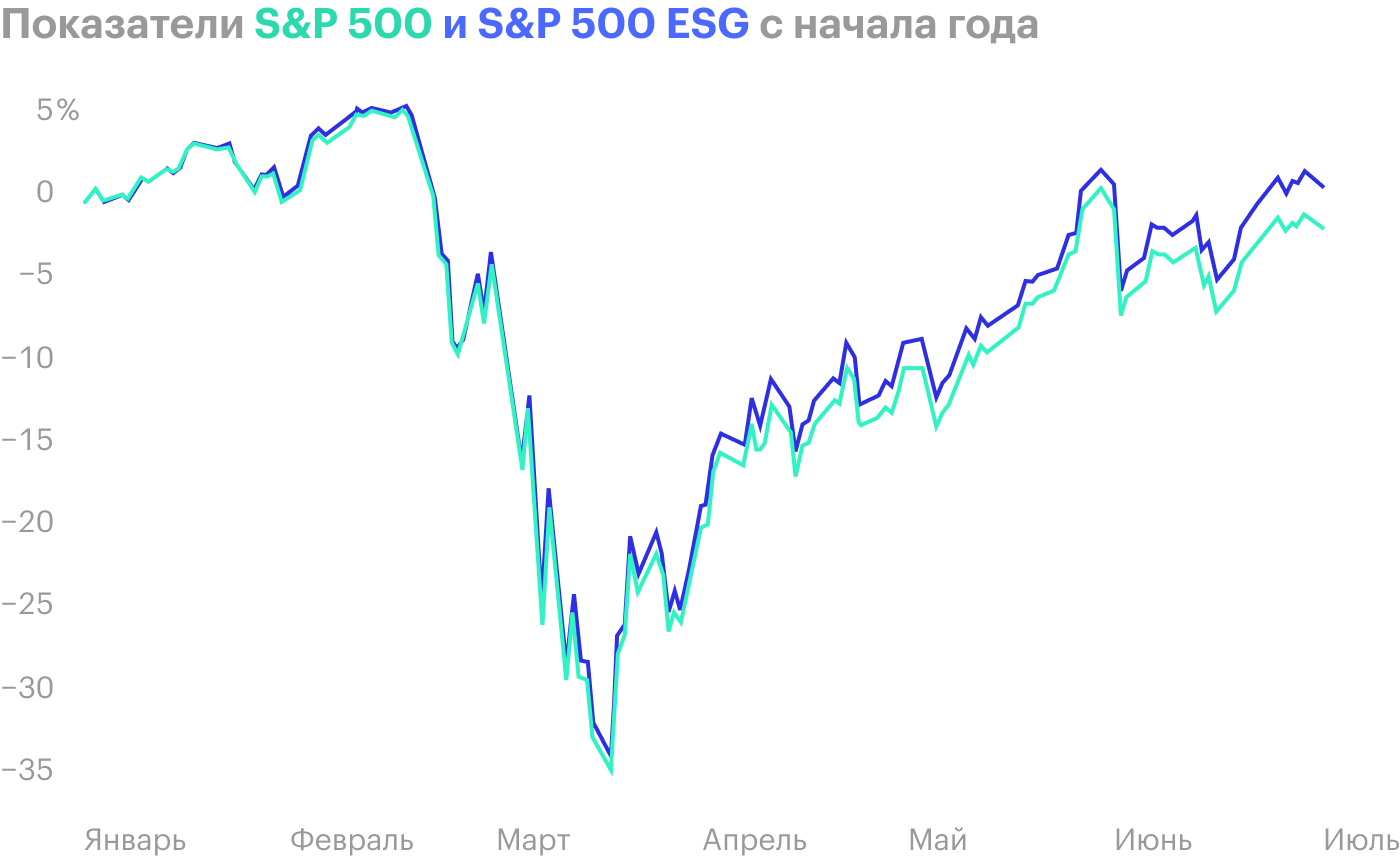

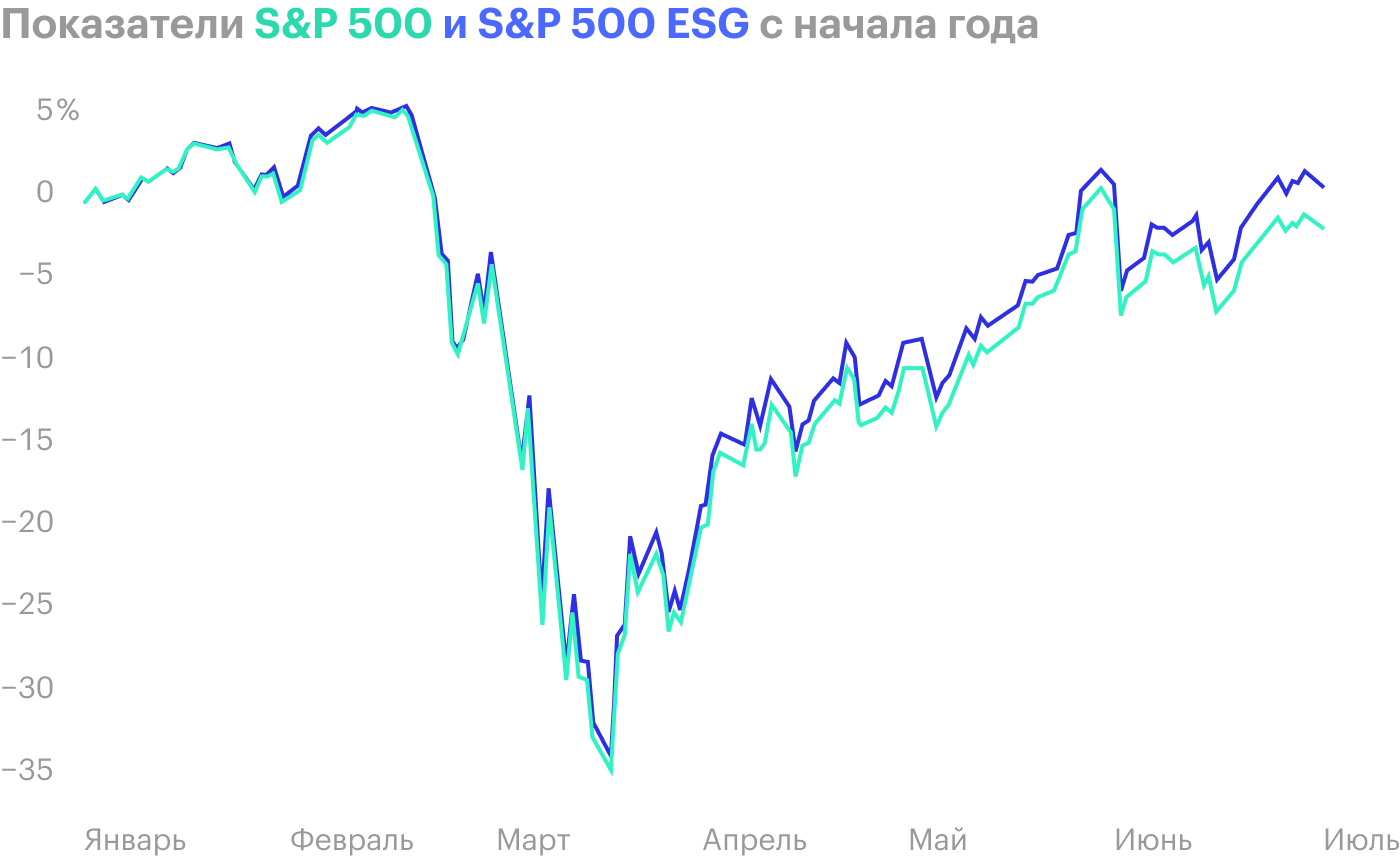

Кроме того, путем специальных подсчетов выяснили, что ESG-компании в S&P 500 дают больше, чем сам S&P 500, — смотрите график ниже. Это все, конечно, «мошенническая математика» — и вот почему:

В более широких индексах ESG-компании показывают рост меньше рынка.

ESG-дискурс — это искусственный новодел. В плане оценки ESG нет единых критериев, многие рейтинги составляются экспертами по принципу «я так вижу».

ESG — это фактически креатура технологических компаний типа Microsoft, которые, в отличие от обычного бизнеса вроде добывающих компаний, не так зависимы от стоимости труда рабочих и могут позволить себе движения в сторону гуманизации порядков в своих производственных цепочках без колоссального ущерба для итоговой маржи. У добывающих и производственных компаний в этом плане все сложнее.

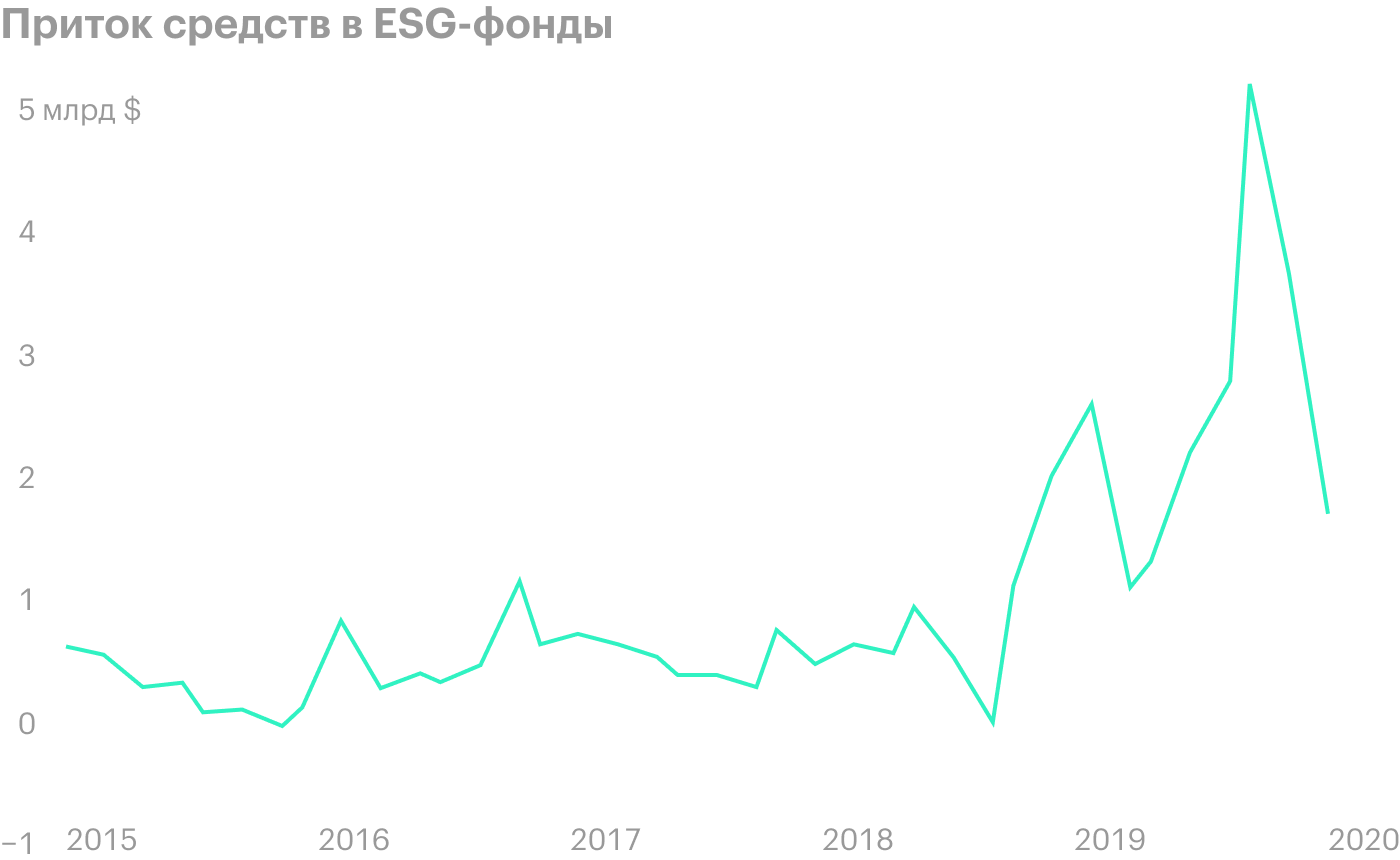

Но это все неважно. Инвесторов успешно убеждают в привлекательности ESG, и за счет притока денег в соответствующие фонды и компании акции в этом «секторе» и вправду будут расти. В любом случае Microsoft будет расти, помимо прочего, и за счет наплыва инвесторов-комсомольцев, вес которых на рынке будет неуклонно увеличиваться и которые будут накачивать котировки Microsoft, как «идеологически правильной» компании.

В этом плане крайне характерный пример — Beyond Meat, которая, несмотря на убыточность и раблезианскую нелепость своей капитализации — компания стоит больше, чем генерируется выручки в секторе, где она работает, — растет благодаря усилиям «зеленого лобби» и популяризации вегетарианской повестки. Уж на этом фоне Microsoft с ее умеренным P / E — около 36 — и огромной прибыльностью точно что-то да перепадет.

Слабый доллар. За последние несколько месяцев доллар ослаб относительно прочих валют, и это попутный ветер для Microsoft: почти половину выручки она делает в других странах.

Что может помешать

Не та точка входа. Сейчас акции компании торгуются на историческом максимуме. А это значит, что если брать их сейчас, то нужно быть готовым к тому, что акции будет штормить в ходе биржевых потрясений, для которых уже достаточно поводов: рынок в США перекуплен и коррекция выглядит практически неизбежной.

Бухгалтеров есть за что наругать. Microsoft тратит огромные деньги на выкуп собственных акций: 19,6 млрд долларов в финансовом 2020 году, почти 16,8 млрд долларов в финансовом 2019 году. И это притом, что у компании, согласно последнему отчету, колоссальная сумма задолженностей — в районе 183 млрд долларов. На мой взгляд, менеджменту стоило бы озаботиться сокращением долговой нагрузки.

При этом Microsoft платит дивиденды — 2,04 $ на акцию в год, что с текущей ценой акций дает аж 0,96% годовых. На это у компании уходит примерно 15,5 млрд долларов в год. Это примерно треть годовой прибыли, что немного. Но в случае какого-нибудь форс-мажора, когда компании срочно понадобятся деньги, она может порезать дивиденды — тогда акции сильно упадут и их рост будет уже не таким хорошим. Угроза эта теоретическая, но всякое бывает.

При этом, согласно последнему отчету, у компании в непосредственном распоряжении — задолженности контрагентов плюс сумма на счетах — 45,8 млрд долларов. Сумма большая, но в 4,5 раза меньше объема всех задолженностей. Я не сомневаюсь в том, что компания сможет занять денег под небольшой процент, но, повторюсь, проблемой может стать гипотетическое снижение дивидендов в случае форс-мажора.

Компания большая и успешная. Говоря о том, что бывает всякое, нам следует помнить о том, что Microsoft — это огромный бизнес с интересами во множестве сфер и стран. А это создает значительные политические риски, которые можно разделить на 2 категории:

Когда компанию кошмарит правительство США. В Америке длинная и славная история борьбы с монополиями. И Microsoft уже страдала от этого: 5 ноября 1999 американский суд признал компанию монополией и регуляторы начали разбивать ее на несколько независимых бизнесов. В результате в тот день акции упали на 8,5%. Компания смогла отбиться в суде, и после нескольких лет апелляций предыдущий вердикт отменили. Но такая угроза всегда висит над любым технологическим гигантом в США.

Когда компанию кошмарят правительства других стран. Здесь конфликты случаются время от времени — например, LinkedIn заблокировали в РФ, — но ставки сильно выросли после истории с TikTok: Трамп фактически силой принудил китайских владельцев этого сервиса продать американские активы Microsoft. В принципе, можно ожидать, что правительство КНР просто стерпит, но есть вероятность, что КНР сделает какую-нибудь гадость Microsoft. Ну или другая страна совершит такой же рейдерский захват собственности компании.

Стоит ли овчинка выделки? На покупку TikTok Microsoft потратит, по разным оценкам, от 10 до 30 млрд долларов. И сейчас не очень понятно, стоит ли упомянутый сервис таких денег. Выручки от TikTok, по некоторым оценкам, в год получается на 176,9 млн долларов, при этом американские активы TikTok — вместе с ними Microsoft приобретет активы TikTok в других англоязычных странах, — которые собирается купить Microsoft, дают лишь 35,38 млн от этой суммы. Уровень прибыльности TikTok и его американских операций неизвестен.

Правда, есть версия, что года через три американский TikTok будет стоить 200 млрд долларов, — но выглядит она очень надуманной. Тем более у нас есть пример отчасти похожего актива — социальной сети LinkedIn. Microsoft купила ее в 2016 году за 27 млрд долларов, и сейчас после всех расходов и вычетов сеть приносит компании убытки примерно на миллиард долларов в год. Чем же TikTok качественно отличается от LinkedIn, чтобы стоить так дорого, — неизвестно. Но опыт LinkedIn не внушает оптимизма.

Есть также вероятность того, что покупка TikTok — это результат давления американских властей на Microsoft, чтобы перевести данные американских пользователей TikTok под американскую юрисдикцию. Собственно, желание перевести управление данными американских пользователей TikTok под американскую юрисдикцию — это официальная причина того, почему Трамп вынуждает TikTok продать свой американский бизнес.

Эта версия имеет основания, потому что в США нарастает недовольство монополистскими замашками крупных технологических корпораций: недавно в конгрессе было большое слушание по этому поводу, в ходе которого пришлось оправдываться главам Facebook, Google, Apple и Amazon. Microsoft же удивительным образом избежала «вызова в кабинет директора», зато практически одновременно с этими слушаниями стала фигурантом в истории с TikTok.

Возможно, покупка TikTok — это часть сделки между Microsoft и правительством США: Microsoft покупает то, что ей сказали, и вдобавок отстегивает долю правительству США (а это официальная позиция Трампа по этому вопросу, если что) — взамен правительство отказывается от планов раскулачивания Microsoft в рамках борьбы с монополиями. Но этот вариант для акционеров будет даже хуже, чем глупость менеджмента: некомпетентное руководство акционеры могут сместить судебным путем, а вот от государственного рэкета никак не отмахаться.

Впрочем, такие риски — это неизбежная реальность любого по-настоящему крупного бизнеса в любой стране: политика всегда сильнее экономики. В конце концов, многие западные компании присоединились к кампании травли Huawei в ущерб своему бизнесу явно не по собственному желанию. Соответственно, это означает, что Microsoft будут и дальше поступать «предложения, от которых нельзя отказаться». Но есть и светлая сторона: хорошие отношения с правительством США вылились для Microsoft в многомиллиардный контракт на обслуживание облачных вычислений Пентагона — правда, судьба контракта пока повисла в воздухе. Да и TikTok потом можно будет продать какому-нибудь крупному инвестору-дураку.

Что в итоге

Неуютно брать акции, когда они торгуются на историческом максимуме. Но, как и в случае Visa или PayPal, у Microsoft любая точка входа будет хорошей, если вход с прицелом на длительную перспективу. Поэтому я считаю, что эти акции можно взять сейчас и держать следующие 15 лет в горе и радости, — и думаю, первого будет сильно меньше, чем второго.

Потенциал роста: 10% годовых — с учетом дивидендов.

Срок действия: до 15 лет.

Почему акции могут вырасти: это отличный, стабильный бизнес.

Как действуем: берем акции сейчас.

На чем компания зарабатывает

Microsoft — технологический колосс. Компания делает кучу всего: свои ПО и ОС, игровые консоли, устройства, предоставляет облачные услуги. У компании отличный годовой отчет, в котором подробно расписано, на чем она зарабатывает.

Продажи компании состоят на 47,6% из продукции — железа и ПО — и на 52,4% из услуг. Выручка делится на 3 сегмента:

Продуктивность и бизнес-процессы. Это программы семейства Office, платформа для предприятий Dynamics, социальная сеть LinkedIn.

Умное облако. Это продукты в сфере облачных вычислений — Azure, GitHub — и ПО или услуги по их обслуживанию. Этот сегмент в значительной степени рассчитан на ИТ-профессионалов и предприятия, работающие в смежных сферах.

Компьютерные вычисления. Здесь посчитана выручка компании от ее легендарной ОС Windows, устройств и аксессуаров (ноутбуки Surface и устройства для ПК), игрового сектора (приставка Xbox и экосистема вокруг нее, игровые студии).

На США приходится 51,1% выручки компании. По другим странам разбивки нет, но в отчете указано, что ни одна из них не дает больше 10% от выручки.

Аргументы в пользу компании

Ребята не витают в облаках. Основной драйвер продаж Microsoft — это облачные вычисления. И это очень перспективный сектор, как вы, возможно, помните из идей по Digital Realty, Oracle и Nvidia.

Траты предприятий в этом сегменте только выросли из-за коронавируса и удаленной работы: во 2 квартале 2020 года на услуги в области облачных вычислений предприятия всего мира потратили на 11% больше, чем за аналогичный период 2019 года. Но и без коронавируса был бы рост: слишком много вычислений нужно для обслуживания растущей и постоянно усложняющейся технологической инфраструктуры, столь необходимой для современной экономики.

Билл Гейтс. Microsoft, как можно убедиться по графикам ниже, это не просто перспективный бизнес — это еще и доходный бизнес с огромной маржой. То есть компания совмещает темпы роста, характерные для стартапов, со стабильностью крупного, серьезного предприятия. Это очень здорово, потому что такое сочетание уже привлекает в акции две категории инвесторов:

Серьезные инвесторы, рассчитывающие на долгосрочные инвестиции.

Жадные спекулянты, любящие яркие и блестящие технологические бизнесы.

Вторая категория, конечно, увеличивает волатильность, но и акции благодаря спекулянтам будут расти быстрее и лучше.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Валовая маржа, операционная маржа, итоговая маржа. Все в процентах от выручки. Источник: Macrotrends

Активистам понравится. В развитом мире все большую популярность приобретает инвестирование в компании, соответствующие критериям ESG (environmental, social, governance — окружающая среда, социальный вклад, качество управления). То есть если компания стремится уменьшить выбросы от своих фабрик и создать для сотрудников атмосферу толерантности и прогрессивности, то она более-менее соответствует принципам ESG. А если компания отравляет окружающую среду и ее руководитель позволяет себе любые вольности, то в ESG-рейтинге она будет не на высоте.

У Microsoft в этом плане все в полном порядке: ее акции встречаются в ESG-фондах чаще прочих. Это важно, потому что на популяризацию ESG на Западе брошены колоссальные ресурсы. Большая часть компаний в развитых странах уже ввела серьезные меры по изменению своей корпоративной модели в соответствии с идеалами ESG. Даже правоконсервативная Financial Times ведет откровенную пропаганду в этом направлении, чтобы убедить инвесторов в том, что «ответственное инвестирование на самом деле очень-очень выгодно».

Кроме того, путем специальных подсчетов выяснили, что ESG-компании в S&P 500 дают больше, чем сам S&P 500, — смотрите график ниже. Это все, конечно, «мошенническая математика» — и вот почему:

В более широких индексах ESG-компании показывают рост меньше рынка.

ESG-дискурс — это искусственный новодел. В плане оценки ESG нет единых критериев, многие рейтинги составляются экспертами по принципу «я так вижу».

ESG — это фактически креатура технологических компаний типа Microsoft, которые, в отличие от обычного бизнеса вроде добывающих компаний, не так зависимы от стоимости труда рабочих и могут позволить себе движения в сторону гуманизации порядков в своих производственных цепочках без колоссального ущерба для итоговой маржи. У добывающих и производственных компаний в этом плане все сложнее.

Но это все неважно. Инвесторов успешно убеждают в привлекательности ESG, и за счет притока денег в соответствующие фонды и компании акции в этом «секторе» и вправду будут расти. В любом случае Microsoft будет расти, помимо прочего, и за счет наплыва инвесторов-комсомольцев, вес которых на рынке будет неуклонно увеличиваться и которые будут накачивать котировки Microsoft, как «идеологически правильной» компании.

В этом плане крайне характерный пример — Beyond Meat, которая, несмотря на убыточность и раблезианскую нелепость своей капитализации — компания стоит больше, чем генерируется выручки в секторе, где она работает, — растет благодаря усилиям «зеленого лобби» и популяризации вегетарианской повестки. Уж на этом фоне Microsoft с ее умеренным P / E — около 36 — и огромной прибыльностью точно что-то да перепадет.

Слабый доллар. За последние несколько месяцев доллар ослаб относительно прочих валют, и это попутный ветер для Microsoft: почти половину выручки она делает в других странах.

Что может помешать

Не та точка входа. Сейчас акции компании торгуются на историческом максимуме. А это значит, что если брать их сейчас, то нужно быть готовым к тому, что акции будет штормить в ходе биржевых потрясений, для которых уже достаточно поводов: рынок в США перекуплен и коррекция выглядит практически неизбежной.

Бухгалтеров есть за что наругать. Microsoft тратит огромные деньги на выкуп собственных акций: 19,6 млрд долларов в финансовом 2020 году, почти 16,8 млрд долларов в финансовом 2019 году. И это притом, что у компании, согласно последнему отчету, колоссальная сумма задолженностей — в районе 183 млрд долларов. На мой взгляд, менеджменту стоило бы озаботиться сокращением долговой нагрузки.

При этом Microsoft платит дивиденды — 2,04 $ на акцию в год, что с текущей ценой акций дает аж 0,96% годовых. На это у компании уходит примерно 15,5 млрд долларов в год. Это примерно треть годовой прибыли, что немного. Но в случае какого-нибудь форс-мажора, когда компании срочно понадобятся деньги, она может порезать дивиденды — тогда акции сильно упадут и их рост будет уже не таким хорошим. Угроза эта теоретическая, но всякое бывает.

При этом, согласно последнему отчету, у компании в непосредственном распоряжении — задолженности контрагентов плюс сумма на счетах — 45,8 млрд долларов. Сумма большая, но в 4,5 раза меньше объема всех задолженностей. Я не сомневаюсь в том, что компания сможет занять денег под небольшой процент, но, повторюсь, проблемой может стать гипотетическое снижение дивидендов в случае форс-мажора.

Компания большая и успешная. Говоря о том, что бывает всякое, нам следует помнить о том, что Microsoft — это огромный бизнес с интересами во множестве сфер и стран. А это создает значительные политические риски, которые можно разделить на 2 категории:

Когда компанию кошмарит правительство США. В Америке длинная и славная история борьбы с монополиями. И Microsoft уже страдала от этого: 5 ноября 1999 американский суд признал компанию монополией и регуляторы начали разбивать ее на несколько независимых бизнесов. В результате в тот день акции упали на 8,5%. Компания смогла отбиться в суде, и после нескольких лет апелляций предыдущий вердикт отменили. Но такая угроза всегда висит над любым технологическим гигантом в США.

Когда компанию кошмарят правительства других стран. Здесь конфликты случаются время от времени — например, LinkedIn заблокировали в РФ, — но ставки сильно выросли после истории с TikTok: Трамп фактически силой принудил китайских владельцев этого сервиса продать американские активы Microsoft. В принципе, можно ожидать, что правительство КНР просто стерпит, но есть вероятность, что КНР сделает какую-нибудь гадость Microsoft. Ну или другая страна совершит такой же рейдерский захват собственности компании.

Стоит ли овчинка выделки? На покупку TikTok Microsoft потратит, по разным оценкам, от 10 до 30 млрд долларов. И сейчас не очень понятно, стоит ли упомянутый сервис таких денег. Выручки от TikTok, по некоторым оценкам, в год получается на 176,9 млн долларов, при этом американские активы TikTok — вместе с ними Microsoft приобретет активы TikTok в других англоязычных странах, — которые собирается купить Microsoft, дают лишь 35,38 млн от этой суммы. Уровень прибыльности TikTok и его американских операций неизвестен.

Правда, есть версия, что года через три американский TikTok будет стоить 200 млрд долларов, — но выглядит она очень надуманной. Тем более у нас есть пример отчасти похожего актива — социальной сети LinkedIn. Microsoft купила ее в 2016 году за 27 млрд долларов, и сейчас после всех расходов и вычетов сеть приносит компании убытки примерно на миллиард долларов в год. Чем же TikTok качественно отличается от LinkedIn, чтобы стоить так дорого, — неизвестно. Но опыт LinkedIn не внушает оптимизма.

Есть также вероятность того, что покупка TikTok — это результат давления американских властей на Microsoft, чтобы перевести данные американских пользователей TikTok под американскую юрисдикцию. Собственно, желание перевести управление данными американских пользователей TikTok под американскую юрисдикцию — это официальная причина того, почему Трамп вынуждает TikTok продать свой американский бизнес.

Эта версия имеет основания, потому что в США нарастает недовольство монополистскими замашками крупных технологических корпораций: недавно в конгрессе было большое слушание по этому поводу, в ходе которого пришлось оправдываться главам Facebook, Google, Apple и Amazon. Microsoft же удивительным образом избежала «вызова в кабинет директора», зато практически одновременно с этими слушаниями стала фигурантом в истории с TikTok.

Возможно, покупка TikTok — это часть сделки между Microsoft и правительством США: Microsoft покупает то, что ей сказали, и вдобавок отстегивает долю правительству США (а это официальная позиция Трампа по этому вопросу, если что) — взамен правительство отказывается от планов раскулачивания Microsoft в рамках борьбы с монополиями. Но этот вариант для акционеров будет даже хуже, чем глупость менеджмента: некомпетентное руководство акционеры могут сместить судебным путем, а вот от государственного рэкета никак не отмахаться.

Впрочем, такие риски — это неизбежная реальность любого по-настоящему крупного бизнеса в любой стране: политика всегда сильнее экономики. В конце концов, многие западные компании присоединились к кампании травли Huawei в ущерб своему бизнесу явно не по собственному желанию. Соответственно, это означает, что Microsoft будут и дальше поступать «предложения, от которых нельзя отказаться». Но есть и светлая сторона: хорошие отношения с правительством США вылились для Microsoft в многомиллиардный контракт на обслуживание облачных вычислений Пентагона — правда, судьба контракта пока повисла в воздухе. Да и TikTok потом можно будет продать какому-нибудь крупному инвестору-дураку.

Что в итоге

Неуютно брать акции, когда они торгуются на историческом максимуме. Но, как и в случае Visa или PayPal, у Microsoft любая точка входа будет хорошей, если вход с прицелом на длительную перспективу. Поэтому я считаю, что эти акции можно взять сейчас и держать следующие 15 лет в горе и радости, — и думаю, первого будет сильно меньше, чем второго.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба