22 октября 2020 InvestCommunity Мидаков Алексей

ММК опубликовала финансовые результаты за 3-й квартал 2020 года.

В обзоре операционных показателей мы сделали прогноз финансовых результатов компании. Как и в Северстали, тут приятный сюрприз со стороны величины свободного денежного потока и дивидендов, и причины такие же.

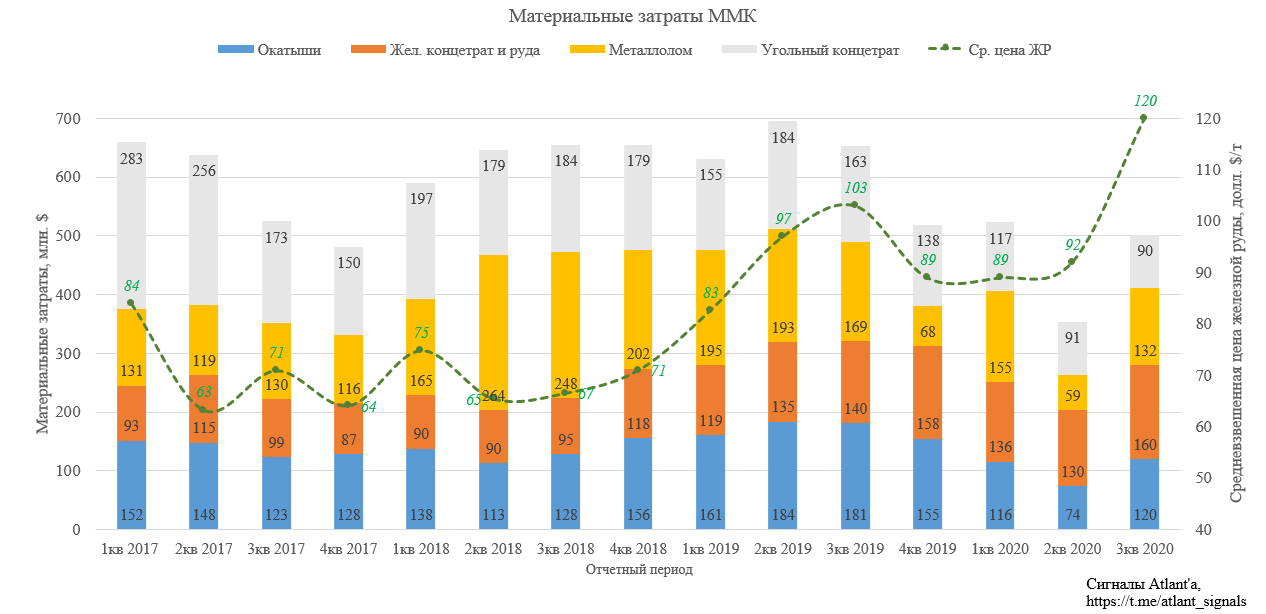

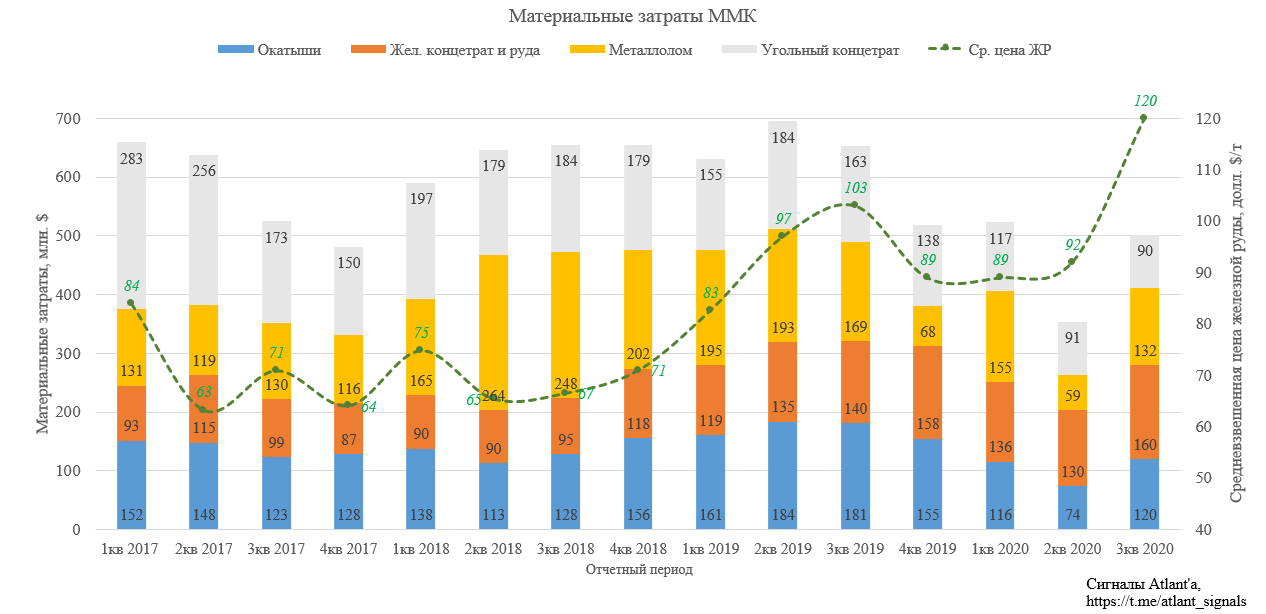

Для начала обратим внимание на изменение величины материальных затрат. Рост цен на железную руду начинает сказываться, но это пока компенсируется дешевизной угольного концентрата и металлолома.

Перейдем к финансовым показателям.

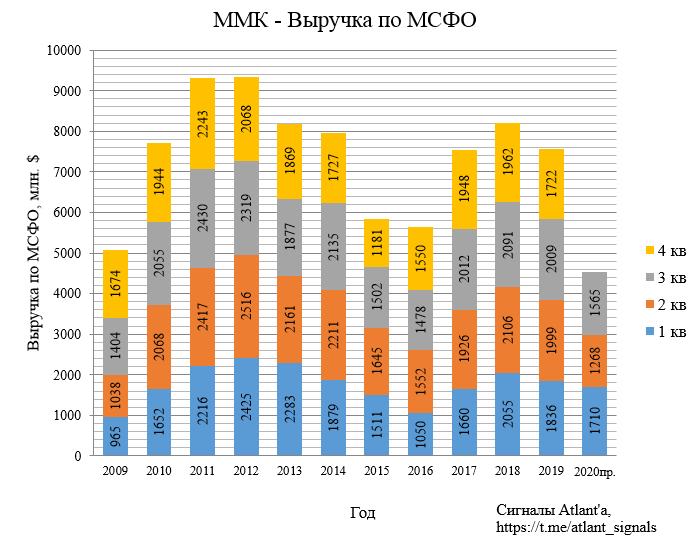

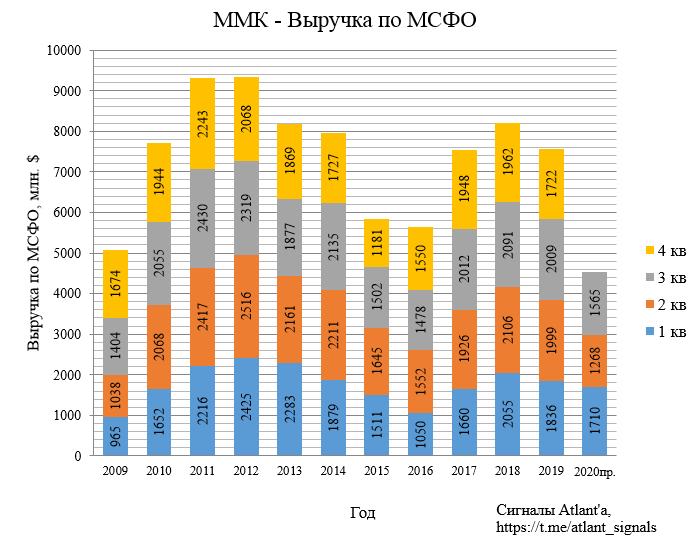

Выручка составила 1565 млн долларов (мой прогноз был 1592 млн) и выросла на 23,4% ко 2-му кварталу 2020 года, но снизилась на 22,1% к 3-му кварталу 2019 года.

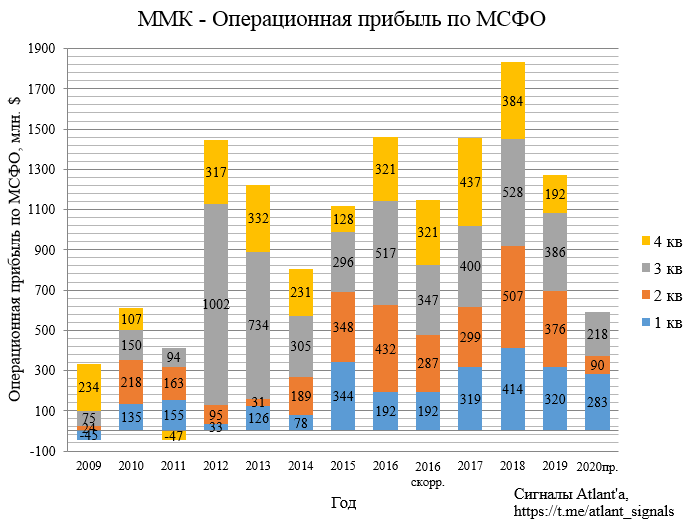

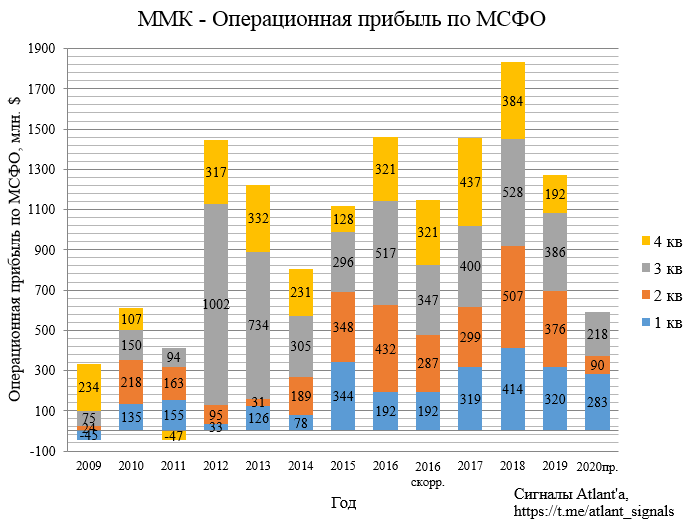

Операционная прибыль составила 218 млн долларов (мой прогноз был 197 млн) и выросла на 142,2% ко 2-му кварталу 2020 года, но снизилась на 43,5% к 3-му кварталу 2019 года.

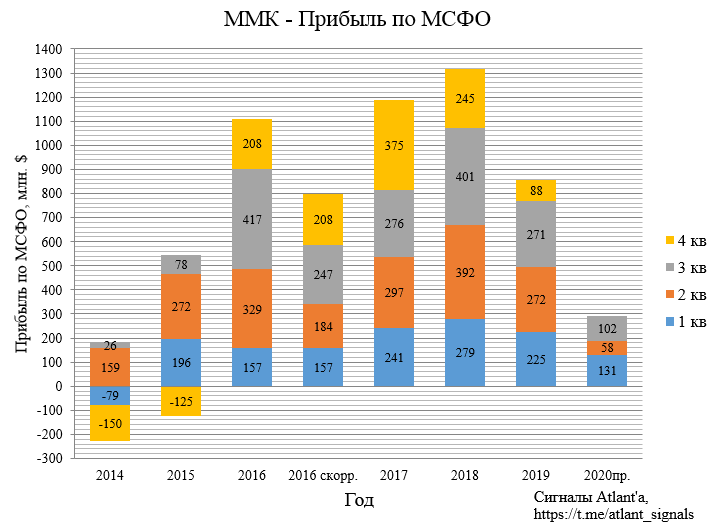

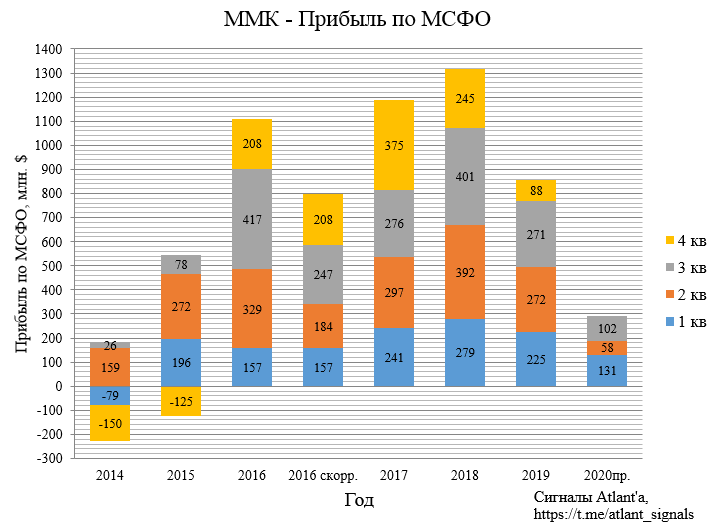

Прибыль составила 102 млн долларов (мой прогноз был 110 млн) и выросла на 75,9% ко 2-му кварталу 2020 года, но снизиалсь на 62,4% к 3-му кварталу 2019 года.

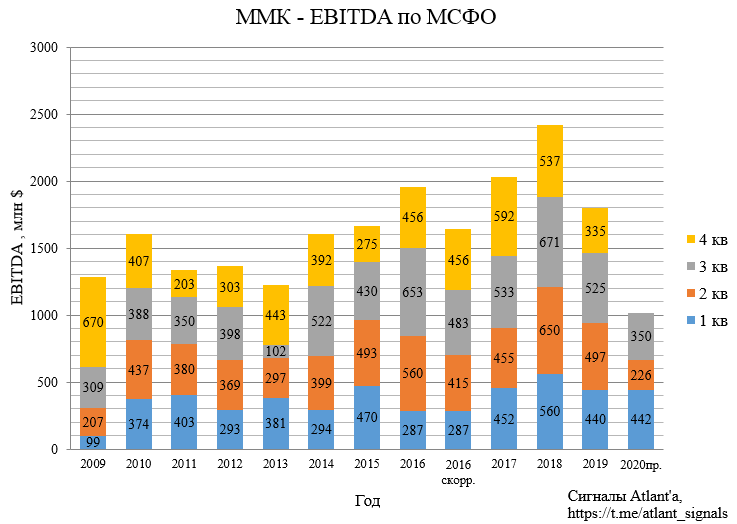

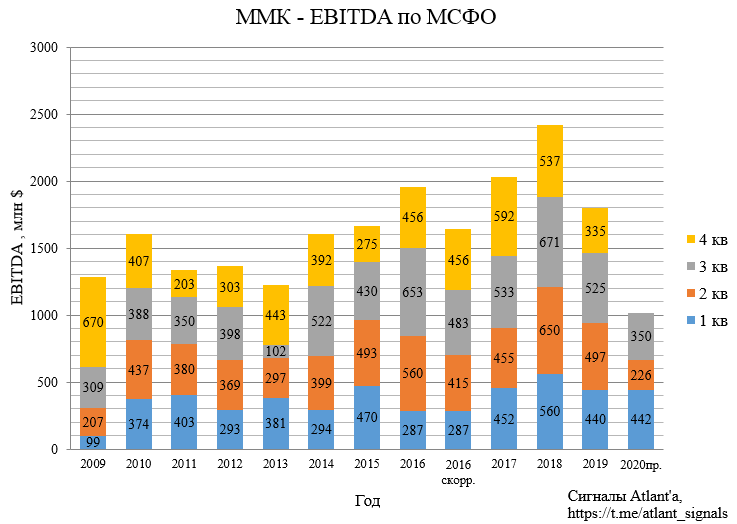

Показатель EBITDA составил 350 млн долларов (мой прогноз был 327 млн) и вырос на 54,9% ко 2-му кварталу 2020 года, но снизился на 33,3% к 3-му кварталу 2019 года.

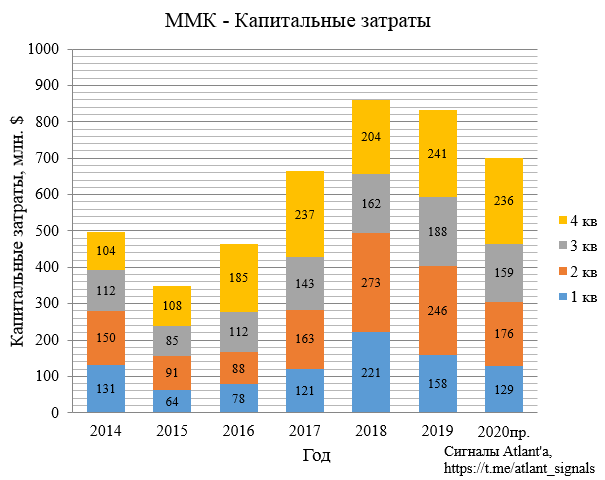

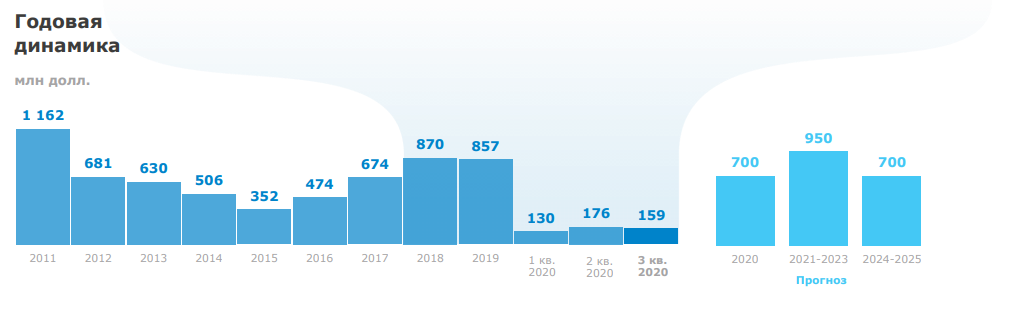

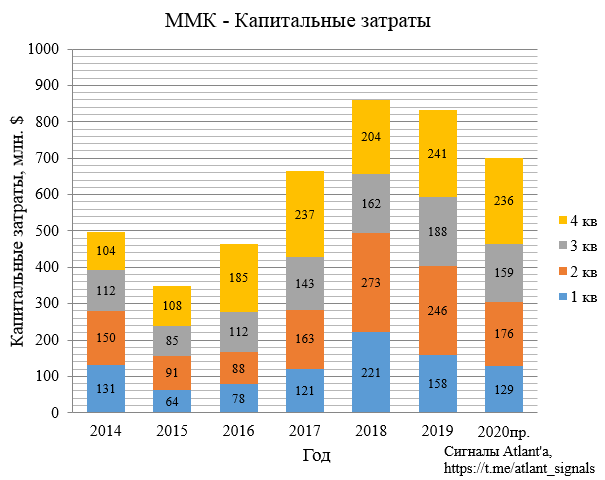

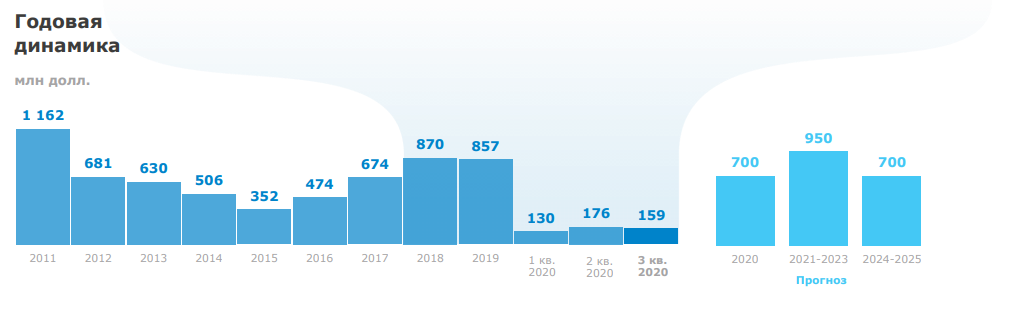

Капитальные затраты составили 159 млн долларов против закладываемых мной 225 млн. Дело в том, что компания снизила свой план по CAPEX на этот год до 700 млн. долларов. В таком случае компания направит в 4-м квартале еще 236 млн.

При этом компания планирует направлять на капитальные затраты 950 млн долларов в 2021-2023 гг. Хотя по обновленной информации в 2021 году затраты достигнут 1 млрд долларов, что будет существенной нагрузкой на свободный денежный поток.

Чистый оборотный капитал на многолетнем минимуме.В будущем оборотный капитал вернется к целевым 14-15% от выручки.

В итоге свободный денежный поток составил 382 млн долларов (мой прогноз был 250 млн) и вырос на 15,9% к 3-му кварталу 2019 года.

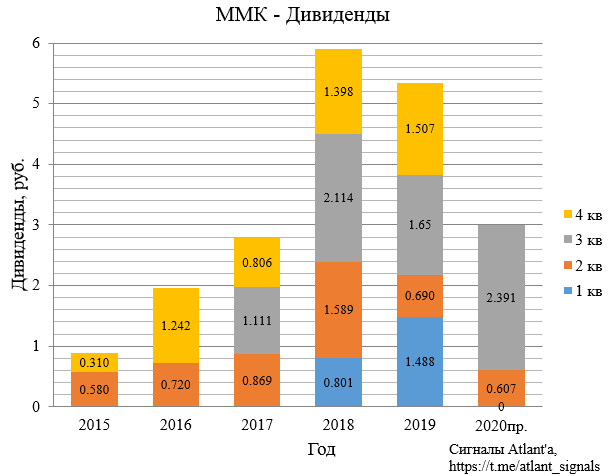

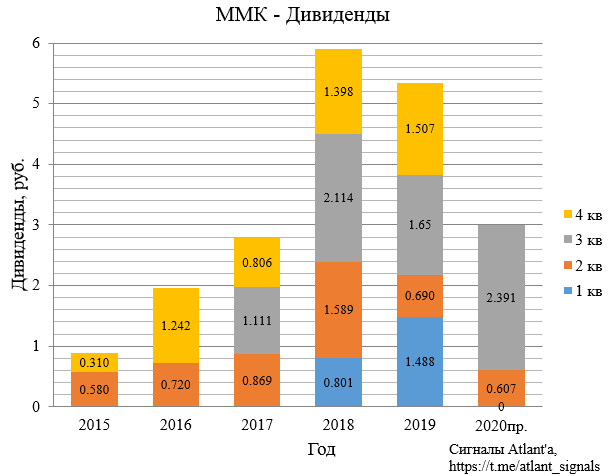

ММК направляет по итогам 3-го квартала 100% FCF на дивиденды, что дает нам 2,391 рубля на акцию, текущая доходность 6,5%, отсечка 8 декабря.

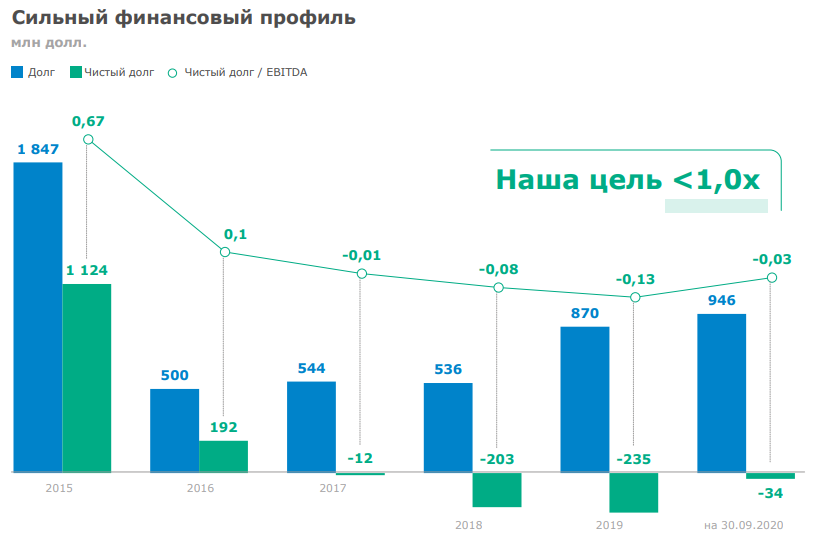

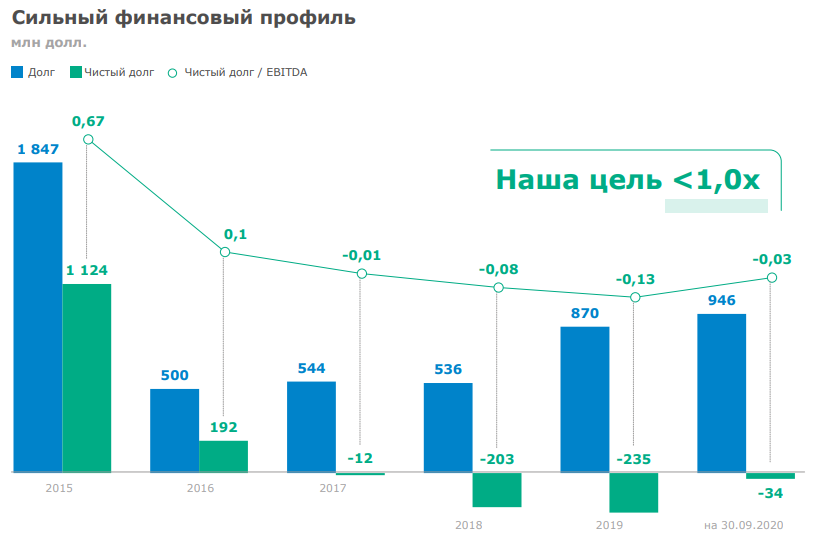

При этом компания не имеет долговую нагрузку.

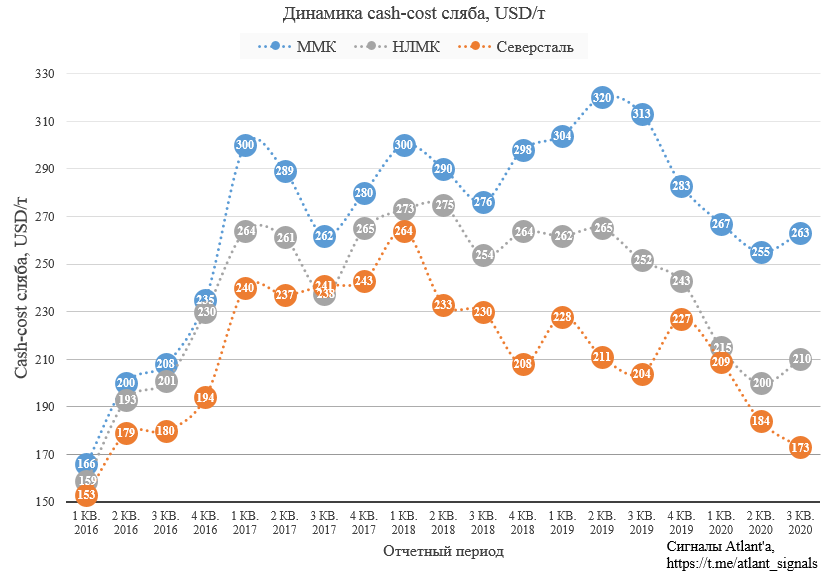

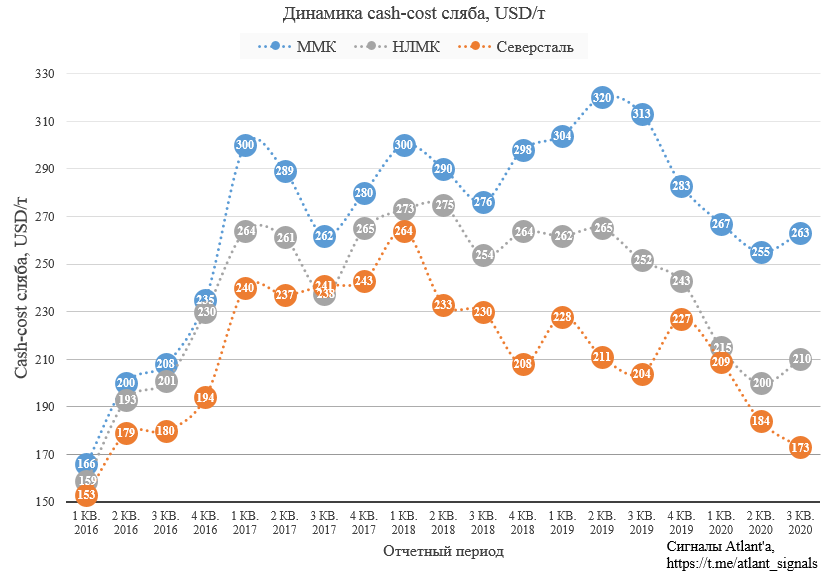

Рост цен на железорудное сырье немного увеличил себестоимость изготовления сляба.

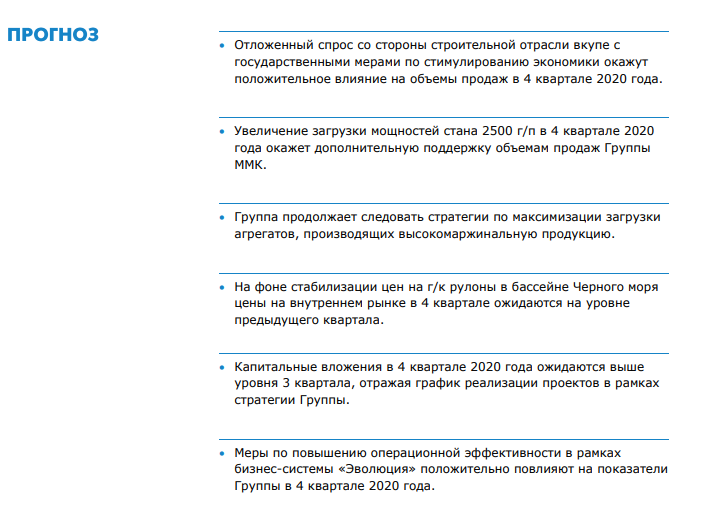

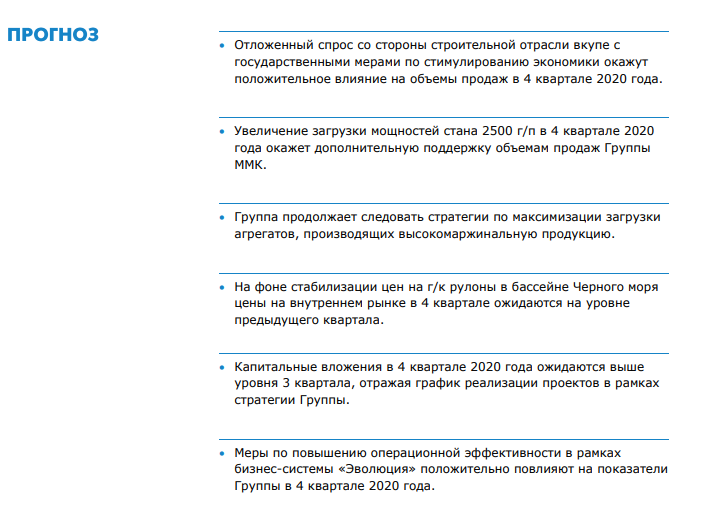

Прогноз от менеджмента:

Казалось бы, высокие дивиденды должны были поддержать котировки и гарантировать уход исключения из индекса MSCI, но рынок пока все еще предпочитает НЛМК и Северсталь. Не исключено, что ведется большая игра на вылет и падение акции.

Сам я купил сегодня утром немного акций, но слабость акций все еще настораживает.

В обзоре операционных показателей мы сделали прогноз финансовых результатов компании. Как и в Северстали, тут приятный сюрприз со стороны величины свободного денежного потока и дивидендов, и причины такие же.

Для начала обратим внимание на изменение величины материальных затрат. Рост цен на железную руду начинает сказываться, но это пока компенсируется дешевизной угольного концентрата и металлолома.

Перейдем к финансовым показателям.

Выручка составила 1565 млн долларов (мой прогноз был 1592 млн) и выросла на 23,4% ко 2-му кварталу 2020 года, но снизилась на 22,1% к 3-му кварталу 2019 года.

Операционная прибыль составила 218 млн долларов (мой прогноз был 197 млн) и выросла на 142,2% ко 2-му кварталу 2020 года, но снизилась на 43,5% к 3-му кварталу 2019 года.

Прибыль составила 102 млн долларов (мой прогноз был 110 млн) и выросла на 75,9% ко 2-му кварталу 2020 года, но снизиалсь на 62,4% к 3-му кварталу 2019 года.

Показатель EBITDA составил 350 млн долларов (мой прогноз был 327 млн) и вырос на 54,9% ко 2-му кварталу 2020 года, но снизился на 33,3% к 3-му кварталу 2019 года.

Капитальные затраты составили 159 млн долларов против закладываемых мной 225 млн. Дело в том, что компания снизила свой план по CAPEX на этот год до 700 млн. долларов. В таком случае компания направит в 4-м квартале еще 236 млн.

При этом компания планирует направлять на капитальные затраты 950 млн долларов в 2021-2023 гг. Хотя по обновленной информации в 2021 году затраты достигнут 1 млрд долларов, что будет существенной нагрузкой на свободный денежный поток.

Чистый оборотный капитал на многолетнем минимуме.В будущем оборотный капитал вернется к целевым 14-15% от выручки.

В итоге свободный денежный поток составил 382 млн долларов (мой прогноз был 250 млн) и вырос на 15,9% к 3-му кварталу 2019 года.

ММК направляет по итогам 3-го квартала 100% FCF на дивиденды, что дает нам 2,391 рубля на акцию, текущая доходность 6,5%, отсечка 8 декабря.

При этом компания не имеет долговую нагрузку.

Рост цен на железорудное сырье немного увеличил себестоимость изготовления сляба.

Прогноз от менеджмента:

Казалось бы, высокие дивиденды должны были поддержать котировки и гарантировать уход исключения из индекса MSCI, но рынок пока все еще предпочитает НЛМК и Северсталь. Не исключено, что ведется большая игра на вылет и падение акции.

Сам я купил сегодня утром немного акций, но слабость акций все еще настораживает.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба