15 декабря 2020 InvestCommunity

Цель данной статьи, показать, что активно-пассивное инвестирование с разумным подходом имеет место быть. Данный метод идеально подходит новичкам, так как снимает психологическое давление от необходимости принятия решения, постоянно мониторить рынок, читать новости и тд. Не верьте тому кто говорит, что он не переживает относительно убытков, скорее всего он переживает их в два раза сильнее.

Основная идея это выбрать максимально стабильные фишки с дивидендной поддержкой, в которых было бы не страшно "зависнуть", получая дивиденды. Далее покупать каждые 4% просадки, и закрывать позицию каждые 4% роста. Данную стратегию продвигает Григорий Богданов, как оптимальную стратегию с точки зрения комфортной для психики. Но обо всем по порядку.

1. Манименеджмент.( риск-менеджмент и тд.)

ММ это наше все.(не путать ММ с маркет-мейкером) Контроль над рисками одно из самых главных на фондовом рынке. Можно срубить 100% за месяц и тут же за месяц все это слить. Нас интересует скромность, надежность и сложный процент на длительном периоде.

Мы делим наш капитал как минимум на 5, а в идеале на 10 частей, каждая часть будет отдана одной акции.

2. Выбор акций для торговли.

Нам нужны жирные фондовые столпы, такие как Сбербанк, Газпром, Роснефть, Русгидро, Интрерао и тд. Все кто дают дивиденды и не сильно волатильны.

3. Размер позиции.

Размер каждой позиции 10% от 10ой части капитала. Если у вас 1 млн. рублей, то делим на 10 частей по 100 000р, и вот размер открываемой позиции будет равен 10% от 100 000р.

4. Расстояние между ордерами можно варьировать, но оно не должно быть менее 2-4%, а тейкпрофит в каждой позиции не должен быть меньше расстояния между ордерами. Базовым правилом выбираем 4по4, т.е. 4% между ордерами и 4% профит.

5. Методы тестирования.

Для тестов я выбрал МТ5, так как в нем мощные системы тестирования и достаточно простой язык программирования советников и индикаторов.

Базовое описание на примере производной акции с ценой 100 рублей и 1 контракту равным 1000 рублей, шагом 5по5.

1.Мы решаем, что сегодня мы начинаем жить в любви и согласии с канальей. Цена на старте 100р. Мы выставляем отложенный ордера на цене 95 рублей, размером 1000 рублей и закрываем терминал.

2. Цена падает до 95 рублей, и цепляет наш ордер, открывая позицию равную 1000р по цене 95р. После этого мы выставляем отложенный ордер по цене 90 рублей такого же объема, а на уровне 100р выставляем отложенный ордер на продажу такого же объема. Если цена возвращается до 100р, то мы получаем прибыль равно 5%, и возвращаемся на этап 1.

3. Конечно же цена может уйти на 90, и тогда мы получим второй вход по цене 90. Общий объем 2000 рублей, и мы ставим отложенный ордер на продажу по 95р. Итого у нас выходит 1 ордер с объемом 2000р и два отложенных ордера на продажу по 95р и 100р, с объемом по 1000р. Далее цена может или вырасти до 95р и тогда мы возвращаемся на пункт1 или падает до 85р где актив ждет наша третья отложка. Итак по кругу, падает покупаем каждые 5%, растет закрываем каждые 5%, но не всю сразу позицию, а только объемом 1000р.

Вот так выглядит сетка для работы:

Это кажется сложным для понимания в первый раз, но на самом деле очень просто и понятно.

Первая мысль, что на серьезной коррекции такую схему снесет в глубокую просадку, особенно в ковидный период. Так и есть, поэтому и требуется контроль над рисками, диверсификация и прочая скучная фигня.

Я давно присматриваюсь к данному подходу, его можно интегрировать во многие стратегии, взять какую-то часть, но мне стало интересно протестировать стратегии так сказать "в лоб" , поставив ее в максимально неудобные условия. Логично, что на пиках рынка данный подход не всегда уместен, но поместим подопытного в самую страшную точку последнего года, а именно в 1 января 2020. Здесь каналью будет ждать коронавирус и сильнейшее падение за последние несколько лет.

Возьмем удобный для обзора депозит в размере 800 тыс. рублей. Разбиваем его на 8 частей.(в идеале 10, но раздувать статью на 10 тестов мне бы не хотелось)

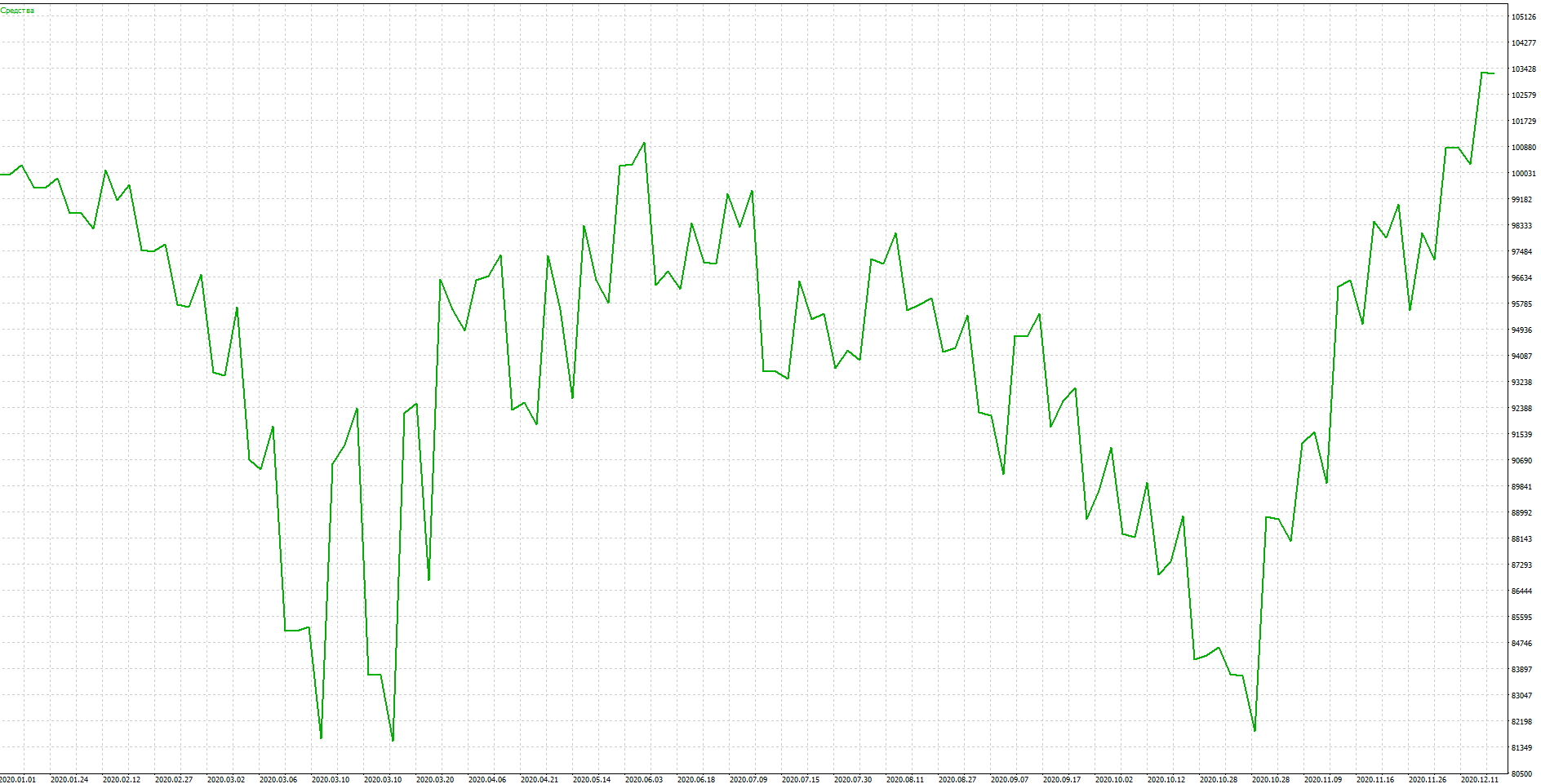

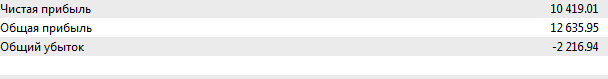

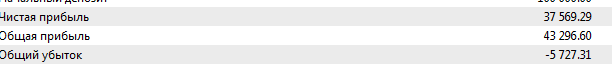

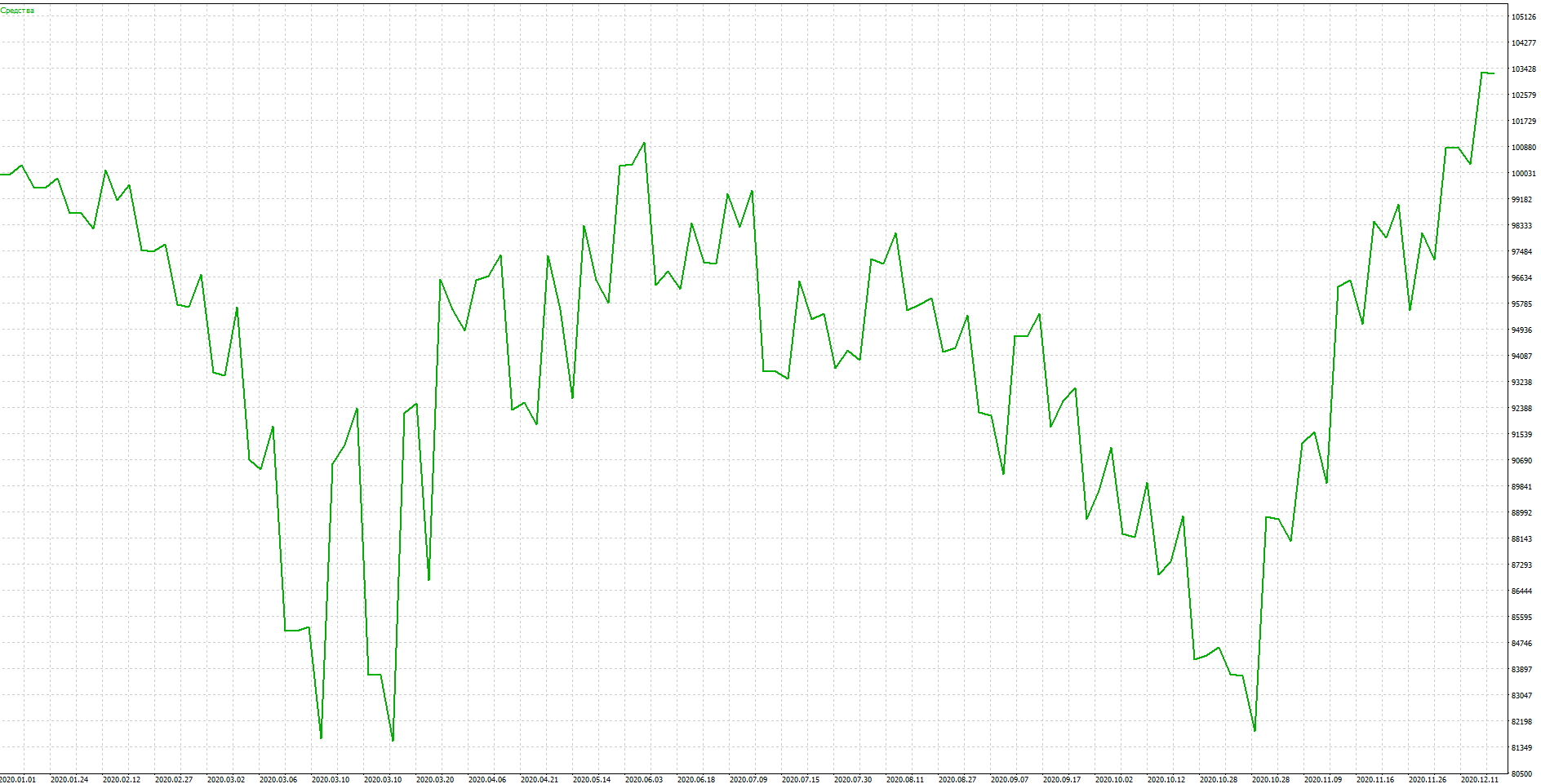

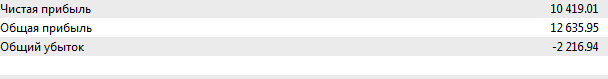

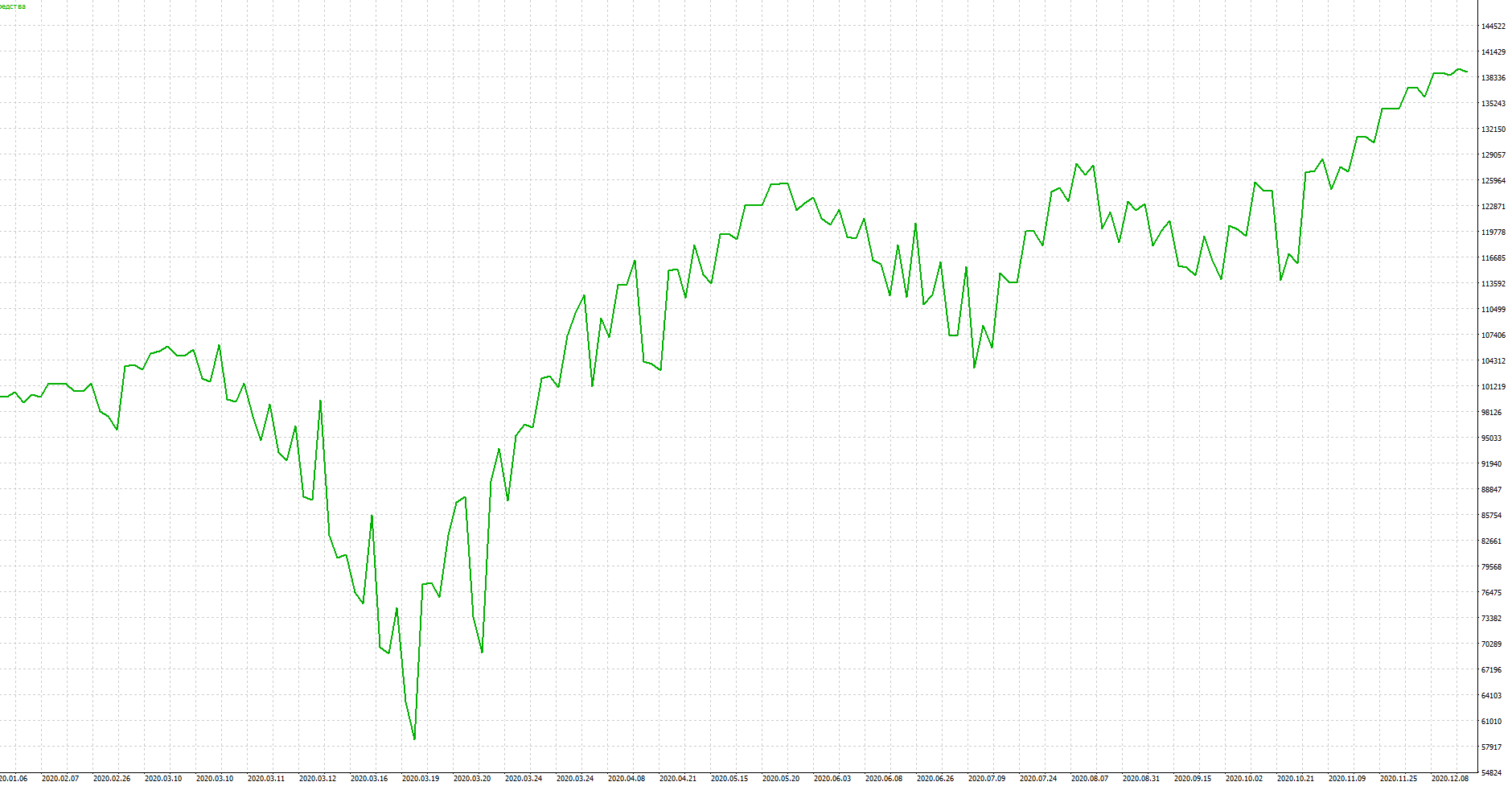

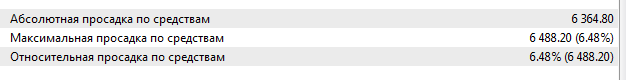

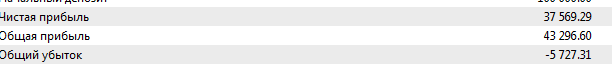

Протестируем вначале на попсовом Сбербанке. Внимание тест без учета дивидендов! Доходность по факту выше.

Настройки:

Сетка 4по4 во всех акциях.

Размер позиции: 10% на выделенную часть.(100 000р) или 4 контракта, получив примерно 10 000 рублей на один вход.

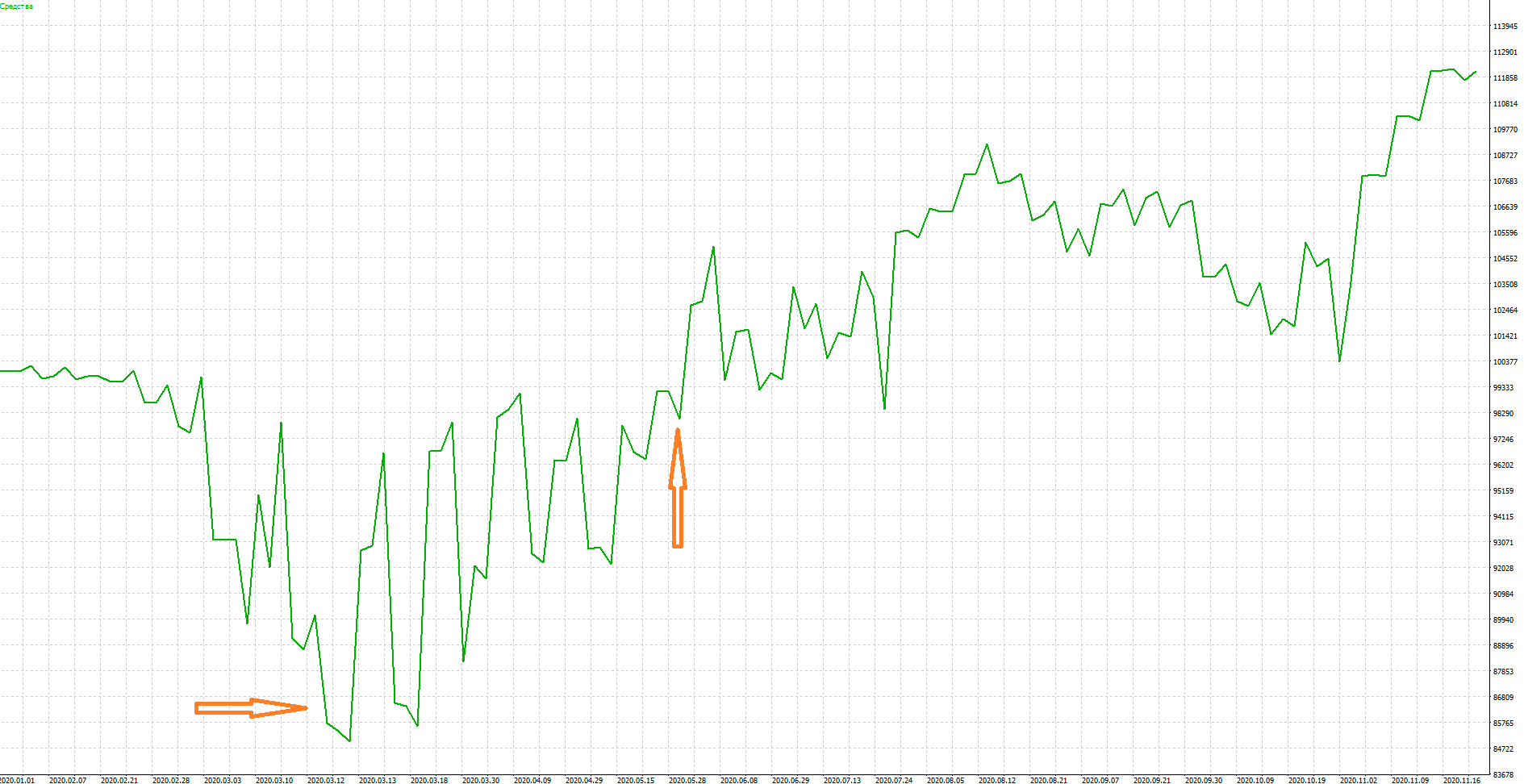

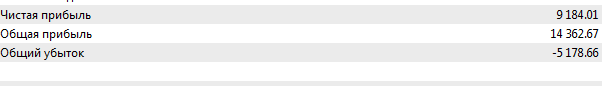

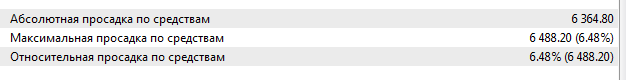

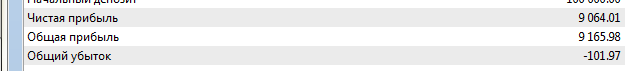

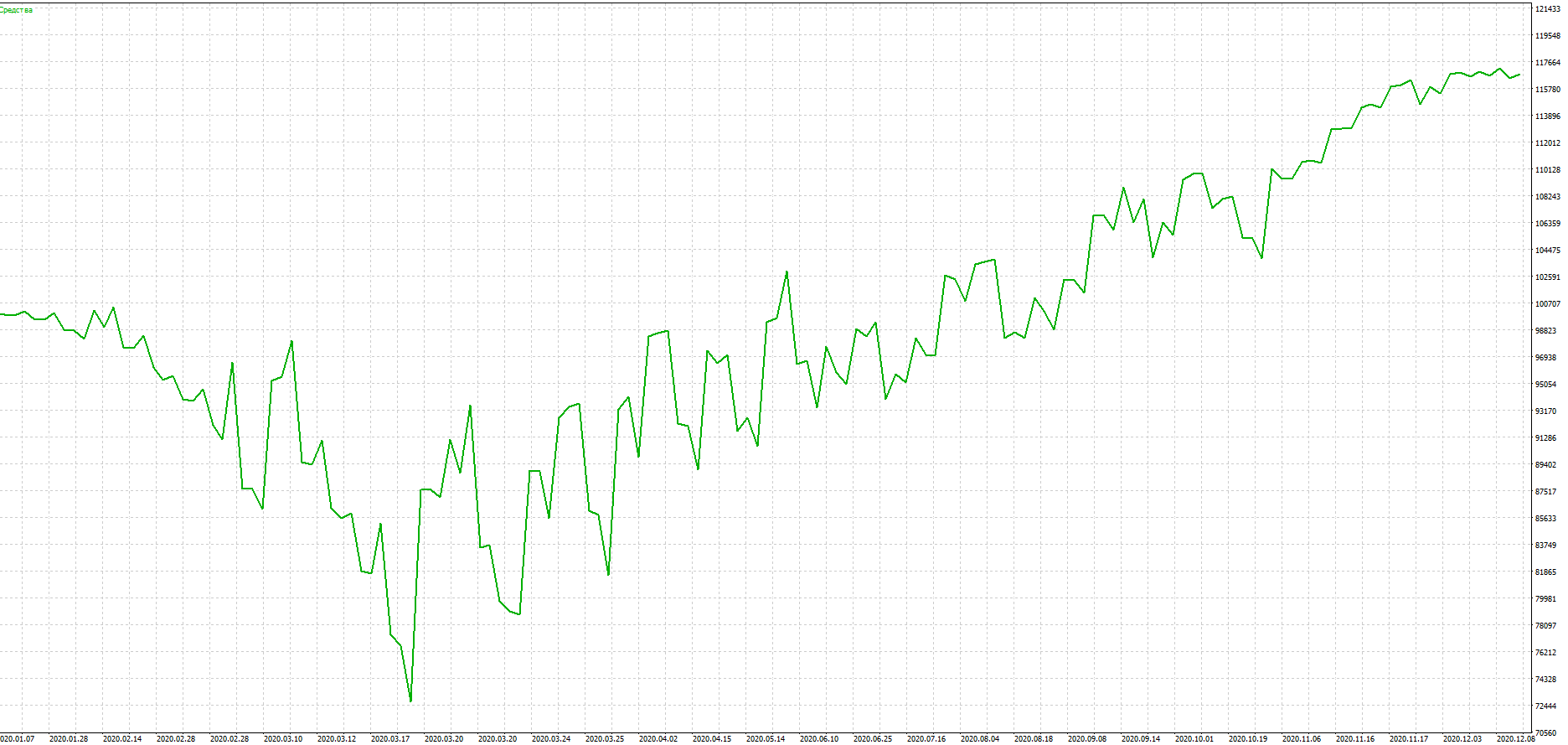

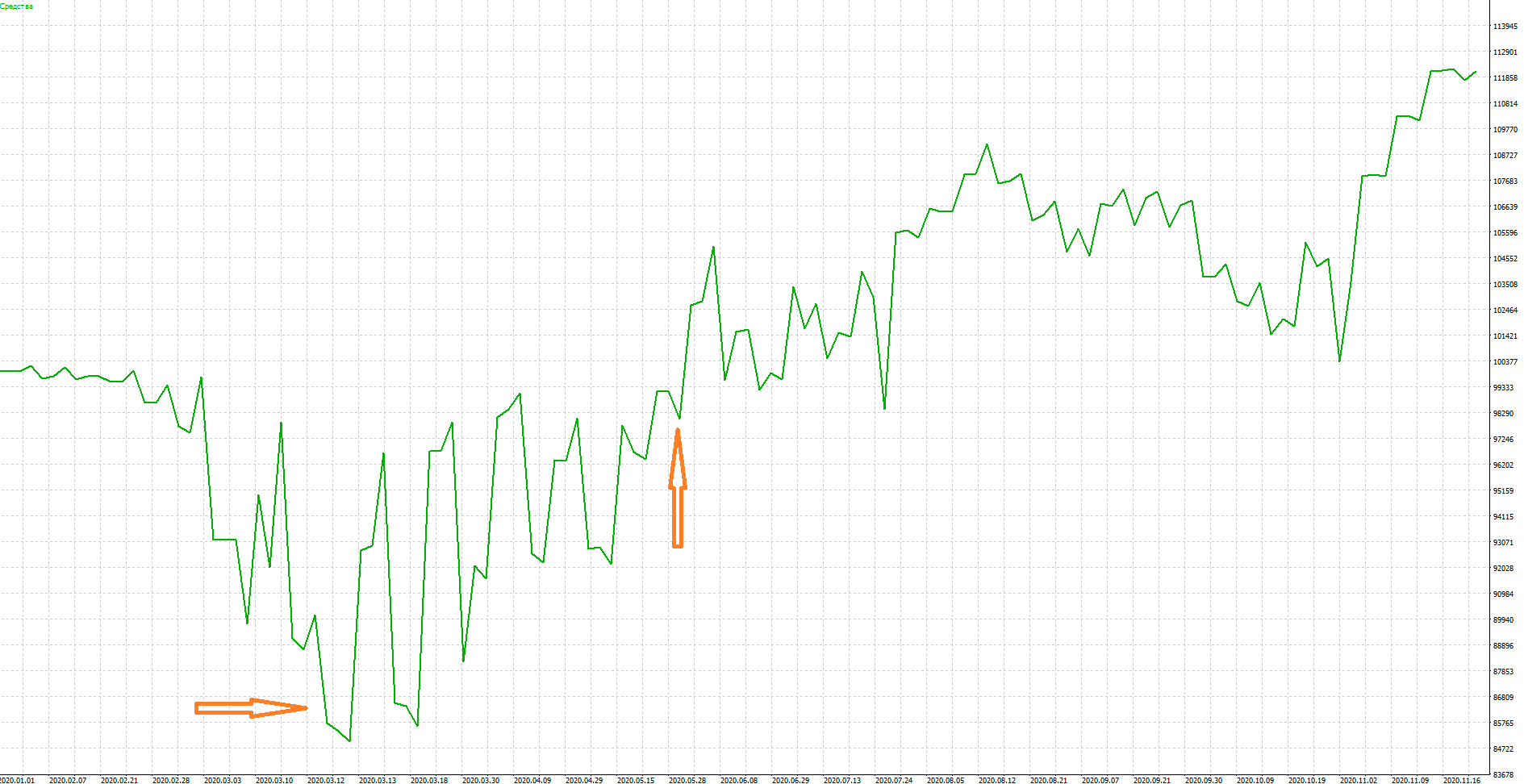

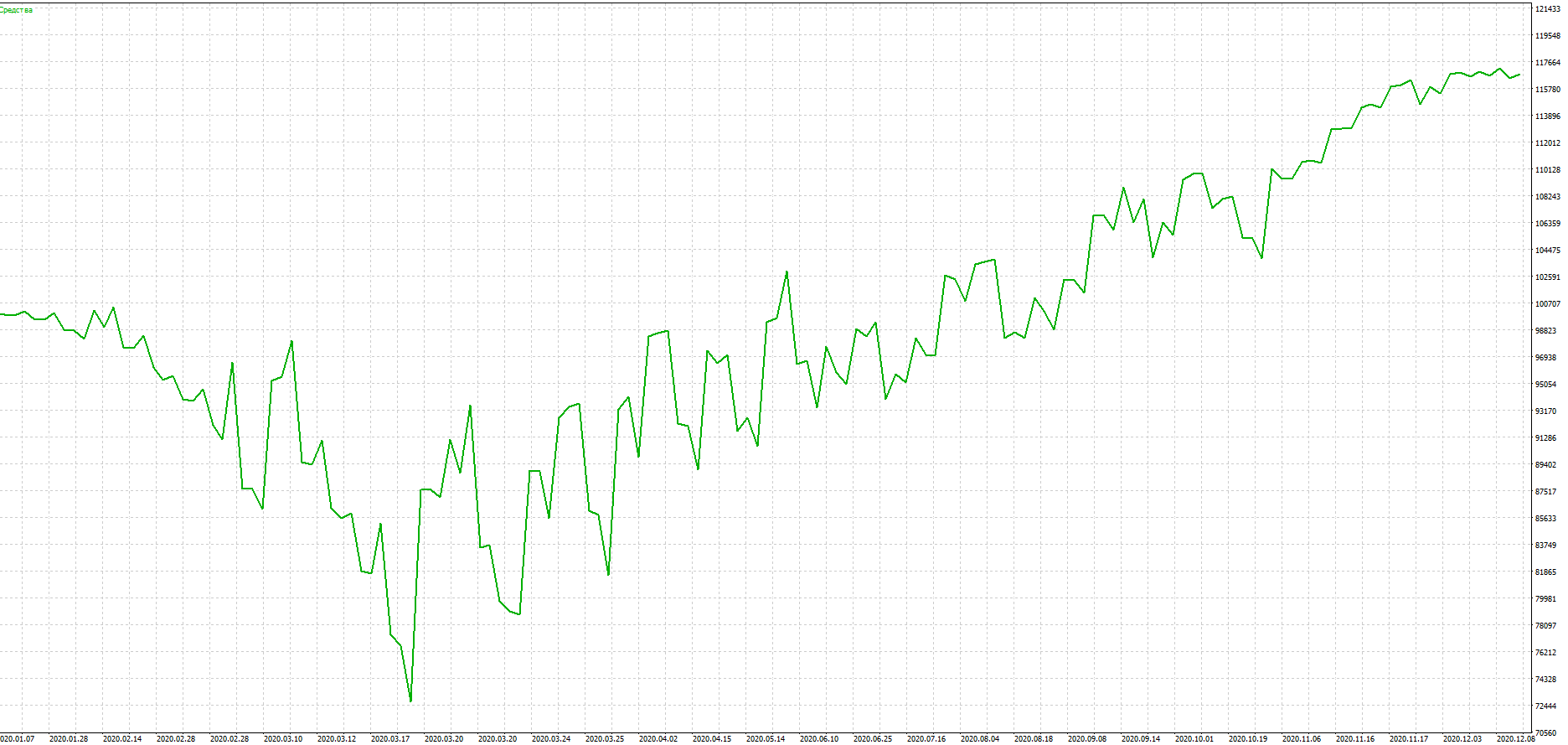

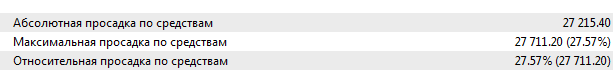

На графике поведения части, выделенной части капитала, видно ковидную просадку в марте, и быстрое восстановление к концу мая.

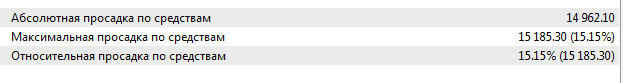

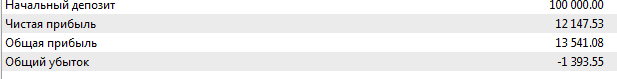

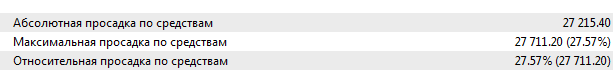

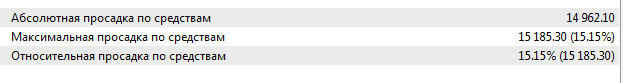

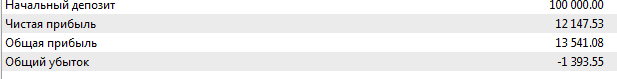

Итоговая просадка 15%, при прибыльности более 10%. Вполне хорошо, учитывая риски и скажем так простоту стратегии.

На самом деле результат может быть лучше, так как на визуальном тестировании, я видел места где бы поставил руками отложку, но робот не ставил, так условие не выполнялось на 0,3-0,4%.

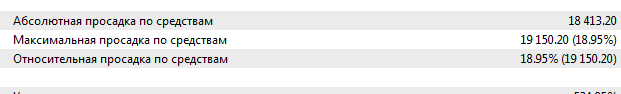

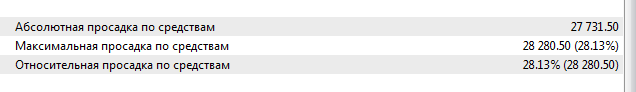

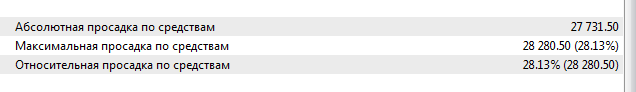

Газпром без учета дивидендов.

Здесь ковидная просадка оказалась ощутимее.

Хотя 20% в такой аномальный период не так уж и плохо...вспоминая некоторые счета на Comon, подарившие подписчикам маржинколы.

Прибыльность скромная 3%.

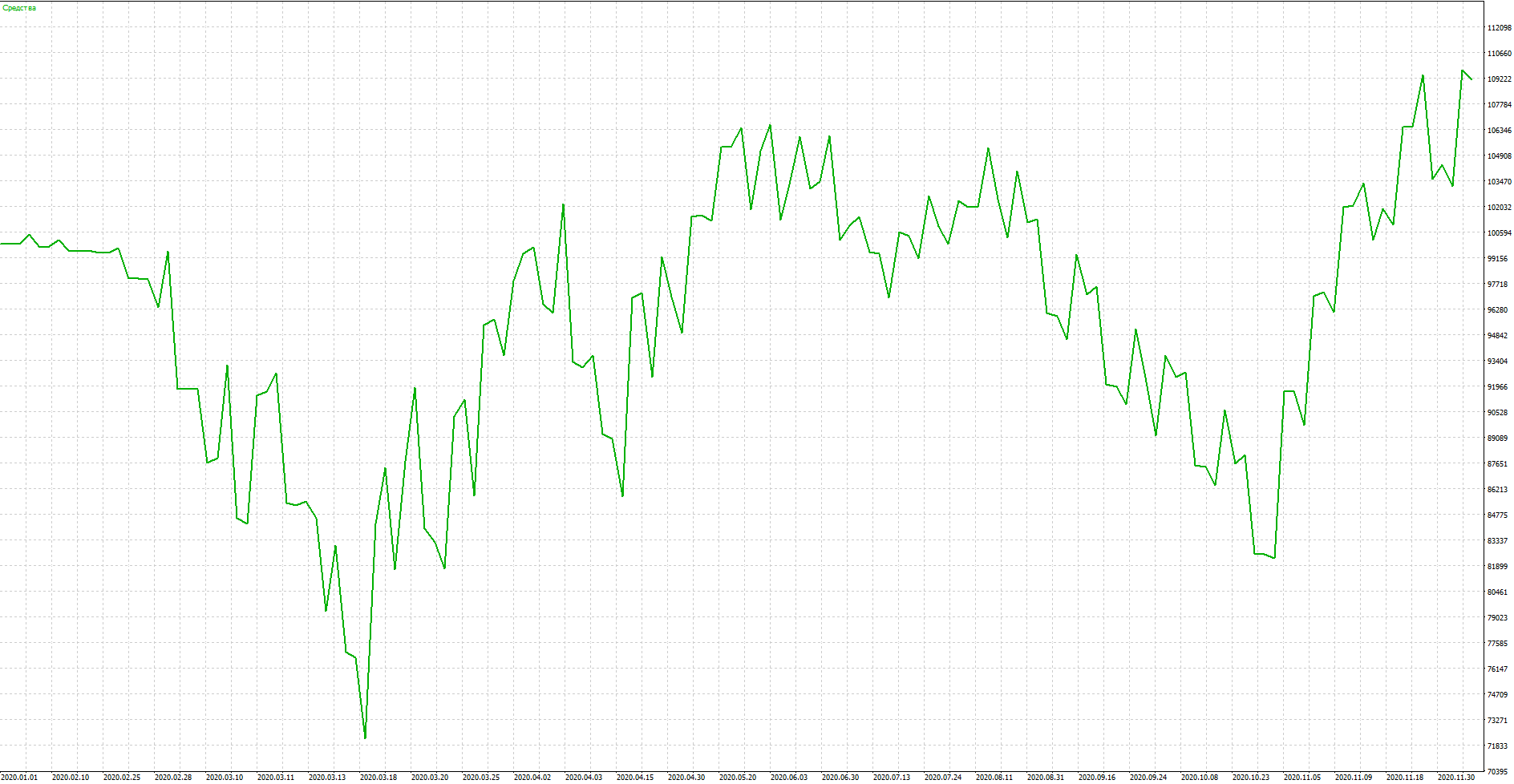

Лукойл.

Нефтянка очень сильно пострадала от ситуации с коронавирусом, и по сути только сейчас начала свое восстановление. Результат не впечатляющий, но для этого и нужна диверсификация.

Просадка -28%, но в рамках общего капитала не так страшно.

Прибыльность 9%. Депозит обогнали :)

Интеррао.

Мне кажется слабенькая дивидендная поддержка, такая как в Юнипро, не стала защитой в генерирующем секторе.

Просадка -24%

Общая доходность 10%. Вполне вполне... помним, что расчеты без дивидендов.

Норильский никель в рамках диверсификации и высоких дивидендов. На самом деле акция очень волатильная, и тут бы увеличить шаг до 6-8%, но я хотел в лоб, так что в лоб.

Просадка в рамках части капитала огромная.

Зато прибыльность на высоте. Спасибо ралли в металлах.

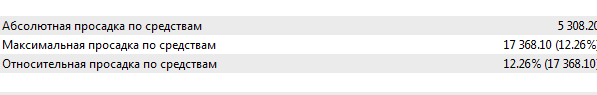

Северсталь. Можно взять и НЛМК или ММК, но мне Севка почему-то больше импонирует.

Многие пророчили гибель металлургам, а вышло не так. Просадка всего лишь 7%.

Доходность 9% без учета дивидендов. Прекрасный результат.

Для завершения "диверсификации на коленках" возьмем золотодобычу. Для примера Полиметалл, но можно и Полюс. Золото выступило защитным активом против инфляции и паники.

Приемлемая просадка в размере -12%.

Зато огромная доходность в размере 37%.

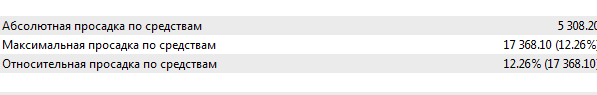

Фосагро. Прекрасный актив для диверсификации и дивидендов. Учитывая, что компания отдает все деньги в виде дивидендов, график ожидаем.

Просадка смешные 5,6%.

Прибыльность без учета дивидендов выше депозита.

Алроса. Хороший дивидендный тикер с желанием отдавать 100% FCF акционерам. В пандемию не до алмазов.

Просадка ожидаемо высокая -27%.

Зато прибыльность более чем приличная.

Вывод: Подход правильный и надежный.В моменте капитал бы просел, но просесть в крепких активах с дивидендами не так страшно, а за счет актива в золоте и металлургах, удалось бы снизить просадку.

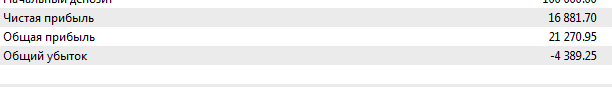

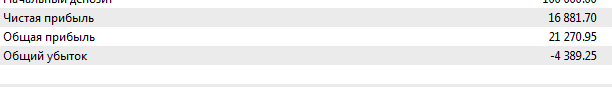

Вывод2: Не надо гнаться за огромными доходностями. Фондовый рынок это не казино, и тут главное надежность и минимальный риск, а сложный процент на протяжении долгого времени сделает свое дело. Не прыгайте в рынок сразу на всю котлету! А то будет как тут...

Основная идея это выбрать максимально стабильные фишки с дивидендной поддержкой, в которых было бы не страшно "зависнуть", получая дивиденды. Далее покупать каждые 4% просадки, и закрывать позицию каждые 4% роста. Данную стратегию продвигает Григорий Богданов, как оптимальную стратегию с точки зрения комфортной для психики. Но обо всем по порядку.

1. Манименеджмент.( риск-менеджмент и тд.)

ММ это наше все.(не путать ММ с маркет-мейкером) Контроль над рисками одно из самых главных на фондовом рынке. Можно срубить 100% за месяц и тут же за месяц все это слить. Нас интересует скромность, надежность и сложный процент на длительном периоде.

Мы делим наш капитал как минимум на 5, а в идеале на 10 частей, каждая часть будет отдана одной акции.

2. Выбор акций для торговли.

Нам нужны жирные фондовые столпы, такие как Сбербанк, Газпром, Роснефть, Русгидро, Интрерао и тд. Все кто дают дивиденды и не сильно волатильны.

3. Размер позиции.

Размер каждой позиции 10% от 10ой части капитала. Если у вас 1 млн. рублей, то делим на 10 частей по 100 000р, и вот размер открываемой позиции будет равен 10% от 100 000р.

4. Расстояние между ордерами можно варьировать, но оно не должно быть менее 2-4%, а тейкпрофит в каждой позиции не должен быть меньше расстояния между ордерами. Базовым правилом выбираем 4по4, т.е. 4% между ордерами и 4% профит.

5. Методы тестирования.

Для тестов я выбрал МТ5, так как в нем мощные системы тестирования и достаточно простой язык программирования советников и индикаторов.

Базовое описание на примере производной акции с ценой 100 рублей и 1 контракту равным 1000 рублей, шагом 5по5.

1.Мы решаем, что сегодня мы начинаем жить в любви и согласии с канальей. Цена на старте 100р. Мы выставляем отложенный ордера на цене 95 рублей, размером 1000 рублей и закрываем терминал.

2. Цена падает до 95 рублей, и цепляет наш ордер, открывая позицию равную 1000р по цене 95р. После этого мы выставляем отложенный ордер по цене 90 рублей такого же объема, а на уровне 100р выставляем отложенный ордер на продажу такого же объема. Если цена возвращается до 100р, то мы получаем прибыль равно 5%, и возвращаемся на этап 1.

3. Конечно же цена может уйти на 90, и тогда мы получим второй вход по цене 90. Общий объем 2000 рублей, и мы ставим отложенный ордер на продажу по 95р. Итого у нас выходит 1 ордер с объемом 2000р и два отложенных ордера на продажу по 95р и 100р, с объемом по 1000р. Далее цена может или вырасти до 95р и тогда мы возвращаемся на пункт1 или падает до 85р где актив ждет наша третья отложка. Итак по кругу, падает покупаем каждые 5%, растет закрываем каждые 5%, но не всю сразу позицию, а только объемом 1000р.

Вот так выглядит сетка для работы:

Это кажется сложным для понимания в первый раз, но на самом деле очень просто и понятно.

Первая мысль, что на серьезной коррекции такую схему снесет в глубокую просадку, особенно в ковидный период. Так и есть, поэтому и требуется контроль над рисками, диверсификация и прочая скучная фигня.

Я давно присматриваюсь к данному подходу, его можно интегрировать во многие стратегии, взять какую-то часть, но мне стало интересно протестировать стратегии так сказать "в лоб" , поставив ее в максимально неудобные условия. Логично, что на пиках рынка данный подход не всегда уместен, но поместим подопытного в самую страшную точку последнего года, а именно в 1 января 2020. Здесь каналью будет ждать коронавирус и сильнейшее падение за последние несколько лет.

Возьмем удобный для обзора депозит в размере 800 тыс. рублей. Разбиваем его на 8 частей.(в идеале 10, но раздувать статью на 10 тестов мне бы не хотелось)

Протестируем вначале на попсовом Сбербанке. Внимание тест без учета дивидендов! Доходность по факту выше.

Настройки:

Сетка 4по4 во всех акциях.

Размер позиции: 10% на выделенную часть.(100 000р) или 4 контракта, получив примерно 10 000 рублей на один вход.

На графике поведения части, выделенной части капитала, видно ковидную просадку в марте, и быстрое восстановление к концу мая.

Итоговая просадка 15%, при прибыльности более 10%. Вполне хорошо, учитывая риски и скажем так простоту стратегии.

На самом деле результат может быть лучше, так как на визуальном тестировании, я видел места где бы поставил руками отложку, но робот не ставил, так условие не выполнялось на 0,3-0,4%.

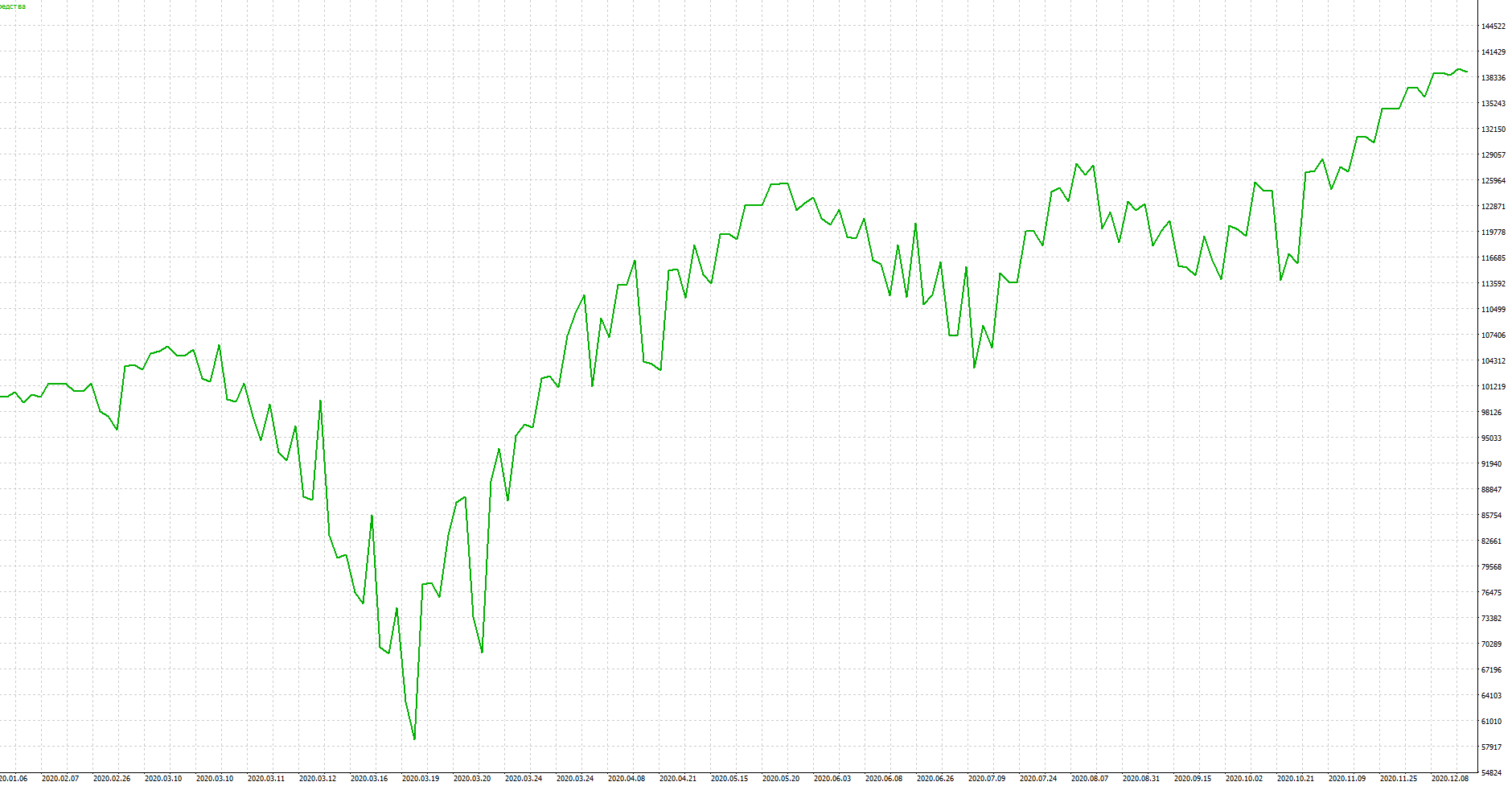

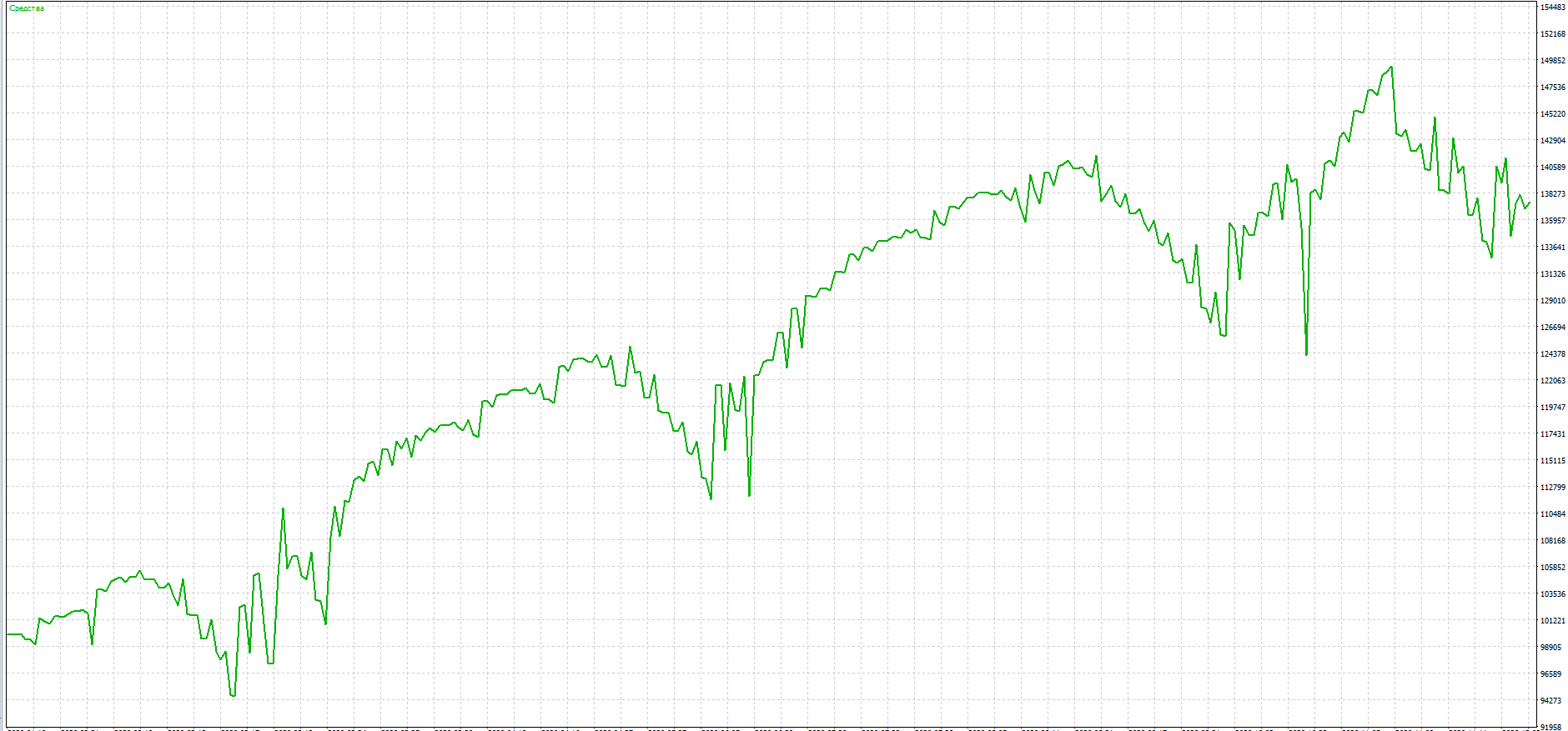

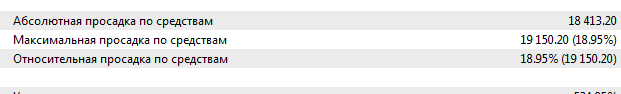

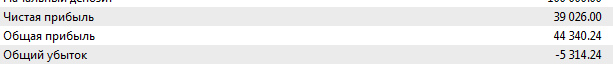

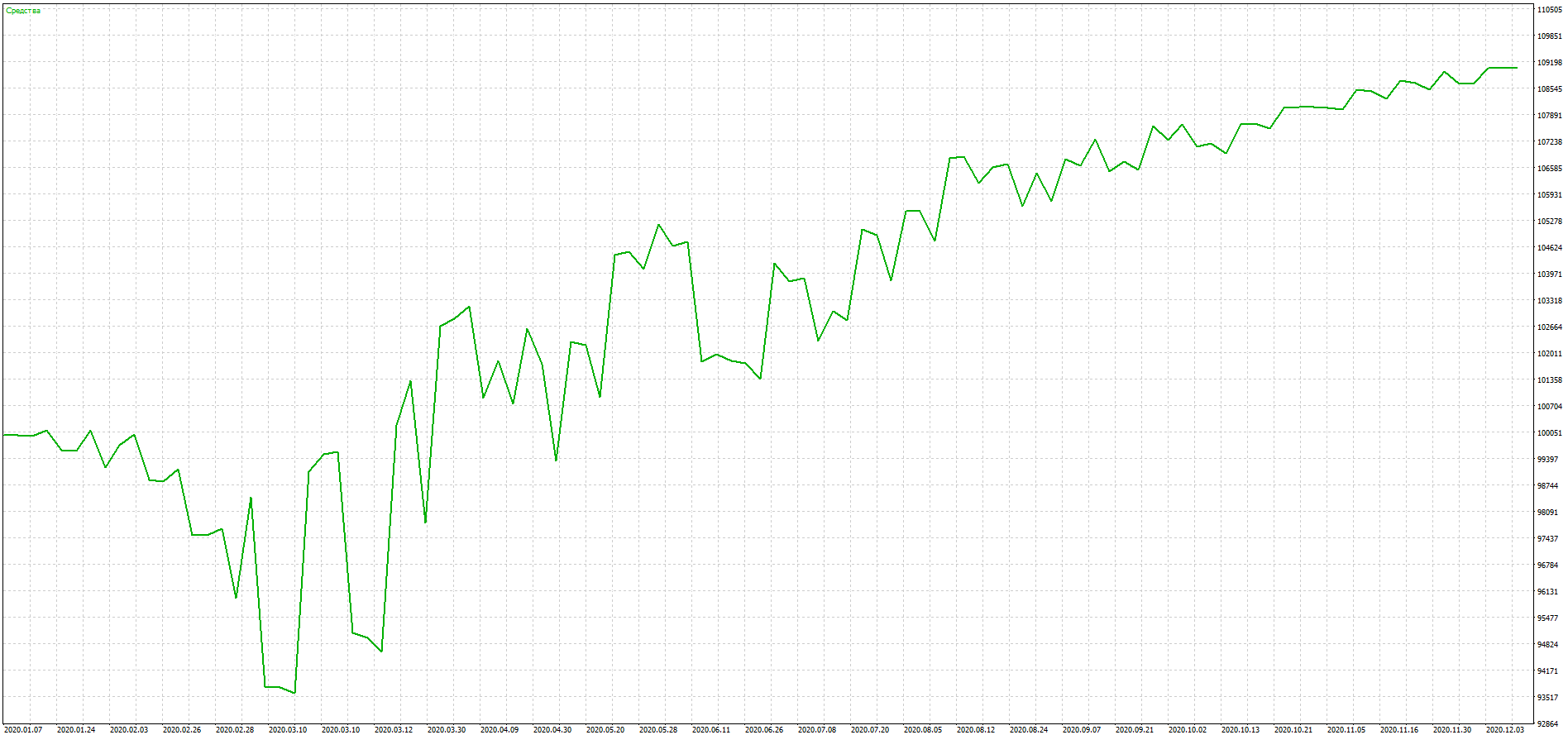

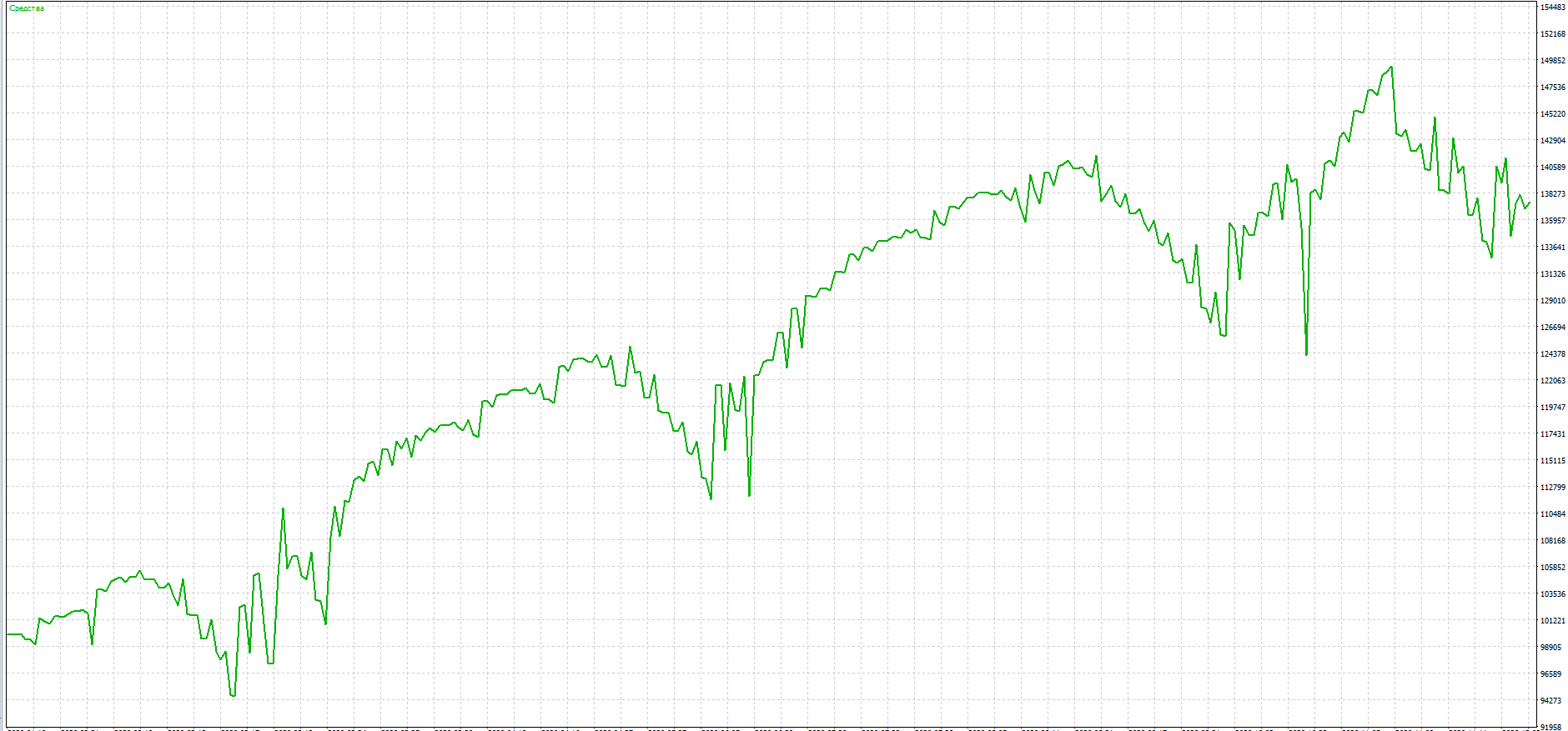

Газпром без учета дивидендов.

Здесь ковидная просадка оказалась ощутимее.

Хотя 20% в такой аномальный период не так уж и плохо...вспоминая некоторые счета на Comon, подарившие подписчикам маржинколы.

Прибыльность скромная 3%.

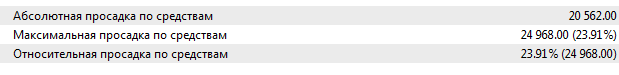

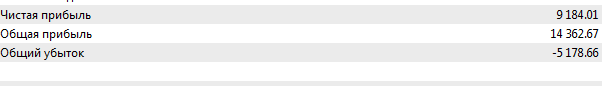

Лукойл.

Нефтянка очень сильно пострадала от ситуации с коронавирусом, и по сути только сейчас начала свое восстановление. Результат не впечатляющий, но для этого и нужна диверсификация.

Просадка -28%, но в рамках общего капитала не так страшно.

Прибыльность 9%. Депозит обогнали :)

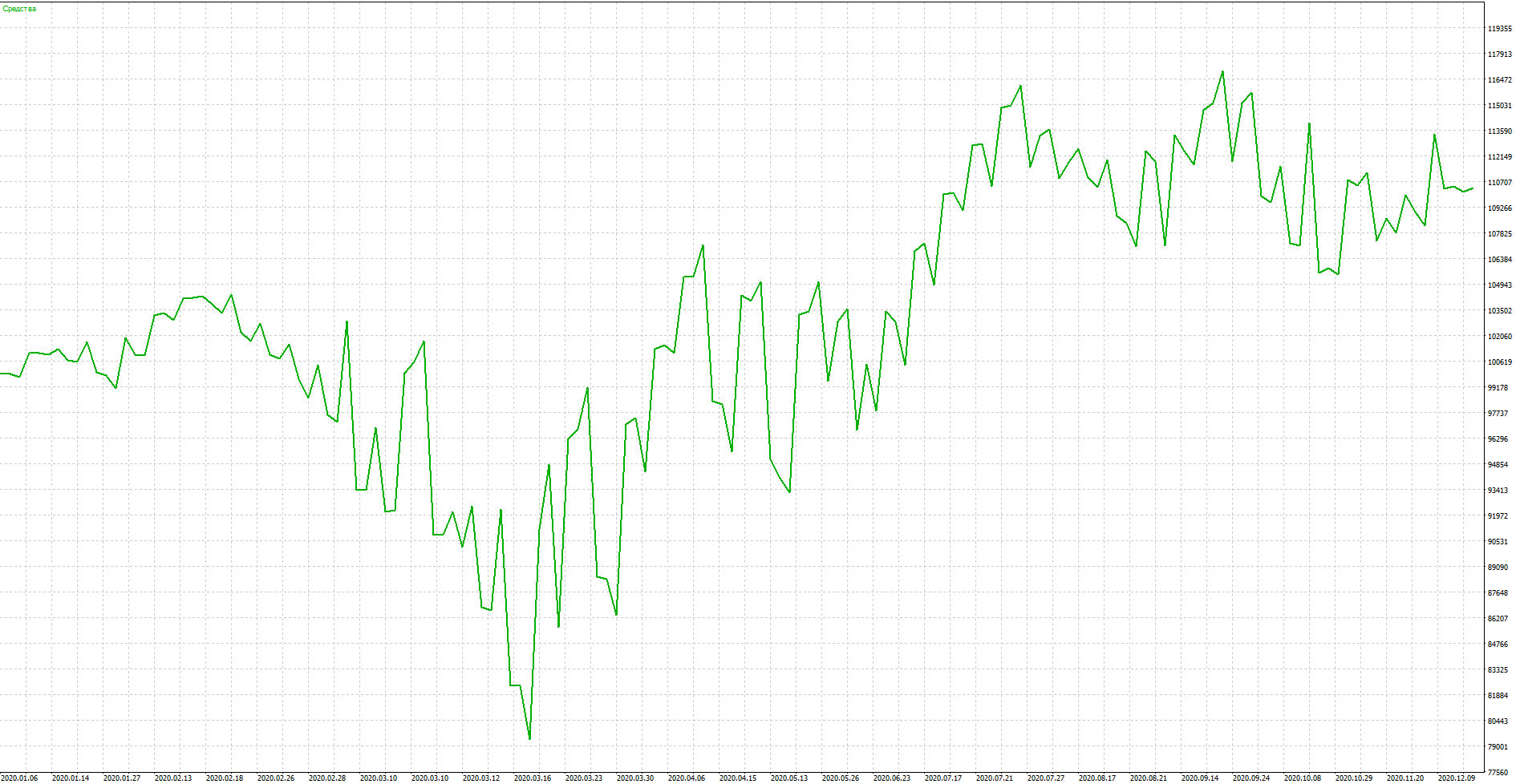

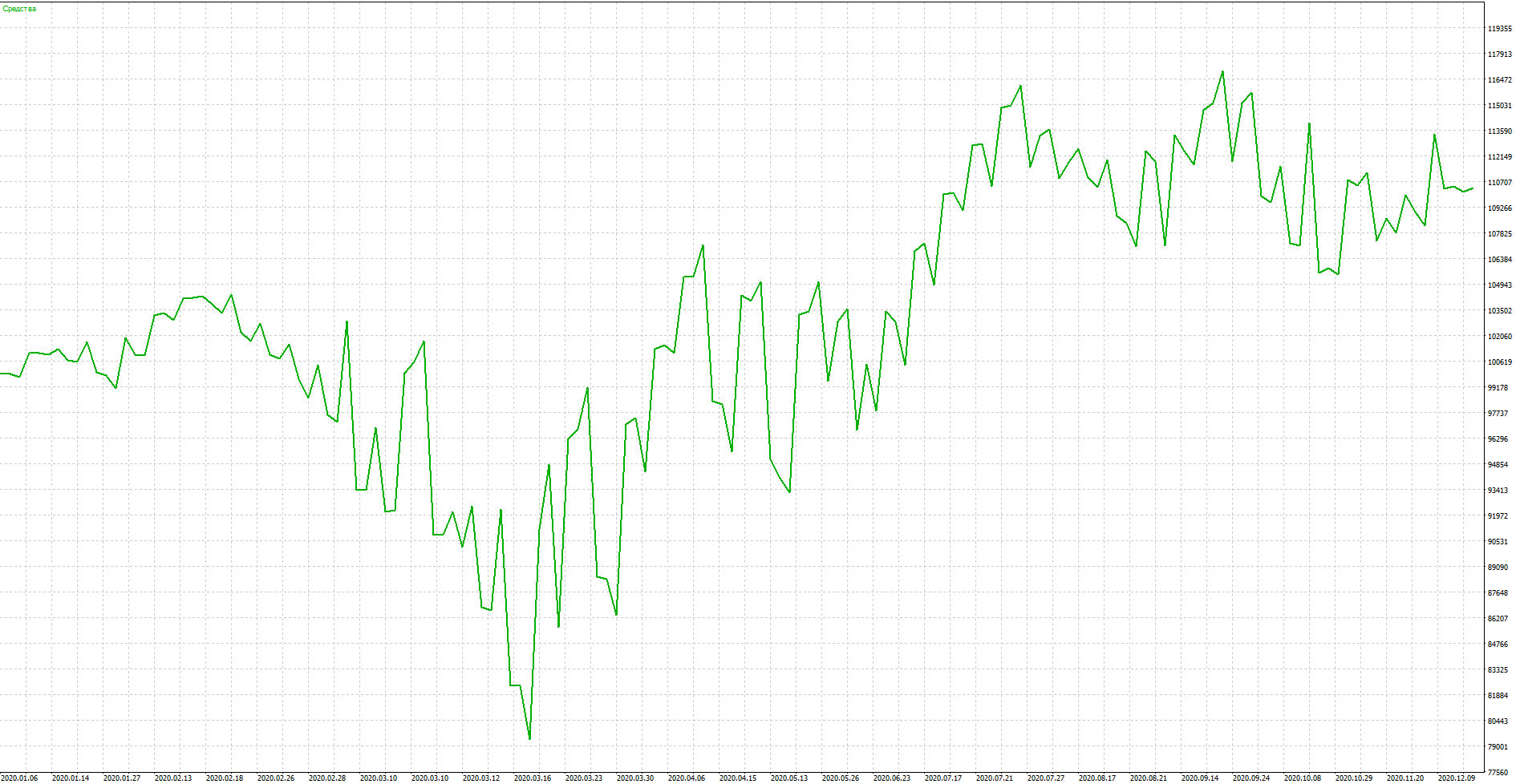

Интеррао.

Мне кажется слабенькая дивидендная поддержка, такая как в Юнипро, не стала защитой в генерирующем секторе.

Просадка -24%

Общая доходность 10%. Вполне вполне... помним, что расчеты без дивидендов.

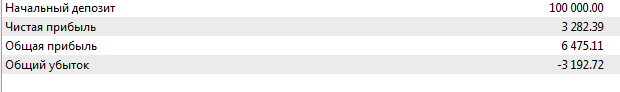

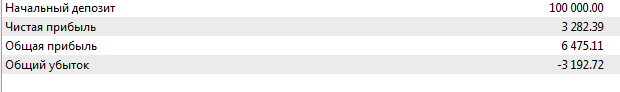

Норильский никель в рамках диверсификации и высоких дивидендов. На самом деле акция очень волатильная, и тут бы увеличить шаг до 6-8%, но я хотел в лоб, так что в лоб.

Просадка в рамках части капитала огромная.

Зато прибыльность на высоте. Спасибо ралли в металлах.

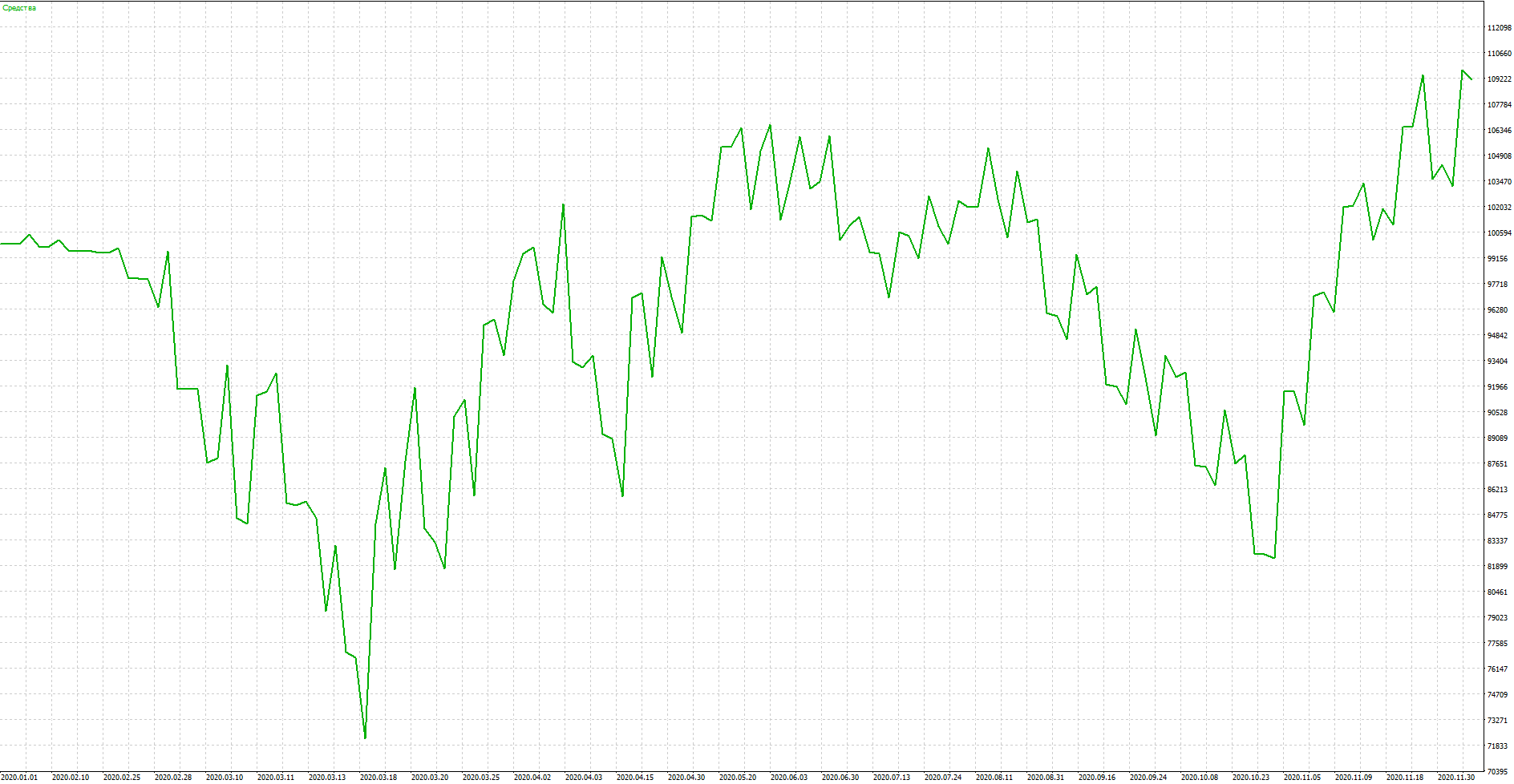

Северсталь. Можно взять и НЛМК или ММК, но мне Севка почему-то больше импонирует.

Многие пророчили гибель металлургам, а вышло не так. Просадка всего лишь 7%.

Доходность 9% без учета дивидендов. Прекрасный результат.

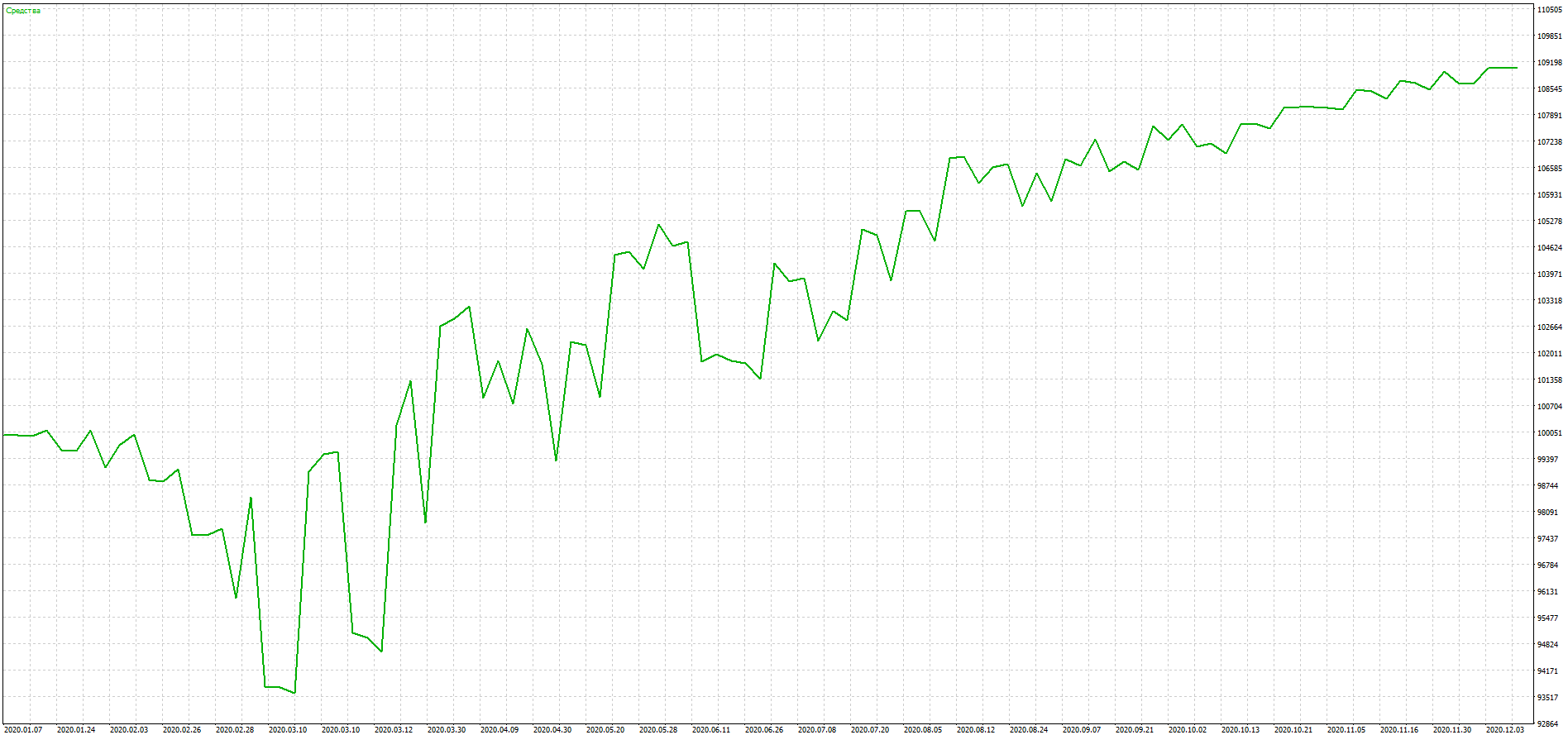

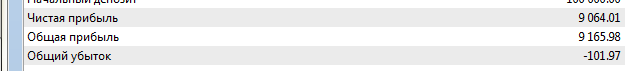

Для завершения "диверсификации на коленках" возьмем золотодобычу. Для примера Полиметалл, но можно и Полюс. Золото выступило защитным активом против инфляции и паники.

Приемлемая просадка в размере -12%.

Зато огромная доходность в размере 37%.

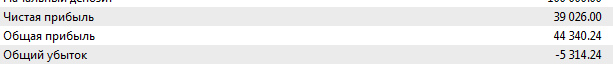

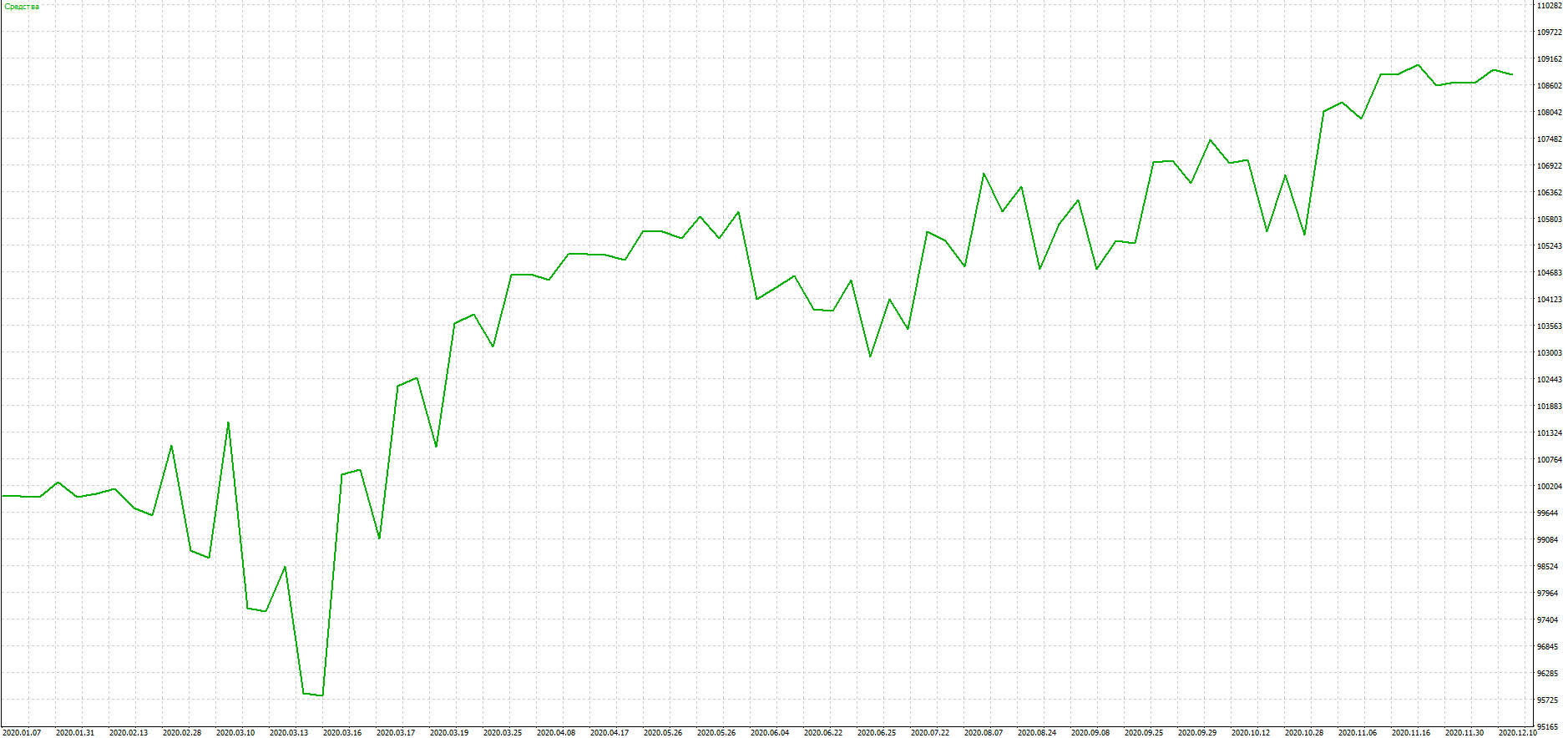

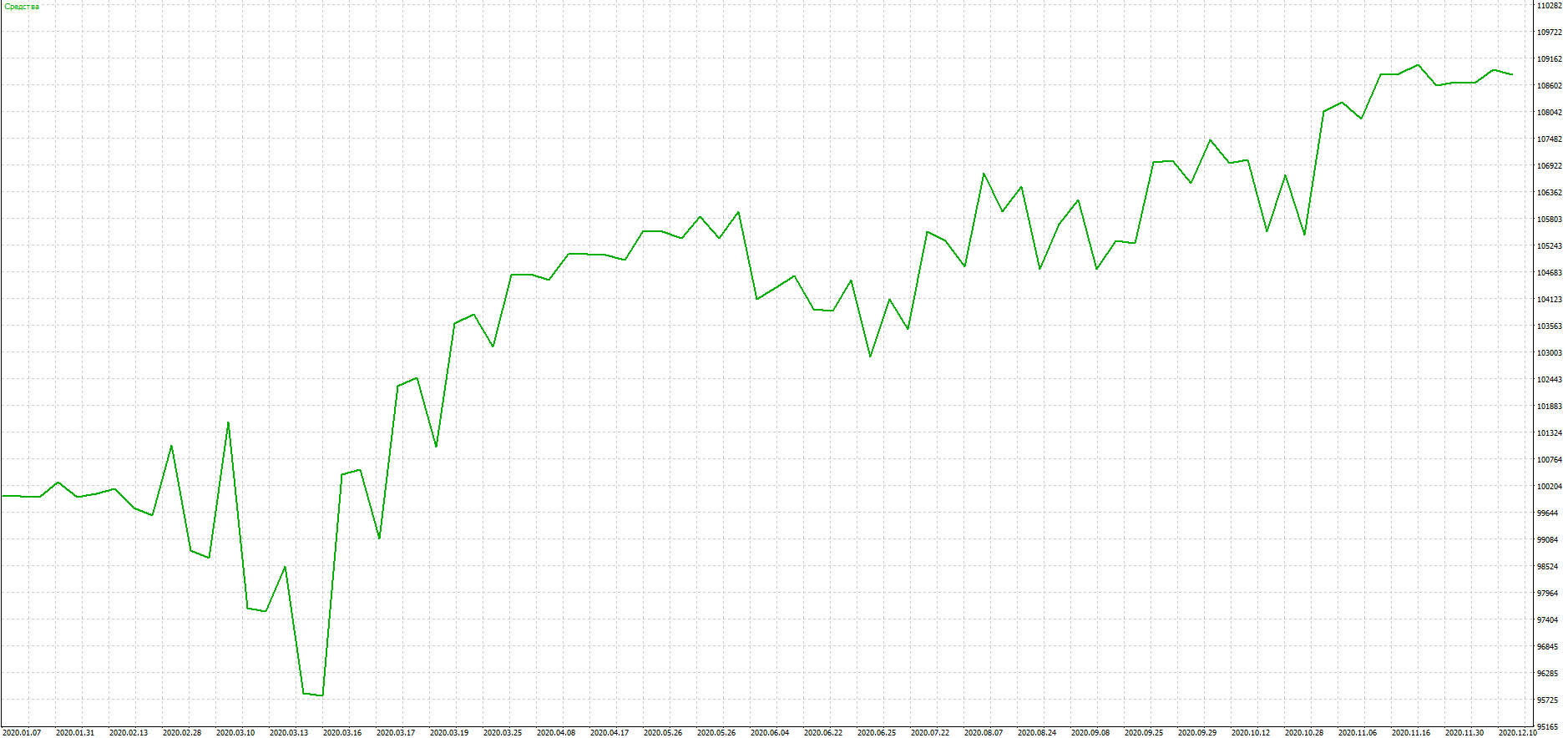

Фосагро. Прекрасный актив для диверсификации и дивидендов. Учитывая, что компания отдает все деньги в виде дивидендов, график ожидаем.

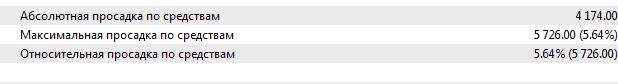

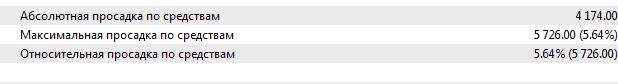

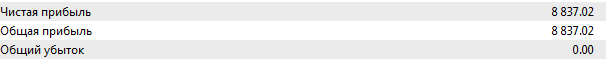

Просадка смешные 5,6%.

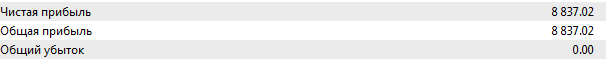

Прибыльность без учета дивидендов выше депозита.

Алроса. Хороший дивидендный тикер с желанием отдавать 100% FCF акционерам. В пандемию не до алмазов.

Просадка ожидаемо высокая -27%.

Зато прибыльность более чем приличная.

Вывод: Подход правильный и надежный.В моменте капитал бы просел, но просесть в крепких активах с дивидендами не так страшно, а за счет актива в золоте и металлургах, удалось бы снизить просадку.

Вывод2: Не надо гнаться за огромными доходностями. Фондовый рынок это не казино, и тут главное надежность и минимальный риск, а сложный процент на протяжении долгого времени сделает свое дело. Не прыгайте в рынок сразу на всю котлету! А то будет как тут...

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба