31 декабря 2020 Инвесткафе Джеглава Марина

Начиная с апреля в результате почти безостановочного роста евро укрепился по отношению к доллару на 16%. Однако сейчас достигнутый уровень кажется избыточным, поэтому пора пересмотреть ближайшие перспективы пары EUR/USD.

Курс валюты неразрывно связан с динамикой экономики, а она указывает на слабость евро. Европейские страны в целом хуже справляются с эпидемией коронавируса, чем США. В процентном соотношении с августа количество заразившихся в Штатах в два раза меньше, чем в Европе. Выявление более заразного штамма в Великобритании грозит расширить этот разрыв. Прививочная кампания в Штатах началась. По плану Байдена, в течение 100 дней должно быть сделано 100 млн прививок.

Источник: Bloomberg.

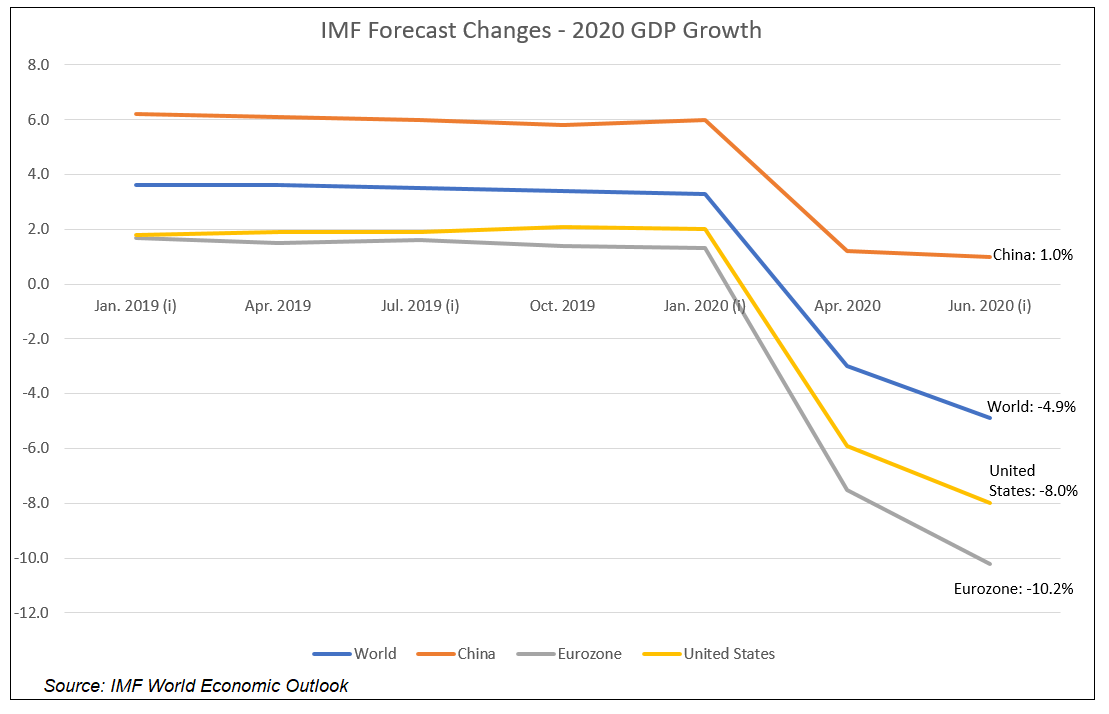

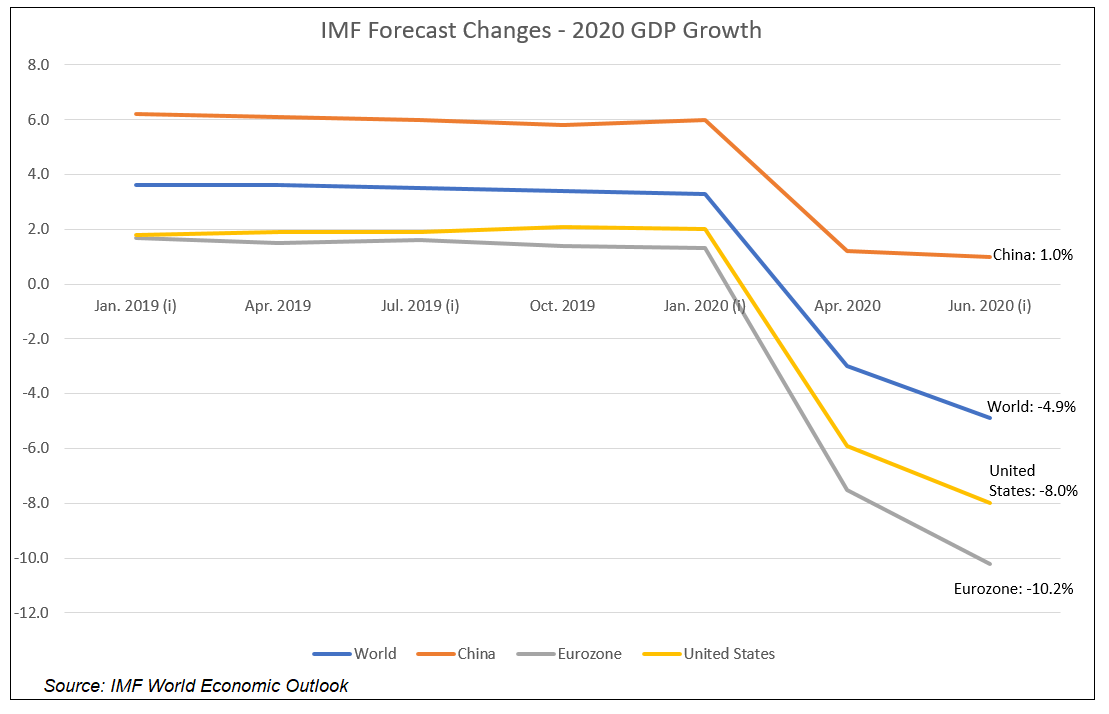

По прогнозу МВФ, ВВП еврозоны по итогам 2020-го упадет на 10,2% г/г, а экономика США сократится на 8% г/г.

Источник: IMF World Economic Outlook

Это расхождение во многом объясняется большой долей турбизнеса в ВВП еврозоны, а эта индустрия переживает, наверное, худшие времена в современной истории. Кстати, в этом контексте сильный евро совершенно не выгоден с точки зрения будущей конкуренции на рынке туризма, когда пандемию наконец-то получится взять под контроль и население начнет реализовывать отложенный спрос на путешествия.

Источник: European Commission.

Целый ряд маркеров указывает на то, что Штаты успешнее справляются с кризисом, чем зона обращения евро. Так, в ноябре индекс деловой активности в производственной сфере США составил 57,5 п., а в октябре он был на уровне двухлетнего максимума 59,3 п. В целом динамика индекса деловой активности сигнализирует, что экономика США восстанавливается седьмой месяц подряд.

United States ISM Purchasing Managers Index (PMI)

Источник: tradingeconomics.

Составной индекс PMI в декабре достиг средних за четыре месяца 55,7 п. Это также указывает на уверенный рост промышленности и сферы услуг в стране.

United States Composite PMI

Источник: tradingeconomics.

В свою очередь, в еврозоне индекс делового климата (аналог индекса деловой активности) остается в области отрицательных значений практически с начала года. На мой взгляд, рождественский локдаун в Германии и ряде других стран Старого Света тне даст показателю выбраться в плюс как минимум до конца зимы.

Euro Area Business Climate Indicator

По предварительным оценкам, составной PMI еврозоны от Markit вырос до 49,8 в декабре с 45,3 в предыдущем месяце, оставаясь при этом ниже отметки 50 п., что указывает на сокращение экономики.

Euro Area Composite PMI

Источник: tradingeconomics.

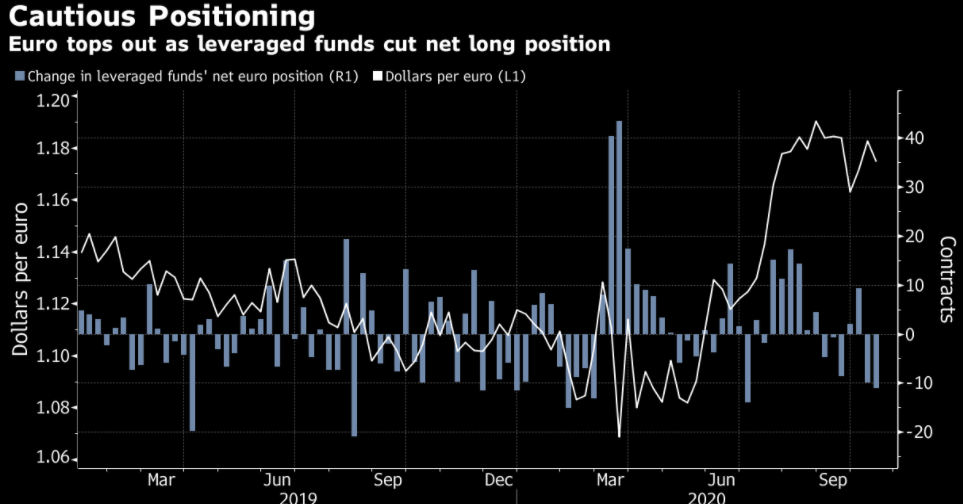

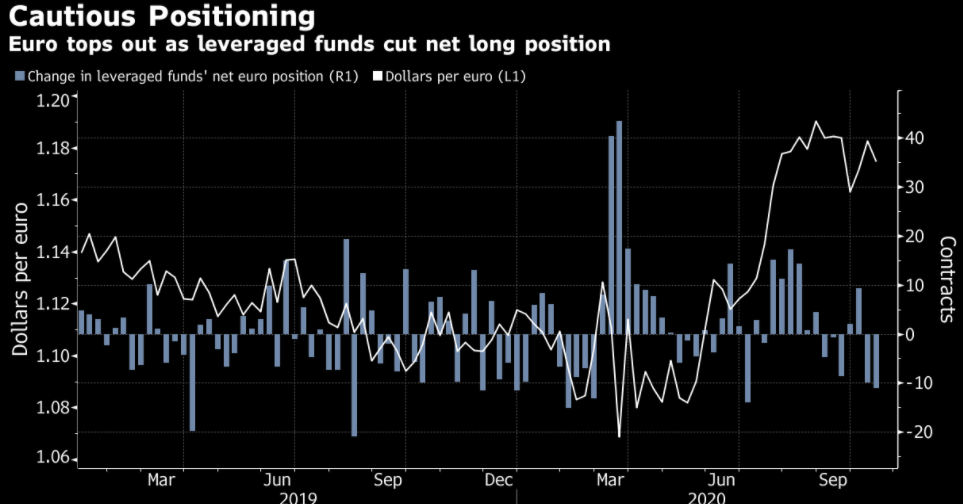

Также интересно отметить, что в ноябре фонды стали сокращать чистые лонги по евро, которая до этого была на годовом максимуме. Подобная активность фондов вызовет негативный импульс, на который рынку придется реагировать.Также интересно отметить, что в ноябре фонды стали сокращать чистые лонги по евро, которая до этого была на годовом максимуме. Подобная активность фондов вызовет негативный импульс, на который рынку придется реагировать.

Источник: Bloomberg.

Итак, экономика еврозоны недостаточно справляется с текущим кризисом, что дополнительно осложняется продолжением эпидемии коронавируса. США в обоих контекстах выглядят лучше. Учитывая, что фонды стали продавать евро, я думаю, назрела коррекция пары EUR/USD. Я считаю, основная пара имеет все шансы для снижения к уровню 1,16 в перспективе ближайших двух месяцев.

Курс валюты неразрывно связан с динамикой экономики, а она указывает на слабость евро. Европейские страны в целом хуже справляются с эпидемией коронавируса, чем США. В процентном соотношении с августа количество заразившихся в Штатах в два раза меньше, чем в Европе. Выявление более заразного штамма в Великобритании грозит расширить этот разрыв. Прививочная кампания в Штатах началась. По плану Байдена, в течение 100 дней должно быть сделано 100 млн прививок.

Источник: Bloomberg.

По прогнозу МВФ, ВВП еврозоны по итогам 2020-го упадет на 10,2% г/г, а экономика США сократится на 8% г/г.

Источник: IMF World Economic Outlook

Это расхождение во многом объясняется большой долей турбизнеса в ВВП еврозоны, а эта индустрия переживает, наверное, худшие времена в современной истории. Кстати, в этом контексте сильный евро совершенно не выгоден с точки зрения будущей конкуренции на рынке туризма, когда пандемию наконец-то получится взять под контроль и население начнет реализовывать отложенный спрос на путешествия.

Источник: European Commission.

Целый ряд маркеров указывает на то, что Штаты успешнее справляются с кризисом, чем зона обращения евро. Так, в ноябре индекс деловой активности в производственной сфере США составил 57,5 п., а в октябре он был на уровне двухлетнего максимума 59,3 п. В целом динамика индекса деловой активности сигнализирует, что экономика США восстанавливается седьмой месяц подряд.

United States ISM Purchasing Managers Index (PMI)

[img]https://d3fy651gv2fhd3.cloudfront.net/charts/united-states-business-confidence.png?s=napmpmi&lbl=0&v=202012182300V20200908[/img]

Источник: tradingeconomics.

Составной индекс PMI в декабре достиг средних за четыре месяца 55,7 п. Это также указывает на уверенный рост промышленности и сферы услуг в стране.

United States Composite PMI

[img]https://d3fy651gv2fhd3.cloudfront.net/charts/united-states-composite-pmi.png?s=unitedstacompmi&lbl=0&v=202012212000V20200908[/img]

Источник: tradingeconomics.

В свою очередь, в еврозоне индекс делового климата (аналог индекса деловой активности) остается в области отрицательных значений практически с начала года. На мой взгляд, рождественский локдаун в Германии и ряде других стран Старого Света тне даст показателю выбраться в плюс как минимум до конца зимы.

Euro Area Business Climate Indicator

[img]https://d3fy651gv2fhd3.cloudfront.net/charts/euro-area-business-confidence.png?s=euesemu&v=202012182300V20200908[/img]

По предварительным оценкам, составной PMI еврозоны от Markit вырос до 49,8 в декабре с 45,3 в предыдущем месяце, оставаясь при этом ниже отметки 50 п., что указывает на сокращение экономики.

Euro Area Composite PMI

[img]https://d3fy651gv2fhd3.cloudfront.net/charts/euro-area-composite-pmi.png?s=euroareacompmi&lbl=0&v=202012212000V20200908[/img]

Источник: tradingeconomics.

Также интересно отметить, что в ноябре фонды стали сокращать чистые лонги по евро, которая до этого была на годовом максимуме. Подобная активность фондов вызовет негативный импульс, на который рынку придется реагировать.Также интересно отметить, что в ноябре фонды стали сокращать чистые лонги по евро, которая до этого была на годовом максимуме. Подобная активность фондов вызовет негативный импульс, на который рынку придется реагировать.

Источник: Bloomberg.

Итак, экономика еврозоны недостаточно справляется с текущим кризисом, что дополнительно осложняется продолжением эпидемии коронавируса. США в обоих контекстах выглядят лучше. Учитывая, что фонды стали продавать евро, я думаю, назрела коррекция пары EUR/USD. Я считаю, основная пара имеет все шансы для снижения к уровню 1,16 в перспективе ближайших двух месяцев.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба