1 февраля 2021 Инвесткафе Романов Иван

Совсем недавно я представил дисконтированную модель потенциальных дивидендов Microsoft, которая совершенно без натяжек подтвердила фундаментальную обоснованность стоимости компании. На этот раз я применю этот подход к Apple.

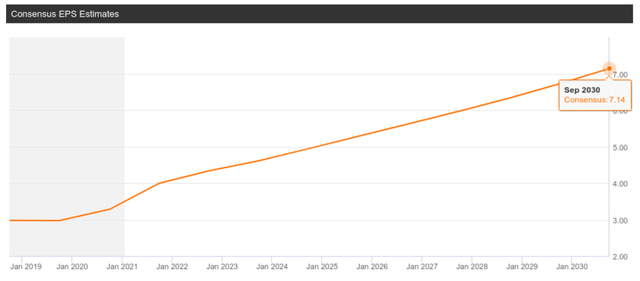

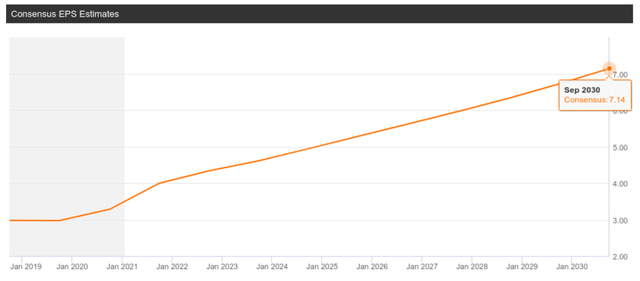

Поскольку обе компании платят дивиденды из чистой прибыли, модель дисконтированных дивидендов, в отличие от DCF-модели, строится на долгосрочном прогнозе прибыли, а не выручки. Для того чтобы данный прогноз не был субъективным, я взял за основу консенсус ожиданий аналитиков относительно EPS. Разумеется, это предполагает, что количество акций компании останется неизменным.

Источник: Seeking Alpha

Другие, ключевые вводные модели следующие:

Модель предполагает, что Apple будет направлять на выплату дивидендов 25% чистой годовой прибыли, что является шестилетним средним показателем.

В качестве безрисковой ставки использована текущая доходность UST10. Ожидаемая доходность рынка США составляет 4,72.

Двухлетний коэффициент Beta равен 1,02. При этом стоимость капитала в терминальном году рассчитывалась, исходя из Beta=1.

Рост дивидендов в терминальном периоде составит 3,5%, что равно предположительной инфляции (2%) и среднему росту ВВП США (1,5%).

Ставка налога составит 25%.

Вот расчет средневзвешенной стоимости капитала (WACC):

Вот сама модель:

Приведенная стоимость всех потенциальных дивидендов Apple с учетом сегодняшней стоимости капитала равна цене ее акции на уровне $67 (-51%). Я перебрал различные варианты и выяснил, что моделированная цена акции приближается к фактической, только если допустить, что Apple с текущего года начнет направлять на дивиденды не менее 50% прибыли. На мой взгляд, это маловероятно.

Поскольку обе компании платят дивиденды из чистой прибыли, модель дисконтированных дивидендов, в отличие от DCF-модели, строится на долгосрочном прогнозе прибыли, а не выручки. Для того чтобы данный прогноз не был субъективным, я взял за основу консенсус ожиданий аналитиков относительно EPS. Разумеется, это предполагает, что количество акций компании останется неизменным.

Источник: Seeking Alpha

Другие, ключевые вводные модели следующие:

Модель предполагает, что Apple будет направлять на выплату дивидендов 25% чистой годовой прибыли, что является шестилетним средним показателем.

В качестве безрисковой ставки использована текущая доходность UST10. Ожидаемая доходность рынка США составляет 4,72.

Двухлетний коэффициент Beta равен 1,02. При этом стоимость капитала в терминальном году рассчитывалась, исходя из Beta=1.

Рост дивидендов в терминальном периоде составит 3,5%, что равно предположительной инфляции (2%) и среднему росту ВВП США (1,5%).

Ставка налога составит 25%.

Вот расчет средневзвешенной стоимости капитала (WACC):

Вот сама модель:

Приведенная стоимость всех потенциальных дивидендов Apple с учетом сегодняшней стоимости капитала равна цене ее акции на уровне $67 (-51%). Я перебрал различные варианты и выяснил, что моделированная цена акции приближается к фактической, только если допустить, что Apple с текущего года начнет направлять на дивиденды не менее 50% прибыли. На мой взгляд, это маловероятно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба