10 февраля 2021 Zero Hedge

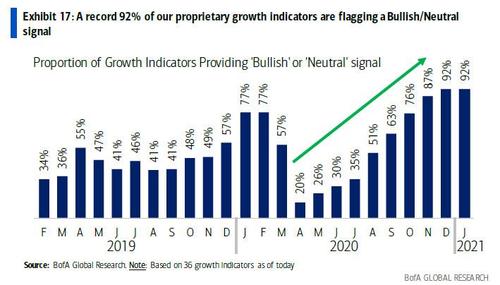

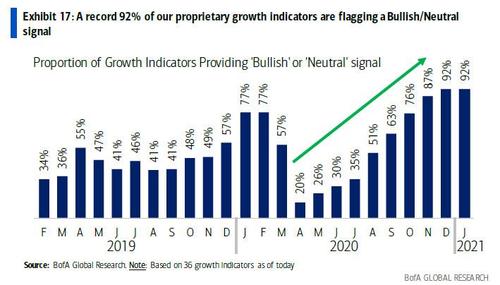

В отчете, опубликованном во вторник Исследовательским инвестиционным комитетом Bank of America, банк, чья целевая цена по S&P на конец года в 3800 является одной из самых низких на Уолл-стрит, пишет, что ожидает «коррекции рынка на 5-10% в первом квартале», поскольку ряд рыночных неизвестностей «совпадает с растущим оживлением рынка», что, однако, как считает банк, «предоставит хорошую возможность для покупок на более широком бычьем рынке». Хотя тема рекордной эйфории на рынке вряд ли нова (с недавними предупреждениями со стороны Goldman, Citi, JPMorgan и других) и мы неоднократно затрагивали эту тему в последние недели, BofA присоединяется к ним и отмечает, что рекордные 92% собственных индикаторов BofA Global Research сверкают бычьими или нейтральными сигналами.

Среди столпов этого беспрецедентного оптимистичного настроения - уже в ценах рынка совершенство на фронте политики (максимально адаптивная денежно-кредитная политика ФРС, плавное прохождение бюджета в размере 1,9 трлн долларов и внедрение вакцины), в то время как улучшение экономических данных уже может быть «лучше не бывает». Следует отметить, что индикатор BofA Bull & Bear на уровне 7,5 приближается к сигналу на продажу 8,0, как и индикатор BofA для продажи.

Неустойчивы не только фундаментальные факторы: главный технический стратег BofA по акциям Стив Саттмайер указывает на несколько тактических рисков, поскольку S&P 500 пробил свои целевые показател после выборов 2020 года в диапазоне 3830–3885. Он отмечает, что, хотя основная точка зрения остается оптимистичной, показывающее самоуспокоение отношение опционов пут/колл, «отсутствие положительного подтверждения от широких индикаторов и сложная сезонность февраля создают краткосрочные риски».

К этим медвежьим соображениям отчет BofA RIC, в котором шутят, что «иногда они действительно звонят в колокольчик на верхах», добавляет еще три:

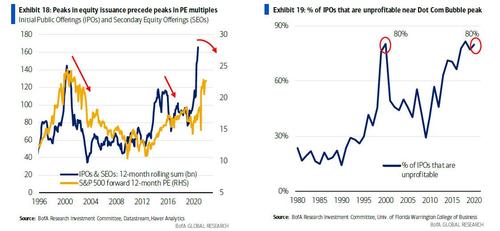

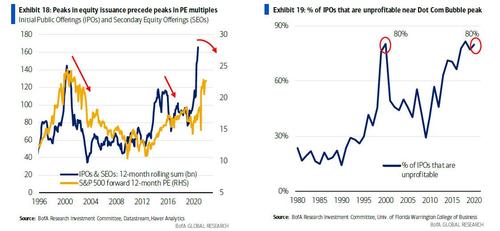

Во-первых, циклический пик выпуска акций на рынке ценных бумаг кажется вероятным в первой половине 2021 года. BofA отмечает, что «мы уже превзошли предыдущий рекорд выпуска акций из пузыря доткомов, и мы отмечаем, что после двух последних пиков мультипликаторы PE S&P 500 упали» (Иллюстрация 18). При этом за последние два года количество убыточных IPO колеблется в районе 80%. Это означает, что «американских инвесторов не хотели покупать такое количество новых убыточных компаний с 2000 года (Иллюстрация 19)».

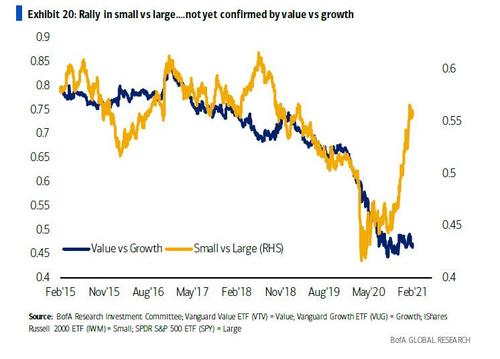

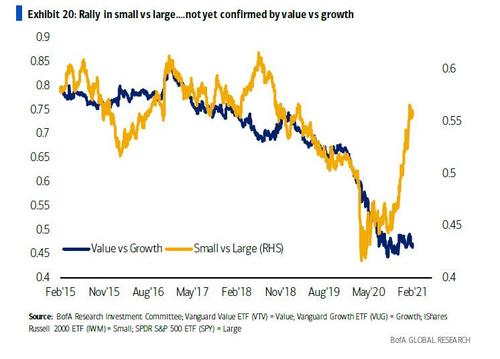

Во-вторых, «невероятное ралли» акций компаний с малой капитализацией в последние месяцы было сильным бычьим сигналом для цикла, и в среднем восстановление компаний с малой капитализацией длилось 10 лет. Однако, как предупреждает BofA, до сих пор ралли не подтверждалось отскоком стоимости по сравнению с ростом.

Наконец, банк предупреждает, что среди мировых компаний, которые предлагают прогнозы по прибыли, рекордное количество пересмотрело ожидания EPS выше по сравнению с понижением за последние шесть месяцев, превзойдя всплески в 2004 и 2009 годах. И хотя фактический рост прибыли может не достигнуть пика в этом году, фондовый рынок всегда смотрит в будущее.

Другими словами, акции теперь оценены в совершенстве - это мы отметили на прошлой неделе, когда указали на «извращенную» реакцию рынка на то, что компании превзошли консенсусные ожидания, затащив цену своих акций ниже, - и даже малейший экзогенный шок, который сбрасывает указанные ожидания, может привести к каскаду продаж.

Среди столпов этого беспрецедентного оптимистичного настроения - уже в ценах рынка совершенство на фронте политики (максимально адаптивная денежно-кредитная политика ФРС, плавное прохождение бюджета в размере 1,9 трлн долларов и внедрение вакцины), в то время как улучшение экономических данных уже может быть «лучше не бывает». Следует отметить, что индикатор BofA Bull & Bear на уровне 7,5 приближается к сигналу на продажу 8,0, как и индикатор BofA для продажи.

Неустойчивы не только фундаментальные факторы: главный технический стратег BofA по акциям Стив Саттмайер указывает на несколько тактических рисков, поскольку S&P 500 пробил свои целевые показател после выборов 2020 года в диапазоне 3830–3885. Он отмечает, что, хотя основная точка зрения остается оптимистичной, показывающее самоуспокоение отношение опционов пут/колл, «отсутствие положительного подтверждения от широких индикаторов и сложная сезонность февраля создают краткосрочные риски».

К этим медвежьим соображениям отчет BofA RIC, в котором шутят, что «иногда они действительно звонят в колокольчик на верхах», добавляет еще три:

Во-первых, циклический пик выпуска акций на рынке ценных бумаг кажется вероятным в первой половине 2021 года. BofA отмечает, что «мы уже превзошли предыдущий рекорд выпуска акций из пузыря доткомов, и мы отмечаем, что после двух последних пиков мультипликаторы PE S&P 500 упали» (Иллюстрация 18). При этом за последние два года количество убыточных IPO колеблется в районе 80%. Это означает, что «американских инвесторов не хотели покупать такое количество новых убыточных компаний с 2000 года (Иллюстрация 19)».

Во-вторых, «невероятное ралли» акций компаний с малой капитализацией в последние месяцы было сильным бычьим сигналом для цикла, и в среднем восстановление компаний с малой капитализацией длилось 10 лет. Однако, как предупреждает BofA, до сих пор ралли не подтверждалось отскоком стоимости по сравнению с ростом.

Наконец, банк предупреждает, что среди мировых компаний, которые предлагают прогнозы по прибыли, рекордное количество пересмотрело ожидания EPS выше по сравнению с понижением за последние шесть месяцев, превзойдя всплески в 2004 и 2009 годах. И хотя фактический рост прибыли может не достигнуть пика в этом году, фондовый рынок всегда смотрит в будущее.

Другими словами, акции теперь оценены в совершенстве - это мы отметили на прошлой неделе, когда указали на «извращенную» реакцию рынка на то, что компании превзошли консенсусные ожидания, затащив цену своих акций ниже, - и даже малейший экзогенный шок, который сбрасывает указанные ожидания, может привести к каскаду продаж.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба