2 марта 2021 investing.com Лиен Кэти

Март начался мощным ралли фондового рынка, благодаря которому индекс Dow Jones Industrial Average отыграл пятничные потери. Доходность десятилетних гособлигаций продолжила расти, а доллар США достиг шестимесячного максимума по отношению к японской иене. Однако положительная динамика доллара была неравномерной, поскольку улучшение аппетита к рисковым активам привело к росту пар AUD/USD, NZD/USD и CAD/USD.

У инвесторов есть веские поводы для оптимизма. Весна уже не за горами; потепление выведет рестораны из спячки и позволит открыть терассы для посетителей. Кроме того, уже в этом месяце Конгресс должен согласовать проект стимулирующих мер объемом 1,9 триллиона долларов (который уже был одобрен Палатой представителей и передан в Сенат). Многие эксперты полагают, что демократы откажутся от повышения минимальной заработной платы до 15 долларов в надежде на сделку с республиканцами. Время идет, и 14 марта миллионы американцев лишатся доплат к пособиям по безработице. На этом фоне Конгрессу необходима сделка.

Свежие экономические отчеты также показывают, что мировые державы пережили вторую волну пандемии лучше, чем первую. Несмотря на строгие ограничения, показатели деловой активности еврозоны и Великобритании за февраль были пересмотрены в сторону повышения. При этом оба индекса оказались значительно выше ключевой отметки в 50 (которая отделяет замедление от роста). Производственный индекс ISM по США также достиг 3-летнего максимума благодаря росту объема новых заказов. Спрос на электронику и мебель был особенно высоким. С каждым днем все больше людей получают вакцину от COVID-19, а потепление окажет поддержку потребительским расходам и позволит людям отправиться в поездки.

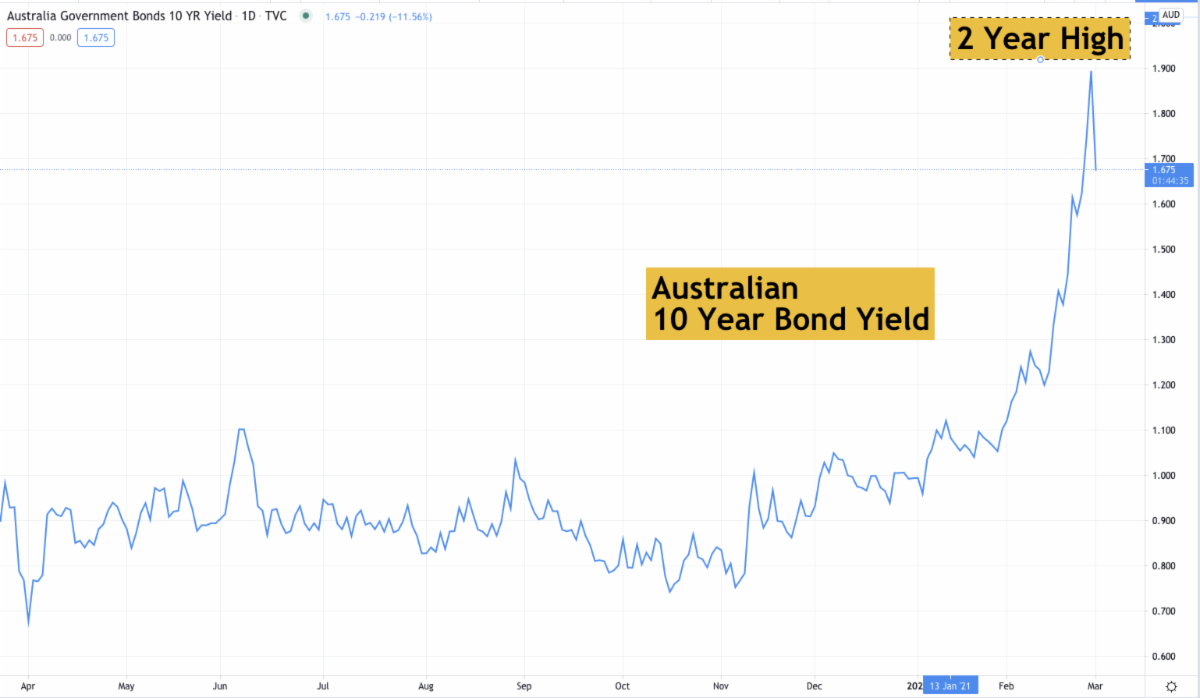

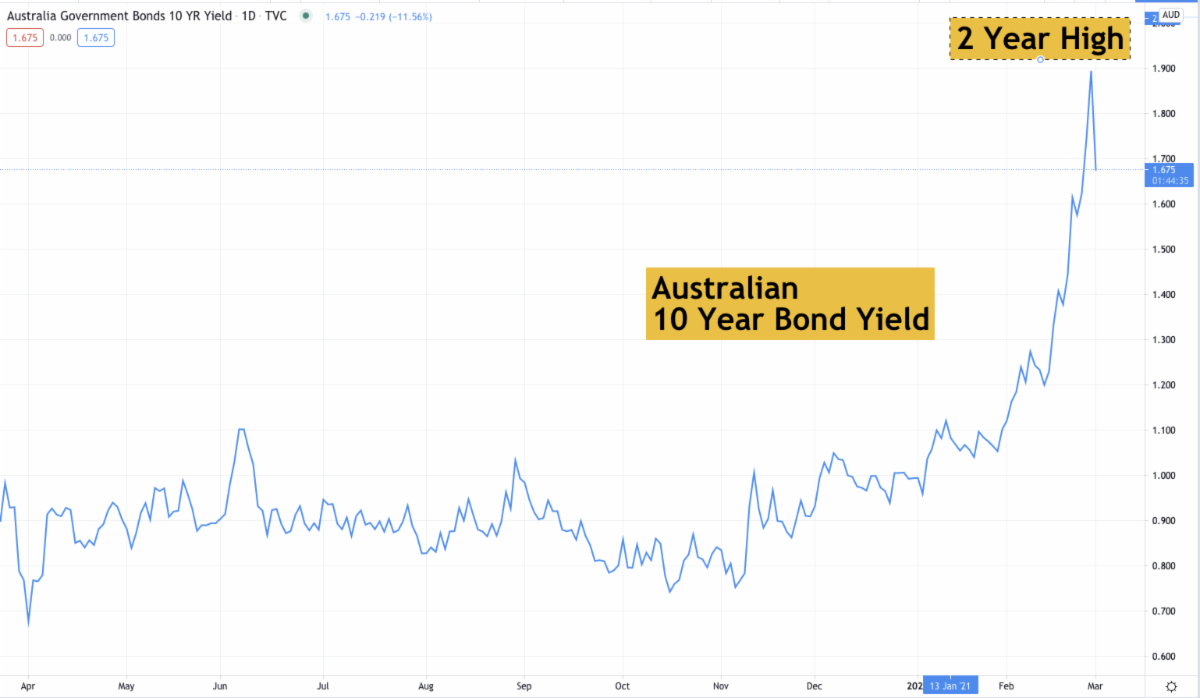

Австралийский доллар стал лидером торгов понедельника, укрепившись в преддверии заседания Резервного банка. Накануне РБА удивил рынки, объявив о покупке облигаций на 4 млрд австралийских долларов (и это после внеплановой покупки краткосрочных облигаций на 3 млрд долларов в пятницу). Центральный банк принимает агрессивные меры в попытках остановить рост доходности облигаций. В то время как все были сосредоточены на росте ставок по бумагам США и Германии, австралийские облигации демонстрировали аналогичный рост. В начале февраля доходность 10-летних бумаг составляла 1,12%, а в прошлую пятницу показатель достиг максимума в 1,91%. Неудивительно, что на этом фоне регулятор не стал корректировать ключевую ставку, сохранив ее на отметке 0,10%.

Евро и фунт не смогли принять участие в ралли рисковых активов, даже несмотря на пересмотр показателей деловой активности еврозоны и Великобритании. Доходность госдолга по-прежнему является основным драйвером валютного рынка. Доходность немецких бумаг падает второй день подряд, тогда как доходность облигаций США растет. Неудивительно, что на этом фоне EUR/USD демонстрирует слабую динамику. Во вторник будут опубликованы данные по рынку труда Германии и потребительской инфляции еврозоны. Эксперты ожидают улучшения на обоих фронтах.

Чего нельзя сказать о предстоящей статистике по ВВП Канады; месячный и квартальный показатели будут опубликованы во вторник. В то время как третий квартал ознаменовался ростом, четвертый квартал был куда более проблемным. Потребительский спрос, в частности, резко упал, о чем свидетельствует замедление розничных продаж под конец прошлого года. В последнее время канадский доллар находился в восходящем тренде, и слабые данные по ВВП могут остановить ралли, заложив основу для восстановления пары USD/CAD.

У инвесторов есть веские поводы для оптимизма. Весна уже не за горами; потепление выведет рестораны из спячки и позволит открыть терассы для посетителей. Кроме того, уже в этом месяце Конгресс должен согласовать проект стимулирующих мер объемом 1,9 триллиона долларов (который уже был одобрен Палатой представителей и передан в Сенат). Многие эксперты полагают, что демократы откажутся от повышения минимальной заработной платы до 15 долларов в надежде на сделку с республиканцами. Время идет, и 14 марта миллионы американцев лишатся доплат к пособиям по безработице. На этом фоне Конгрессу необходима сделка.

Свежие экономические отчеты также показывают, что мировые державы пережили вторую волну пандемии лучше, чем первую. Несмотря на строгие ограничения, показатели деловой активности еврозоны и Великобритании за февраль были пересмотрены в сторону повышения. При этом оба индекса оказались значительно выше ключевой отметки в 50 (которая отделяет замедление от роста). Производственный индекс ISM по США также достиг 3-летнего максимума благодаря росту объема новых заказов. Спрос на электронику и мебель был особенно высоким. С каждым днем все больше людей получают вакцину от COVID-19, а потепление окажет поддержку потребительским расходам и позволит людям отправиться в поездки.

Австралийский доллар стал лидером торгов понедельника, укрепившись в преддверии заседания Резервного банка. Накануне РБА удивил рынки, объявив о покупке облигаций на 4 млрд австралийских долларов (и это после внеплановой покупки краткосрочных облигаций на 3 млрд долларов в пятницу). Центральный банк принимает агрессивные меры в попытках остановить рост доходности облигаций. В то время как все были сосредоточены на росте ставок по бумагам США и Германии, австралийские облигации демонстрировали аналогичный рост. В начале февраля доходность 10-летних бумаг составляла 1,12%, а в прошлую пятницу показатель достиг максимума в 1,91%. Неудивительно, что на этом фоне регулятор не стал корректировать ключевую ставку, сохранив ее на отметке 0,10%.

Евро и фунт не смогли принять участие в ралли рисковых активов, даже несмотря на пересмотр показателей деловой активности еврозоны и Великобритании. Доходность госдолга по-прежнему является основным драйвером валютного рынка. Доходность немецких бумаг падает второй день подряд, тогда как доходность облигаций США растет. Неудивительно, что на этом фоне EUR/USD демонстрирует слабую динамику. Во вторник будут опубликованы данные по рынку труда Германии и потребительской инфляции еврозоны. Эксперты ожидают улучшения на обоих фронтах.

Чего нельзя сказать о предстоящей статистике по ВВП Канады; месячный и квартальный показатели будут опубликованы во вторник. В то время как третий квартал ознаменовался ростом, четвертый квартал был куда более проблемным. Потребительский спрос, в частности, резко упал, о чем свидетельствует замедление розничных продаж под конец прошлого года. В последнее время канадский доллар находился в восходящем тренде, и слабые данные по ВВП могут остановить ралли, заложив основу для восстановления пары USD/CAD.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба