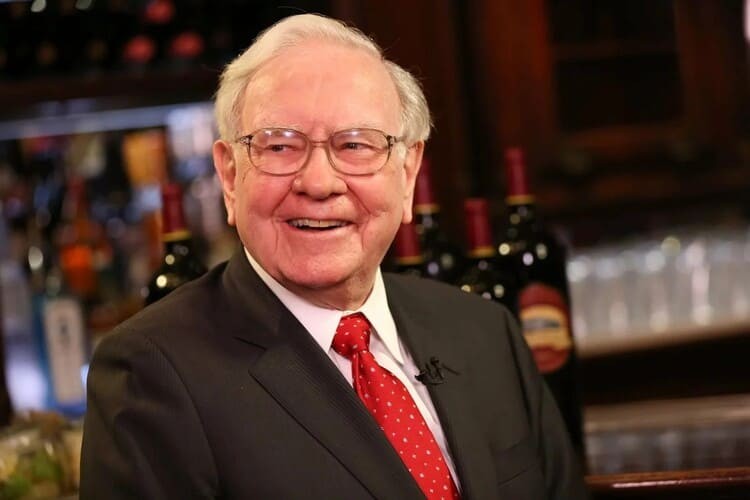

Провидец из Омахи, самый успешный инвестор в мире, в 2020 году отпраздновал своё 90-летие. Уоррен Баффетт заработал на бирже столько, сколько не удавалось ещё никому — его отличает феноменальная способность выбирать самые выгодные активы. Сегодня Баффетт на четвёртом месте в списке Forbes: капитал этого с виду обычного пожилого человека — 92,9 миллиарда долларов.

Состав его инвестиционного портфеля многие пытаются копировать. А советы Уоррена Баффетта расходятся молниеносно — миллиардер всегда охотно делится своими инвестидеями. Подробно изучить стратегию легендарного инвестора можно по книгам его последователей: «Уоррен Баффетт. Правила богатства» Джона Грэшема, «Уоррен Баффетт говорит» Джанет Лоу, «Правила инвестирования Уоррена Баффетта» Джереми Миллера, «Баффетт — инвесторам» Лауры Риттенхаус и др.

1. Инвестиции должны быть рассчитаны на долгий срок

«Если вы не готовы владеть акциями в течение десяти лет, даже не думайте о том, чтобы владеть ими в течение десяти минут».

В первую очередь нужно запастись терпением и научиться видеть долговременную перспективу компаний. Баффетт считает, что нельзя покупать ценные бумаги, основываясь на вырванных из контекста событиях: например, последней хорошей отчётности или анонсе выпуска новой продукции.

2. Частые операции с ценными бумагами мешают доходности

«Лучшее время для продажи акций — никогда».

Как минимум потому, что часть прибыли будет съедаться комиссией брокера. Наибольший доход инвесторы получают не на ежедневных операциях, а от того, что держат акции в своём портфеле. Если Уоррен Баффетт покупает активы, то не планирует от них избавляться. По крайней мере, в обозримой перспективе.

Конечно, он периодически обновляет состав портфеля, случаются и краткосрочные вложения. Однако в большинстве случаев при покупке бумаг он всё же планирует держать их как можно дольше.

3. Инвестировать следует только в хорошо знакомые отрасли

«Никогда не вкладывайте деньги в бизнес, который вы не можете понять».

Инвестор, понимающий, как поведёт себя та или иная отрасль, может сделать верный прогноз относительно её развития. Следовать за толпой на бирже — не лучшее решение. Как и покупать акции только потому, что кто-то порекомендовал новое модное направление. Нужно досконально разобраться в том, что за компания перед вами, как она зарабатывает деньги и есть ли у неё перспективы.

4. Приобретайте акции по сниженной цене

Следует находить недооценённые компании и вкладываться в них. Даже самые надёжные и стабильные фирмы могут переживать кризисные периоды, когда цены на их акции идут вниз вслед за рынком. В такое время и нужно покупать активы, но перед этим — внимательно проанализировать финансовое состояние компании и её перспективы.

Чтобы сделать правильный вывод о выгодности вложения, нужно чётко различать, что такое цена акции и стоимость предприятия. В первом случае это то, сколько вы заплатите за ценную бумагу, во втором — сколько приобретёте от данной сделки.

5. Нет нужды всё время следить за котировками

Изменение стоимости акций — это лишь кратковременные колебания. Долгосрочным инвесторам, как правило, нет дела до того, что ежедневно происходит на бирже. Они не должны реагировать на снижение цен, панические настроения, громкие новости и чужие рекомендации.

Постоянные мысли об изменении котировок и событиях в мире только доставляют беспокойство, но не приносят никакой пользы. Решение о продаже акций должно быть принято спокойно и по определённым причинам, а не на фоне общей тревожности на рынке.

6. Инвестированию можно научиться

«Вам не нужно быть учёным-ракетостроителем. Инвестирование — это не игра, в которой парень с IQ 160 побеждает парня с IQ 130».

Чтобы инвестировать и получать хорошие результаты, нужно тщательно всё обдумывать и изучать компании. Это своего рода искусство, где каждый инвестор находит собственный рецепт.

Слепое следование чужим рекомендациям приводит к проигрышу, потому что не существует волшебной кнопки, которая может гарантировать прибыль. Только желание учиться, практика и взвешенность принесут успех, но при этом инвестирование доступно каждому.

7. Не следуйте рыночным настроениям

«Бойтесь, когда другие жадничают, и будьте жадными, когда другие боятся».

Часто инвесторы действуют противоестественно: они покупают акции, когда те на подъёме, и продают в момент спада. По мнению Уоррена Баффетта, нужно думать о долгосрочной перспективе: если у компании есть поле для роста, то продавать ценные бумаги нельзя.

В периоды высокой стоимости нужно фиксировать прибыль (то есть избавляться от активов) или держать акции. А во время спада (когда другие акционеры паникуют) — приобретать недооценённые бумаги.

8. Когда принимаете решение о покупке акций, смотрите в будущее компании, а не в прошлое

Часто люди пристально изучают былые заслуги предприятия, как развивалась отрасль и как росли котировки. Уделяют внимание настоящему: анализируют управление, прибыль, квартальные отчёты и так далее, но при этом не думают о перспективах роста компании и направления в целом. А ведь именно это должно в первую очередь интересовать потенциального инвестора — от этого зависит будущая доходность.

9. Не тратьте деньги направо и налево

Уоррен Баффетт собственным примером показывает, что большой капитал — не повод бездумно расходовать средства. Он живёт очень скромно в своём старом доме и ездит на бюджетном автомобиле. И призывает инвесторов не покупать предметы роскоши, а рассматривать деньги как гарантию безопасности.

Если в запасе есть средства, вы сможете пережить провал от неудачной сделки на финансовом рынке: в карьере Баффетта такое тоже случалось. Вторая причина, по которой не стоит тратить деньги: разгульный образ жизни толкает к необдуманным решениям, продиктованным жадностью, а не здравым смыслом.

10. Если вложение неудачное, от акций нужно избавляться

Хотя инвестор делает ставку на долговременные вложения и тщательно анализирует ценные бумаги, он тоже иногда ошибается. И продаёт акции, когда понимает, что инвестиция была неудачной. По мнению Баффетта, пасовать тоже нужно уметь — вовремя избавляться от неприбыльных активов, чтобы компенсировать потери.

11. Нельзя инвестировать деньги, которые вы берёте в долг

«Безумно рисковать тем, что у вас есть, и нуждаться в том, что вам действительно не нужно».

Один из главных принципов инвестирования гласит, что вкладывать в акции можно только ту сумму, с которой не жалко расстаться. Риск потерять деньги есть практически при любой биржевой сделке.

К тому же долгосрочные инвестиции подразумевают, что средства будут находиться в активах ещё длительное время. А заёмные деньги нужно возвращать, и часто — в очень скором будущем. Наличие долга заставляет инвестора принимать неправильные решения и продавать акции, когда это совсем не выгодно.

12. Обращайте внимание на дивиденды

Уоррен Баффетт предпочитает формировать портфель из акций, по которым предусмотрены дивиденды. Надёжные компании регулярно платят своим акционерам, и в перспективе такие бумаги способны приносить неплохой пассивный доход. Полученные деньги лучше всего реинвестировать, то есть направлять на покупку новых ценных бумаг. В результате это поможет сформировать значительный капитал.

13. На бирже нельзя доверять случайности

Инвестиции Баффетта — это тщательно продуманные взвешенные решения. Он негативно относится к трейдингу, который сродни лотерее. Спекуляции чаще всего не приносят желаемого дохода, а вот потерять на них все деньги — легко. Особенно когда следуешь за биржевыми настроениями или бездумно выполняешь чьи-то рекомендации.

Никто не может предсказать будущее, поэтому о краткосрочных сделках на фондовом рынке лучше забыть — за исключением тех ситуаций, когда вы точно знаете, что какое-то важное событие подстегнёт котировки. Тогда на этом можно заработать, если вовремя вложиться в акции.

14. При покупке бумаг не стоит полагаться на биржевую цену

Бенджамин Грэм, учитель Уоррена Баффетта, сравнивал рынок с неуравновешенным, страдающим психозом человеком. В моменты сильного спада у него начинается депрессия, и тогда он предлагает купить акции по безумно низкой цене. Но потом наступает подъём, и вам продают те же самые бумаги по завышенной стоимости. Предсказать, что будет завтра, невозможно, поэтому нельзя доверять текущим котировкам. Если постоянно анализировать состояние рынка, можно упустить возможности, которые открываются перед вами в данный момент.

15. В долгосрочной перспективе акции следуют за стоимостью компании

Когда инвестор вкладывается в ценные бумаги, он приобретает часть бизнеса. Если стоимость компании растёт, увеличиваются в цене и акции — и наоборот. По сути, покупается доля предприятия, от финансовых успехов которого зависит, сколько вы сможете заработать.

Здесь нет места удаче: тот, кто умеет делать анализ и готов потратить на это своё время, всегда будет в выигрыше. Основное внимание нужно уделить именно компании и её будущему, а не выбору момента для инвестирования. Рынок настолько непредсказуем, что глупо ждать подходящего времени, ведь оно может не наступить. Поэтому инвестору нужно сосредоточиться на вопросе: «что покупать?», а не «когда покупать?».

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба