Когда российский частный инвестор начинает изучать американский фондовый рынок, зачастую первыми объектами для инвестиций становятся так называемые дивидендные аристократы – компании, которые выплачивают постоянно растущие дивиденды на протяжении 25 лет и более. Причём если компания в этом году выплачивает такие же по размеру дивиденды, как и в прошлом, то звание аристократа ею утрачивается.

Условия довольно строгие, дивиденды могут увеличиваться большими темпами год от года. На первый взгляд, вложения в дивидендных аристократов кажутся весьма надёжными: если акция вдруг начнёт «буксовать» или упадёт в цене, то растущие дивиденды помогут покрыть убытки. В статьях, посвящённых дивидендной элите, обычно упоминается, что возможность год от года увеличивать размер дивиденда на акцию – следствие устойчивого положения на рынке и серьёзного конкурентного преимущества компании. Часто так и бывает, однако не всегда.

Когда вы немного освоитесь на американском рынке, то увидите, что компании в США используют несколько простых приёмов, позволяющих буквально на ровном месте наращивать дивиденды, не имея при этом серьёзных прорывов в развитии бизнеса. Не все компании, которые я приведу в качестве примеров, являются дивидендными аристократами, но они наглядно иллюстрируют эти приёмы.

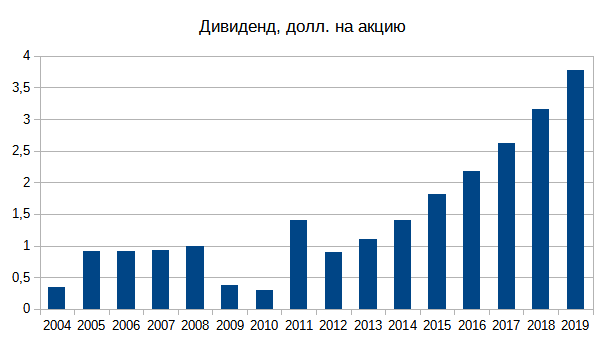

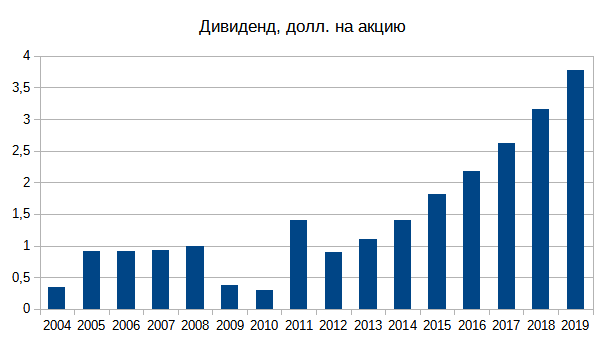

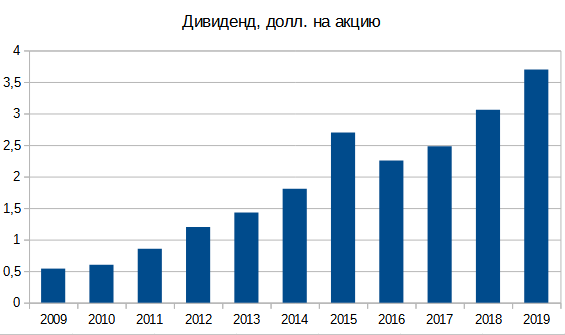

В большинстве случаев дивидендные истории американских компаний довольно гладкие, практически всегда мы видим плавное увеличение дивидендов со временем. Такой «частокол», как в American Tower Corporation, встречается довольно редко (см. рисунок ниже, период с 2004 по 2011 гг.).

Рис. 1. Дивидендная история American Tower Corporation. Источник данных – сайт компании

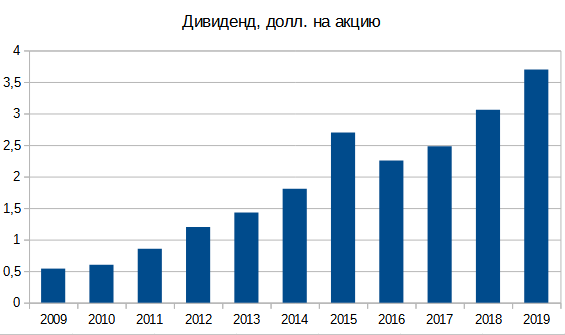

Обычно даже у «неаристократических» компаний дивистория выглядит примерно так.

Рис. 2. Дивидендная история Union Pacific. Источник данных – сайт компании

Пики встречаются редко, и в основном это связано с выплатой спецдивидендов. Чаще всего рост дивиденда на акцию монотонный. Со спецдивидендами компаниям приходится быть особенно осторожными. Для «аристократичности» важно, чтобы дивиденды в следующем году были выше предыдущих, и не так важно, по какой причине. Очевидно, что выплаты разовых спецдивидендов запросто обнулят дивисторию кандидата в «аристократы».

Каким бы прорывным ни был год в плане увеличения выручки и роста чистой прибыли – компания не будет торопиться соответствующим образом увеличивать дивиденд. Увеличат на несколько центов квартальный дивиденд, и достаточно. Зачастую такой подход оправдывает себя. Если у компании есть проекты, в которые можно инвестировать и получать хорошую отдачу, то зачем раздавать деньги акционерам? В конечном счёте инвестиции увеличат будущие прибыли, и дивиденды можно будет потом увеличивать безболезненно.

Правда, бывают такие компании, которым сложно развиваться в силу специфики их бизнеса, например, железным дорогам. Но даже и в этом случае – не беда. Всегда можно объявить бай-бэк, или обратный выкуп.

Бай-бэки

Возврат денег акционерам через обратный выкуп, а не в виде дивидендов имеет ряд преимуществ, одним из которых является экономия на налогах. При выплате дивидендов налоги придётся платить в любом случае в момент получения выплат. Если компания возвращает деньги через бай-бэки, то прибыль акционера трансформируется в курсовой рост акции, и в этой ситуации момент уплаты налога можно проконтролировать, в том числе воспользоваться налоговыми льготами.

В том случае, когда программа обратного выкупа довольно крупная (то есть на неё тратятся существенные средства по сравнению с рыночной капитализацией компании), то цена на акции может вырасти существенно. Обратной стороной бай-бэка является то, что компания может сильно экономить на выплатах дивидендов, при этом увеличивая их. Рассмотрим это на примере Union Pacific.

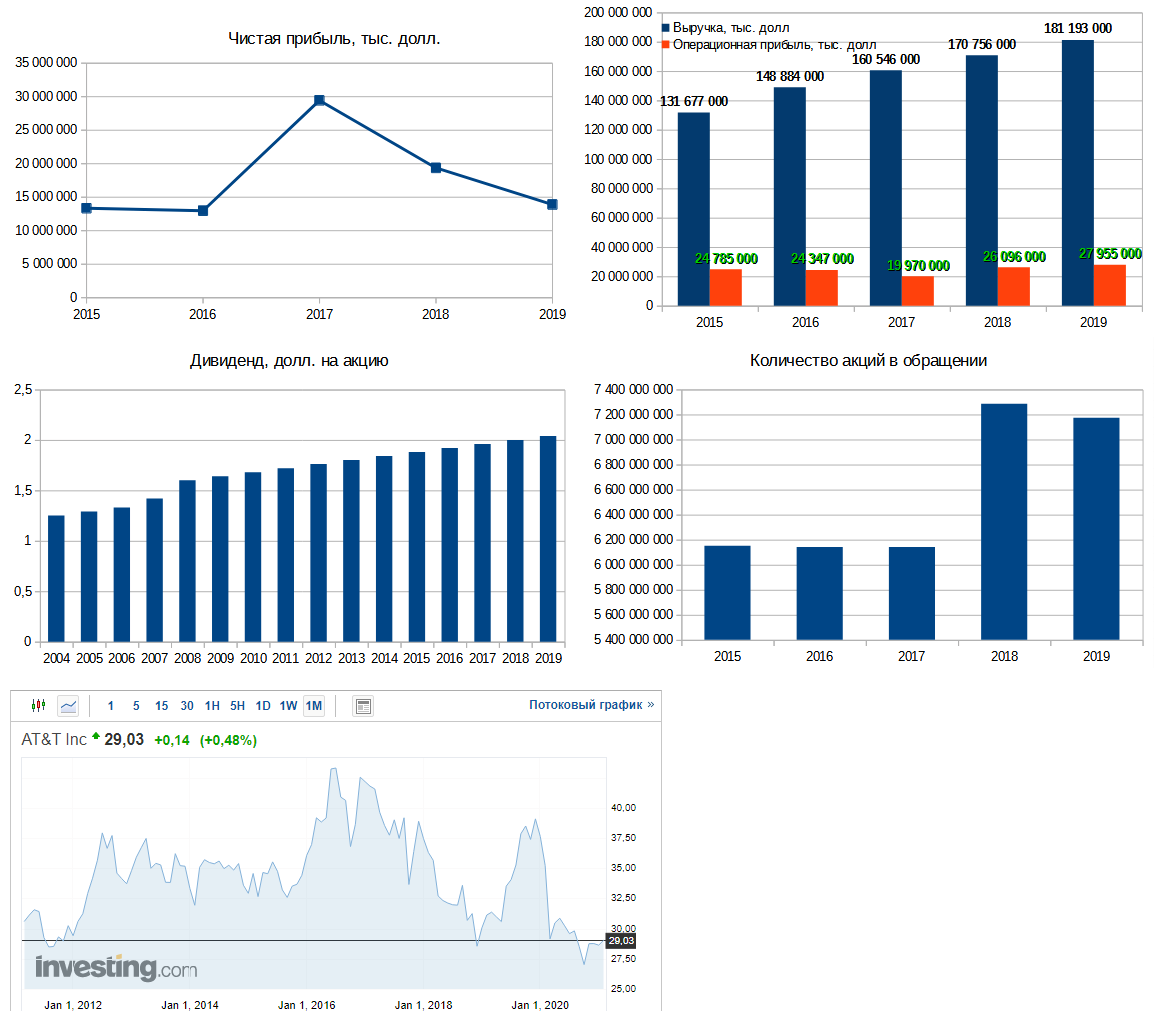

Рис. 3. Union Pacific. Дивидендная история – сайт компании. Диаграммы – по данным EDGAR. График – investing.com

Выручка, операционная прибыль, чистая прибыль компании практически не изменились за период с 2015 по 2019 г. Но из-за бай-бэков количество акций уменьшилось почти на 20%. С 2015 г. дивиденд на акцию вырос на 37%, но общая сумма, направляемая на дивиденды, увеличилась всего на 11%. При этом коэффициент дивидендных выплат снизился с 47% в 2015 г. до 43% в 2019 г. Пространства для увеличения размера дивиденда в будущем стало только больше.

В итоге мы видим, что компания практически не изменилась за пять лет в операционном плане, но доходы акционеров от этого явно увеличились.

Коэффициент дивидендных выплат и дивиденды в кредит

Это самые простые и очевидные приёмы, которые можно использовать. В конце концов, не всегда будет получаться наращивать прибыль год от года, будут менее щедрые периоды. В плохие времена всегда можно направить на дивиденды большую часть прибыли, чем в предыдущие годы, или взять взаймы под эти нужды. Такая мера вполне оправданна, когда нужно пересидеть один-два плохих года. Однако если такой подход войдёт в привычку, то можно быстро исчерпать доступные ресурсы. Если постоянно повышать коэффициент дивидендных выплат, то рано или поздно он приблизится к 100%. Возможности по получению займов тоже не безграничны, рано или поздно долговая нагрузка станет неподъёмной и начнутся проблемы. Кстати, проведение крупной допэмиссии акций можно рассматривать как форму займа.

Реальный пример с признанным аристократом

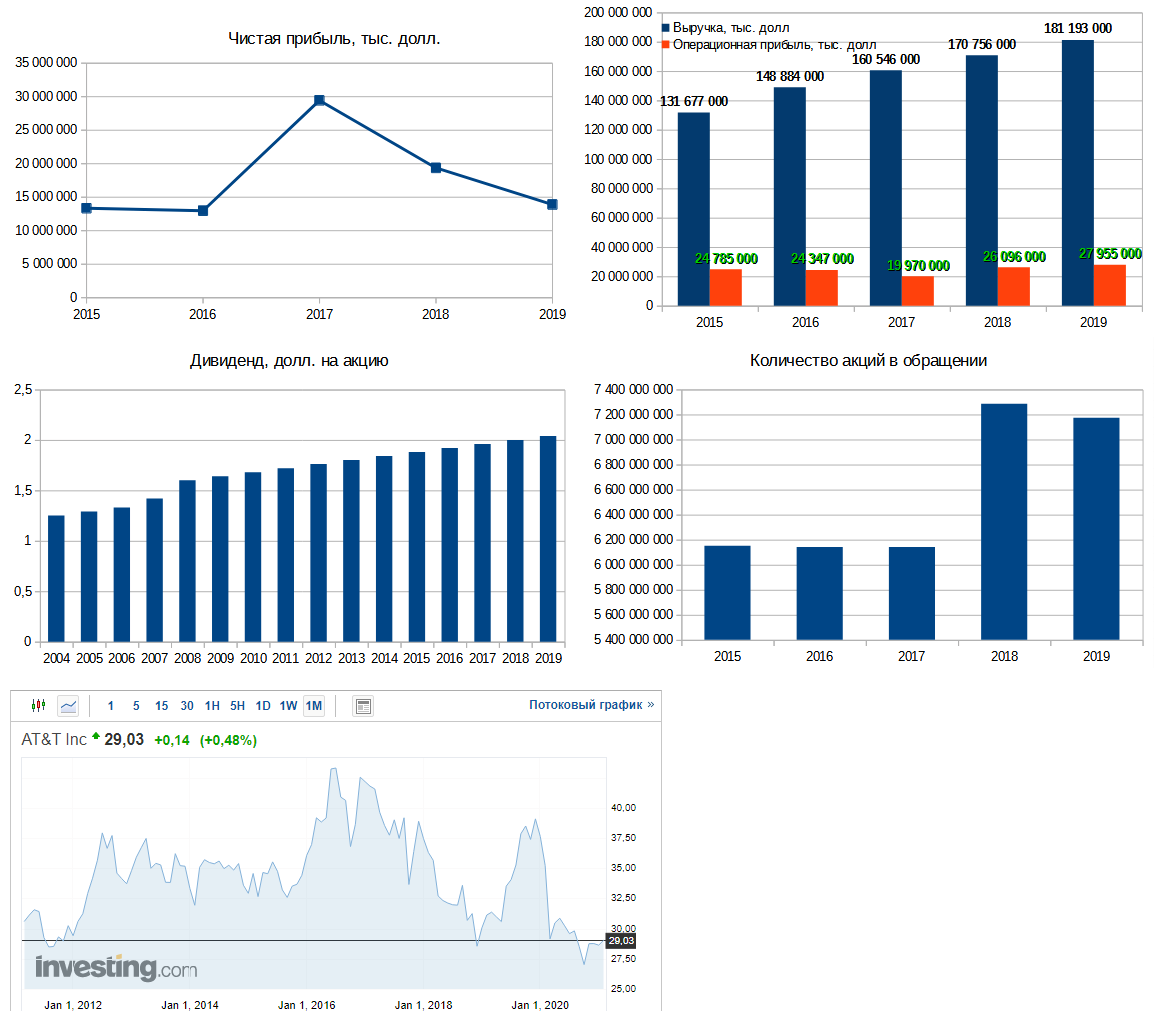

Приведённые выше примеры рассматривались на компаниях, не имеющих статуса дивидендного аристократа, поэтому все приёмы по увеличению дивидендов могут показаться надуманными по отношению к дивидендной элите. Пришло время рассмотреть реального аристократа – AT&T. На инфографике ниже показана динамика выручки, операционной и чистой прибыли, а также размер дивиденда на акцию и количество акций в обращении.

Рис. 4. AT&T. Дивидендная история – сайт компании. Диаграммы – по данным EDGAR. График – investing.com

Мы видим плавный рост дивидендов в последние годы. Однако, несмотря на существенный рост выручки, операционная прибыль последние пять лет находится на одном и том же уровне. Был «всплеск» чистой прибыли в 2017 г., но потом она вернулась на уровень 2015 г. Также в 2018 г. была проведена крупная допэмиссия – количество акций увеличилось чуть более чем на 1 млрд штук (+16%). Уже по итогам 2019 г. AT&T направила на дивиденды 105% чистой прибыли. По итогам первых девяти месяцев 2020 г. уже выплачено по 1,56 долл. на акцию, хотя заработано всего по 1,19 долл. 2020 год был тяжёлым из-за коронакризиса, но если прибыли компании существенно не вырастут в 2021 (а на бурный рост рассчитывать не приходится), то ситуация с долгами будет только усугубляться. Дивиденды могут сильно сократиться, что также негативно скажется на цене акции.

На что действительно стоит обратить внимание

Не позволяйте громким титулам вводить вас в заблуждение. Выплачивать дивиденды 25 лет подряд – само по себе большое достижение, не говоря уже о постоянном увеличении их размера. Очевидно, что длинная растущая дивидендная история – прерогатива крупных устойчивых бизнесов. Однако надо понимать, чем обусловлена выплата увеличивающихся дивидендов: реальным ростом бизнеса или всевозможными ухищрениями, наподобие рассмотренных в данной статье. Если вы при выборе акций будете смотреть только на дивидендную историю и игнорировать общее состояние компании, то это может сыграть с вами злую шутку.

Все упоминаемые ценные бумаги приведены исключительно для примера и не являются инвестиционной рекомендацией.

Условия довольно строгие, дивиденды могут увеличиваться большими темпами год от года. На первый взгляд, вложения в дивидендных аристократов кажутся весьма надёжными: если акция вдруг начнёт «буксовать» или упадёт в цене, то растущие дивиденды помогут покрыть убытки. В статьях, посвящённых дивидендной элите, обычно упоминается, что возможность год от года увеличивать размер дивиденда на акцию – следствие устойчивого положения на рынке и серьёзного конкурентного преимущества компании. Часто так и бывает, однако не всегда.

Когда вы немного освоитесь на американском рынке, то увидите, что компании в США используют несколько простых приёмов, позволяющих буквально на ровном месте наращивать дивиденды, не имея при этом серьёзных прорывов в развитии бизнеса. Не все компании, которые я приведу в качестве примеров, являются дивидендными аристократами, но они наглядно иллюстрируют эти приёмы.

В большинстве случаев дивидендные истории американских компаний довольно гладкие, практически всегда мы видим плавное увеличение дивидендов со временем. Такой «частокол», как в American Tower Corporation, встречается довольно редко (см. рисунок ниже, период с 2004 по 2011 гг.).

Рис. 1. Дивидендная история American Tower Corporation. Источник данных – сайт компании

Обычно даже у «неаристократических» компаний дивистория выглядит примерно так.

Рис. 2. Дивидендная история Union Pacific. Источник данных – сайт компании

Пики встречаются редко, и в основном это связано с выплатой спецдивидендов. Чаще всего рост дивиденда на акцию монотонный. Со спецдивидендами компаниям приходится быть особенно осторожными. Для «аристократичности» важно, чтобы дивиденды в следующем году были выше предыдущих, и не так важно, по какой причине. Очевидно, что выплаты разовых спецдивидендов запросто обнулят дивисторию кандидата в «аристократы».

Каким бы прорывным ни был год в плане увеличения выручки и роста чистой прибыли – компания не будет торопиться соответствующим образом увеличивать дивиденд. Увеличат на несколько центов квартальный дивиденд, и достаточно. Зачастую такой подход оправдывает себя. Если у компании есть проекты, в которые можно инвестировать и получать хорошую отдачу, то зачем раздавать деньги акционерам? В конечном счёте инвестиции увеличат будущие прибыли, и дивиденды можно будет потом увеличивать безболезненно.

Правда, бывают такие компании, которым сложно развиваться в силу специфики их бизнеса, например, железным дорогам. Но даже и в этом случае – не беда. Всегда можно объявить бай-бэк, или обратный выкуп.

Бай-бэки

Возврат денег акционерам через обратный выкуп, а не в виде дивидендов имеет ряд преимуществ, одним из которых является экономия на налогах. При выплате дивидендов налоги придётся платить в любом случае в момент получения выплат. Если компания возвращает деньги через бай-бэки, то прибыль акционера трансформируется в курсовой рост акции, и в этой ситуации момент уплаты налога можно проконтролировать, в том числе воспользоваться налоговыми льготами.

В том случае, когда программа обратного выкупа довольно крупная (то есть на неё тратятся существенные средства по сравнению с рыночной капитализацией компании), то цена на акции может вырасти существенно. Обратной стороной бай-бэка является то, что компания может сильно экономить на выплатах дивидендов, при этом увеличивая их. Рассмотрим это на примере Union Pacific.

Рис. 3. Union Pacific. Дивидендная история – сайт компании. Диаграммы – по данным EDGAR. График – investing.com

Выручка, операционная прибыль, чистая прибыль компании практически не изменились за период с 2015 по 2019 г. Но из-за бай-бэков количество акций уменьшилось почти на 20%. С 2015 г. дивиденд на акцию вырос на 37%, но общая сумма, направляемая на дивиденды, увеличилась всего на 11%. При этом коэффициент дивидендных выплат снизился с 47% в 2015 г. до 43% в 2019 г. Пространства для увеличения размера дивиденда в будущем стало только больше.

В итоге мы видим, что компания практически не изменилась за пять лет в операционном плане, но доходы акционеров от этого явно увеличились.

Коэффициент дивидендных выплат и дивиденды в кредит

Это самые простые и очевидные приёмы, которые можно использовать. В конце концов, не всегда будет получаться наращивать прибыль год от года, будут менее щедрые периоды. В плохие времена всегда можно направить на дивиденды большую часть прибыли, чем в предыдущие годы, или взять взаймы под эти нужды. Такая мера вполне оправданна, когда нужно пересидеть один-два плохих года. Однако если такой подход войдёт в привычку, то можно быстро исчерпать доступные ресурсы. Если постоянно повышать коэффициент дивидендных выплат, то рано или поздно он приблизится к 100%. Возможности по получению займов тоже не безграничны, рано или поздно долговая нагрузка станет неподъёмной и начнутся проблемы. Кстати, проведение крупной допэмиссии акций можно рассматривать как форму займа.

Реальный пример с признанным аристократом

Приведённые выше примеры рассматривались на компаниях, не имеющих статуса дивидендного аристократа, поэтому все приёмы по увеличению дивидендов могут показаться надуманными по отношению к дивидендной элите. Пришло время рассмотреть реального аристократа – AT&T. На инфографике ниже показана динамика выручки, операционной и чистой прибыли, а также размер дивиденда на акцию и количество акций в обращении.

Рис. 4. AT&T. Дивидендная история – сайт компании. Диаграммы – по данным EDGAR. График – investing.com

Мы видим плавный рост дивидендов в последние годы. Однако, несмотря на существенный рост выручки, операционная прибыль последние пять лет находится на одном и том же уровне. Был «всплеск» чистой прибыли в 2017 г., но потом она вернулась на уровень 2015 г. Также в 2018 г. была проведена крупная допэмиссия – количество акций увеличилось чуть более чем на 1 млрд штук (+16%). Уже по итогам 2019 г. AT&T направила на дивиденды 105% чистой прибыли. По итогам первых девяти месяцев 2020 г. уже выплачено по 1,56 долл. на акцию, хотя заработано всего по 1,19 долл. 2020 год был тяжёлым из-за коронакризиса, но если прибыли компании существенно не вырастут в 2021 (а на бурный рост рассчитывать не приходится), то ситуация с долгами будет только усугубляться. Дивиденды могут сильно сократиться, что также негативно скажется на цене акции.

На что действительно стоит обратить внимание

Не позволяйте громким титулам вводить вас в заблуждение. Выплачивать дивиденды 25 лет подряд – само по себе большое достижение, не говоря уже о постоянном увеличении их размера. Очевидно, что длинная растущая дивидендная история – прерогатива крупных устойчивых бизнесов. Однако надо понимать, чем обусловлена выплата увеличивающихся дивидендов: реальным ростом бизнеса или всевозможными ухищрениями, наподобие рассмотренных в данной статье. Если вы при выборе акций будете смотреть только на дивидендную историю и игнорировать общее состояние компании, то это может сыграть с вами злую шутку.

Все упоминаемые ценные бумаги приведены исключительно для примера и не являются инвестиционной рекомендацией.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба