Из множества водных перевозчиков, рассмотренных ранее, давайте выберем наиболее примечательных и изучим их финансовые показатели.

Kirby Corporation (NYSE: KEX)

Плюсы: самая высокая рыночная капитализация из рассмотренных компаний.

Торгуется: NYSE, Санкт-Петербургская биржа.

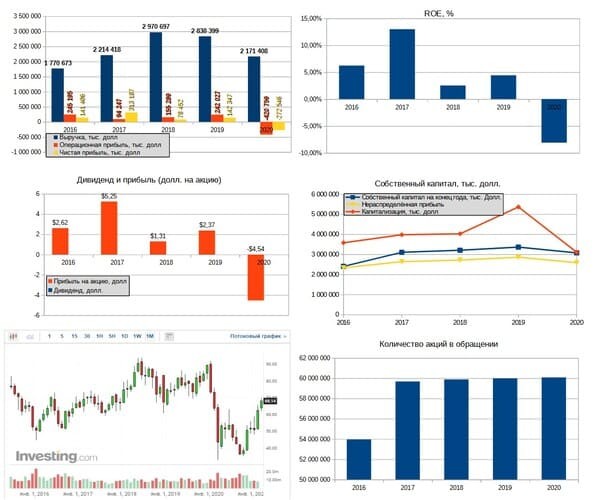

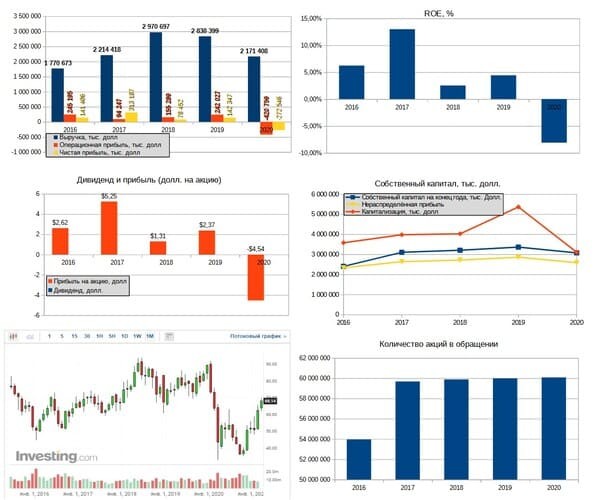

Наличие высокой капитализации — не гарант отменных финансовых показателей. Лучшие времена Kirby остались в прошлом — их пик пришёлся на 2018 г. В 2019 и 2020 гг. выручка снижалась. Немалую роль в финансовом результате 2020 г. сыграла пандемия коронавируса, но и без этого положение компании нельзя назвать уверенным. Рентабельность собственного капитала и маржа операционной прибыли — меньше 10%, прибыль на акцию снижается. Дивиденды за последние пять лет не выплачивались.

Для «чистых» стоимостных инвесторов Kirby будет интересна — она торгуется на рынке на уровне собственного капитала.

Рис. 1. Источники данных: EDGAR, investing.com

EuroNav (NYSE: EURN)

Плюсы: самое большое суммарное водоизмещение флота.

Торгуется: NYSE.

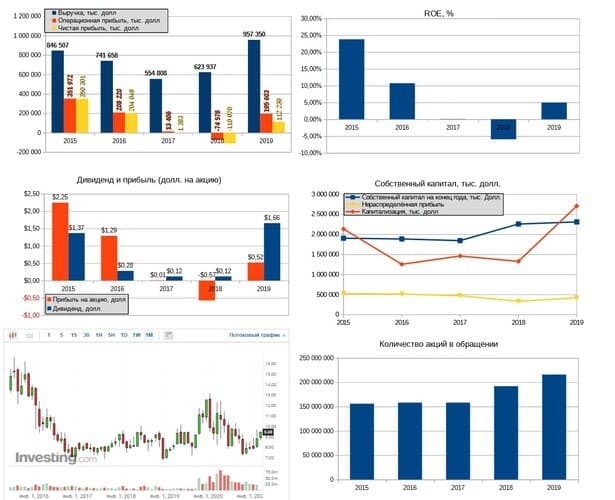

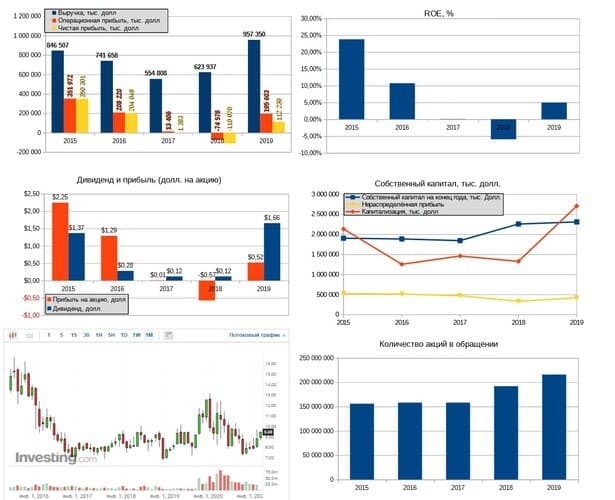

Пример того, что «самый-самый» не означает «самый лучший объект для инвестиций». Самое большое суммарное водоизмещение флота не спасает компанию от стагнации и деградации показателей. До 2017 г. дела у EuroNav ухудшались: выручка, операционная и чистая прибыли снижались. Минимум выручки пришёлся на 2017 г., чистой прибыли — на 2018 г.

После обширной допэмиссии в 2018 и 2019 гг. количество акций в обращении было увеличено на 40%. С этого времени дела у компании налаживались — выручка, операционная и чистая прибыли увеличивались.

Рис. 2. Источники данных: EDGAR, investing.com

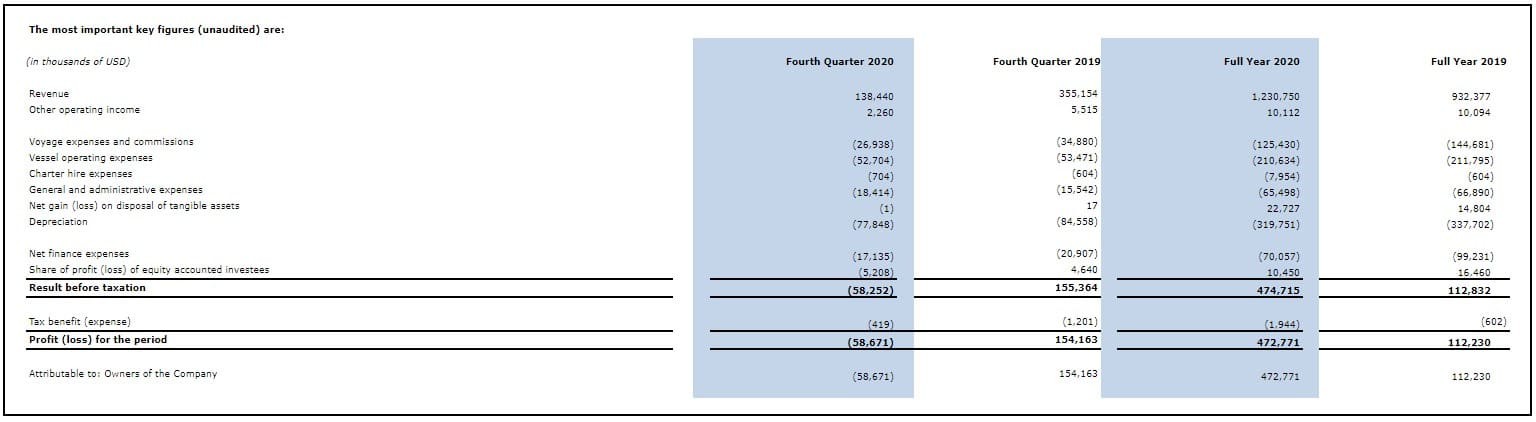

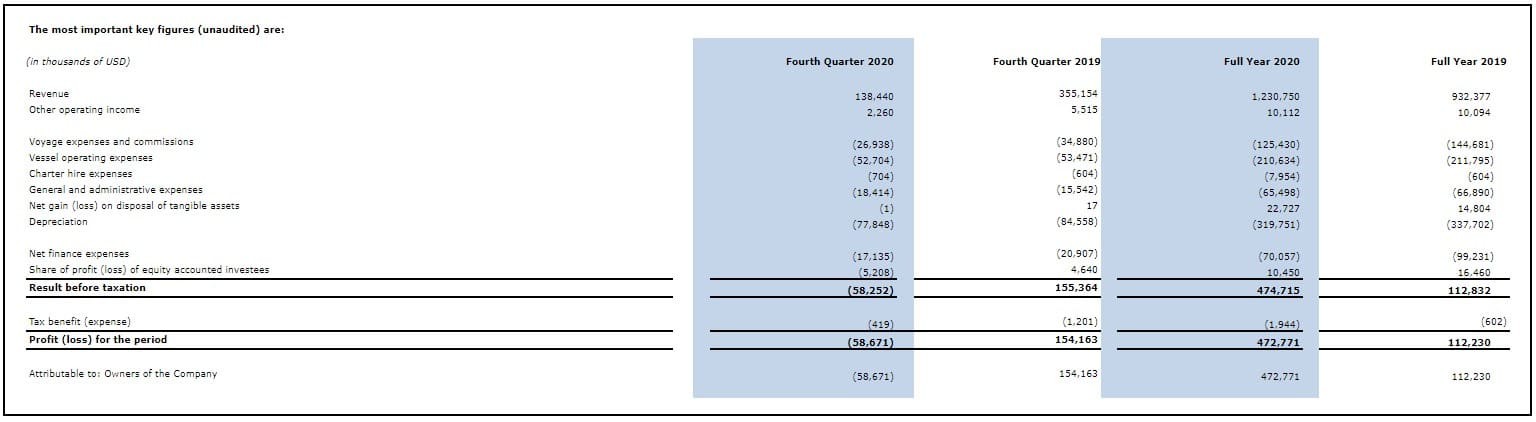

На апрель 2021 г. компания не опубликовала финансовый отчёт за предыдущий год, но выпустила пресс-релиз по итогам 2020 г. Согласно ему, выручка выросла на 31%, чистая прибыль — в четыре раза. IV квартал 2020 г. был убыточным. В I квартале 2021 г. отмечалось снижение ставок фрахта.

Рис. 3. Источник данных: EDGAR

Несмотря на сложное финансовое положение, EuroNav делится прибылью с акционерами — проводит бай-бэки и выплачивает дивиденды. На дивиденды направляется 80% чистой прибыли. В прошлые годы дивдоходность превышала 10% годовых. По итогам двух последних кварталов 2020 г. размер дивиденда на акцию уменьшался: в III квартале 2020 г. было выплачено девять центов на акцию; IV квартале — три цента на акцию. Этот размер дивидендов является минимальным.

Matson Inc (NYSE: MATX)

Плюсы: самая большая выручка из всех рассмотренных компаний, самая большая выручка на тонну водоизмещения судна, не связана с нефтегазовой отраслью.

Торгуется: NYSE, Санкт-Петербургская биржа.

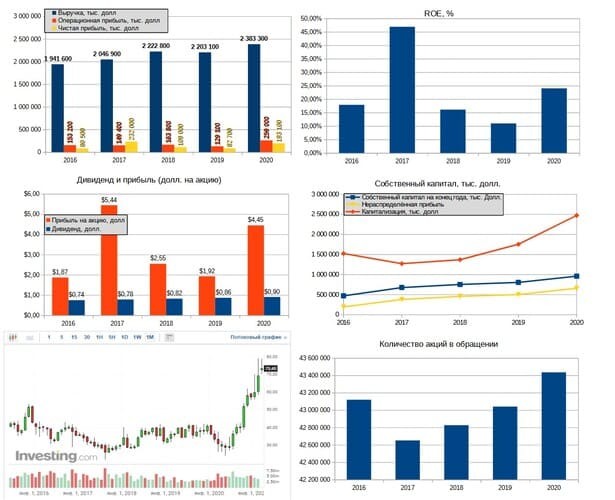

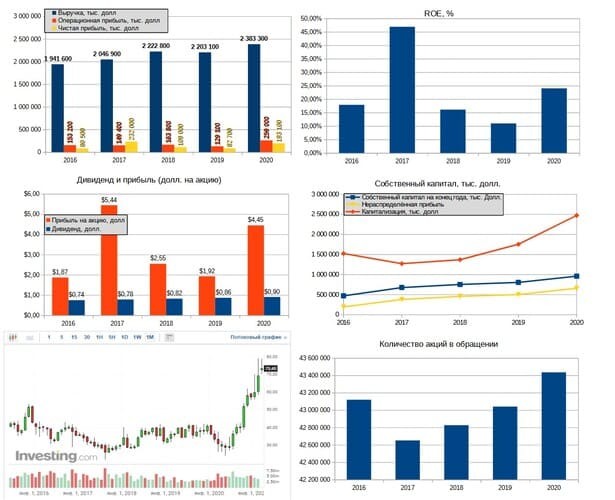

Компания может быть интересна долгосрочным инвесторам — стабильный рост выручки на протяжении пяти лет. Динамика операционной и чистой прибыли отличаются от динамики выручки, однако и тут можно отметить растущую тенденцию. Рентабельность собственного капитала держится на уровне 15%. Размер дивиденда на акцию увеличивается из года в год. Негативный момент — с 2017 г. увеличение количества акций в обращении. Акционерный капитал вырос на 2%.

В 2020 г. соотношение «чистый долг/прибыль» у Matson равно 5,13. Высокая долговая нагрузка не мешает дорого оценивать компанию — она торгуется на уровне двух с половиной капиталов.

Рис. 4. Источники данных: EDGAR, investing.com

Kirby Corporation (NYSE: KEX)

Плюсы: самая высокая рыночная капитализация из рассмотренных компаний.

Торгуется: NYSE, Санкт-Петербургская биржа.

Наличие высокой капитализации — не гарант отменных финансовых показателей. Лучшие времена Kirby остались в прошлом — их пик пришёлся на 2018 г. В 2019 и 2020 гг. выручка снижалась. Немалую роль в финансовом результате 2020 г. сыграла пандемия коронавируса, но и без этого положение компании нельзя назвать уверенным. Рентабельность собственного капитала и маржа операционной прибыли — меньше 10%, прибыль на акцию снижается. Дивиденды за последние пять лет не выплачивались.

Для «чистых» стоимостных инвесторов Kirby будет интересна — она торгуется на рынке на уровне собственного капитала.

Рис. 1. Источники данных: EDGAR, investing.com

EuroNav (NYSE: EURN)

Плюсы: самое большое суммарное водоизмещение флота.

Торгуется: NYSE.

Пример того, что «самый-самый» не означает «самый лучший объект для инвестиций». Самое большое суммарное водоизмещение флота не спасает компанию от стагнации и деградации показателей. До 2017 г. дела у EuroNav ухудшались: выручка, операционная и чистая прибыли снижались. Минимум выручки пришёлся на 2017 г., чистой прибыли — на 2018 г.

После обширной допэмиссии в 2018 и 2019 гг. количество акций в обращении было увеличено на 40%. С этого времени дела у компании налаживались — выручка, операционная и чистая прибыли увеличивались.

Рис. 2. Источники данных: EDGAR, investing.com

На апрель 2021 г. компания не опубликовала финансовый отчёт за предыдущий год, но выпустила пресс-релиз по итогам 2020 г. Согласно ему, выручка выросла на 31%, чистая прибыль — в четыре раза. IV квартал 2020 г. был убыточным. В I квартале 2021 г. отмечалось снижение ставок фрахта.

Рис. 3. Источник данных: EDGAR

Несмотря на сложное финансовое положение, EuroNav делится прибылью с акционерами — проводит бай-бэки и выплачивает дивиденды. На дивиденды направляется 80% чистой прибыли. В прошлые годы дивдоходность превышала 10% годовых. По итогам двух последних кварталов 2020 г. размер дивиденда на акцию уменьшался: в III квартале 2020 г. было выплачено девять центов на акцию; IV квартале — три цента на акцию. Этот размер дивидендов является минимальным.

Matson Inc (NYSE: MATX)

Плюсы: самая большая выручка из всех рассмотренных компаний, самая большая выручка на тонну водоизмещения судна, не связана с нефтегазовой отраслью.

Торгуется: NYSE, Санкт-Петербургская биржа.

Компания может быть интересна долгосрочным инвесторам — стабильный рост выручки на протяжении пяти лет. Динамика операционной и чистой прибыли отличаются от динамики выручки, однако и тут можно отметить растущую тенденцию. Рентабельность собственного капитала держится на уровне 15%. Размер дивиденда на акцию увеличивается из года в год. Негативный момент — с 2017 г. увеличение количества акций в обращении. Акционерный капитал вырос на 2%.

В 2020 г. соотношение «чистый долг/прибыль» у Matson равно 5,13. Высокая долговая нагрузка не мешает дорого оценивать компанию — она торгуется на уровне двух с половиной капиталов.

Рис. 4. Источники данных: EDGAR, investing.com

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба