Вышел отчет компании за 1 кв. 2021 года и появились новые вводные по дивидендам, давайте разбираться.

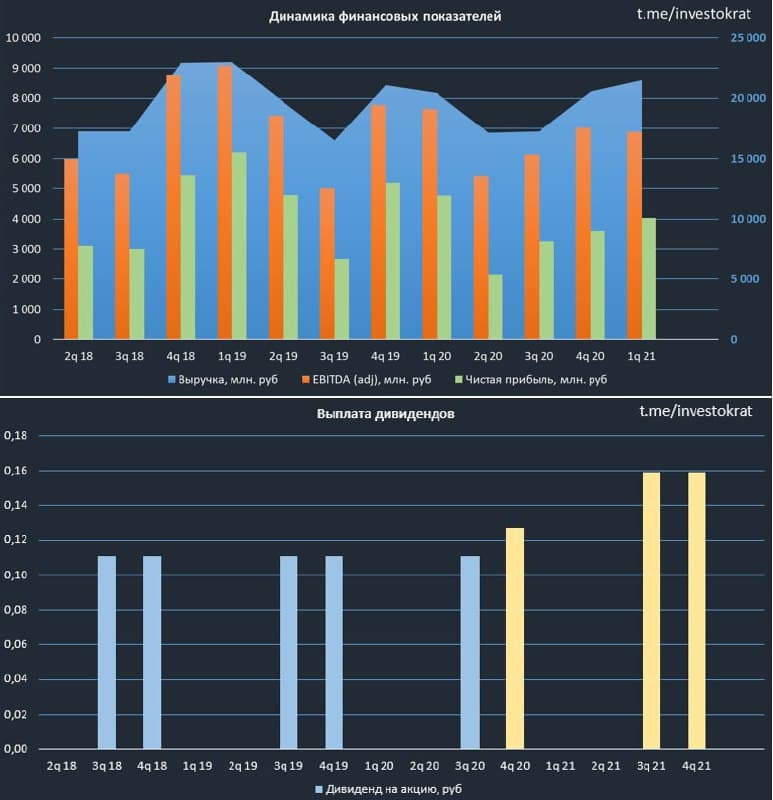

Выручка выросла на 5,3% г/г до 21,5 млрд. руб.

EBITDA снизилась на (10,1% г/г) до 6,9 млрд. руб.

Чистая прибыль снизилась на (18,1% г/г) до 4,1 млрд. руб.

Рост выручки связан в первую очередь с ростом выработки и реализации э/э, а также с ростом тарифов. Снижение EBITDA и чистой прибыли связано с окончание программы ДПМ по двум объектам (энергоблокам Шатурской и Яйвийской ГРЭС). Все идет так, как мы и планировали.

3й Энергоблок БГРЭС наконец-то вернулся на рынок и с 1 мая начал генерировать электроэнергию и продавать мощность по программе ДПМ. Таким образом, повышенные платежи начнут поступать уже с мая и продолжатся до октября 2024 года. Платежи за мощность в рамках ДПМ могут составить до 60 млрд. руб. за этот период.

Также вышла новость о том, что Юнипро планирует принять участие в проектах ВИЭ (возобновляемые источники энергии), пока не совсем понятно где и в каком формате, ждем новостей. Мы как раз на примере Энел разбирали, что это такое и почему интересно в эту сферу сейчас инвестировать компаниям.

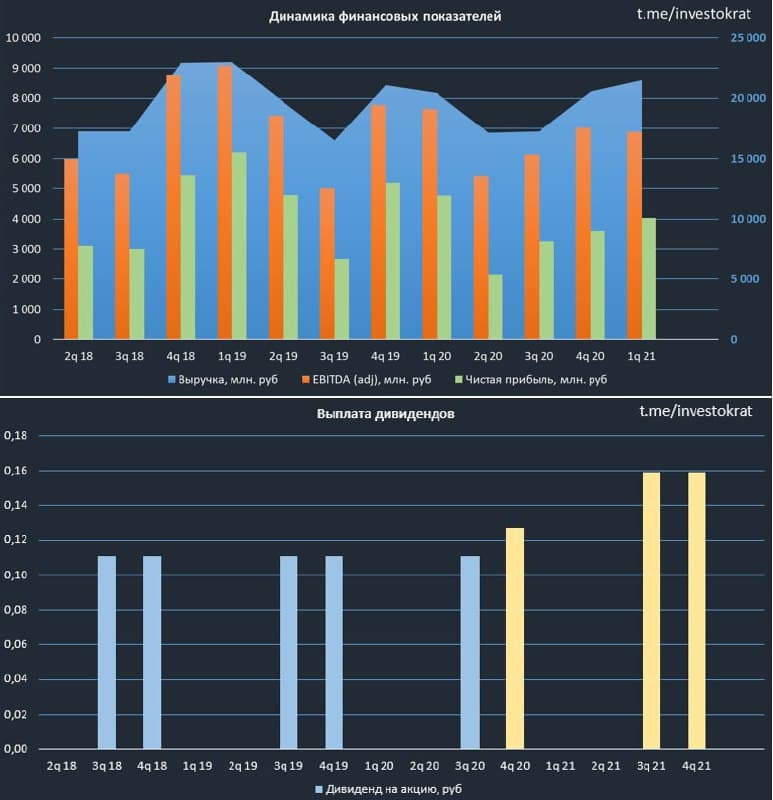

Теперь о главном, все ждут, когда же компания повысит свои дивиденды до обещанных 20 млрд. руб. в год. И уже в июне/июле нас ждет первая повышенная выплата в размере 8 млрд. руб, а в декабре нам обещают 10 млрд. руб. Это даст 0,127 руб. и 0,159 руб. на акцию соответственно. Суммарная див. доходность составит около 10% годовых к текущим ценам. Форвардные дивиденды должны составить уже полноценные 0,317 руб. на дивиденды или 11% годовых к текущим ценам.

Почему до сих пор рынок не отреагировал на эту новость мне не понятно. ДД весьма неплохая для компании с отрицательным чистым долгом и понятным мажоритарием, заинтересованном в дивидендах. Возможно, все ждут фактического объявления дивидендов, или 11% в рублях уже никому не интересно? 😁

Мне кажется, что данная идея вполне интересная даже по текущим ценам. Стоит оговориться, что с 2023 года у компании вырастут капексы на модернизацию текущих мощностей и на участие в проектах ВИЭ, из-за чего в 2023-2024 годах размер дивидендных выплат может быть пересмотрен. С 2026 года компания сосредоточится на развитии проектов ВИЭ.

Таким образом, на ближайшие пару лет Юнипро станет отличным дивитикером, которая продолжит модернизацию своих мощностей и развитие новых направлений. Также не до конца решен вопрос с возможной покупкой данной компании со стороны ИнтерРао, что тоже может поспособствовать раскрытию стоимости.

Выручка выросла на 5,3% г/г до 21,5 млрд. руб.

EBITDA снизилась на (10,1% г/г) до 6,9 млрд. руб.

Чистая прибыль снизилась на (18,1% г/г) до 4,1 млрд. руб.

Рост выручки связан в первую очередь с ростом выработки и реализации э/э, а также с ростом тарифов. Снижение EBITDA и чистой прибыли связано с окончание программы ДПМ по двум объектам (энергоблокам Шатурской и Яйвийской ГРЭС). Все идет так, как мы и планировали.

3й Энергоблок БГРЭС наконец-то вернулся на рынок и с 1 мая начал генерировать электроэнергию и продавать мощность по программе ДПМ. Таким образом, повышенные платежи начнут поступать уже с мая и продолжатся до октября 2024 года. Платежи за мощность в рамках ДПМ могут составить до 60 млрд. руб. за этот период.

Также вышла новость о том, что Юнипро планирует принять участие в проектах ВИЭ (возобновляемые источники энергии), пока не совсем понятно где и в каком формате, ждем новостей. Мы как раз на примере Энел разбирали, что это такое и почему интересно в эту сферу сейчас инвестировать компаниям.

Теперь о главном, все ждут, когда же компания повысит свои дивиденды до обещанных 20 млрд. руб. в год. И уже в июне/июле нас ждет первая повышенная выплата в размере 8 млрд. руб, а в декабре нам обещают 10 млрд. руб. Это даст 0,127 руб. и 0,159 руб. на акцию соответственно. Суммарная див. доходность составит около 10% годовых к текущим ценам. Форвардные дивиденды должны составить уже полноценные 0,317 руб. на дивиденды или 11% годовых к текущим ценам.

Почему до сих пор рынок не отреагировал на эту новость мне не понятно. ДД весьма неплохая для компании с отрицательным чистым долгом и понятным мажоритарием, заинтересованном в дивидендах. Возможно, все ждут фактического объявления дивидендов, или 11% в рублях уже никому не интересно? 😁

Мне кажется, что данная идея вполне интересная даже по текущим ценам. Стоит оговориться, что с 2023 года у компании вырастут капексы на модернизацию текущих мощностей и на участие в проектах ВИЭ, из-за чего в 2023-2024 годах размер дивидендных выплат может быть пересмотрен. С 2026 года компания сосредоточится на развитии проектов ВИЭ.

Таким образом, на ближайшие пару лет Юнипро станет отличным дивитикером, которая продолжит модернизацию своих мощностей и развитие новых направлений. Также не до конца решен вопрос с возможной покупкой данной компании со стороны ИнтерРао, что тоже может поспособствовать раскрытию стоимости.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба