17 июня 2021 Zero Hedge | Нефть

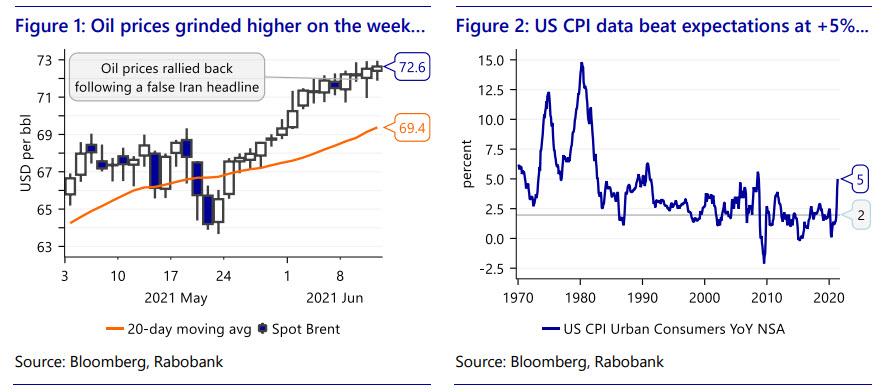

Цены на сырую нефть по большей части оставались стабильными на прошлой неделе, за исключением короткого периода в четверг, когда вводящий в заблуждение заголовок предположил, что США сняли все нефтяные санкции в отношении Ирана. Заголовок оказался ложным, и только один человек, связанный с иранской нефтяной промышленностью, отменил санкции. Таким образом, цена на нефть резко отскочила после резкого падения согласно первоначальным отчетам и даже сумела закрыться на многолетних максимумах в тот же день. Тем не менее, полная отмена нефтяных санкций, скорее всего, произойдет в ближайшее время, если ядерные переговоры продвинутся вперед, а администрация Байдена, похоже, одержима этим, поэтому это не должно стать сюрпризом для нефтяного рынка, когда этот день действительно наступит. Важно отметить, что, как мы уже отмечали в прошлом, многие судовые трекеры указывают на то, что Иран уже несколько месяцев увеличивает добычу нефти и поставки нефти в Китай тайными методами, поэтому отмена нефтяных санкций, вероятно, будет менее влиятельной для баланса физической нефти, но финансовый риск, как мы видели на этой неделе, все еще присутствует постоянно.

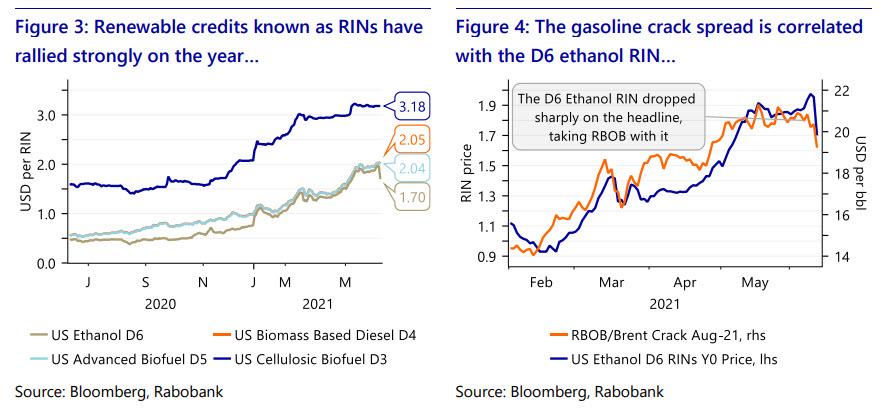

До ложного заголовка об Иране был, возможно, более важным заголовок в отношении скачка индекса потребительских цен или ИПЦ в США. Годовой индекс потребительских цен составил + 5%, превзойдя ожидания рынка в + 4,7% и подняв индекс потребительских цен до самого высокого уровня за более чем десятилетие. По сравнению с предыдущим месяцем показатель вырос на 0,60%, что говорит о не только базовых эффектах. Эти данные важны, поскольку они могут усилить и без того широко распространенные опасения относительно инфляции и подлить масла в огонь для роста цен на сырьевые товары, поскольку инвесторы продолжают вкладывать средства в альтернативный класс активов. В этой связи, это была еще одна сильная неделя для ETF на товарные индексы с сообщенным притоком примерно + 300 млн долл. США. С другой стороны, совокупные данные по открытым интересам для нефтяных фьючерсов в последние дни падают, поскольку цены росли, что свидетельствует о том, что некоторые сохраняющиеся нефтяные «шортисты» сдаются и закрывают позиции.

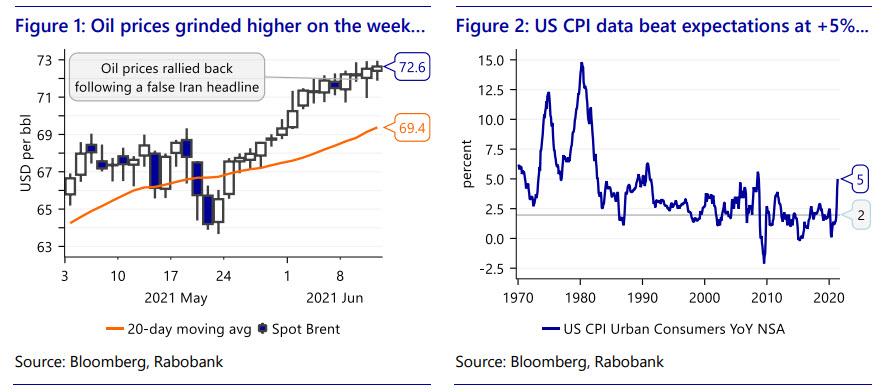

Как мы только что объяснили, цены на нефть в четверг были довольно нестабильными в результате оживленной торговли, и эта тема продолжилась в пятницу с резким падением цен на нефтепродукты в начале сессии. Слабость нефтепродуктов была вызвана заголовком, в котором говорилось о том, что администрация Байдена рассматривает варианты помощи мелким нефтеперерабатывающим предприятиям США, которые страдают от растущих цен на возобновляемые источники энергии или ценами на RIN, как они более известны. Для тех, кто не знает, федеральное правительство требует, чтобы определенный процент биотоплива смешивался с традиционными видами топлива в рамках Стандартной программы по возобновляемым источникам топлива (RFS). RFS был создан в 2005 году как способ сократить выбросы парниковых газов и способствовать расширению использования возобновляемых источников топлива при одновременном снижении зависимости США от продуктов на основе нефти. Цены на RIN разбиты на четыре отдельные категории: этанол D6, дизельное топливо на основе биомассы D4, улучшенное биотопливо D5 и целлюлозное биотопливо D3. Как видно на Рисунке 3, все четыре категории резко выросли в этом году, поскольку спрос на готовые виды топлива резко восстанавливается, а предложение возобновляемых источников энергии остается ограниченным.

На данный момент этанол является наиболее продаваемым RIN, поскольку это наиболее развитая категория, которая уже давно используется в качестве компонента смеси бензина. Фактически, примерно 10% бензинового пула США состоит из этанола на основе кукурузы, который может быть проблемой для мелких нефтеперерабатывающих предприятий США, в отличие от их гораздо более крупных и интегрированных конкурентов. Отчасти проблема с этанолом заключается в том, что он является коррозионным, и поэтому его нужно возить рельсами, а не перемещать по трубопроводу, поэтому фактическое смешивание происходит на «эстакаде» бензина, а не на нефтеперерабатывающем заводе. Это представляет собой проблему для небольших нефтеперерабатывающих заводов, у которых нет возможности производить этанол или материально-технических средств для его получения.

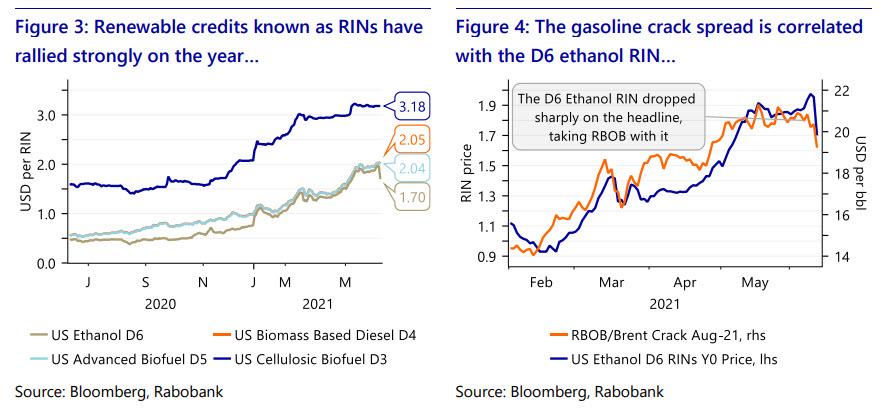

Таким образом, эти переработчики вынуждены покупать RIN для выполнения своих обязательств, что особенно обременительно в нынешних условиях высоких цен. Фактически, при администрации Трампа небольшие нефтеперерабатывающие заводы были освобождены от федерального мандата, и это действие привело к гораздо более низким ценам на RIN. Маржа переработки бензина, как правило, сильно коррелирует с ценами на RIN, поэтому резкое снижение в пятницу RBOB было ответом на возможность снижения цен на RIN, если льготы будут снова предоставлены при нынешней администрации. Мы считаем этот сценарий крайне маловероятным, поскольку исключения будут работать только на подрыв зеленой повестки дня администрации, поэтому мы не удивимся, увидев разворот цен на бензин, поскольку новость прояснится, аналогично тому, что мы видели на рынках сырой нефти в четверг.

Заглядывая в будущее, мы по-прежнему ожидаем значительного притока в индексные продукты сырьевых товаров на фоне последней публикации ИПЦ и в рамках возврата стратегических инвесторов на сырьевые рынки. Это давление покупателей, вероятно, будет поддерживать тенденцию к росту цен на нефть, создавая хороший фон для выкупа новостных провалов, как мы видели на этой неделе. Что касается цен на RIN, мы видим перспективу более высоких цен, поскольку администрация Байдена продвигает свою зеленую повестку дня.

До ложного заголовка об Иране был, возможно, более важным заголовок в отношении скачка индекса потребительских цен или ИПЦ в США. Годовой индекс потребительских цен составил + 5%, превзойдя ожидания рынка в + 4,7% и подняв индекс потребительских цен до самого высокого уровня за более чем десятилетие. По сравнению с предыдущим месяцем показатель вырос на 0,60%, что говорит о не только базовых эффектах. Эти данные важны, поскольку они могут усилить и без того широко распространенные опасения относительно инфляции и подлить масла в огонь для роста цен на сырьевые товары, поскольку инвесторы продолжают вкладывать средства в альтернативный класс активов. В этой связи, это была еще одна сильная неделя для ETF на товарные индексы с сообщенным притоком примерно + 300 млн долл. США. С другой стороны, совокупные данные по открытым интересам для нефтяных фьючерсов в последние дни падают, поскольку цены росли, что свидетельствует о том, что некоторые сохраняющиеся нефтяные «шортисты» сдаются и закрывают позиции.

Как мы только что объяснили, цены на нефть в четверг были довольно нестабильными в результате оживленной торговли, и эта тема продолжилась в пятницу с резким падением цен на нефтепродукты в начале сессии. Слабость нефтепродуктов была вызвана заголовком, в котором говорилось о том, что администрация Байдена рассматривает варианты помощи мелким нефтеперерабатывающим предприятиям США, которые страдают от растущих цен на возобновляемые источники энергии или ценами на RIN, как они более известны. Для тех, кто не знает, федеральное правительство требует, чтобы определенный процент биотоплива смешивался с традиционными видами топлива в рамках Стандартной программы по возобновляемым источникам топлива (RFS). RFS был создан в 2005 году как способ сократить выбросы парниковых газов и способствовать расширению использования возобновляемых источников топлива при одновременном снижении зависимости США от продуктов на основе нефти. Цены на RIN разбиты на четыре отдельные категории: этанол D6, дизельное топливо на основе биомассы D4, улучшенное биотопливо D5 и целлюлозное биотопливо D3. Как видно на Рисунке 3, все четыре категории резко выросли в этом году, поскольку спрос на готовые виды топлива резко восстанавливается, а предложение возобновляемых источников энергии остается ограниченным.

На данный момент этанол является наиболее продаваемым RIN, поскольку это наиболее развитая категория, которая уже давно используется в качестве компонента смеси бензина. Фактически, примерно 10% бензинового пула США состоит из этанола на основе кукурузы, который может быть проблемой для мелких нефтеперерабатывающих предприятий США, в отличие от их гораздо более крупных и интегрированных конкурентов. Отчасти проблема с этанолом заключается в том, что он является коррозионным, и поэтому его нужно возить рельсами, а не перемещать по трубопроводу, поэтому фактическое смешивание происходит на «эстакаде» бензина, а не на нефтеперерабатывающем заводе. Это представляет собой проблему для небольших нефтеперерабатывающих заводов, у которых нет возможности производить этанол или материально-технических средств для его получения.

Таким образом, эти переработчики вынуждены покупать RIN для выполнения своих обязательств, что особенно обременительно в нынешних условиях высоких цен. Фактически, при администрации Трампа небольшие нефтеперерабатывающие заводы были освобождены от федерального мандата, и это действие привело к гораздо более низким ценам на RIN. Маржа переработки бензина, как правило, сильно коррелирует с ценами на RIN, поэтому резкое снижение в пятницу RBOB было ответом на возможность снижения цен на RIN, если льготы будут снова предоставлены при нынешней администрации. Мы считаем этот сценарий крайне маловероятным, поскольку исключения будут работать только на подрыв зеленой повестки дня администрации, поэтому мы не удивимся, увидев разворот цен на бензин, поскольку новость прояснится, аналогично тому, что мы видели на рынках сырой нефти в четверг.

Заглядывая в будущее, мы по-прежнему ожидаем значительного притока в индексные продукты сырьевых товаров на фоне последней публикации ИПЦ и в рамках возврата стратегических инвесторов на сырьевые рынки. Это давление покупателей, вероятно, будет поддерживать тенденцию к росту цен на нефть, создавая хороший фон для выкупа новостных провалов, как мы видели на этой неделе. Что касается цен на RIN, мы видим перспективу более высоких цен, поскольку администрация Байдена продвигает свою зеленую повестку дня.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба