«Быкам» по EUR/USD был нанесен серьезный ущерб.

Федрезерв чаще бросает взгляд на акции и облигации, чем следит за валютой или сырьем, поэтому Джером Пауэлл и его коллеги должны быть довольны реакцией финансовых рынков на их обновленный прогноз по ставке по федеральным фондам. Американские фондовые индексы упали весьма незначительно, а доходность 10-летних трежерис пока даже не мечтает, чтобы переписать майский максимум, не говоря уже об апрельском пике.

Другое дело — доллар США. До июньского заседания FOMC имела место 15-месячная тенденция ослабления гринбэка, и тут он отмечается лучшей 2-дневной динамикой за этот же период. Волей-неволей задумаешься, а уж не сломан ли восходящий тренд по EUR/USD?

На мой взгляд, в основе нисходящего движения индекса USD лежали два драйвера. Во-первых, сокращение дивергенции в экономическом росте между США и другими странами мира по мере активного внедрения вакцин против COVID-19. Во-вторых, предположение, что ни один центробанк мира не может позволить себе быть более миролюбивым, чем Федрезерв. Джером Пауэлл и его коллеги нанесли удар по обеим козырям продавцов гринбэка. Они повысили прогноз по ВВП США на 2021 до 7% и подали сигнал, что бесконечно долго сидеть на обочине регулятор не станет. Штаты по-прежнему во главе планеты всей, а ФРС не намерена закрывать глаза на ускорение инфляции до максимальных отметок с 1990-х.

Евро стал одной из главных пострадавших валют на Forex, просев в течение двух дней на 1,8% к доллару США, так как ставки на его ралли были чрезмерно высоки, а дивергенция в монетарной политике видна невооруженным взглядом. ФРС уже приступила к обсуждению вопроса сворачивания QE, а по словам главного экономиста ЕЦБ Филипа Лейна, делать то же самое Европейскому центробанку даже в сентябре будет слишком рано. К этому времени его коллеги из Штатов наверняка подадут сигнал о сокращении покупок активов в рамках $120 млрд программы количественного смягчения.

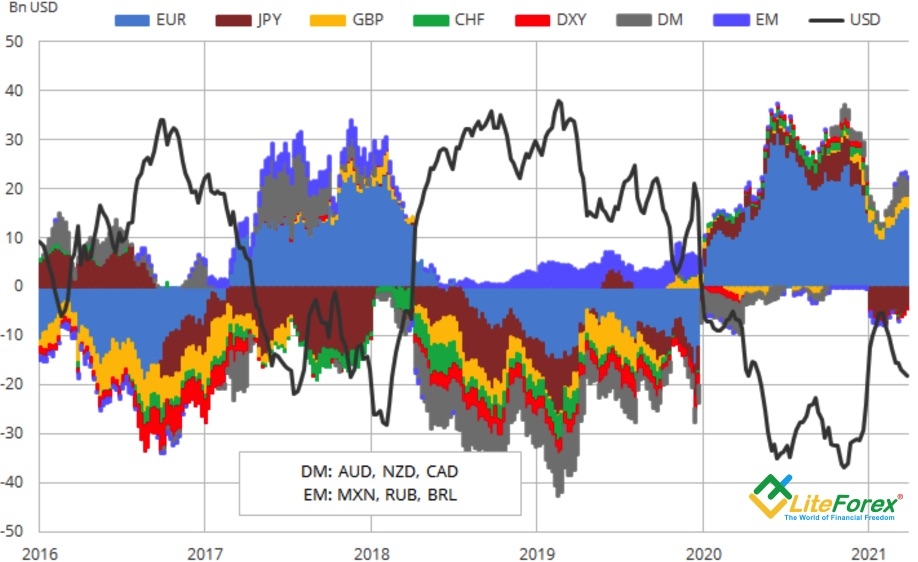

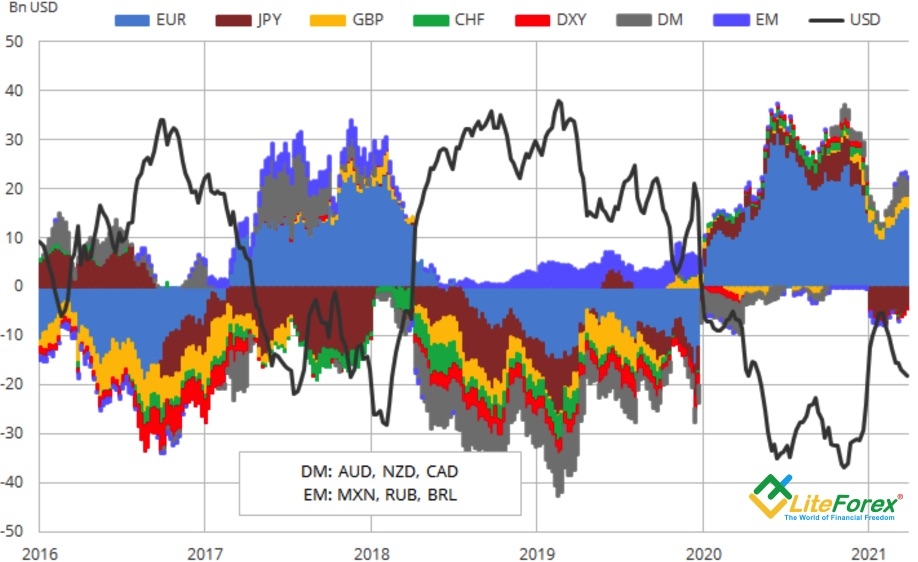

Динамика спекулятивных позиций по валютам G10 и развивающихся стран

Таким образом, ставки на чрезмерно миролюбивую ФРС не сыграли, и сворачивание чистых спекулятивных нетто-шортов по гринбэку, расположенных вблизи 3-месячных максимумов, спровоцировало обвал EUR/USD. Многие банки стали отказываться от своих «бычьих» прогнозов по евро, ссылаясь на то, что региональной валюте был нанесен серьезный фундаментальный и технический ущерб. Другие, напротив, предпочитают подождать, пока пыль уляжется, чтобы начать рассуждать о дальнейших перспективах пары с холодной головой. Societe Generale и вовсе указал таргет на 1,2 по EUR/USD на конец года спустя сутки после заседания FOMC.

На мой взгляд, то, что произошло на торгах 16-17 июня – классический пример разочарования находящейся в состоянии эйфории рыночной толпы. Речь идет о панике, закрытии позиций, но для того, чтобы утверждать, что тренд сломан, нужны дополнительные доказательства. Лишь падение EUR/USD ниже области 1,176-1,182 сделает для меня данное предположение убедительным. Пока же я ожидаю стабилизации пары, а возможно, и некоторого ее роста на «голубиных» комментариях чиновников FOMC.

Федрезерв чаще бросает взгляд на акции и облигации, чем следит за валютой или сырьем, поэтому Джером Пауэлл и его коллеги должны быть довольны реакцией финансовых рынков на их обновленный прогноз по ставке по федеральным фондам. Американские фондовые индексы упали весьма незначительно, а доходность 10-летних трежерис пока даже не мечтает, чтобы переписать майский максимум, не говоря уже об апрельском пике.

Другое дело — доллар США. До июньского заседания FOMC имела место 15-месячная тенденция ослабления гринбэка, и тут он отмечается лучшей 2-дневной динамикой за этот же период. Волей-неволей задумаешься, а уж не сломан ли восходящий тренд по EUR/USD?

На мой взгляд, в основе нисходящего движения индекса USD лежали два драйвера. Во-первых, сокращение дивергенции в экономическом росте между США и другими странами мира по мере активного внедрения вакцин против COVID-19. Во-вторых, предположение, что ни один центробанк мира не может позволить себе быть более миролюбивым, чем Федрезерв. Джером Пауэлл и его коллеги нанесли удар по обеим козырям продавцов гринбэка. Они повысили прогноз по ВВП США на 2021 до 7% и подали сигнал, что бесконечно долго сидеть на обочине регулятор не станет. Штаты по-прежнему во главе планеты всей, а ФРС не намерена закрывать глаза на ускорение инфляции до максимальных отметок с 1990-х.

Евро стал одной из главных пострадавших валют на Forex, просев в течение двух дней на 1,8% к доллару США, так как ставки на его ралли были чрезмерно высоки, а дивергенция в монетарной политике видна невооруженным взглядом. ФРС уже приступила к обсуждению вопроса сворачивания QE, а по словам главного экономиста ЕЦБ Филипа Лейна, делать то же самое Европейскому центробанку даже в сентябре будет слишком рано. К этому времени его коллеги из Штатов наверняка подадут сигнал о сокращении покупок активов в рамках $120 млрд программы количественного смягчения.

Динамика спекулятивных позиций по валютам G10 и развивающихся стран

Таким образом, ставки на чрезмерно миролюбивую ФРС не сыграли, и сворачивание чистых спекулятивных нетто-шортов по гринбэку, расположенных вблизи 3-месячных максимумов, спровоцировало обвал EUR/USD. Многие банки стали отказываться от своих «бычьих» прогнозов по евро, ссылаясь на то, что региональной валюте был нанесен серьезный фундаментальный и технический ущерб. Другие, напротив, предпочитают подождать, пока пыль уляжется, чтобы начать рассуждать о дальнейших перспективах пары с холодной головой. Societe Generale и вовсе указал таргет на 1,2 по EUR/USD на конец года спустя сутки после заседания FOMC.

На мой взгляд, то, что произошло на торгах 16-17 июня – классический пример разочарования находящейся в состоянии эйфории рыночной толпы. Речь идет о панике, закрытии позиций, но для того, чтобы утверждать, что тренд сломан, нужны дополнительные доказательства. Лишь падение EUR/USD ниже области 1,176-1,182 сделает для меня данное предположение убедительным. Пока же я ожидаю стабилизации пары, а возможно, и некоторого ее роста на «голубиных» комментариях чиновников FOMC.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба