2 июля 2021 investing.com Блейн Чарли

Похоже, что в середине июня участники фондового рынка запаниковали. Поводом стал обновленный точечный график ФРС, согласно которому, первый раунд повышения ставки может состояться уже в конце 2022, а не в 2023 году.

Однако важно понимать: ФРС не объявила о готовящемся повышении ставок. Ожидания связаны с персональными оценками членов FOMC, которые считают необходимым досрочное ужесточение политики в качестве реакции на слишком бурное восстановление экономики после кризиса последнего года.

Но инвесторам все равно. Они начали продавать, в результате чего всего за три дня (с 15 июня) индексы S&P 500 и Dow Jones Industrial Average скинули 2% и 3% соответственно. NASDAQ Composite и Nasdaq 100 отреагировали не так сильно, упав менее чем на полпроцента каждый.

Однако распродажа завершилась так же стремительно, как и началась. Казалось, что инвесторы успокоились и вновь начали вкладывать в акции (особенно в технологический сектор).

За последние восемь торговых дней июня акции Apple (NASDAQ:AAPL) выросли примерно на 6%, а бумаги Microsoft (NASDAQ:MSFT) подскочили на 5% (в результате чего рыночная капитализация компании превысила 2 триллиона долларов, позволив ей стать членом «элитарного клуба» вместе с Apple).

Акции производителя графических процессоров NVIDIA Corporation (NASDAQ:NVDA) с их внутридневного минимума от 17 июня выросли примерно на 12,7%.

В результате 18 по 30 июня индексы S&P и Dow выросли на 3,2% и 3,6% соответственно; NASDAQ за этот период прибавил 3,4%, а NASDAQ 100 — 3,6%.

Результаты неплохие, но не превосходные

Июнь 2021 года оказался неплохим месяцем для фондового рынка, но до рекордов ему далеко. S&P 500 прибавил 2,2% (пятый месяц роста подряд) в основном за счет технологических, потребительских и энергетических компаний, а также сектора недвижимости. За II квартал индекс вырос на 8,2%, а за первое полугодие — на 14,4%.

Индекс Dow, в свою очередь, столкнулся с трудностями и за месяц скинул номинальные 0,08% (прервав, тем не менее, четырехмесячное ралли).

Слабость объясняется тем, что рост Nike (NYSE:NKE), Apple, Microsoft и Visa (NYSE:V) был нивелирован неудачами акций Caterpillar (NYSE:CAT), Boeing (NYSE:BA), JPMorgan Chase (NYSE:JPM) и Travelers (NYSE:TRV).

Однако не спешите хоронить индекс. За квартал он прибавил 4,6%, а прирост за первое полугодие составил 12,5%.

Однако настоящими «звездами» стали NASDAQ и Nasdaq 100. Первый подскочил на 5,5% и шесть раз за минувший месяц обновил максимумы, прибавив почти 13% с начала года.

Индекс NASDAQ 100 вырос на 6,4%, чего не наблюдалось с ноября (когда в течение месяца он семь раз переписал максимумы). Бенчмарк вырос на 11,2% за квартал и на 12,9% — за год (в основном благодаря бумагам таких компаний, как Microsoft, Facebook (NASDAQ:FB) и NVIDIA).

Почему утихло беспокойство инвесторов в отношении политики ФРС? Председатель Джером Пауэлл и другие представители FOMC приложили все силы для того, чтобы убедить рынки во временном характере скачка инфляции. Таким образом, центральному банку США не придется принимать меры по сдерживанию ценового давления. По словам Пауэлла, регулятор делает акцент на восстановлении занятости по мере улучшения эпидемиологической обстановки. Массовая вакцинация позволяет многим штатам отменять большинство (если не все) ограничений.

Рынки облигаций всерьез отнеслись к заверениям Пауэлла, и доходность снизилась. Фактически доходность 10-летних гособлигаций упала с майских 1,58% до 1,44%. Пик показателя в 1,77% пришелся на март.

Это стало важным напоминанием всем инвесторам: заявления ФРС и их интерпретация участниками рынка могут отличаться.

Реакция рынка на размышления ФРС относительно оптимального пути нормализации ставок, по-видимому, стала тормозом для фондовых рынков в июне и во втором квартале. А динамика доходности предполагает, что инвесторы скептически относятся к перспективам экономического роста. Ранее предполагалось, что многие элементы программы президента Джозефа Байдена будут реализованы без особых проволочек. Но демократы и республиканцы, как обычно, не могут договориться.

Помимо ФРС, были и другие факторы давления на фондовый рынок:

Индексы относительной силы для NASDAQ и NASDAQ 100 с понедельника превышают отметку в 70, что свидетельствует о перегреве рынка. RSI является популярным индикатором импульса, и пересечение уровня в 75 сигнализирует об угрозе распродажи.

В то время как S&P 500 завершил месяц в плюсе, лишь менее 220 из 505 представленных в индексе бумаг (число превышает 500 по причине того, что некоторые компании выпускают акции нескольких категорий) выросли по результатам отчетного периода. Для Dow отношение составило 13 к 30. Это говорит о том, что деньги текут в ограниченный список активов, а это угрожает стабильности рынка.

Ажиотаж спал. По данным Barchart.com, 12 марта было зафиксировано 823 новых годовых максимума и 1 годовой минимум. С тех пор разрыв постепенно сокращался; уже во вторник годовых максимумов достигли 123 акции, а минимумов — 26. В основном максимумы обновляли Microsoft, Costco (NASDAQ:COST), Target (NYSE:TGT), NVIDIA, Facebook, Adobe Systems (NASDAQ:ADBE), поставщик вакцины Moderna (NASDAQ:MRNA) и производитель оружия Smith & Wesson (NASDAQ:SWBI).

Цены на нефть стабильно росли: марка WTI прибавила 10,8% за июнь, 24% — за второй квартал, и 50% — за полугодие. Рост цен на топливо ударил по акциям авиакомпаний (равно как и нехватка персонала для обслуживания возросшего пассажиропотока). Акции Delta Air Lines (NYSE:DAL) за месяц упали на 9,3% (хотя и торгуются на 7,6% выше уровня начала года). Акции других авиакомпаний США также упали.

Дефицит запасов многих видов сырья и компонентов привел к резкому росту цен на недвижимость и материалы (особенно древесину и другие строительные материалы). В мае фьючерс на пиломатериалы достиг отметки в 1700 долларов за тысячу досковых футов. Редактор издания Random Lengths Шон Келли сообщил, что композитный ценовой индекс в мае достиг пиковых 1515 долларов за тысячу досковых футов. Всего за месяц цена упала на 44,6% до 854 долларов. В 2019 году композитный показатель составлял 319 долларов.

Нельзя сказать наверняка, почему это беспокойство так ударило по рынкам (и даже насколько серьезно воздействие). Возможно, быстрое возобновление экономической активности стало слишком большим сюрпризом, спровоцировав стрессовую ситуацию.

Тем не менее, ВВП США наверняка продолжит расти, поскольку число вакцинированных растет, а люди возвращаются на работу.

Но нельзя забывать о следующих рисках:

Дельта-вариант коронавируса, скорость его распространения и масштабы заражения.

Геополитическая напряженность, особенно на Ближнем Востоке, в Восточной Европе и в отношениях с Китаем.

Внутренние конфликты, в частности, нежелание сторонников бывшего президента Дональда Трампа признавать результаты выборов.

Погодные катаклизмы, включая ураганы и лесные пожары.

Июньский отчет по занятости вне сельского хозяйства, который будет опубликован в пятницу, может стать мощным рыночным драйвером. Опрошенные Investing.com экономисты полагают, что экономика создала 700 000 рабочих мест, а уровень безработицы снизился с 5,8% до 5,7%.

Лидеры июньских торгов

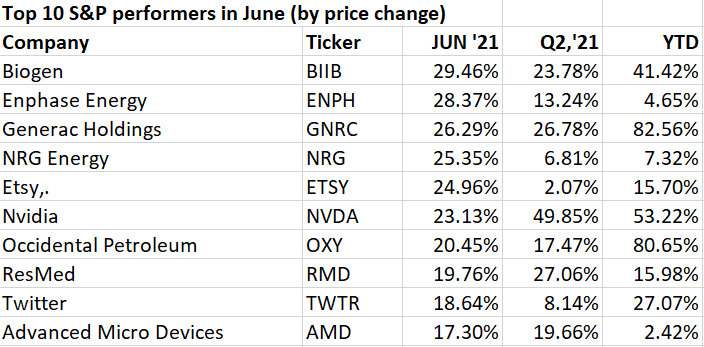

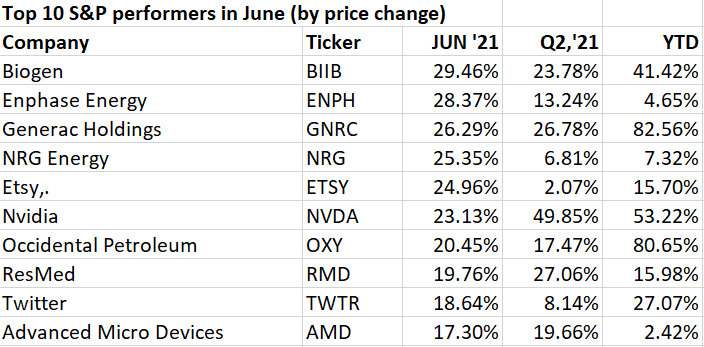

Вот как выглядит список «победителей» из состава SPX:

Пройдемся по секторам:

Высокие технологии: Enphase Energy (NASDAQ:ENPH), NVIDIA, Adobe и Advanced Micro Devices (NASDAQ:AMD) за месяц прибавили более чем по 16%. Интересный момент: ARK Innovation ETF (NYSE:ARKK) Кэти Вуд вырос на 17,7%, оправившись от майской распродажи. В последние месяцы Ark Innovation пользовался популярностью из-за его вложений в «прорывные технологии». Главным активом фонда была Tesla (NASDAQ:TSLA).

Энергетика: лидерами стали Occidental Petroleum (NYSE:OXY), прибавившая более 21%; Diamondback Energy (NASDAQ:FANG) (+18%) и Marathon Oil (NYSE:MRO) (+12%). Высокие цены на нефть продолжат поддерживать цены, даже если ОПЕК+ решит нарастить добычу. Также отличились и энергетические ETF.

Потребительские товары: в лидерах — платформа для ремесленников Etsy (NASDAQ:ETSY), eBay (NASDAQ:EBAY), CarMax (NYSE:KMX), Nike и Chipotle Mexican Grill (NYSE:CMG). Акции Tesla выросли почти на 10%, а Amazon.com (NASDAQ:AMZN) прибавили 7,4% (хотя прирост с начала года составляет всего 6,4%).

Услуги связи: однозначным победителем стал Twitter (NYSE:TWTR) с приростом в 18%. Facebook и Netflix (NASDAQ:NFLX) набрали примерно по 6%.

Здравоохранение: в список лидеров вошли биотехнологическая компания Biogen (NASDAQ:BIIB) (+31%), производитель медицинского оборудования ResMed (NYSE:RMD) (+19,8%) и Moderna (+19%).

Аутсайдеры

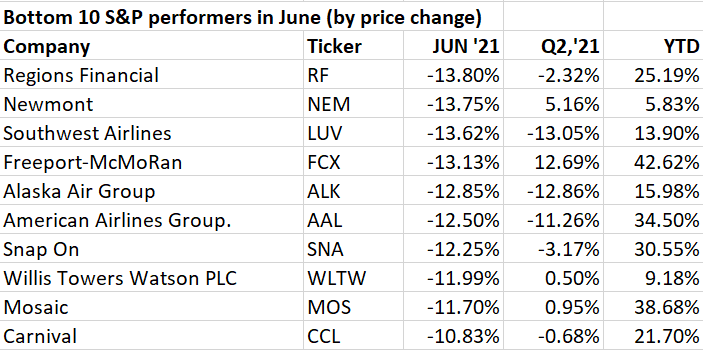

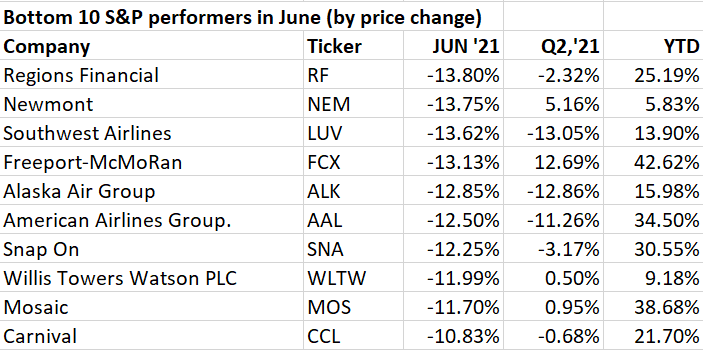

Ниже представлены компании, разочаровавшие своих инвесторов:

Застройщики: В эту группу входят D.R. Horton (SA:D1HI34), которые упали более чем на 5,6%, и PulteGroup (NYSE:PHM) (-5,7%). Процентные ставки — не проблема, а вот доступность участков таковой является.

Банки: Citigroup (NYSE:C) и Huntington Bancshares (NASDAQ:HBAN) скинули по 10%. Regions Financial (NYSE:RF) упала на 13,8%. Как раз для этого сектора околонулевые ставки являются проблемой, поскольку ограничивают возможную прибыль.

Поставщики материалов: акции Freeport-McMoran Copper & Gold (NYSE:FCX), производителя удобрений Mosaic (NYSE:MOS) и добывающей компании Newmont (NYSE:NEM) упали более чем на 12%. Просела даже медь, став жертвой растущего доллара (хотя за полугодие она и прибавила 22%).

Однако важно понимать: ФРС не объявила о готовящемся повышении ставок. Ожидания связаны с персональными оценками членов FOMC, которые считают необходимым досрочное ужесточение политики в качестве реакции на слишком бурное восстановление экономики после кризиса последнего года.

Но инвесторам все равно. Они начали продавать, в результате чего всего за три дня (с 15 июня) индексы S&P 500 и Dow Jones Industrial Average скинули 2% и 3% соответственно. NASDAQ Composite и Nasdaq 100 отреагировали не так сильно, упав менее чем на полпроцента каждый.

Однако распродажа завершилась так же стремительно, как и началась. Казалось, что инвесторы успокоились и вновь начали вкладывать в акции (особенно в технологический сектор).

За последние восемь торговых дней июня акции Apple (NASDAQ:AAPL) выросли примерно на 6%, а бумаги Microsoft (NASDAQ:MSFT) подскочили на 5% (в результате чего рыночная капитализация компании превысила 2 триллиона долларов, позволив ей стать членом «элитарного клуба» вместе с Apple).

Акции производителя графических процессоров NVIDIA Corporation (NASDAQ:NVDA) с их внутридневного минимума от 17 июня выросли примерно на 12,7%.

В результате 18 по 30 июня индексы S&P и Dow выросли на 3,2% и 3,6% соответственно; NASDAQ за этот период прибавил 3,4%, а NASDAQ 100 — 3,6%.

Результаты неплохие, но не превосходные

Июнь 2021 года оказался неплохим месяцем для фондового рынка, но до рекордов ему далеко. S&P 500 прибавил 2,2% (пятый месяц роста подряд) в основном за счет технологических, потребительских и энергетических компаний, а также сектора недвижимости. За II квартал индекс вырос на 8,2%, а за первое полугодие — на 14,4%.

Индекс Dow, в свою очередь, столкнулся с трудностями и за месяц скинул номинальные 0,08% (прервав, тем не менее, четырехмесячное ралли).

Слабость объясняется тем, что рост Nike (NYSE:NKE), Apple, Microsoft и Visa (NYSE:V) был нивелирован неудачами акций Caterpillar (NYSE:CAT), Boeing (NYSE:BA), JPMorgan Chase (NYSE:JPM) и Travelers (NYSE:TRV).

Однако не спешите хоронить индекс. За квартал он прибавил 4,6%, а прирост за первое полугодие составил 12,5%.

Однако настоящими «звездами» стали NASDAQ и Nasdaq 100. Первый подскочил на 5,5% и шесть раз за минувший месяц обновил максимумы, прибавив почти 13% с начала года.

Индекс NASDAQ 100 вырос на 6,4%, чего не наблюдалось с ноября (когда в течение месяца он семь раз переписал максимумы). Бенчмарк вырос на 11,2% за квартал и на 12,9% — за год (в основном благодаря бумагам таких компаний, как Microsoft, Facebook (NASDAQ:FB) и NVIDIA).

Почему утихло беспокойство инвесторов в отношении политики ФРС? Председатель Джером Пауэлл и другие представители FOMC приложили все силы для того, чтобы убедить рынки во временном характере скачка инфляции. Таким образом, центральному банку США не придется принимать меры по сдерживанию ценового давления. По словам Пауэлла, регулятор делает акцент на восстановлении занятости по мере улучшения эпидемиологической обстановки. Массовая вакцинация позволяет многим штатам отменять большинство (если не все) ограничений.

Рынки облигаций всерьез отнеслись к заверениям Пауэлла, и доходность снизилась. Фактически доходность 10-летних гособлигаций упала с майских 1,58% до 1,44%. Пик показателя в 1,77% пришелся на март.

Это стало важным напоминанием всем инвесторам: заявления ФРС и их интерпретация участниками рынка могут отличаться.

Реакция рынка на размышления ФРС относительно оптимального пути нормализации ставок, по-видимому, стала тормозом для фондовых рынков в июне и во втором квартале. А динамика доходности предполагает, что инвесторы скептически относятся к перспективам экономического роста. Ранее предполагалось, что многие элементы программы президента Джозефа Байдена будут реализованы без особых проволочек. Но демократы и республиканцы, как обычно, не могут договориться.

Помимо ФРС, были и другие факторы давления на фондовый рынок:

Индексы относительной силы для NASDAQ и NASDAQ 100 с понедельника превышают отметку в 70, что свидетельствует о перегреве рынка. RSI является популярным индикатором импульса, и пересечение уровня в 75 сигнализирует об угрозе распродажи.

В то время как S&P 500 завершил месяц в плюсе, лишь менее 220 из 505 представленных в индексе бумаг (число превышает 500 по причине того, что некоторые компании выпускают акции нескольких категорий) выросли по результатам отчетного периода. Для Dow отношение составило 13 к 30. Это говорит о том, что деньги текут в ограниченный список активов, а это угрожает стабильности рынка.

Ажиотаж спал. По данным Barchart.com, 12 марта было зафиксировано 823 новых годовых максимума и 1 годовой минимум. С тех пор разрыв постепенно сокращался; уже во вторник годовых максимумов достигли 123 акции, а минимумов — 26. В основном максимумы обновляли Microsoft, Costco (NASDAQ:COST), Target (NYSE:TGT), NVIDIA, Facebook, Adobe Systems (NASDAQ:ADBE), поставщик вакцины Moderna (NASDAQ:MRNA) и производитель оружия Smith & Wesson (NASDAQ:SWBI).

Цены на нефть стабильно росли: марка WTI прибавила 10,8% за июнь, 24% — за второй квартал, и 50% — за полугодие. Рост цен на топливо ударил по акциям авиакомпаний (равно как и нехватка персонала для обслуживания возросшего пассажиропотока). Акции Delta Air Lines (NYSE:DAL) за месяц упали на 9,3% (хотя и торгуются на 7,6% выше уровня начала года). Акции других авиакомпаний США также упали.

Дефицит запасов многих видов сырья и компонентов привел к резкому росту цен на недвижимость и материалы (особенно древесину и другие строительные материалы). В мае фьючерс на пиломатериалы достиг отметки в 1700 долларов за тысячу досковых футов. Редактор издания Random Lengths Шон Келли сообщил, что композитный ценовой индекс в мае достиг пиковых 1515 долларов за тысячу досковых футов. Всего за месяц цена упала на 44,6% до 854 долларов. В 2019 году композитный показатель составлял 319 долларов.

Нельзя сказать наверняка, почему это беспокойство так ударило по рынкам (и даже насколько серьезно воздействие). Возможно, быстрое возобновление экономической активности стало слишком большим сюрпризом, спровоцировав стрессовую ситуацию.

Тем не менее, ВВП США наверняка продолжит расти, поскольку число вакцинированных растет, а люди возвращаются на работу.

Но нельзя забывать о следующих рисках:

Дельта-вариант коронавируса, скорость его распространения и масштабы заражения.

Геополитическая напряженность, особенно на Ближнем Востоке, в Восточной Европе и в отношениях с Китаем.

Внутренние конфликты, в частности, нежелание сторонников бывшего президента Дональда Трампа признавать результаты выборов.

Погодные катаклизмы, включая ураганы и лесные пожары.

Июньский отчет по занятости вне сельского хозяйства, который будет опубликован в пятницу, может стать мощным рыночным драйвером. Опрошенные Investing.com экономисты полагают, что экономика создала 700 000 рабочих мест, а уровень безработицы снизился с 5,8% до 5,7%.

Лидеры июньских торгов

Вот как выглядит список «победителей» из состава SPX:

Пройдемся по секторам:

Высокие технологии: Enphase Energy (NASDAQ:ENPH), NVIDIA, Adobe и Advanced Micro Devices (NASDAQ:AMD) за месяц прибавили более чем по 16%. Интересный момент: ARK Innovation ETF (NYSE:ARKK) Кэти Вуд вырос на 17,7%, оправившись от майской распродажи. В последние месяцы Ark Innovation пользовался популярностью из-за его вложений в «прорывные технологии». Главным активом фонда была Tesla (NASDAQ:TSLA).

Энергетика: лидерами стали Occidental Petroleum (NYSE:OXY), прибавившая более 21%; Diamondback Energy (NASDAQ:FANG) (+18%) и Marathon Oil (NYSE:MRO) (+12%). Высокие цены на нефть продолжат поддерживать цены, даже если ОПЕК+ решит нарастить добычу. Также отличились и энергетические ETF.

Потребительские товары: в лидерах — платформа для ремесленников Etsy (NASDAQ:ETSY), eBay (NASDAQ:EBAY), CarMax (NYSE:KMX), Nike и Chipotle Mexican Grill (NYSE:CMG). Акции Tesla выросли почти на 10%, а Amazon.com (NASDAQ:AMZN) прибавили 7,4% (хотя прирост с начала года составляет всего 6,4%).

Услуги связи: однозначным победителем стал Twitter (NYSE:TWTR) с приростом в 18%. Facebook и Netflix (NASDAQ:NFLX) набрали примерно по 6%.

Здравоохранение: в список лидеров вошли биотехнологическая компания Biogen (NASDAQ:BIIB) (+31%), производитель медицинского оборудования ResMed (NYSE:RMD) (+19,8%) и Moderna (+19%).

Аутсайдеры

Ниже представлены компании, разочаровавшие своих инвесторов:

Застройщики: В эту группу входят D.R. Horton (SA:D1HI34), которые упали более чем на 5,6%, и PulteGroup (NYSE:PHM) (-5,7%). Процентные ставки — не проблема, а вот доступность участков таковой является.

Банки: Citigroup (NYSE:C) и Huntington Bancshares (NASDAQ:HBAN) скинули по 10%. Regions Financial (NYSE:RF) упала на 13,8%. Как раз для этого сектора околонулевые ставки являются проблемой, поскольку ограничивают возможную прибыль.

Поставщики материалов: акции Freeport-McMoran Copper & Gold (NYSE:FCX), производителя удобрений Mosaic (NYSE:MOS) и добывающей компании Newmont (NYSE:NEM) упали более чем на 12%. Просела даже медь, став жертвой растущего доллара (хотя за полугодие она и прибавила 22%).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба