14 июля 2021 investing.com Юхтенко Кира

У многих возникает вопрос: “Что будет с китайским рынком?” С начала года индекс Shanghai Composite вырос всего на 3,5%, при этом юань укрепился против доллара до максимумов 2018 года.

Причина в том, что китайская экономика первой преодолела последствия коронакризиса. Соответственно, центробанк страны первым в мире стал снижать стимулирование экономики, в то время как в США и Европе стимулирующая политика все еще остается в силе. Таким образом, в экономике Китая раньше всех в мире произошло «сжатие» ликвидности.

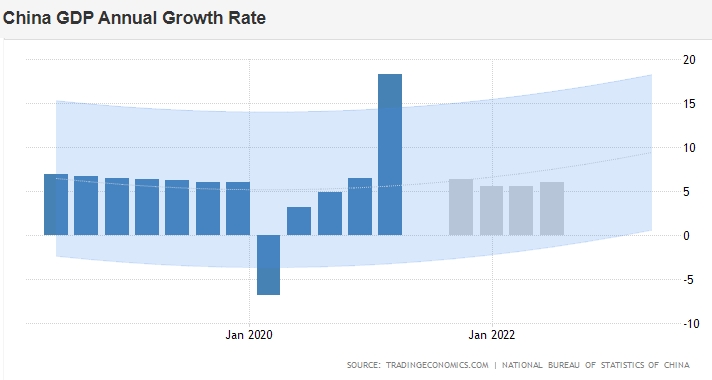

Сейчас экономика КНР стабилизируется после восстановления. Прогнозная модель предполагает, что в начале 2022 года темпы роста ВВП страны составят 5,6%, а за весь 2022 год — 5,9%.

Прогнозная модель роста ВВП Китая на 2022 год, % г/г

Вдобавок правительство Китая стремится переориентировать экономику с внешней торговли на внутреннее потребление, чтобы снизить зависимость от экспорта. На внутреннем рынке внедряется жесткое антимонопольное регулирование с целью обуздать технологических гигантов и поддержать компании средней и малой капитализации.

Фондовый рынок Китая отражает все эти процессы, и поэтому мы не видим на нем яркой динамики. Акции китайских технологических гигантов упали, и встает резонный вопрос: стоит ли воспользоваться моментом для их покупки?

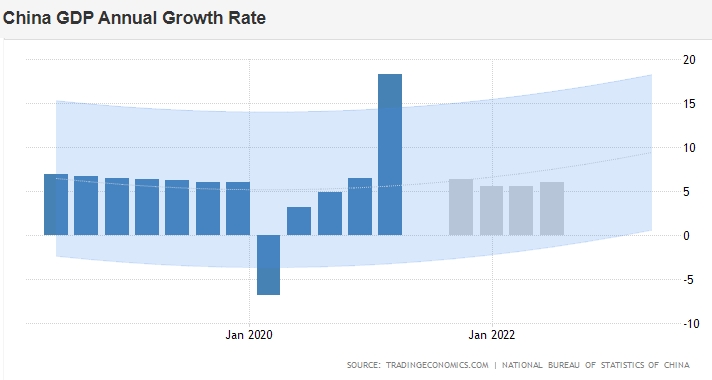

Классическая инвестиционная мудрость гласит: нужно покупать, когда на рынках «льется кровь». А негатива на китайском рынке сейчас предостаточно. Средний мультипликатор P/E (цена/прибыль) компаний, входящих в индекс Shanghai Composite, сейчас равен 17,1. Это уровень 2016 года. Для сравнения, средний P/E компаний индекса S&P 500 сейчас около 45. Недооцененность китайских акций очевидна.

Динамика P/E индекса Shanghai Composite

Учитывая прогноз по увеличению темпов роста ВВП Поднебесной в 2022 году, можно предположить, что китайский рынок в следующем году будет выглядеть интересней других мировых площадок.

Правда, и о факторах риска забывать не стоит: это и фактор нового штамма коронавируса, и фактор возможной общемировой коррекции, и опасения по поводу внутреннего долгового рынка Китая — второго по величине в мире с оборотом в $18,3 трлн.

Поэтому, если и инвестировать в Китай, лучше по-прежнему рассматривать такие имена, как Alibaba (NYSE:BABA), JD.com (NASDAQ:JD), Vipshop (NYSE:VIPS) — компании практически без долговой нагрузки и с огромными запасами кэша. Возможное ослабление юаня обернется ростом продаж китайских товаров на внешнем рынке, и эти компании выиграют от такого развития событий.

Вообще же ситуация с Китаем указывает на интересную закономерность. Хотите знать, что произойдет с мировыми индексами после отмены стимулов? Посмотрите на Китай. Рост фондовых рынков после сворачивания стимулирования зависит от того, сможет ли экономика расти без монетарных “костылей”. В любом случае, вряд ли этот рост будет очень уж интенсивным.

Причина в том, что китайская экономика первой преодолела последствия коронакризиса. Соответственно, центробанк страны первым в мире стал снижать стимулирование экономики, в то время как в США и Европе стимулирующая политика все еще остается в силе. Таким образом, в экономике Китая раньше всех в мире произошло «сжатие» ликвидности.

Сейчас экономика КНР стабилизируется после восстановления. Прогнозная модель предполагает, что в начале 2022 года темпы роста ВВП страны составят 5,6%, а за весь 2022 год — 5,9%.

Прогнозная модель роста ВВП Китая на 2022 год, % г/г

Вдобавок правительство Китая стремится переориентировать экономику с внешней торговли на внутреннее потребление, чтобы снизить зависимость от экспорта. На внутреннем рынке внедряется жесткое антимонопольное регулирование с целью обуздать технологических гигантов и поддержать компании средней и малой капитализации.

Фондовый рынок Китая отражает все эти процессы, и поэтому мы не видим на нем яркой динамики. Акции китайских технологических гигантов упали, и встает резонный вопрос: стоит ли воспользоваться моментом для их покупки?

Классическая инвестиционная мудрость гласит: нужно покупать, когда на рынках «льется кровь». А негатива на китайском рынке сейчас предостаточно. Средний мультипликатор P/E (цена/прибыль) компаний, входящих в индекс Shanghai Composite, сейчас равен 17,1. Это уровень 2016 года. Для сравнения, средний P/E компаний индекса S&P 500 сейчас около 45. Недооцененность китайских акций очевидна.

Динамика P/E индекса Shanghai Composite

Учитывая прогноз по увеличению темпов роста ВВП Поднебесной в 2022 году, можно предположить, что китайский рынок в следующем году будет выглядеть интересней других мировых площадок.

Правда, и о факторах риска забывать не стоит: это и фактор нового штамма коронавируса, и фактор возможной общемировой коррекции, и опасения по поводу внутреннего долгового рынка Китая — второго по величине в мире с оборотом в $18,3 трлн.

Поэтому, если и инвестировать в Китай, лучше по-прежнему рассматривать такие имена, как Alibaba (NYSE:BABA), JD.com (NASDAQ:JD), Vipshop (NYSE:VIPS) — компании практически без долговой нагрузки и с огромными запасами кэша. Возможное ослабление юаня обернется ростом продаж китайских товаров на внешнем рынке, и эти компании выиграют от такого развития событий.

Вообще же ситуация с Китаем указывает на интересную закономерность. Хотите знать, что произойдет с мировыми индексами после отмены стимулов? Посмотрите на Китай. Рост фондовых рынков после сворачивания стимулирования зависит от того, сможет ли экономика расти без монетарных “костылей”. В любом случае, вряд ли этот рост будет очень уж интенсивным.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба