16 июля 2021 БКС Экспресс Покровский Никита

За последние 20 лет рынок США пережил около шести продолжительных спадов. Предусмотрительному инвестору стоит быть готовым к рискам III квартала и заранее подбирать акции компаний, которые смогут сбалансировать портфель и сделать его устойчивым к разным условиям на рынке.

В первой части статьи мы выяснили, что сектора потребительских товаров первой необходимости (Consumer Staples), здравоохранения (Health Care) и коммунальных служб (Utilities) в непростые времена демонстрировали динамику лучше рынка.

Попробуем найти внутри этих отраслей бумаги компаний, которые росли, когда весь остальной рынок падал. Данная часть будет посвящена акциям сектора товаров первой необходимости, в третьей рассмотрим здравоохранение, а завершим цикл бумагами коммунальных служб.

Сложные периоды

Последние 20 лет были богаты на негативные события — финансовый и эпидемиологический кризис, пузырь компаний нового уклада и несколько локальных коррекций рынка.

То, что тенденции работали в прошлом, не гарантирует их повторения, но определенная логика того, почему это происходило ранее, может сработать в будущем.

Для анализа возьмем шесть периодов спада на рынке с 2000 г. (выделены на графике ниже).

Первой необходимости

Для поиска интересующих нас акций в секторе товаров первой необходимости возьмем ETF XLP (Consumer Staples Select Sector SPDR). Посмотрим, как вел себя ETF в выбранные периоды. Будем покупать на максимуме индекса S&P 500 перед началом спадов и продавать на минимуме. Все, как любит среднестатистический инвестор. Для анализа будем использовать цену закрытия на недельном графике.

В результате можно увидеть, что потери были бы в 4 раза меньше по сравнению с вложениями в индекс S&P 500, а в паре периодов инвестор был бы в небольшом плюсе.

Теперь рассмотрим состав данного индексного фонда. Прежде всего нас интересуют наиболее ликвидные бумаги компаний, которые торгуются на рынке с 2000 г. Ими являются акции, имеющие наибольшую долю в составе XLP.

У словосочетания «акции росли» может быть несколько значений. Самое простое — была ли прибыль по итогу. Выясним, какую доходность мог бы получить инвестор, вкладывая в бумаги сектора товаров первой необходимости в периоды снижения. Будем так же покупать акции перед началом падения индекса S&P 500 и закрывать позиции после достижения минимума.

В итоге инвестор заработал бы на акциях одного из лидеров мирового рынка потребительских товаров Procter & Gamble и производителя табачных изделий Altria Group. Меньше всего инвестор потерял бы в бумагах производителя и продавца пива, вина и спиртных напитков Constellation Brands.

Стоит заметить, что ни одна из акций не смогла принести доход в течение каждого периода и в разных ситуациях бумаги демонстрировали разное поведение. Тем не менее почти всегда они были лучше рынка.

Какие акции растут

Теперь посмотрим, имели ли бумаги тенденцию к росту внутри периодов. Для этого найдем минимумы и максимумы, которые показали цены бумаг внутри данных диапазонов и вычислим их среднее. Метод довольно грубый, но общую тенденцию увидеть позволяет.

Лидерами стали акции Altria Group и Constellation Brands, но необходимо отметить, что производитель алкогольных напитков очень сильно отклонялся от показателя средней по году. Walmart и Procter & Gamble идут следом и демонстрируют более сдержанные, но сбалансированные результаты.

В процессе расчетов можно заметить, что ни одна из бумаг не смогла показать временный рост во всех шести периодах спада, но в большинстве случаев позволяла инвестору закрыть позицию в плюс.

В целом итог ожидаемый. Людям сложно отказаться от табака и алкоголя, без порошков и средств для личной гигиены современному человеку не обойтись, а ближайшим местом для покупок этих товаров в США чаще всего становился Walmart. Инвесторы в непростые времена учитывали это и покупали акции данных компаний.

Прибыль была вчера

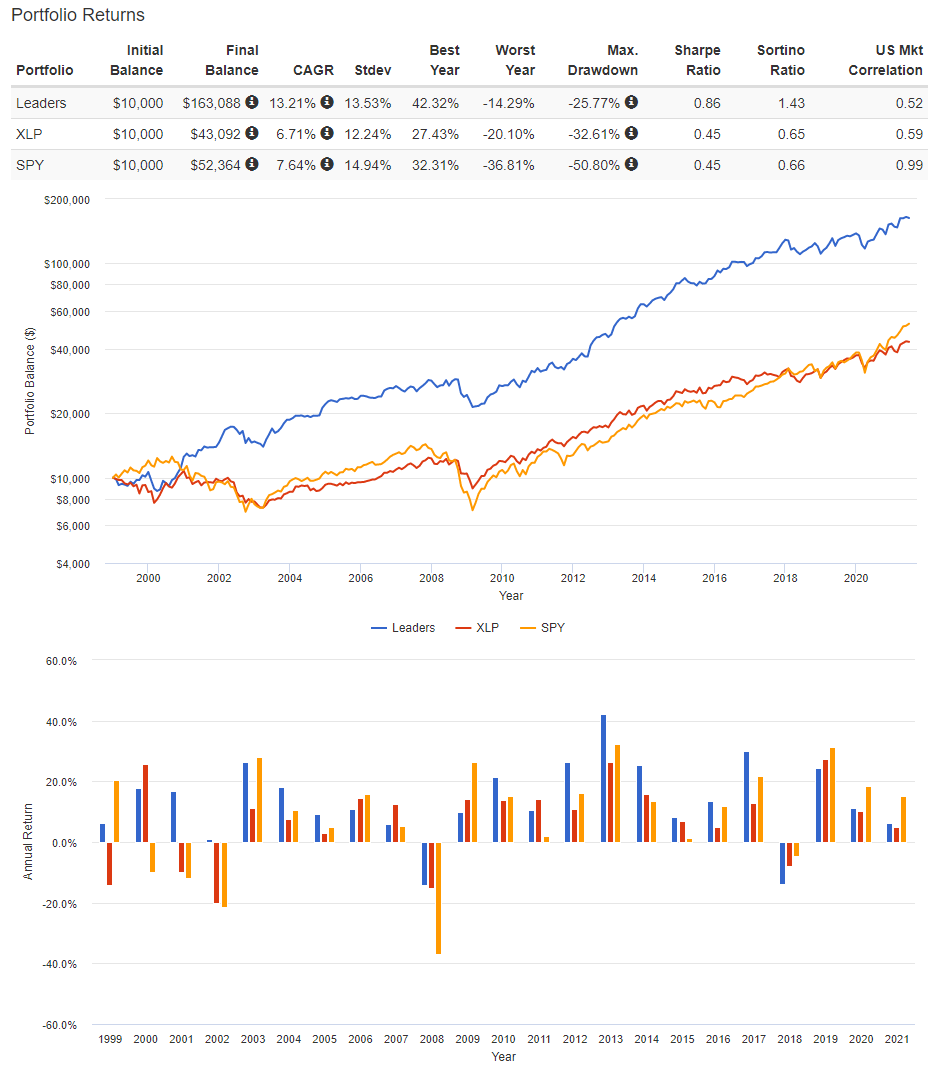

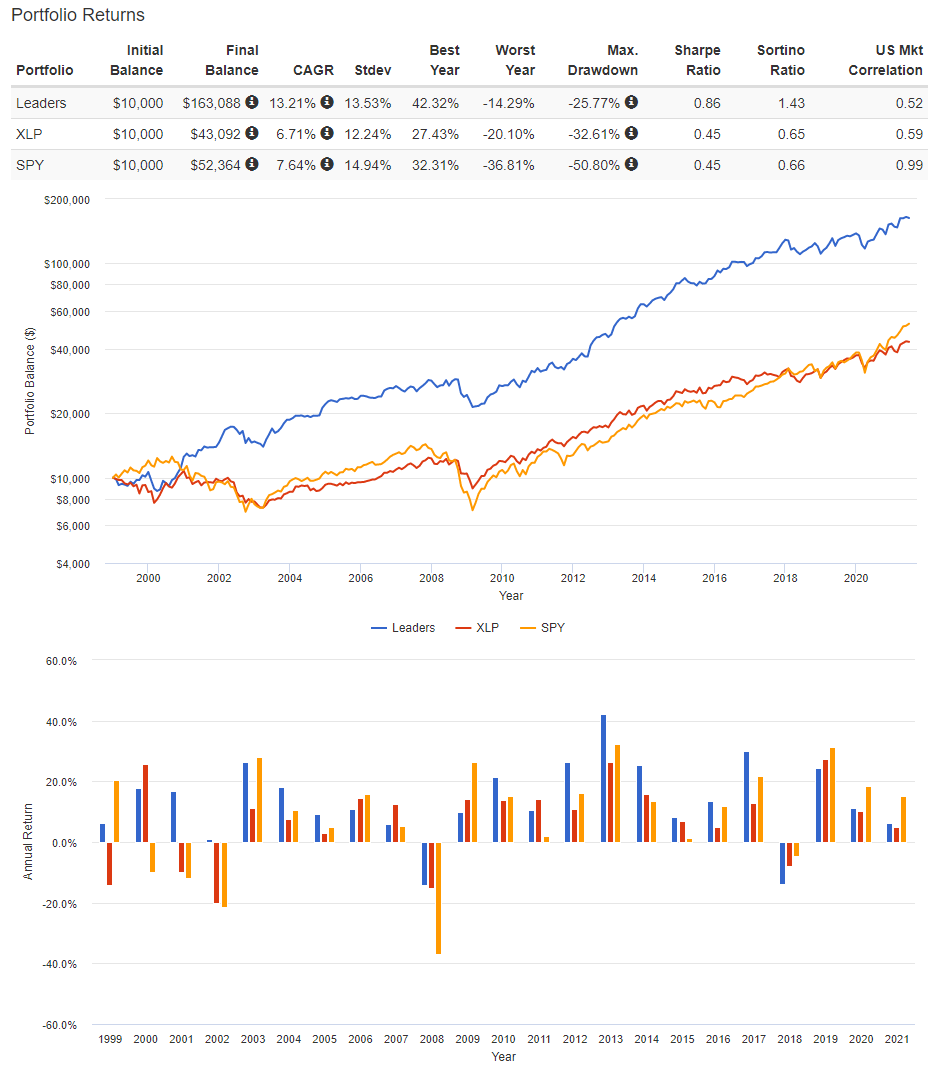

В завершение посмотрим, как бы показали себя лидеры исследования, если бы мы приобрели бумаги Walmart, P&G, Altria Group и Constellation Brands в равных долях в начале 2000 г. и сравним с доходностью ETF на сектор и индекса S&P 500.

Абсолютно по всем показателями данные бумаги были лучше. Среднегодовая доходность была бы в два раза выше, при этом показатели худшего года и максимальной просадки оказались меньше, чем у SPY и XLP. Показатель лучшей годовой доходности остался также за лидерами исследования. Итоговая прибыль за период была бы в 4 раза больше, чем у SPY и XLP. При вложении, как пример, $10 000 в начале 2000 г. мы бы получили $163 000 против $52 000 у SPY.

Полезный итог для инвестора

Не всегда стоит гнаться за новомодными акциями. Покупка бумаг «скучных» компаний, как мы увидели, может приносить прибыль на порядок больше, чем широкий рынок в целом, при этом со значительно меньшим риском.

Акции Walmart и P&G можно рассмотреть для покупки в долгосрочный портфель. Бумаги показывали устойчивость в периоды спада на рынке и в долгосрочной перспективе демонстрировали опережающий рост.

Но есть еще один вывод, который должен сделать инвестор. Несмотря на то, что бумаги позволяли заработать и получить большую устойчивость портфеля в прошлом, будущий результат не гарантирован. Стоит в любом случае внимательно следить за ситуацией на рынке и деятельностью компаний. Чтобы защитить портфель от снижения, недостаточно приобретения одних лишь акций, даже если это бумаги защитного сектора — необходимо использовать и другие биржевые инструменты.

В первой части статьи мы выяснили, что сектора потребительских товаров первой необходимости (Consumer Staples), здравоохранения (Health Care) и коммунальных служб (Utilities) в непростые времена демонстрировали динамику лучше рынка.

Попробуем найти внутри этих отраслей бумаги компаний, которые росли, когда весь остальной рынок падал. Данная часть будет посвящена акциям сектора товаров первой необходимости, в третьей рассмотрим здравоохранение, а завершим цикл бумагами коммунальных служб.

Сложные периоды

Последние 20 лет были богаты на негативные события — финансовый и эпидемиологический кризис, пузырь компаний нового уклада и несколько локальных коррекций рынка.

То, что тенденции работали в прошлом, не гарантирует их повторения, но определенная логика того, почему это происходило ранее, может сработать в будущем.

Для анализа возьмем шесть периодов спада на рынке с 2000 г. (выделены на графике ниже).

Первой необходимости

Для поиска интересующих нас акций в секторе товаров первой необходимости возьмем ETF XLP (Consumer Staples Select Sector SPDR). Посмотрим, как вел себя ETF в выбранные периоды. Будем покупать на максимуме индекса S&P 500 перед началом спадов и продавать на минимуме. Все, как любит среднестатистический инвестор. Для анализа будем использовать цену закрытия на недельном графике.

В результате можно увидеть, что потери были бы в 4 раза меньше по сравнению с вложениями в индекс S&P 500, а в паре периодов инвестор был бы в небольшом плюсе.

Теперь рассмотрим состав данного индексного фонда. Прежде всего нас интересуют наиболее ликвидные бумаги компаний, которые торгуются на рынке с 2000 г. Ими являются акции, имеющие наибольшую долю в составе XLP.

У словосочетания «акции росли» может быть несколько значений. Самое простое — была ли прибыль по итогу. Выясним, какую доходность мог бы получить инвестор, вкладывая в бумаги сектора товаров первой необходимости в периоды снижения. Будем так же покупать акции перед началом падения индекса S&P 500 и закрывать позиции после достижения минимума.

В итоге инвестор заработал бы на акциях одного из лидеров мирового рынка потребительских товаров Procter & Gamble и производителя табачных изделий Altria Group. Меньше всего инвестор потерял бы в бумагах производителя и продавца пива, вина и спиртных напитков Constellation Brands.

Стоит заметить, что ни одна из акций не смогла принести доход в течение каждого периода и в разных ситуациях бумаги демонстрировали разное поведение. Тем не менее почти всегда они были лучше рынка.

Какие акции растут

Теперь посмотрим, имели ли бумаги тенденцию к росту внутри периодов. Для этого найдем минимумы и максимумы, которые показали цены бумаг внутри данных диапазонов и вычислим их среднее. Метод довольно грубый, но общую тенденцию увидеть позволяет.

Лидерами стали акции Altria Group и Constellation Brands, но необходимо отметить, что производитель алкогольных напитков очень сильно отклонялся от показателя средней по году. Walmart и Procter & Gamble идут следом и демонстрируют более сдержанные, но сбалансированные результаты.

В процессе расчетов можно заметить, что ни одна из бумаг не смогла показать временный рост во всех шести периодах спада, но в большинстве случаев позволяла инвестору закрыть позицию в плюс.

В целом итог ожидаемый. Людям сложно отказаться от табака и алкоголя, без порошков и средств для личной гигиены современному человеку не обойтись, а ближайшим местом для покупок этих товаров в США чаще всего становился Walmart. Инвесторы в непростые времена учитывали это и покупали акции данных компаний.

Прибыль была вчера

В завершение посмотрим, как бы показали себя лидеры исследования, если бы мы приобрели бумаги Walmart, P&G, Altria Group и Constellation Brands в равных долях в начале 2000 г. и сравним с доходностью ETF на сектор и индекса S&P 500.

Абсолютно по всем показателями данные бумаги были лучше. Среднегодовая доходность была бы в два раза выше, при этом показатели худшего года и максимальной просадки оказались меньше, чем у SPY и XLP. Показатель лучшей годовой доходности остался также за лидерами исследования. Итоговая прибыль за период была бы в 4 раза больше, чем у SPY и XLP. При вложении, как пример, $10 000 в начале 2000 г. мы бы получили $163 000 против $52 000 у SPY.

Полезный итог для инвестора

Не всегда стоит гнаться за новомодными акциями. Покупка бумаг «скучных» компаний, как мы увидели, может приносить прибыль на порядок больше, чем широкий рынок в целом, при этом со значительно меньшим риском.

Акции Walmart и P&G можно рассмотреть для покупки в долгосрочный портфель. Бумаги показывали устойчивость в периоды спада на рынке и в долгосрочной перспективе демонстрировали опережающий рост.

Но есть еще один вывод, который должен сделать инвестор. Несмотря на то, что бумаги позволяли заработать и получить большую устойчивость портфеля в прошлом, будущий результат не гарантирован. Стоит в любом случае внимательно следить за ситуацией на рынке и деятельностью компаний. Чтобы защитить портфель от снижения, недостаточно приобретения одних лишь акций, даже если это бумаги защитного сектора — необходимо использовать и другие биржевые инструменты.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба