15 августа 2021 БКС Экспресс Зельцер Михаил

Абсолютное большинство экспертов Reuters сошлись во мнении о моменте полного прекращения QE.

Тема фискально-монетарного стимулирования уже на протяжении полутора лет будоражит умы бизнес-сообщества. На пике глобальной паники, весной 2020 г., Центробанк США резко обнулил ставки фондирования и начал скупку долговых бумаг с рынка в объеме $120 млрд в месяц, чтобы купировать кризис ликвидности и обеспечить финансовую устойчивость компаний в эпоху исторического спада экономики.

По мере прохождения кризиса на фоне адаптации компаний и граждан к барьерам, а также массовой вакцинации населения, возникает резонный вопрос целесообразности обширных мер стимулирования. Ведь именно непомерные траты финансовых властей стоят за раздуванием инфляции.

ФРС США в своей ультрамягкой политике ориентируется на два показателя — инфляция и занятость, и одно обстоятельство — динамика пандемии.

При этом инфляция давно превысила все таргеты регулятора (5,4% против цели в 2%), а траектория рынка труда страны демонстрирует устойчивое восстановление (уровень безработицы упал до 16-месячного минимума в 5,4%). Остается неопределенность с мутирующим коронавирусом.

Таким образом, предпосылки для снижения темпа выкупа долговых инструментов, в общем-то, сформированы. Остается вопрос — когда ждать сигнала от ФРС.

Агентство Reuters приводит результаты экспертного мнения. В рамках опроса выделим три временных момента оценки по:

- анонсу плана сокращения программы количественного смягчения (QE),

- началу секвестра QE,

- завершению программы.

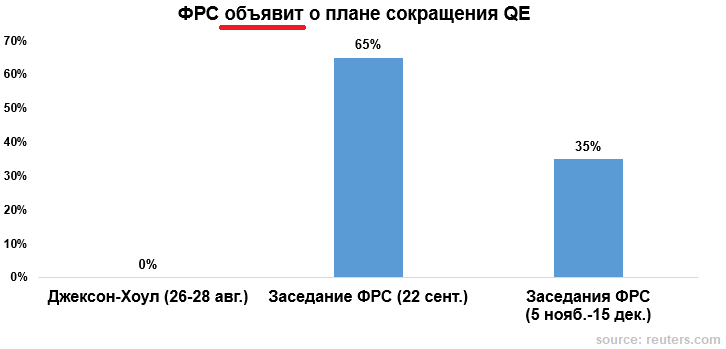

Голоса респондентов распределились следующим образом:

Большинство опрошенных (почти 2/3), предполагают, что Центробанк США сообщит о плане сокращения выкупа активов на ближайшем заседании Комитета по открытым рынкам, 22 сентября.

Мнение экспертов коррелирует с умозаключениями Управляющего ФРС Кристофера Уоллера о вероятности сокращения стимулирующих программ, начиная уже октября. Правда, чиновник делает оговорку — если позволит динамика занятости населения. А она пока позволяет.

Около трети экспертов полагают, что ФРС дождется как минимум двух-трех помесячных срезов с рынка труда, чтобы наверняка убедиться в восстановлении занятости и ограниченном влиянии третьей волны пандемии на трудовую активность граждан. По мнению респондентов, на последних двух заседаниях ЦБ и объявит план монетарно-фискального ужесточения.

Сейчас никто не ждет, что руководство Федрезерва анонсирует снижение темпа выкупа бумаг на ежегодном симпозиуме в Джексон-Хоуле, который должен пройти 26–28 августа. А еще месяц назад ожидающих такой исход было 25%.

Фактическое уменьшение объемом покупки долговых инструментов ожидается, начиная с IV квартала этого года. Большинство же экспертов уверены, что старт секвестра произойдет в первые месяцы 2022 г.

Эксперты в целом пришли к консенсусу по темпам сокращения QE: с текущих покупок $80 млрд Treasuries и $40 млрд ипотечных бумаг ожидается уменьшение на $10 млрд выкупа госбондов и на $5 ипотечных активов. Правда, были и те, кто оценивает выбытие на $20 млрд каждого типа бумаг.

Наконец, абсолютное большинство респондентов (83%) предполагают, что ФРС США завершит программу количественного смягчения и прекратит скупку активов к концу 2022 г.

Что все это значит

Сентимент экспертов говорит о том, что время закручивания гаек ФРС приближается, причем неумолимо. Главное, не пропустить момент перегрева экономики, когда восстановившаяся занятость уже не позволит сбить инфляционный накал, а компании не смогут дальше перекладывать раздутые цены товаров и услуг на конечного потребителя.

Вероятно, осенью ЦБ все-таки объявит план сокращения QE, фактическая его реализация будет отложена ближе к завершению 2021 г.

Регулятор постарается произвести снижение темпов выкупа бумаг как можно более безболезненно, понимая остроту момента. Во-первых, вирус не побежден, а во-вторых, перегретые рынки рискового капитала при агрессивном сокращении QE могут попросту рухнуть.

Тем не менее само монетарно-фискальное ужесточение способно привести к оздоровительной коррекции перекупленных рынков акций. Закономерно, что прекратится давление и на доллар США. А вот товарные рынки рискуют ощутить волну охлаждения.

Тема фискально-монетарного стимулирования уже на протяжении полутора лет будоражит умы бизнес-сообщества. На пике глобальной паники, весной 2020 г., Центробанк США резко обнулил ставки фондирования и начал скупку долговых бумаг с рынка в объеме $120 млрд в месяц, чтобы купировать кризис ликвидности и обеспечить финансовую устойчивость компаний в эпоху исторического спада экономики.

По мере прохождения кризиса на фоне адаптации компаний и граждан к барьерам, а также массовой вакцинации населения, возникает резонный вопрос целесообразности обширных мер стимулирования. Ведь именно непомерные траты финансовых властей стоят за раздуванием инфляции.

ФРС США в своей ультрамягкой политике ориентируется на два показателя — инфляция и занятость, и одно обстоятельство — динамика пандемии.

При этом инфляция давно превысила все таргеты регулятора (5,4% против цели в 2%), а траектория рынка труда страны демонстрирует устойчивое восстановление (уровень безработицы упал до 16-месячного минимума в 5,4%). Остается неопределенность с мутирующим коронавирусом.

Таким образом, предпосылки для снижения темпа выкупа долговых инструментов, в общем-то, сформированы. Остается вопрос — когда ждать сигнала от ФРС.

Агентство Reuters приводит результаты экспертного мнения. В рамках опроса выделим три временных момента оценки по:

- анонсу плана сокращения программы количественного смягчения (QE),

- началу секвестра QE,

- завершению программы.

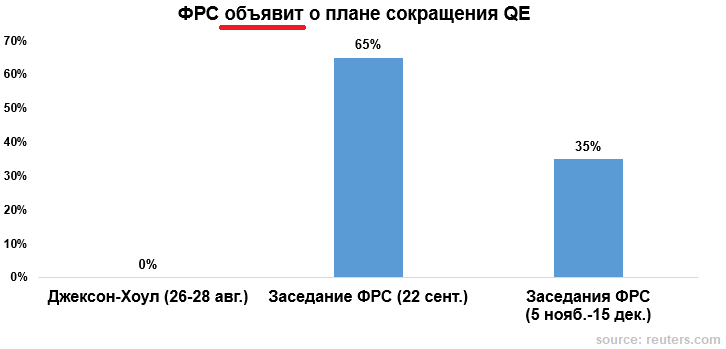

Голоса респондентов распределились следующим образом:

Большинство опрошенных (почти 2/3), предполагают, что Центробанк США сообщит о плане сокращения выкупа активов на ближайшем заседании Комитета по открытым рынкам, 22 сентября.

Мнение экспертов коррелирует с умозаключениями Управляющего ФРС Кристофера Уоллера о вероятности сокращения стимулирующих программ, начиная уже октября. Правда, чиновник делает оговорку — если позволит динамика занятости населения. А она пока позволяет.

Около трети экспертов полагают, что ФРС дождется как минимум двух-трех помесячных срезов с рынка труда, чтобы наверняка убедиться в восстановлении занятости и ограниченном влиянии третьей волны пандемии на трудовую активность граждан. По мнению респондентов, на последних двух заседаниях ЦБ и объявит план монетарно-фискального ужесточения.

Сейчас никто не ждет, что руководство Федрезерва анонсирует снижение темпа выкупа бумаг на ежегодном симпозиуме в Джексон-Хоуле, который должен пройти 26–28 августа. А еще месяц назад ожидающих такой исход было 25%.

Фактическое уменьшение объемом покупки долговых инструментов ожидается, начиная с IV квартала этого года. Большинство же экспертов уверены, что старт секвестра произойдет в первые месяцы 2022 г.

Эксперты в целом пришли к консенсусу по темпам сокращения QE: с текущих покупок $80 млрд Treasuries и $40 млрд ипотечных бумаг ожидается уменьшение на $10 млрд выкупа госбондов и на $5 ипотечных активов. Правда, были и те, кто оценивает выбытие на $20 млрд каждого типа бумаг.

Наконец, абсолютное большинство респондентов (83%) предполагают, что ФРС США завершит программу количественного смягчения и прекратит скупку активов к концу 2022 г.

Что все это значит

Сентимент экспертов говорит о том, что время закручивания гаек ФРС приближается, причем неумолимо. Главное, не пропустить момент перегрева экономики, когда восстановившаяся занятость уже не позволит сбить инфляционный накал, а компании не смогут дальше перекладывать раздутые цены товаров и услуг на конечного потребителя.

Вероятно, осенью ЦБ все-таки объявит план сокращения QE, фактическая его реализация будет отложена ближе к завершению 2021 г.

Регулятор постарается произвести снижение темпов выкупа бумаг как можно более безболезненно, понимая остроту момента. Во-первых, вирус не побежден, а во-вторых, перегретые рынки рискового капитала при агрессивном сокращении QE могут попросту рухнуть.

Тем не менее само монетарно-фискальное ужесточение способно привести к оздоровительной коррекции перекупленных рынков акций. Закономерно, что прекратится давление и на доллар США. А вот товарные рынки рискуют ощутить волну охлаждения.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба