10 сентября 2021 banki.ru Искяндяров Руслан

2021 год для российского фондового рынка стал богатым на рекорды и круглые цифры. В начале сентября ключевой российский индекс страны побил исторический рекорд, достигнув уровня в 4 000 пунктов. Чуть ранее, в середине лета, была взята еще одна круглая цифра — количество биржевых фондов в России превысило сотню.

Биржевой фонд — это своего рода большой мешок денег, которым управляют профессионалы по заранее установленным жестким правилам. Например, фонд инвестирует все средства в акции, которые входят в какой-нибудь популярный биржевой индекс, допустим индекс S&P 500 (индекс 500 крупнейших компаний США). Инвестирование происходит в той же пропорции, в которой акции представлены в индексе. Фактически фонд просто берет список ценных бумаг из целевого индекса, приобретает их в той же пропорции и отслеживает все изменения индекса. Поменялась пропорция в индексе — поменяется пропорция и в фонде.

Ключевая особенность в том, что поскольку фонд является биржевым, он может выпустить собственные акции, чтобы инвесторы могли их покупать и продавать. Фактически это избавляет инвестора от необходимости самостоятельно следить за индексом S&P 500. Он может просто купить акции фонда, и фонд сделает за него всю оставшуюся работу. Эта особенность привлекает огромное число инвесторов.

Вернемся к России. Цифра в 100 фондов, торгующихся на российских биржах, на первый взгляд может показаться скромной, особенно по сравнению с зарубежными финансовыми рынками. Но не стоит забывать, что Россия открыла для себя биржевые фонды относительно недавно — в середине 2010-х. И если в 2017 году число фондов, которые торговались на российских биржах, не превышало десяти, то спустя четыре года их количество увеличилось более чем в 10 раз!

Говоря о биржевых фондах, нельзя не отметить, что на российском рынке присутствуют два инструмента, которые входят в эту общую группу. Первый — традиционные биржевые фонды — ETF (от англ. Exchange Traded Fund, дословно «торгуемый на бирже фонд»). Второй — российские аналоги ETF — биржевые паевые инвестиционные фонды (сокр. БПИФ). На первый взгляд, первые мало чем отличаются от вторых. Однако различия между ними есть. Пожалуй, главное — регулирование. ETF — это иностранные фонды, и они обязаны соблюдать не только российское, но и иностранное законодательство (которое жестче российского). Кроме этого, есть ряд технических моментов — например, погрешность следования, особенности хранения и управления активами фондов и т. д. Но в целом ETF и БПИФы принято считать родственниками.

Так почему же произошел такой взрывной рост? Причин несколько, и часть из них напрямую связана с особенностями биржевых фондов. Они дали рядовым инвесторам два колоссальных преимущества: дешевое пассивное управление и масштабную диверсификацию.

Благодаря пассивному управлению частному инвестору уже не нужно самостоятельно следить за структурой индекса, высчитывать доли ценных бумаг и проводить ребалансировку своего портфеля ценных бумаг. Теперь этим занимается биржевой фонд. И плата, которую фонд взимает за то, что самостоятельно следит за активами и управляет ими, значительно ниже платы, которые взимают, например, управляющие компании.

Биржевые фонды также дали возможность за одну сделку максимально диверсифицировать свой портфель ценных бумаг. Если бы не было фондов, а частный инвестор захотел повторить в своем портфеле структуру какого-нибудь индекса, ему пришлось бы потратить массу времени и ресурсов на то, чтобы купить все ценные бумаги из корзины индекса и поддерживать целевую структуру портфеля. Теперь же частному инвестору достаточно просто купить акции биржевого фонда, которая в себе уже «содержит» все акции целевого индекса.

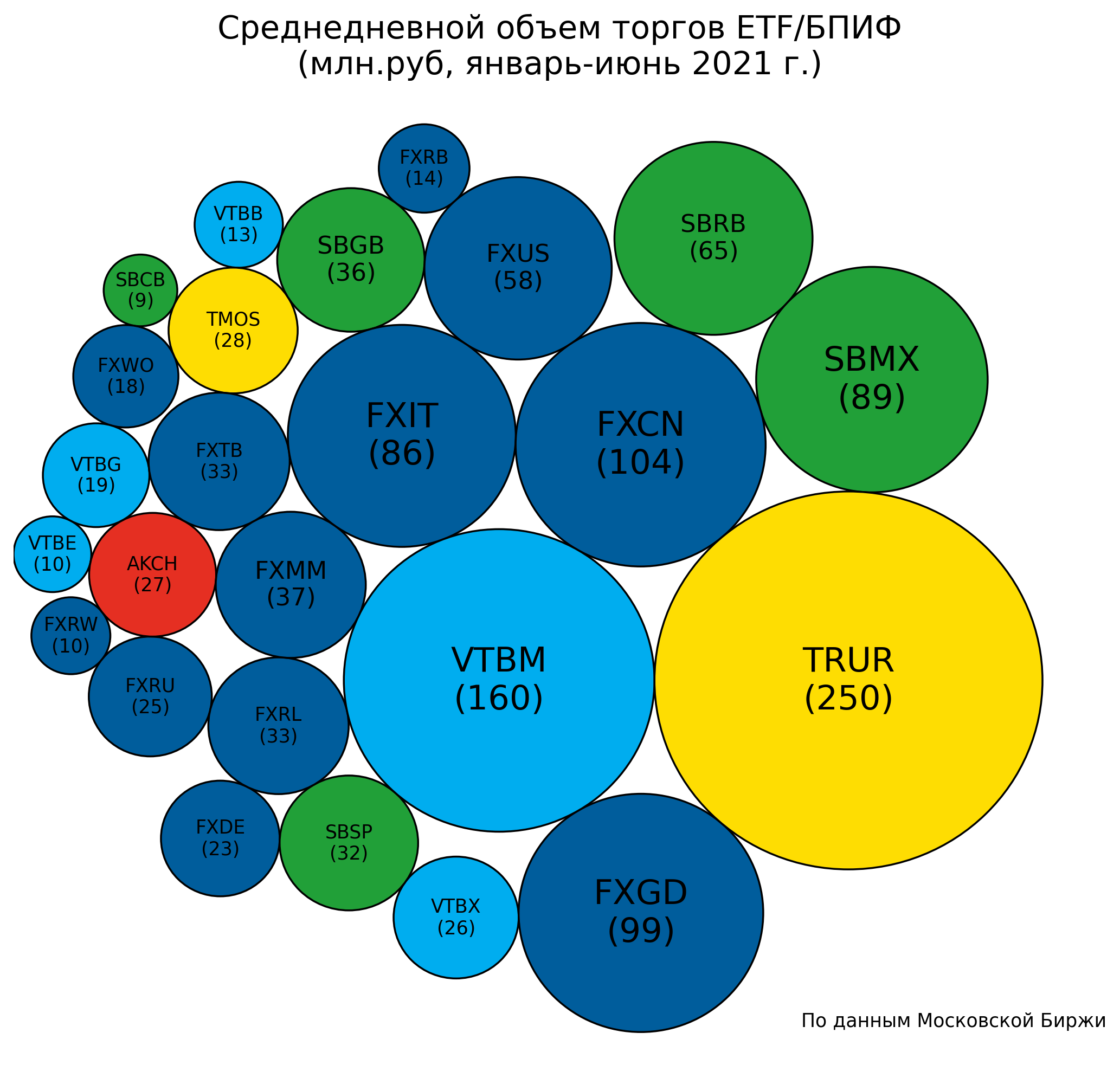

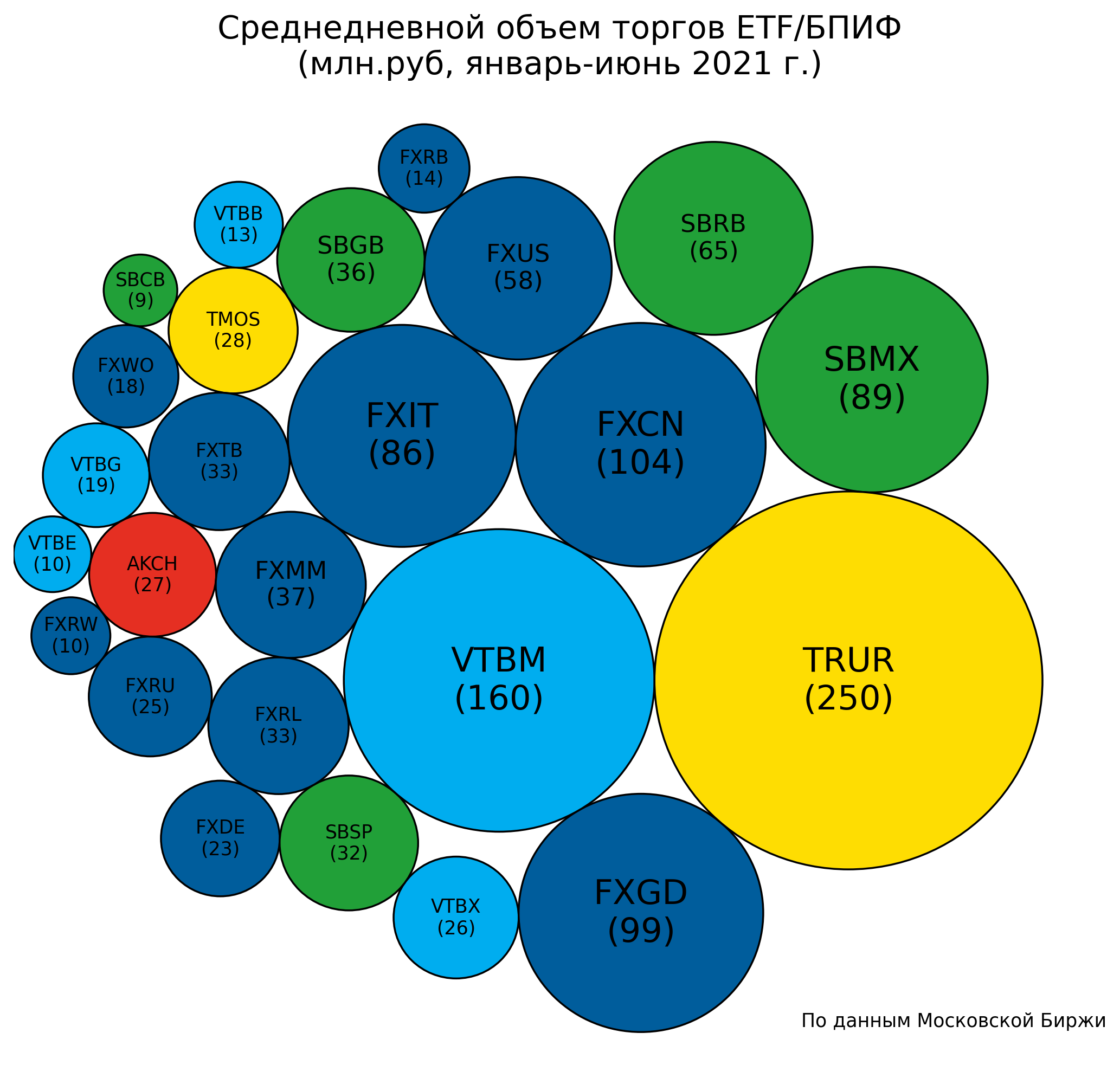

Какие из фондов в России получили народную любовь? Если обратиться к объемам торгов биржевыми фондами на Московской бирже, то самым популярным стал фонд «Тинькофф Вечный портфель RUB» (код на бирже TRUR). Среднедневной объем торгов в первом полугодии 2021 года составил 250 млн рублей. Фонд инвестирует в абсолютно разные инструменты, которые позволяют показывать стабильные результаты и в периоды роста финансовых рынков, и в периоды кризисов.

Второе место занимает фонд «ВТБ — Ликвидность» (торговый код VTBM) со среднедневным объемом торгов в 160 млн рублей. Фонд предназначен для краткосрочного размещения свободных денежных средств и управления ликвидностью, поскольку основным инструментом, в которые направляются средства фонда, являются обратные РЕПО с Центральным контрагентом под ОФЗ и КСУ.

В борьбе за третье место столкнулись ETF и БПИФЫ, которые инвестируют в разные страны и группы активов: и в акции американских компаний IT-сектора, и в акции китайский компаний, различные индексы и золото.

Всего за несколько лет биржевые фонды стали для российских инвесторов одним из важнейших инструментов коллективного инвестирования. Уже сейчас формируются фонды, инвестирующие не просто в отдельные индексы, а в перспективные направления — робототехнику, зеленые технологии, фармацевтику и биотехнологии. В будущем именно биржевые фонды могут стать главным инструментом пассивного управления капиталом.

Информация

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей. ООО «Информационное агентство «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Биржевой фонд — это своего рода большой мешок денег, которым управляют профессионалы по заранее установленным жестким правилам. Например, фонд инвестирует все средства в акции, которые входят в какой-нибудь популярный биржевой индекс, допустим индекс S&P 500 (индекс 500 крупнейших компаний США). Инвестирование происходит в той же пропорции, в которой акции представлены в индексе. Фактически фонд просто берет список ценных бумаг из целевого индекса, приобретает их в той же пропорции и отслеживает все изменения индекса. Поменялась пропорция в индексе — поменяется пропорция и в фонде.

Ключевая особенность в том, что поскольку фонд является биржевым, он может выпустить собственные акции, чтобы инвесторы могли их покупать и продавать. Фактически это избавляет инвестора от необходимости самостоятельно следить за индексом S&P 500. Он может просто купить акции фонда, и фонд сделает за него всю оставшуюся работу. Эта особенность привлекает огромное число инвесторов.

Вернемся к России. Цифра в 100 фондов, торгующихся на российских биржах, на первый взгляд может показаться скромной, особенно по сравнению с зарубежными финансовыми рынками. Но не стоит забывать, что Россия открыла для себя биржевые фонды относительно недавно — в середине 2010-х. И если в 2017 году число фондов, которые торговались на российских биржах, не превышало десяти, то спустя четыре года их количество увеличилось более чем в 10 раз!

Говоря о биржевых фондах, нельзя не отметить, что на российском рынке присутствуют два инструмента, которые входят в эту общую группу. Первый — традиционные биржевые фонды — ETF (от англ. Exchange Traded Fund, дословно «торгуемый на бирже фонд»). Второй — российские аналоги ETF — биржевые паевые инвестиционные фонды (сокр. БПИФ). На первый взгляд, первые мало чем отличаются от вторых. Однако различия между ними есть. Пожалуй, главное — регулирование. ETF — это иностранные фонды, и они обязаны соблюдать не только российское, но и иностранное законодательство (которое жестче российского). Кроме этого, есть ряд технических моментов — например, погрешность следования, особенности хранения и управления активами фондов и т. д. Но в целом ETF и БПИФы принято считать родственниками.

Так почему же произошел такой взрывной рост? Причин несколько, и часть из них напрямую связана с особенностями биржевых фондов. Они дали рядовым инвесторам два колоссальных преимущества: дешевое пассивное управление и масштабную диверсификацию.

Благодаря пассивному управлению частному инвестору уже не нужно самостоятельно следить за структурой индекса, высчитывать доли ценных бумаг и проводить ребалансировку своего портфеля ценных бумаг. Теперь этим занимается биржевой фонд. И плата, которую фонд взимает за то, что самостоятельно следит за активами и управляет ими, значительно ниже платы, которые взимают, например, управляющие компании.

Биржевые фонды также дали возможность за одну сделку максимально диверсифицировать свой портфель ценных бумаг. Если бы не было фондов, а частный инвестор захотел повторить в своем портфеле структуру какого-нибудь индекса, ему пришлось бы потратить массу времени и ресурсов на то, чтобы купить все ценные бумаги из корзины индекса и поддерживать целевую структуру портфеля. Теперь же частному инвестору достаточно просто купить акции биржевого фонда, которая в себе уже «содержит» все акции целевого индекса.

Какие из фондов в России получили народную любовь? Если обратиться к объемам торгов биржевыми фондами на Московской бирже, то самым популярным стал фонд «Тинькофф Вечный портфель RUB» (код на бирже TRUR). Среднедневной объем торгов в первом полугодии 2021 года составил 250 млн рублей. Фонд инвестирует в абсолютно разные инструменты, которые позволяют показывать стабильные результаты и в периоды роста финансовых рынков, и в периоды кризисов.

Второе место занимает фонд «ВТБ — Ликвидность» (торговый код VTBM) со среднедневным объемом торгов в 160 млн рублей. Фонд предназначен для краткосрочного размещения свободных денежных средств и управления ликвидностью, поскольку основным инструментом, в которые направляются средства фонда, являются обратные РЕПО с Центральным контрагентом под ОФЗ и КСУ.

В борьбе за третье место столкнулись ETF и БПИФЫ, которые инвестируют в разные страны и группы активов: и в акции американских компаний IT-сектора, и в акции китайский компаний, различные индексы и золото.

Всего за несколько лет биржевые фонды стали для российских инвесторов одним из важнейших инструментов коллективного инвестирования. Уже сейчас формируются фонды, инвестирующие не просто в отдельные индексы, а в перспективные направления — робототехнику, зеленые технологии, фармацевтику и биотехнологии. В будущем именно биржевые фонды могут стать главным инструментом пассивного управления капиталом.

Информация

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей. ООО «Информационное агентство «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба