14 сентября 2021 БКС Экспресс Галактионов Игорь

В пятницу 10 сентября Банк России в очередной раз повысил ключевую ставку. Разбираемся, как это влияет на динамику рынка облигаций, и какие бумаги выглядят интересными.

На этот раз шаг составил 25 б.п. и значение показателя приняло вид 6,75% — максимум с октября 2019 г. При этом регулятор допустил возможность роста ставки выше 7% в будущем, что обусловлено преобладанием проинфляционных рисков.

Рост ставки является негативным фактором для облигаций и других инструментов с фиксированным доходом. Когда ставки растут, инвесторы ожидают более высокой доходности от финансовых инструментов. Чтобы доходность по облигации на вторичном рынке стала выше, она должна торговаться по более низкой цене. В результате после роста ставок (или на фоне таких ожиданий) цены на облигации падают.

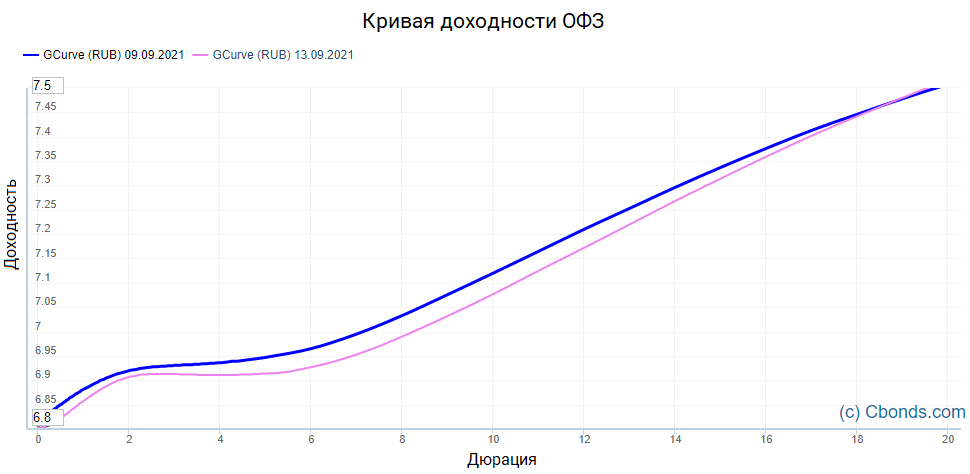

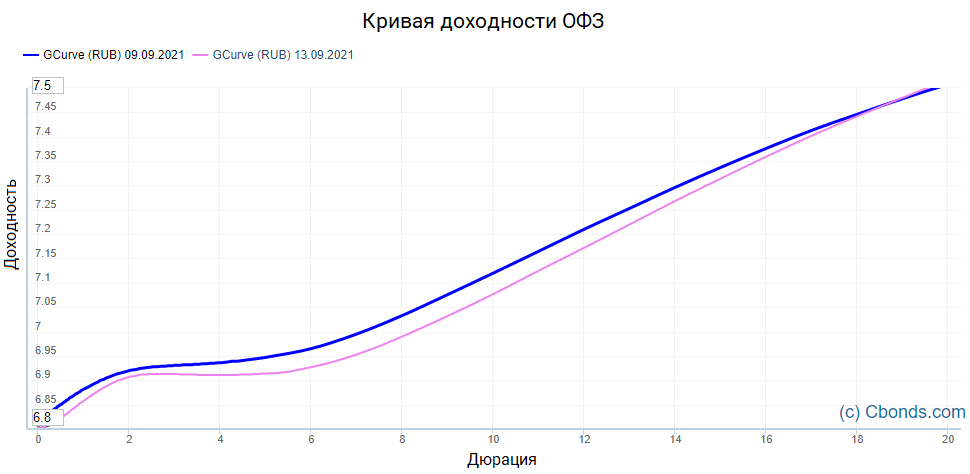

Однако в начале недели мы наблюдаем обратную реакцию. Индекс средних и длинных облигаций RGBI демонстрирует позитивную динамику. Кривая доходностей ОФЗ, отражающая уровень доходностей для гособлигаций с разным сроком погашения, после 9 сентября снизилась. Снижение наблюдалось на всем горизонте до 20 лет, причем больше всего доходности сократились на участке от 5 до 10 лет.

Это связано с тем, что в преддверии заседания ЦБ консенсус рынка разделился. Значительное число участников ожидало повышения ставки сразу на 50 б.п., что стимулировало более осторожное позиционирование в бумагах. После заседания появилась определенность, и напряженность снизилась, что позволило рынку скорректировать оценки.

Таким образом, уровень доходностей по облигациям уже сейчас можно считать комфортным. При необходимости можно рассматривать облигации для портфеля, не ожидая, что в ближайшие дни доходности подрастут. Напротив, до конца недели не исключено умеренное снижение.

Среди наиболее консервативных вариантов можно рассмотреть корпоративные облигации эмитентов с государственным участием с высокими кредитными рейтингами. К таким бумагам можно отнести, например, следующие выпуски:

Для инвесторов, ожидающих более высокой отдачи от своих вложений, но опасающихся волатильности, присущей рынку акций, можно предложить рассмотреть бумаги качественных корпоративных эмитентов рейтинговой категории от BBB+ до AA по национальной шкале с доходностью около 8% годовых и выше. Вот пример таких бумаг:

На этот раз шаг составил 25 б.п. и значение показателя приняло вид 6,75% — максимум с октября 2019 г. При этом регулятор допустил возможность роста ставки выше 7% в будущем, что обусловлено преобладанием проинфляционных рисков.

Рост ставки является негативным фактором для облигаций и других инструментов с фиксированным доходом. Когда ставки растут, инвесторы ожидают более высокой доходности от финансовых инструментов. Чтобы доходность по облигации на вторичном рынке стала выше, она должна торговаться по более низкой цене. В результате после роста ставок (или на фоне таких ожиданий) цены на облигации падают.

Однако в начале недели мы наблюдаем обратную реакцию. Индекс средних и длинных облигаций RGBI демонстрирует позитивную динамику. Кривая доходностей ОФЗ, отражающая уровень доходностей для гособлигаций с разным сроком погашения, после 9 сентября снизилась. Снижение наблюдалось на всем горизонте до 20 лет, причем больше всего доходности сократились на участке от 5 до 10 лет.

Это связано с тем, что в преддверии заседания ЦБ консенсус рынка разделился. Значительное число участников ожидало повышения ставки сразу на 50 б.п., что стимулировало более осторожное позиционирование в бумагах. После заседания появилась определенность, и напряженность снизилась, что позволило рынку скорректировать оценки.

Таким образом, уровень доходностей по облигациям уже сейчас можно считать комфортным. При необходимости можно рассматривать облигации для портфеля, не ожидая, что в ближайшие дни доходности подрастут. Напротив, до конца недели не исключено умеренное снижение.

Среди наиболее консервативных вариантов можно рассмотреть корпоративные облигации эмитентов с государственным участием с высокими кредитными рейтингами. К таким бумагам можно отнести, например, следующие выпуски:

Для инвесторов, ожидающих более высокой отдачи от своих вложений, но опасающихся волатильности, присущей рынку акций, можно предложить рассмотреть бумаги качественных корпоративных эмитентов рейтинговой категории от BBB+ до AA по национальной шкале с доходностью около 8% годовых и выше. Вот пример таких бумаг:

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба