27 сентября 2021

В среду прошло важное заседание Федрезерва: сворачивание стимулов вероятно начнётся уже со следующего заседания в ноябре и продлится до лета 2022г.

Инвесторы по всему миру пытаются угадать (или «спрогнозировать», что в общем-то одно и то же) как сворачивание скажется на динамике рынков. Консенсус, конечно же, на падение: чем меньше ликвидности, тем хуже.

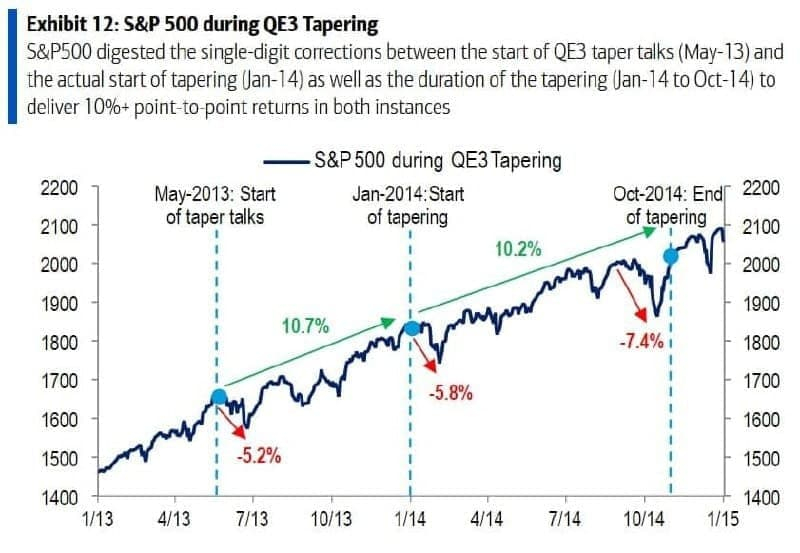

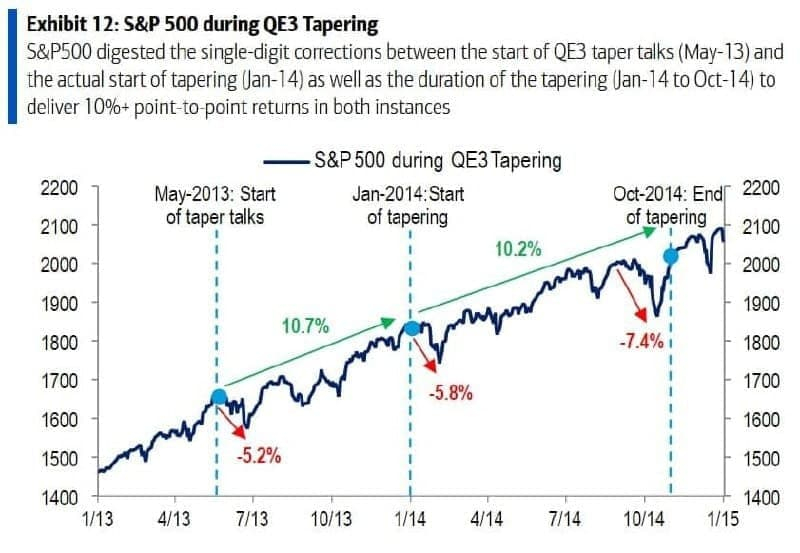

Можно взглянуть на крайний пример сокращения темпов выкупа активов в 2014 году. На графике ниже показана динамика S&P500 и отмечены 3 ключевые точки: анонс (май 2013г), начало (январь 2014г) и конец (октябрь 2014г) сворачивания монетарных стимулов. Интересная динамика: сначала вниз на 5%+, что кстати очень много для текущей ситуации, а затем «buy the dip», и в итоге: индекс за этот период закрылся в плюсе.

По-настоящему негативные эффекты случились гораздо позже. Как только ФРС перестала накачивать рынок, импульс на выкуп просадок существенно замедлился. В итоге 2015-й стал первым, закончившимся в волатильном боковике. А при снижении баланса ФРС в 2018 году, мы в первый раз увидели “красный” год за все десятилетие.

Без сомнения, текущая макроэкономическая ситуация кардинально отличается от той, что была в 2013-2014 годах. Вопрос в другом, отличается ли поведения инвесторов? ФРС на прошедшем заседании дал рынку новую точку для ожидания — поднятие ставки до конца 2022 года, умело переключив фокус внимания с «текущих проблем». Прошлый опыт как раз и показывает — сворачивание темпов выкупа не всегда приводит к падению рынков.

Инвесторы по всему миру пытаются угадать (или «спрогнозировать», что в общем-то одно и то же) как сворачивание скажется на динамике рынков. Консенсус, конечно же, на падение: чем меньше ликвидности, тем хуже.

Можно взглянуть на крайний пример сокращения темпов выкупа активов в 2014 году. На графике ниже показана динамика S&P500 и отмечены 3 ключевые точки: анонс (май 2013г), начало (январь 2014г) и конец (октябрь 2014г) сворачивания монетарных стимулов. Интересная динамика: сначала вниз на 5%+, что кстати очень много для текущей ситуации, а затем «buy the dip», и в итоге: индекс за этот период закрылся в плюсе.

По-настоящему негативные эффекты случились гораздо позже. Как только ФРС перестала накачивать рынок, импульс на выкуп просадок существенно замедлился. В итоге 2015-й стал первым, закончившимся в волатильном боковике. А при снижении баланса ФРС в 2018 году, мы в первый раз увидели “красный” год за все десятилетие.

Без сомнения, текущая макроэкономическая ситуация кардинально отличается от той, что была в 2013-2014 годах. Вопрос в другом, отличается ли поведения инвесторов? ФРС на прошедшем заседании дал рынку новую точку для ожидания — поднятие ставки до конца 2022 года, умело переключив фокус внимания с «текущих проблем». Прошлый опыт как раз и показывает — сворачивание темпов выкупа не всегда приводит к падению рынков.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба