8 октября российский сервис каршеринга Делимобиль подал заявку в Комиссию по ценным бумагам и биржам США на проведение IPO. Компания хочет разместить свои акции на бирже NYSE. Параметры размещения пока неизвестны.

Делимобиль располагает автопарком в 18,4 тыс. автомобилей и клиентской базой в 7,1 тыс. зарегистрированных пользователей. Основной регион бизнеса компании — Москва, где на ее долю приходится 44% рынка.

О намерениях выйти на IPO руководство Делимобиля заявляло еще в 2019 году. Тогда были озвучены планы привлечь $300 млн путем продажи 40% акций.

Кому принадлежит Делимобиль?

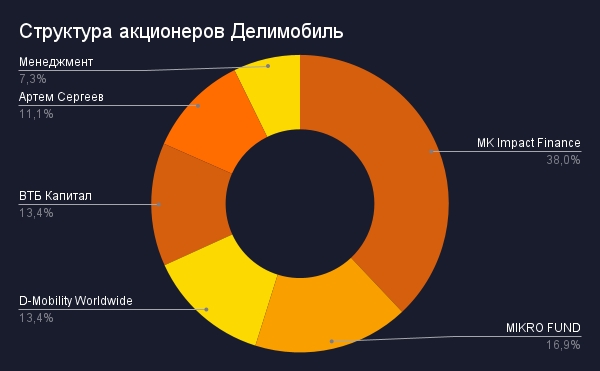

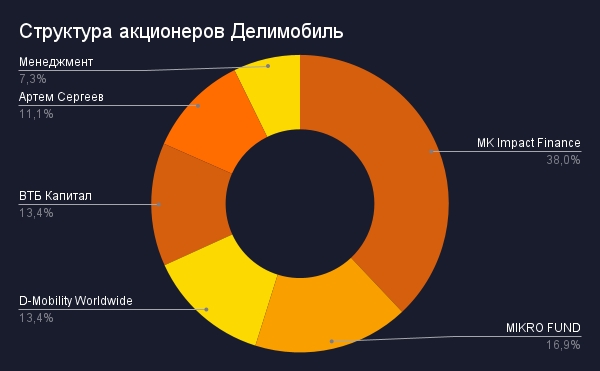

Структура акционеров Делимобиля представлена на рис. 1. Свыше 50% акций принадлежат MK Impact Finance, MIKRO FUND и D-Mobility Worldwide, бенефициаром которых является основатель компании Винченцо Трани.

Драйверы роста и основные риски

В проспекте IPO компания перечислила ряд драйверов роста своего бизнеса. Вот наиболее значимые из них.

Экспансия на региональных рынках. Компания планирует охватить все города России с населением свыше 500 тыс. человек (всего 38 городов). Сейчас Делимобиль представлен в 11 городах страны, опережая по этому показателю своих основных конкурентов Яндекс (MCX:YNDX).Драйв, Ситидрайв и BelkaCar, каждый из которых присутствует на рынке только в 3-5 городах.

Дальнейший рост на рынках Москвы и Санкт-Петербурга. По прогнозам Frost&Sullivan, к 2025 году половина водителей Москвы и Санкт-Петербурга будет пользоваться услугами каршеринга. Сейчас доля клиентов каршеринговых сервисов в этих городах составляет 22,3% и 12,9% соответственно.

Международная экспансия. В долгосрочной перспективе Делимобиль рассматривает возможность выхода на зарубежные рынки с использованием франчайзинговой модели бизнеса.

Развитие гибкой системы подписки, в том числе с возможностью долгосрочной аренды автомобилей.

В качестве основных рисков для своего бизнеса в компании выделяют высокую конкуренцию, сложности с выходом на прибыльность и риски, связанные с изменениями правовой базы относительно аренды автомобилей.

Финансовые показатели

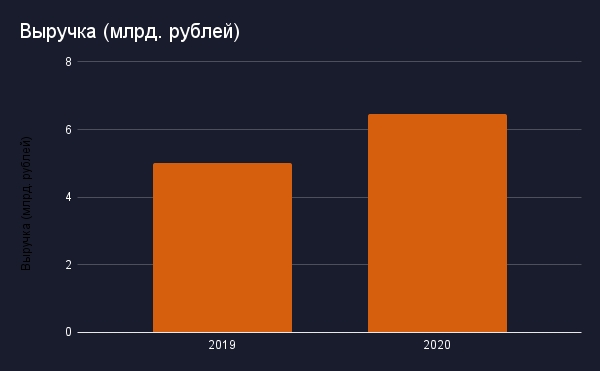

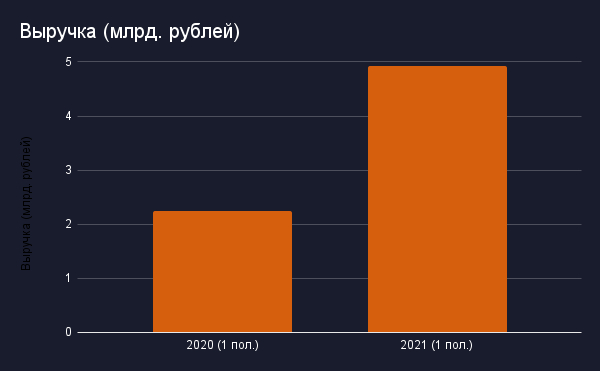

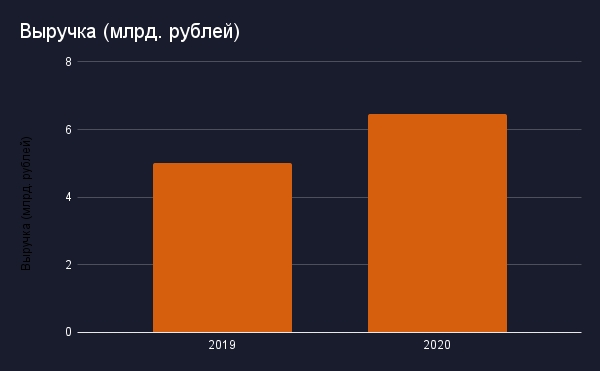

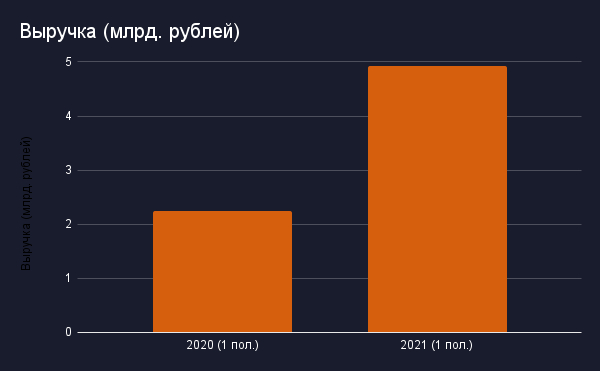

Рост выручки Делимобиля в 2020 году составил почти 30% (рис. 2). В 2021 году темпы роста выручки ускорились и по итогам первого полугодия достигли 119% в годовом сравнении (рис. 3).

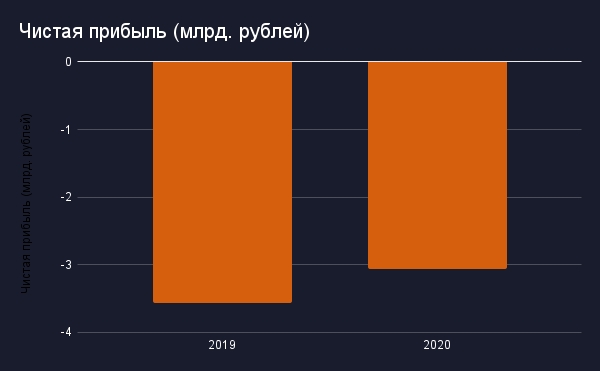

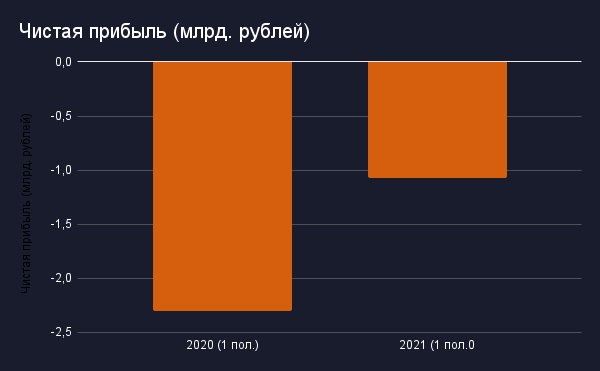

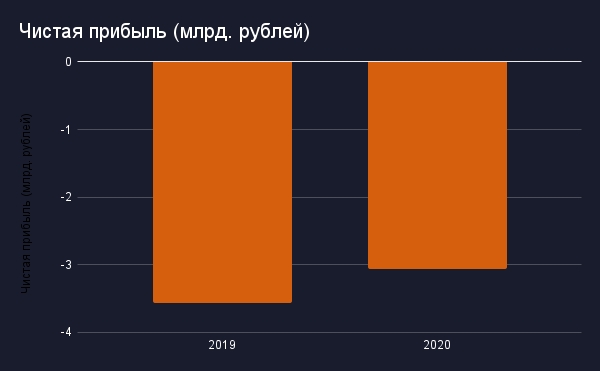

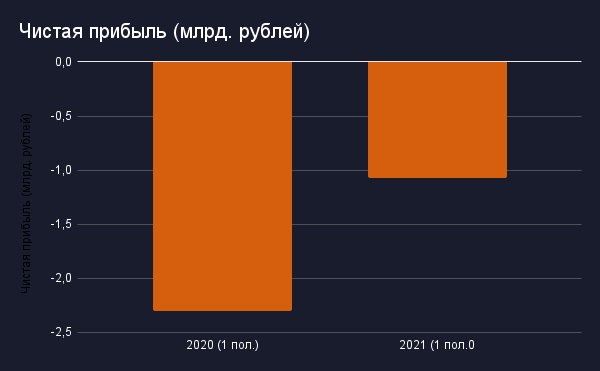

Компания пока остается убыточной, но размер убытка постепенно сокращается (рис. 4 и 5). В первом полугодии 2021 года Делимобиль впервые вышел на положительную EBITDA. Ее размер составил 785 млн рублей.

Конкуренция на рынке каршеринга

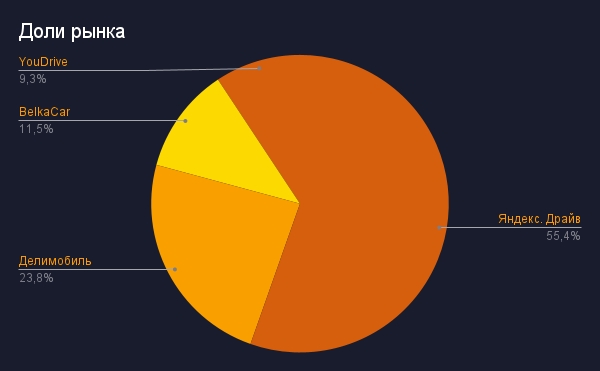

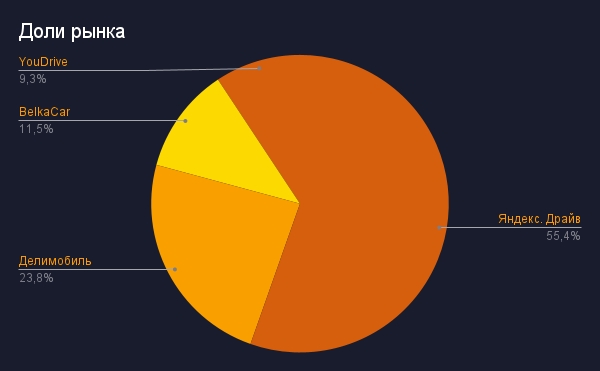

Согласно исследованию Тинькофф, в 2020 году Делимобиль уверенно занимал вторую позицию на рынке каршеринга, уступая только Яндекс.Драйв (рис. 6). Однако, несмотря на рост финансовых показателей, доля компании на рынке за год уменьшилась с 24,6% до 23,8%. Такая динамика подтверждает тезис о высокой конкуренции на рынке каршеринга.

Мнение аналитиков InvestFuture

Делимобиль — быстрорастущая компания, которая постепенно приближается к точке выхода на прибыльность. Однако такая динамика обеспечивается ростом российского рынка каршеринга, а вовсе не увеличением доли Делимобиля на этом рынке. Таким образом, долгосрочные перспективы компании зависят от того, насколько успешной она будет в конкурентной борьбе, когда период первоначального формирования рынка каршеринга в России будет завершен.

Делимобиль располагает автопарком в 18,4 тыс. автомобилей и клиентской базой в 7,1 тыс. зарегистрированных пользователей. Основной регион бизнеса компании — Москва, где на ее долю приходится 44% рынка.

О намерениях выйти на IPO руководство Делимобиля заявляло еще в 2019 году. Тогда были озвучены планы привлечь $300 млн путем продажи 40% акций.

Кому принадлежит Делимобиль?

Структура акционеров Делимобиля представлена на рис. 1. Свыше 50% акций принадлежат MK Impact Finance, MIKRO FUND и D-Mobility Worldwide, бенефициаром которых является основатель компании Винченцо Трани.

Драйверы роста и основные риски

В проспекте IPO компания перечислила ряд драйверов роста своего бизнеса. Вот наиболее значимые из них.

Экспансия на региональных рынках. Компания планирует охватить все города России с населением свыше 500 тыс. человек (всего 38 городов). Сейчас Делимобиль представлен в 11 городах страны, опережая по этому показателю своих основных конкурентов Яндекс (MCX:YNDX).Драйв, Ситидрайв и BelkaCar, каждый из которых присутствует на рынке только в 3-5 городах.

Дальнейший рост на рынках Москвы и Санкт-Петербурга. По прогнозам Frost&Sullivan, к 2025 году половина водителей Москвы и Санкт-Петербурга будет пользоваться услугами каршеринга. Сейчас доля клиентов каршеринговых сервисов в этих городах составляет 22,3% и 12,9% соответственно.

Международная экспансия. В долгосрочной перспективе Делимобиль рассматривает возможность выхода на зарубежные рынки с использованием франчайзинговой модели бизнеса.

Развитие гибкой системы подписки, в том числе с возможностью долгосрочной аренды автомобилей.

В качестве основных рисков для своего бизнеса в компании выделяют высокую конкуренцию, сложности с выходом на прибыльность и риски, связанные с изменениями правовой базы относительно аренды автомобилей.

Финансовые показатели

Рост выручки Делимобиля в 2020 году составил почти 30% (рис. 2). В 2021 году темпы роста выручки ускорились и по итогам первого полугодия достигли 119% в годовом сравнении (рис. 3).

Компания пока остается убыточной, но размер убытка постепенно сокращается (рис. 4 и 5). В первом полугодии 2021 года Делимобиль впервые вышел на положительную EBITDA. Ее размер составил 785 млн рублей.

Конкуренция на рынке каршеринга

Согласно исследованию Тинькофф, в 2020 году Делимобиль уверенно занимал вторую позицию на рынке каршеринга, уступая только Яндекс.Драйв (рис. 6). Однако, несмотря на рост финансовых показателей, доля компании на рынке за год уменьшилась с 24,6% до 23,8%. Такая динамика подтверждает тезис о высокой конкуренции на рынке каршеринга.

Мнение аналитиков InvestFuture

Делимобиль — быстрорастущая компания, которая постепенно приближается к точке выхода на прибыльность. Однако такая динамика обеспечивается ростом российского рынка каршеринга, а вовсе не увеличением доли Делимобиля на этом рынке. Таким образом, долгосрочные перспективы компании зависят от того, насколько успешной она будет в конкурентной борьбе, когда период первоначального формирования рынка каршеринга в России будет завершен.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба