19 октября 2021 | Ренессанс

Дата начала торгов: 20.10.2021

Число размещаемых акций: 210 млн

Цена размещения: 120-135 рублей

Объем IPO: 25,2-28,4 млрд рублей

Компания предоставляет широкий спектр страховых услуг. Привлеченные деньги компания планирует потратить цифровизацию и другое развитие сервисов, а также возможный обратный выкуп акций.

📊 Ожидаемые и фактические финансовые показатели на момент IPO👇

▫️ Капитализация: 67,2-75,6 млрд руб

▫️ Чистая заработанная премия 1П2021: 44,8 млрд руб (+30% г/г)

▫️ Прибыль 1П2021 TTM: 1,3 млрд (-25% г/г)

▫️ P/E fwd 2021 (с корректировкой):3,7 — 4,2

▫️ P/B:2.1-2.4

✅ Падение прибыли компании в 1П2021 связано с ростом аквизиционных расходов (расходов на расширение клиентской базы) на 7,5 млрд рублей. Если произвести корректировку прибыли на разницу в расходах, то получим прибыль почти немного меньше 9 млрд рублей за 1П2021.

Аналогичный результат может быть достигнут и во 2П2021, что подразумевает грубо скорректированную чистую прибыль около 18 млрд рублей, это предполагает FWD скорректированный P/E 2021 в диапазоне 3,7 — 4,2.

✅ Согласно дивидендной политике, Группа Ренессанс cтрахование будет стремиться выплачивать дивиденды в размере не менее 50% от чистой прибыли за год, предшествующий выплате. Таким образом, если компания сможет существенно снизить расходы на вознаграждения посредникам в перспективе нескольких лет, то акции компании будут давать и высокую дивидендную доходность.

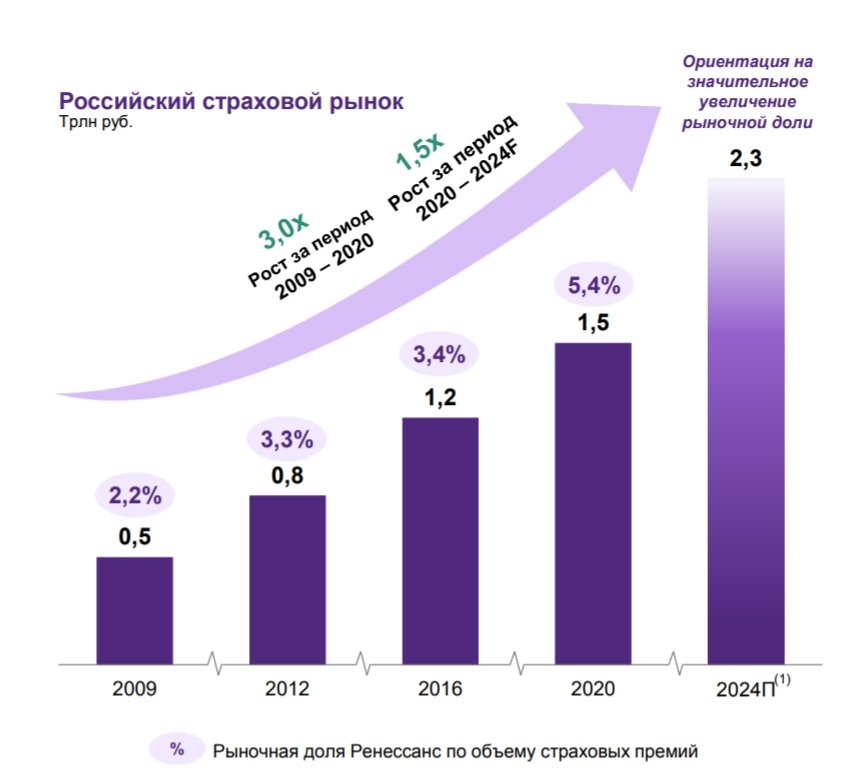

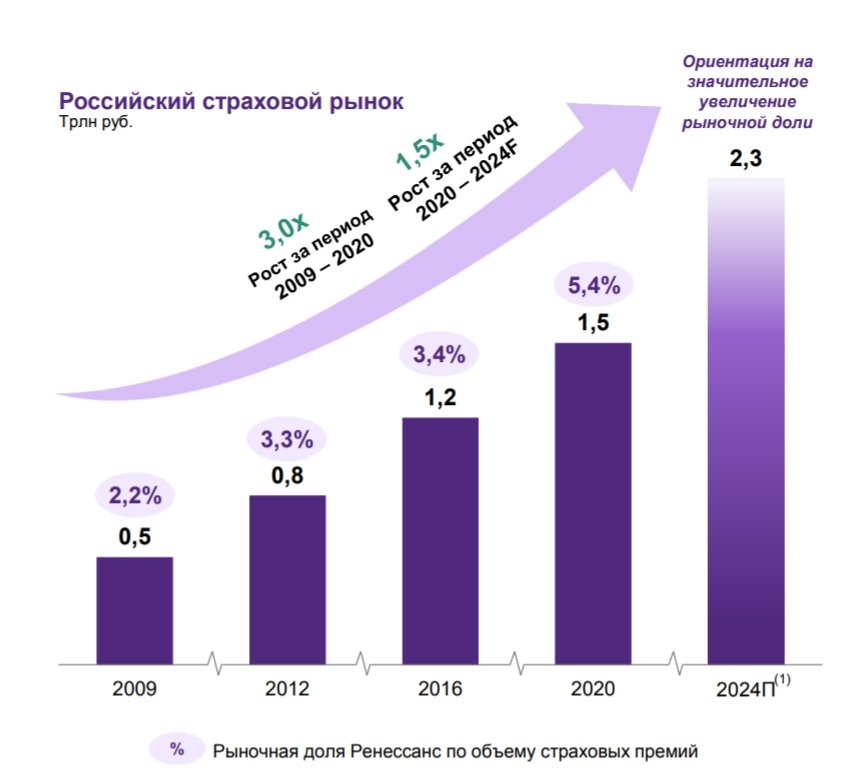

✅ Компания прогнозирует, что рынок страхования в РФ вырастет к 2024 году относительно 2020 года более, чем на 53% до 2,5 трлн рублей. Также, компания ориентируется на значительно увеличение рыночной доли, что подтверждается темпами роста в 1П2021 и ростом издержек на посредников.

✅ Не забываем за то, что рост % ставок, теоретически, должен положительно сказаться на процентных доходах компании.

Учитывая, что весь 1кв2021 ставки были на минимумах, а во 2кв2021 только начинали расти — отражение повышения ставок отразится в отчетах во 2П2021.

✅ За 9мес2021 по РСБУ компания показала прибыль больше 7 млрд рублей и рост заработанных страховых премий на 12% г/г.

❌ Перспективы компании долгосрочные, но сейчас, глобально, не самое лучшее время набирать позиции в долгий срок.

❌ В случае появления кризисных явлений, которые могут наступить ближайшее время — эта компания пострадает сильно, как и весь финансовый сектор. Вывод Компания размещается по адекватной цене.

Есть все шансы, что акции немного вырастут после IPO (на 10-15%). Скорее всего, отчет компании за 2П2021 будет сильным.

Принимать участие в IPO я не планирую, считаю, что соотношение риск/прибыль здесь далеко не лучшее.

Число размещаемых акций: 210 млн

Цена размещения: 120-135 рублей

Объем IPO: 25,2-28,4 млрд рублей

Компания предоставляет широкий спектр страховых услуг. Привлеченные деньги компания планирует потратить цифровизацию и другое развитие сервисов, а также возможный обратный выкуп акций.

📊 Ожидаемые и фактические финансовые показатели на момент IPO👇

▫️ Капитализация: 67,2-75,6 млрд руб

▫️ Чистая заработанная премия 1П2021: 44,8 млрд руб (+30% г/г)

▫️ Прибыль 1П2021 TTM: 1,3 млрд (-25% г/г)

▫️ P/E fwd 2021 (с корректировкой):3,7 — 4,2

▫️ P/B:2.1-2.4

✅ Падение прибыли компании в 1П2021 связано с ростом аквизиционных расходов (расходов на расширение клиентской базы) на 7,5 млрд рублей. Если произвести корректировку прибыли на разницу в расходах, то получим прибыль почти немного меньше 9 млрд рублей за 1П2021.

Аналогичный результат может быть достигнут и во 2П2021, что подразумевает грубо скорректированную чистую прибыль около 18 млрд рублей, это предполагает FWD скорректированный P/E 2021 в диапазоне 3,7 — 4,2.

✅ Согласно дивидендной политике, Группа Ренессанс cтрахование будет стремиться выплачивать дивиденды в размере не менее 50% от чистой прибыли за год, предшествующий выплате. Таким образом, если компания сможет существенно снизить расходы на вознаграждения посредникам в перспективе нескольких лет, то акции компании будут давать и высокую дивидендную доходность.

✅ Компания прогнозирует, что рынок страхования в РФ вырастет к 2024 году относительно 2020 года более, чем на 53% до 2,5 трлн рублей. Также, компания ориентируется на значительно увеличение рыночной доли, что подтверждается темпами роста в 1П2021 и ростом издержек на посредников.

✅ Не забываем за то, что рост % ставок, теоретически, должен положительно сказаться на процентных доходах компании.

Учитывая, что весь 1кв2021 ставки были на минимумах, а во 2кв2021 только начинали расти — отражение повышения ставок отразится в отчетах во 2П2021.

✅ За 9мес2021 по РСБУ компания показала прибыль больше 7 млрд рублей и рост заработанных страховых премий на 12% г/г.

❌ Перспективы компании долгосрочные, но сейчас, глобально, не самое лучшее время набирать позиции в долгий срок.

❌ В случае появления кризисных явлений, которые могут наступить ближайшее время — эта компания пострадает сильно, как и весь финансовый сектор. Вывод Компания размещается по адекватной цене.

Есть все шансы, что акции немного вырастут после IPO (на 10-15%). Скорее всего, отчет компании за 2П2021 будет сильным.

Принимать участие в IPO я не планирую, считаю, что соотношение риск/прибыль здесь далеко не лучшее.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба