Cabot Oil & Gas (NYSE: COG) — американская нефтегазовая компания. Скоро у нее произойдет слияние на выгодных условиях с другой компанией, и конъюнктура для ее бизнеса выглядит неплохо. Но есть ряд нюансов.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывают

Бизнес компании мы уже разбирали, так что здесь повторяться не будем.

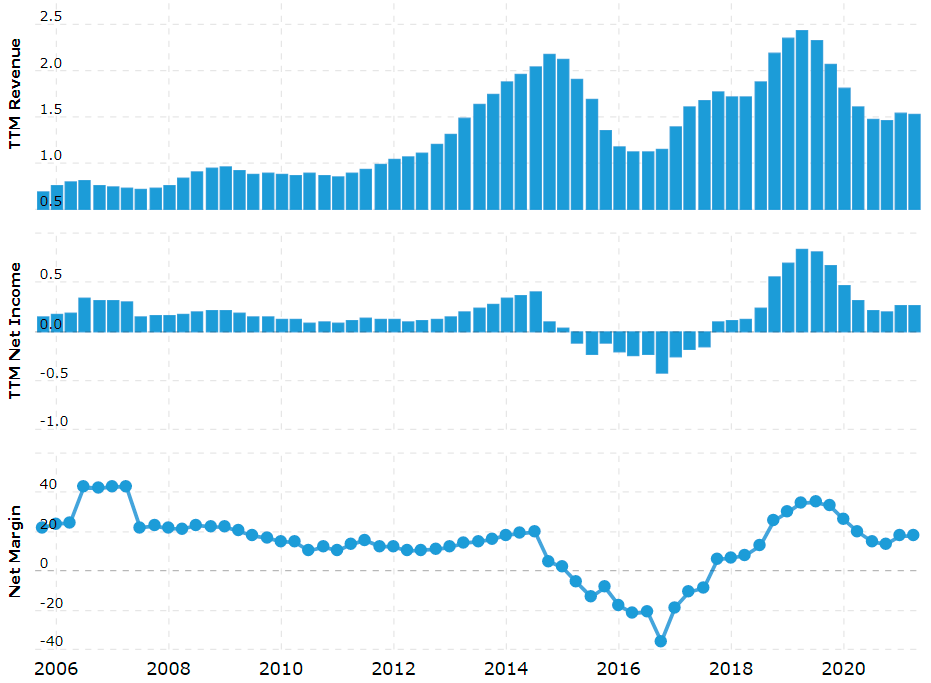

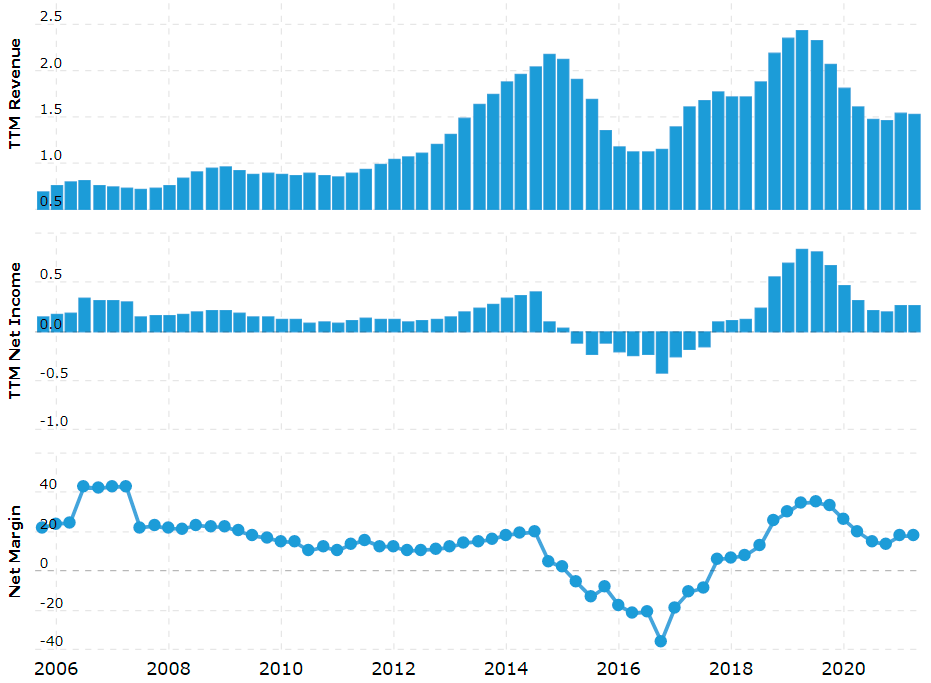

Выручка и прибыль за последние 12 месяцев в млрд долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

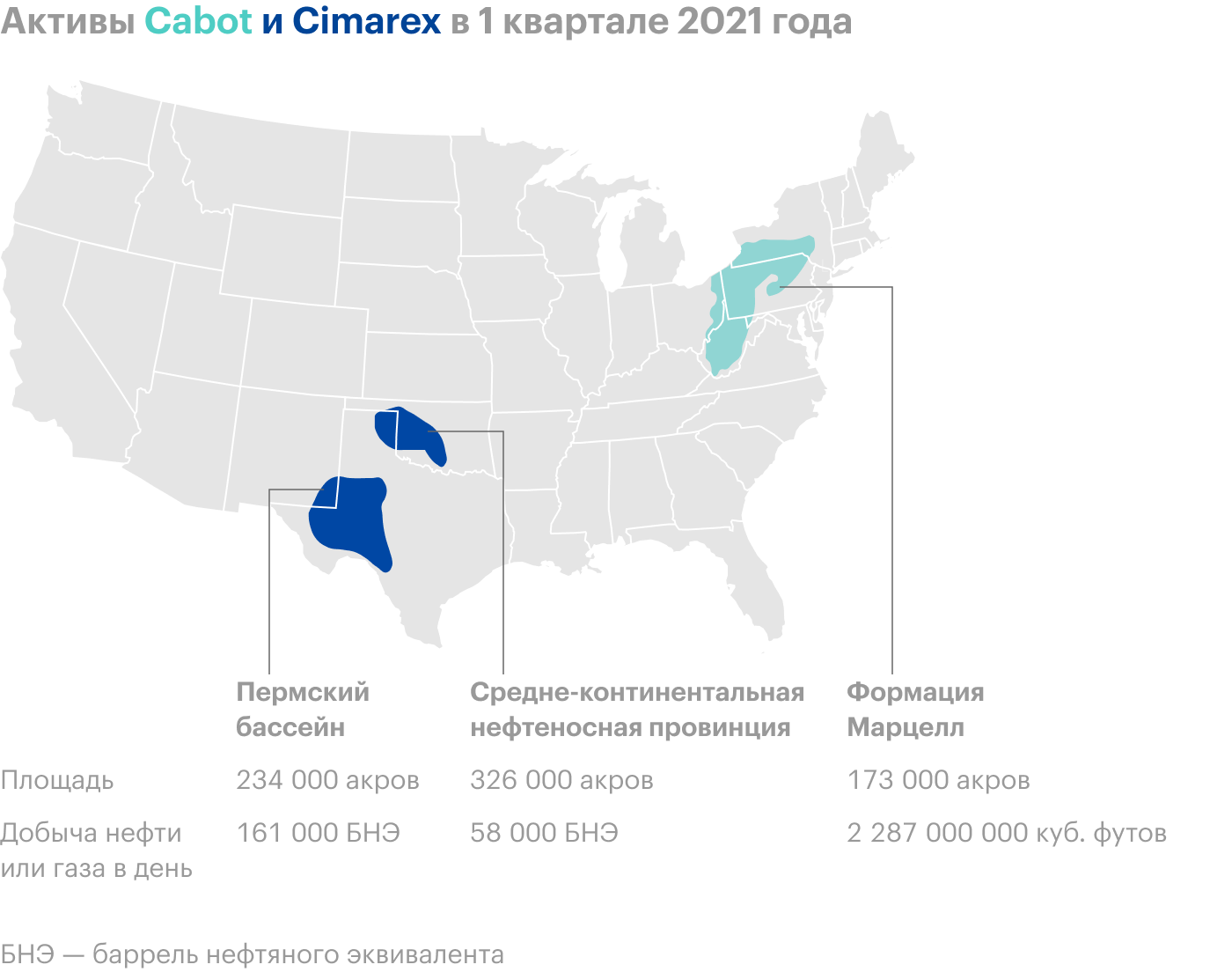

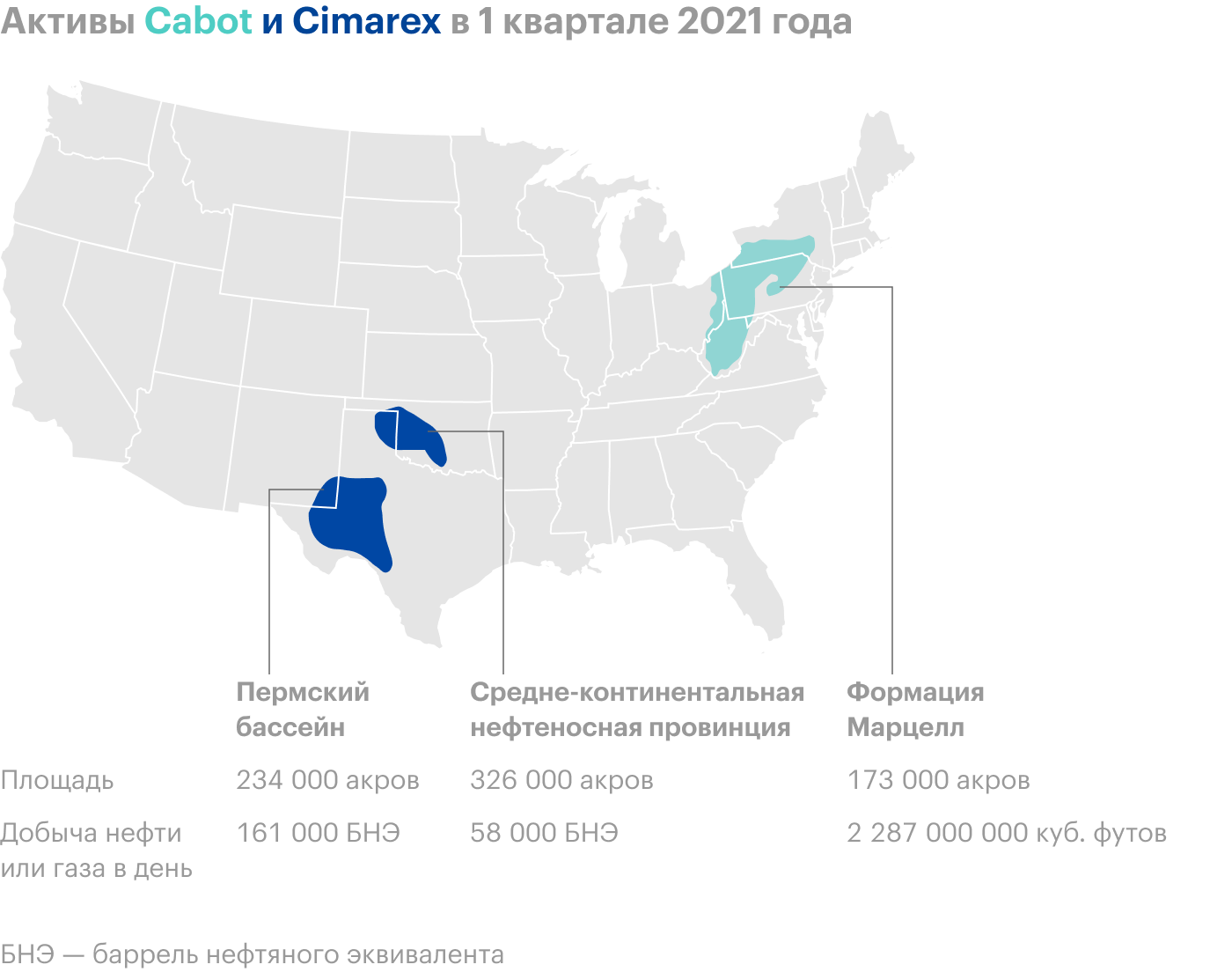

Удвоение. В мае этого года мы писали о слиянии Cabot c нефтедобывающей компанией Cimarex. Основные вводные:

акционеры Cabot получат 49,5% акций новой компании, а акционерам Cimarex достанется 50,5% акций;

Cimarex добывает в основном нефть и работает в Техасе, Нью-Мексико и Оклахоме. Cabot добывает в основном газ в Аппалачах;

объединение компаний позволит им вместе экономить до 100 млн долларов в год.

В целом это объединение — благо для Cabot, что видно по условиям слияния.

Могут прикупить. Учитывая тренд на консолидацию в американском нефтегазовом секторе, существует очень высокая вероятность, что новую объединенную компанию купит кто-то из крупных игроков. Особенной привлекательности объединенной Cabot добавит наличие у нее крупных активов в Пермском бассейне.

Вы нужны. И нефть, и газ сейчас стоят ощутимо дороже, чем полгода назад, и даже дороже «довоенного» декабря 2019. Так что это ощутимый плюс для бухгалтерии компании. Этому в немалой степени способствует высокий спрос при том, что запасы как нефти, так и газа снижаются.

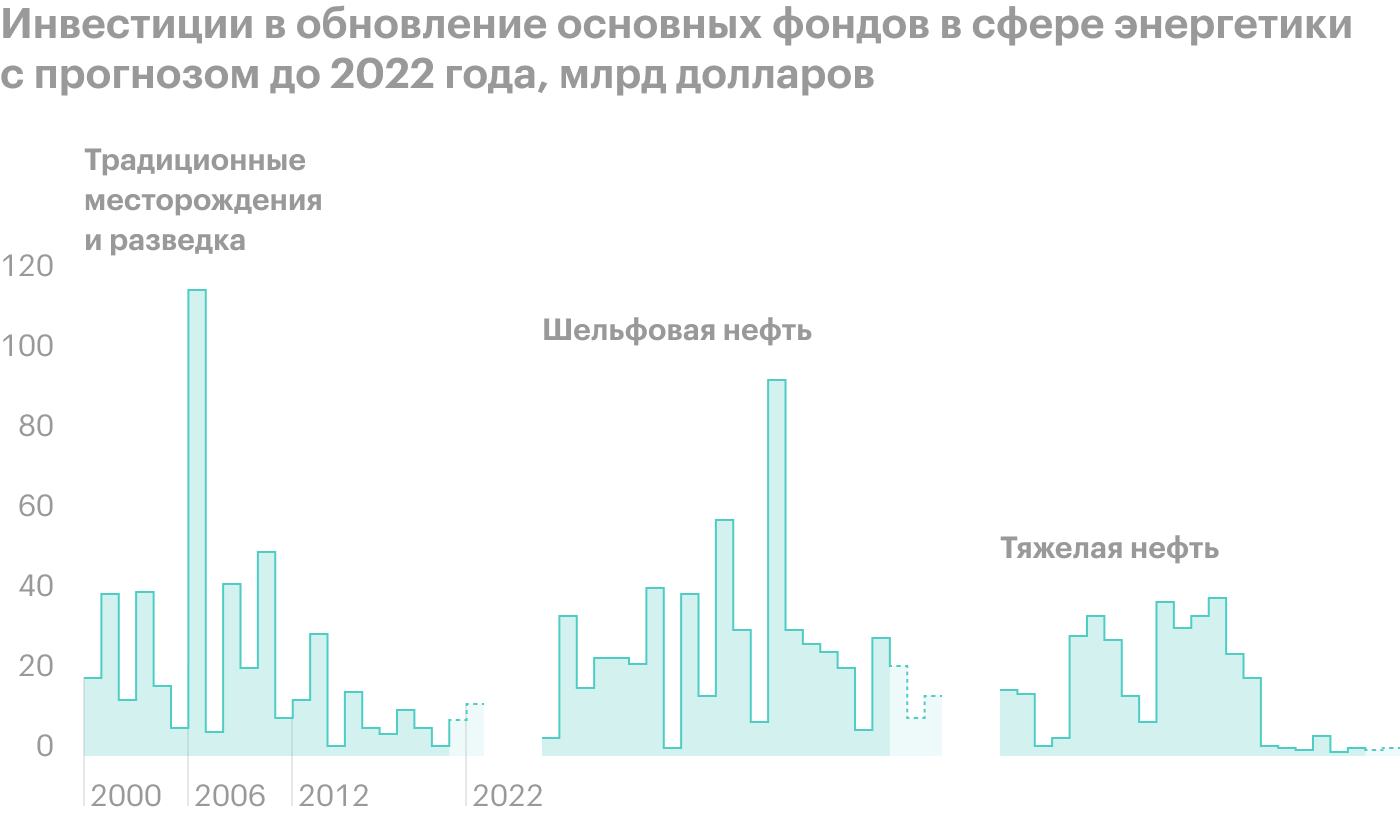

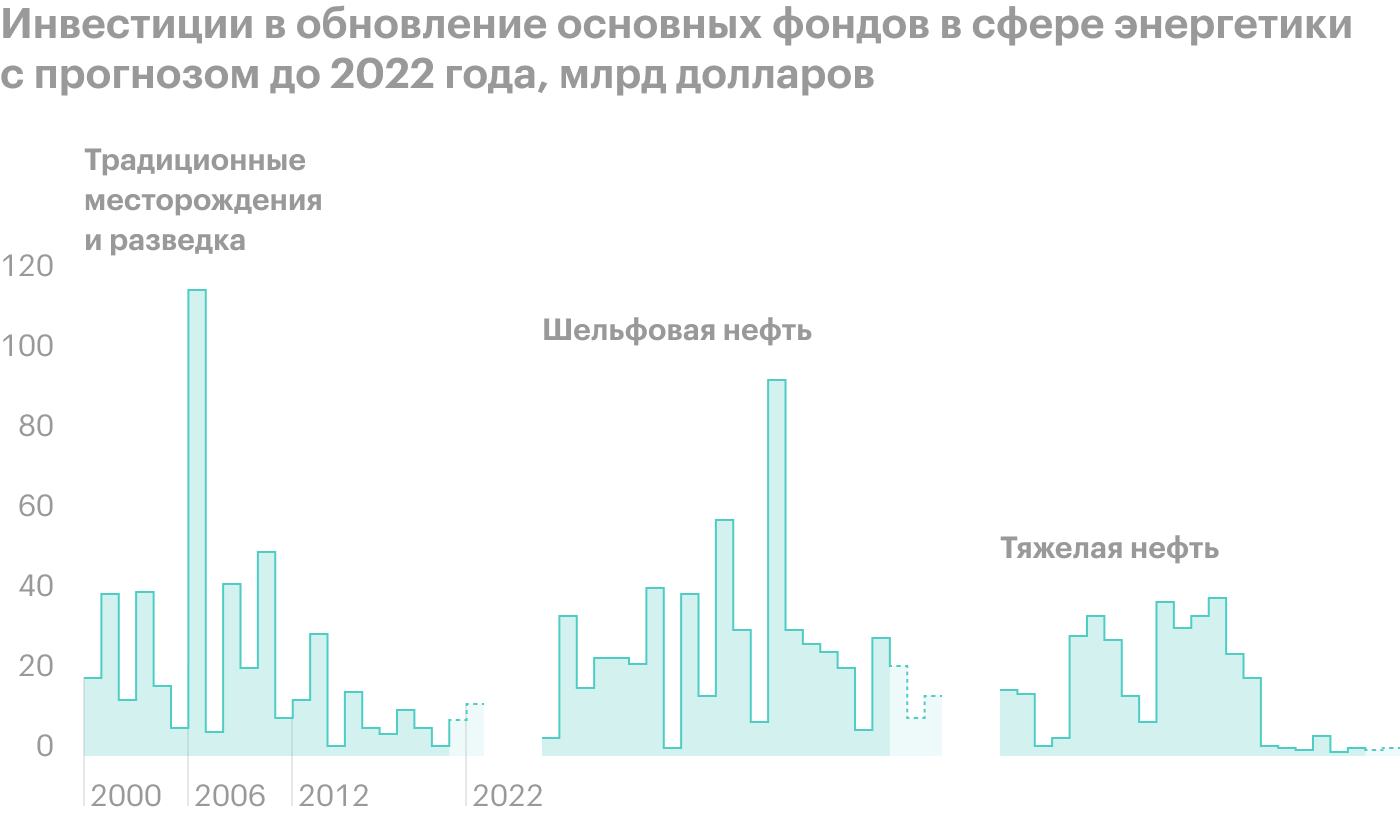

В то же время недостаток инвестиций в разведку и добычу нефти в течение следующих нескольких лет может привести к более серьезному дефициту нефти и газа. Цены от этого, может быть, и не вырастут, но по крайней мере останутся на оптимальном для Cabot уровне. Это не точно, и здесь есть нюансы, но с чисто экономической точки зрения среднесрочная конъюнктура для компании выглядит неплохо.

Что может помешать

ESG. Каждый день приходят новости об очередных крупных победах ESG-лобби, и по большому счету можно сказать, что ESG теперь — это мейнстрим в мире инвестирования. В таком контексте котировки Cabot могут бесконечно топтаться на месте даже в случае сильного улучшения показателей бизнеса просто потому, что крупные инвесторы будут игнорировать акции по экологическим соображениям.

Также несоответствие заповедям ESG-учения может и, скорее всего, будет проявляться в сложностях получения компанией займов. Не сказать, что у Cabot особенно ужасная бухгалтерия — денег там хватает на закрытие самых срочных задолженностей, но сложности с получением кредитов ни одной компании привлекательности не прибавляют.

Могут повторить. Величайший парадокс и трагедия нефтегазовых компаний состоит в том, что, являясь поставщиками имеющего огромную цивилизационную важность ресурса, они не имеют практически никакого контроля — и их постоянно мешают с грязью. Отрицательные цены на нефть в первой половине 2020 года — это именно что ритуальное унижение сырьевых компаний и демонстративное насмехательство над экономикой. Тот момент, что эта история вообще прошла без последствий, показывает, что она может повторяться еще много раз. Но и без отрицательных цен здесь вполне возможно падение цен из-за, например, внезапного скачка добычи энергоресурсов и избытка предложения на рынке. Хотя, с учетом сказанного ранее, это маловероятно. Зато новый масштабный карантин компании точно ничего хорошего не сулит.

Считайте чужие выплаты. Cabot платит 44 цента дивидендов на акцию в год — это примерно 2% годовых. Если бы речь шла о производственном предприятии, я бы сказал, что на эти небольшие дивиденды может слететься достаточно любителей пассивной доходности. Но риски нефтегазовой отрасли всем очевидны, так что эта доходность является абсолютно недостаточной для инвесторов в случае Cabot. При этом на дивиденды уходит примерно 61,5% прибыли компании, так что учитывая сложности, описанные выше, выплаты могут и порезать.

Резюме

Cabot — это не самый плохой вариант, чтобы инвестировать в американский сырьевой сектор. Особенно учитывая, что компания на более выгодных для себя условиях устроит слияние с Cimarex. Но перечисленные риски здесь все же достаточно велики. Поэтому инвестировать в эти акции можно, только отдавая себе отчет обо всех рисках.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывают

Бизнес компании мы уже разбирали, так что здесь повторяться не будем.

Выручка и прибыль за последние 12 месяцев в млрд долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Удвоение. В мае этого года мы писали о слиянии Cabot c нефтедобывающей компанией Cimarex. Основные вводные:

акционеры Cabot получат 49,5% акций новой компании, а акционерам Cimarex достанется 50,5% акций;

Cimarex добывает в основном нефть и работает в Техасе, Нью-Мексико и Оклахоме. Cabot добывает в основном газ в Аппалачах;

объединение компаний позволит им вместе экономить до 100 млн долларов в год.

В целом это объединение — благо для Cabot, что видно по условиям слияния.

Могут прикупить. Учитывая тренд на консолидацию в американском нефтегазовом секторе, существует очень высокая вероятность, что новую объединенную компанию купит кто-то из крупных игроков. Особенной привлекательности объединенной Cabot добавит наличие у нее крупных активов в Пермском бассейне.

Вы нужны. И нефть, и газ сейчас стоят ощутимо дороже, чем полгода назад, и даже дороже «довоенного» декабря 2019. Так что это ощутимый плюс для бухгалтерии компании. Этому в немалой степени способствует высокий спрос при том, что запасы как нефти, так и газа снижаются.

В то же время недостаток инвестиций в разведку и добычу нефти в течение следующих нескольких лет может привести к более серьезному дефициту нефти и газа. Цены от этого, может быть, и не вырастут, но по крайней мере останутся на оптимальном для Cabot уровне. Это не точно, и здесь есть нюансы, но с чисто экономической точки зрения среднесрочная конъюнктура для компании выглядит неплохо.

Что может помешать

ESG. Каждый день приходят новости об очередных крупных победах ESG-лобби, и по большому счету можно сказать, что ESG теперь — это мейнстрим в мире инвестирования. В таком контексте котировки Cabot могут бесконечно топтаться на месте даже в случае сильного улучшения показателей бизнеса просто потому, что крупные инвесторы будут игнорировать акции по экологическим соображениям.

Также несоответствие заповедям ESG-учения может и, скорее всего, будет проявляться в сложностях получения компанией займов. Не сказать, что у Cabot особенно ужасная бухгалтерия — денег там хватает на закрытие самых срочных задолженностей, но сложности с получением кредитов ни одной компании привлекательности не прибавляют.

Могут повторить. Величайший парадокс и трагедия нефтегазовых компаний состоит в том, что, являясь поставщиками имеющего огромную цивилизационную важность ресурса, они не имеют практически никакого контроля — и их постоянно мешают с грязью. Отрицательные цены на нефть в первой половине 2020 года — это именно что ритуальное унижение сырьевых компаний и демонстративное насмехательство над экономикой. Тот момент, что эта история вообще прошла без последствий, показывает, что она может повторяться еще много раз. Но и без отрицательных цен здесь вполне возможно падение цен из-за, например, внезапного скачка добычи энергоресурсов и избытка предложения на рынке. Хотя, с учетом сказанного ранее, это маловероятно. Зато новый масштабный карантин компании точно ничего хорошего не сулит.

Считайте чужие выплаты. Cabot платит 44 цента дивидендов на акцию в год — это примерно 2% годовых. Если бы речь шла о производственном предприятии, я бы сказал, что на эти небольшие дивиденды может слететься достаточно любителей пассивной доходности. Но риски нефтегазовой отрасли всем очевидны, так что эта доходность является абсолютно недостаточной для инвесторов в случае Cabot. При этом на дивиденды уходит примерно 61,5% прибыли компании, так что учитывая сложности, описанные выше, выплаты могут и порезать.

Резюме

Cabot — это не самый плохой вариант, чтобы инвестировать в американский сырьевой сектор. Особенно учитывая, что компания на более выгодных для себя условиях устроит слияние с Cimarex. Но перечисленные риски здесь все же достаточно велики. Поэтому инвестировать в эти акции можно, только отдавая себе отчет обо всех рисках.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба