▫️ Капитализация: 30 млрд

▫️ Выручка TTM: 105 млрд

▫️ EBITDA TTM: 23 млрд

▫️ Прибыль РСБУ за 9м2021: 9 млрд

▫️ fwd P/E 2021: 2,8

▫️ P/B: 0,5

▫️ fwd дивиденд 2021: 17%

👉 У компании стабильная дивидендная политика, которая предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО.

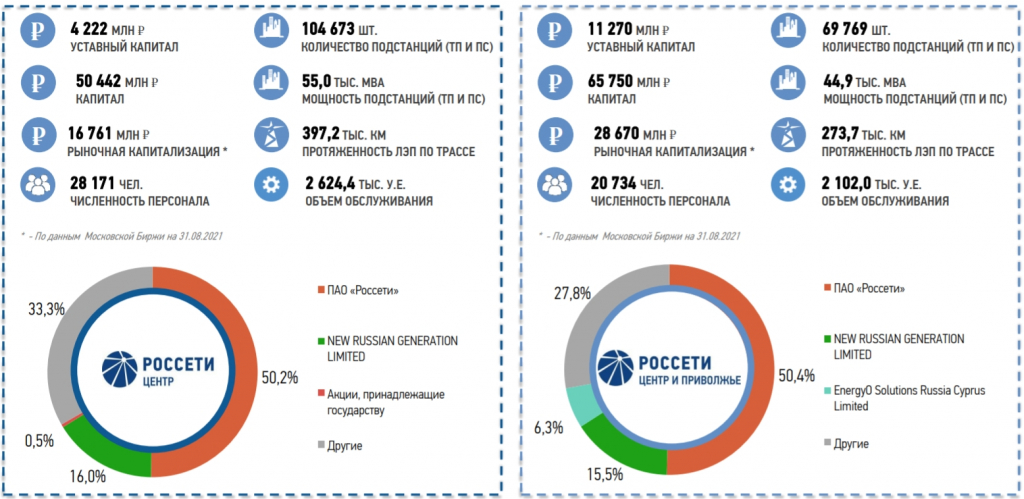

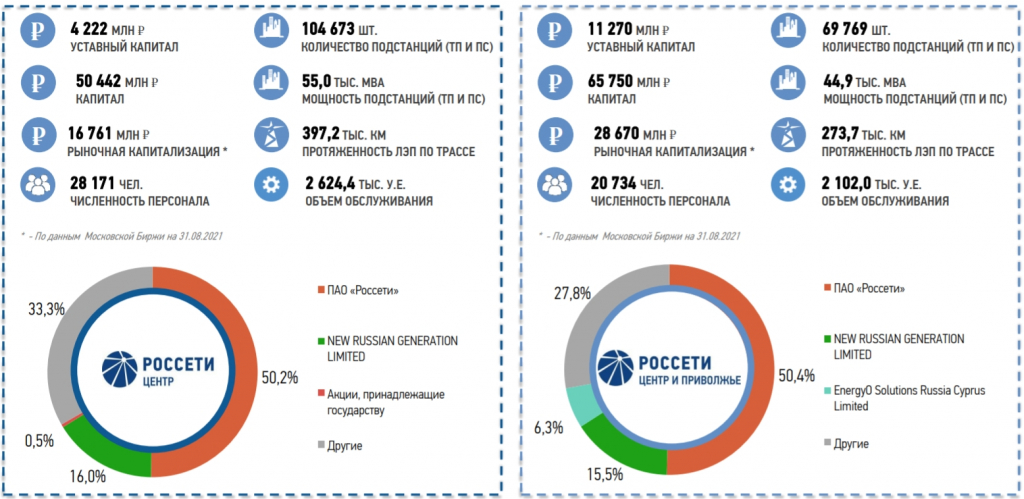

👉 Компания работает в девяти регионах, обслуживает свыше 12 миллионов человек. 97% выручки компании – от передачи электроэнергии.

✅ Компания показывает положительную для защитного сектора динамику выручки и прибыли на протяжении последних лет, а также платит стабильно высокие дивиденды даже в кризисные годы.

✅ За первые 9 месяцев, выручка компании по РСБУ увеличилась на 11,7% год к году, прибыль выросла сразу на 52,6%. По МСФО можно ожидать схожих цифр, что связано как с ростом потребления электроэнергии, так и с повышением тарифов с 1 июля 2021 года на ± 3,5%.

✅ По макроэкономическому прогнозу Минэкономразвития, с учетом инфляции 5,8% ожидается повышение тарифов на 3,5% в среднем по стране и на 5% – для населения. Однако, рост инфляции может привести к пересмотру прогноза в большую сторону, что положительно скажется на прибыли.

✅ На Всероссийской тарифной конференции, начавшейся 12 октября, глава «Россетей», Андрей Рюмин, сообщил, что в течение месяца решится вопрос о включении дивидендов в тарифы. В перспективе это позволит повысить размер и стабильность выплат. Но холдинг уже давно пытается решить дивидендный вопрос и ранее у него это не получалось(например, в 2018 году инициативу заблокировала ФАС).

✅ Долг/EBITDA = 1,33, достаточно низкий показатель.

❌ Россети сильно зависимы от регулирования отрасли, что делает ее финансовые результаты плохо предсказуемыми.

❌ Компания стремится увеличивать выручку от оказания нерегулируемых услуг, что хорошо. Однако на сегодня эти услуги занимают меньше 2% от выручки, что не может значительно повлиять на прибыльность бизнеса.

❌ В последнее время у компании снижается отпуск в сеть, при этом возросли мощности, то есть увеличились неиспользуемые мощности, которые нужно содержать.

❌ У компании высокие капитальные затраты из-за инвестиций в техническое перевооружение и обновление мощностей. Они могут вырасти еще сильнее из-за проекта по обновлению энергосети в Нижнем Новгороде, оцениваемого в 6,2 млрд в ближайшие годы, что отрицательно для будущего свободного денежного потока и потенциальных выплат.

❌ Задержки с возвратом задолженности со стороны одного из главных сбытов — ГК «ТНС энерго» — ведут к снижению денежного потока и росту кредитного портфеля из-за необходимости создания резервов.

📊 Выводы Будущие показатели компании достаточно трудно спрогнозировать. Серьезного увеличения прибыли не ожидается. Однако, компания является дешевой, в одном из самых защищенных секторов экономики. При прибыли в 11 млрд по итогам 2021 года FWD P/E будет < 2.8, а дивиденды почти 17-18% к текущей цене. Однако, возможен и оптимистичный сценарий, при котором дивиденды составят около 20%.

✅ Исторически компания практически никогда не торговалась с такой высокой ожидаемой див. доходностью, что предполагает 📈 возможный потенциал роста около 25% к текущей цене.

▫️ Выручка TTM: 105 млрд

▫️ EBITDA TTM: 23 млрд

▫️ Прибыль РСБУ за 9м2021: 9 млрд

▫️ fwd P/E 2021: 2,8

▫️ P/B: 0,5

▫️ fwd дивиденд 2021: 17%

👉 У компании стабильная дивидендная политика, которая предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО.

👉 Компания работает в девяти регионах, обслуживает свыше 12 миллионов человек. 97% выручки компании – от передачи электроэнергии.

✅ Компания показывает положительную для защитного сектора динамику выручки и прибыли на протяжении последних лет, а также платит стабильно высокие дивиденды даже в кризисные годы.

✅ За первые 9 месяцев, выручка компании по РСБУ увеличилась на 11,7% год к году, прибыль выросла сразу на 52,6%. По МСФО можно ожидать схожих цифр, что связано как с ростом потребления электроэнергии, так и с повышением тарифов с 1 июля 2021 года на ± 3,5%.

✅ По макроэкономическому прогнозу Минэкономразвития, с учетом инфляции 5,8% ожидается повышение тарифов на 3,5% в среднем по стране и на 5% – для населения. Однако, рост инфляции может привести к пересмотру прогноза в большую сторону, что положительно скажется на прибыли.

✅ На Всероссийской тарифной конференции, начавшейся 12 октября, глава «Россетей», Андрей Рюмин, сообщил, что в течение месяца решится вопрос о включении дивидендов в тарифы. В перспективе это позволит повысить размер и стабильность выплат. Но холдинг уже давно пытается решить дивидендный вопрос и ранее у него это не получалось(например, в 2018 году инициативу заблокировала ФАС).

✅ Долг/EBITDA = 1,33, достаточно низкий показатель.

❌ Россети сильно зависимы от регулирования отрасли, что делает ее финансовые результаты плохо предсказуемыми.

❌ Компания стремится увеличивать выручку от оказания нерегулируемых услуг, что хорошо. Однако на сегодня эти услуги занимают меньше 2% от выручки, что не может значительно повлиять на прибыльность бизнеса.

❌ В последнее время у компании снижается отпуск в сеть, при этом возросли мощности, то есть увеличились неиспользуемые мощности, которые нужно содержать.

❌ У компании высокие капитальные затраты из-за инвестиций в техническое перевооружение и обновление мощностей. Они могут вырасти еще сильнее из-за проекта по обновлению энергосети в Нижнем Новгороде, оцениваемого в 6,2 млрд в ближайшие годы, что отрицательно для будущего свободного денежного потока и потенциальных выплат.

❌ Задержки с возвратом задолженности со стороны одного из главных сбытов — ГК «ТНС энерго» — ведут к снижению денежного потока и росту кредитного портфеля из-за необходимости создания резервов.

📊 Выводы Будущие показатели компании достаточно трудно спрогнозировать. Серьезного увеличения прибыли не ожидается. Однако, компания является дешевой, в одном из самых защищенных секторов экономики. При прибыли в 11 млрд по итогам 2021 года FWD P/E будет < 2.8, а дивиденды почти 17-18% к текущей цене. Однако, возможен и оптимистичный сценарий, при котором дивиденды составят около 20%.

✅ Исторически компания практически никогда не торговалась с такой высокой ожидаемой див. доходностью, что предполагает 📈 возможный потенциал роста около 25% к текущей цене.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба