Сегодня мы вкратце взглянем на нефть в трех разных ракурсах: в ракурсе долгосрочного поведения цены, в ракурсе физического спроса и предложения и в макроэкономическом ракурсе.

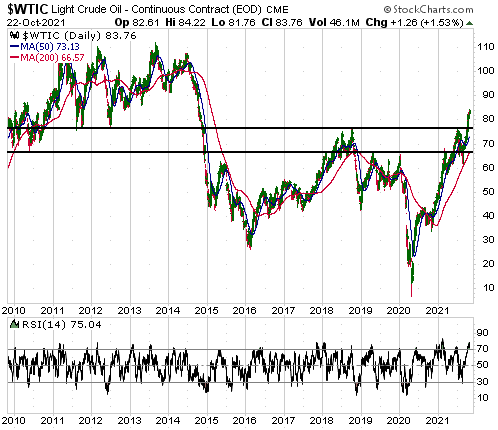

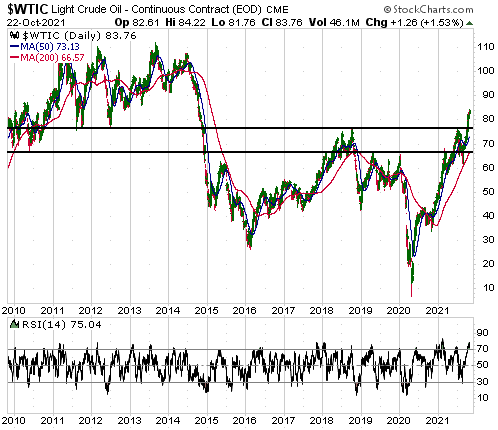

Следующий график демонстрирует значение уровня цены $76-77, выше которого нефть поднялась в последние недели. Данный уровень цены выступал поддержкой во время больших нисходящих коррекций 2011-12 гг. и был пределом ралли 2016-18 гг.

Превышение важного уровня сопротивления – это не краткосрочный сигнал на покупку, потому что рынок «перекуплен» (что, кстати, не гарантирует, что цена упадет, но означает, что риск новых покупок относительно высок). Однако это вознаграждение для тех, кто увеличил свои нефтяные позиции, когда этот товарный ресурс и связанные с ним акции были «перепроданы» в разные моменты за последние три месяца, что согласуется с нашим мнением о том, что циклическое движение вверх продолжится и в 2022 г.

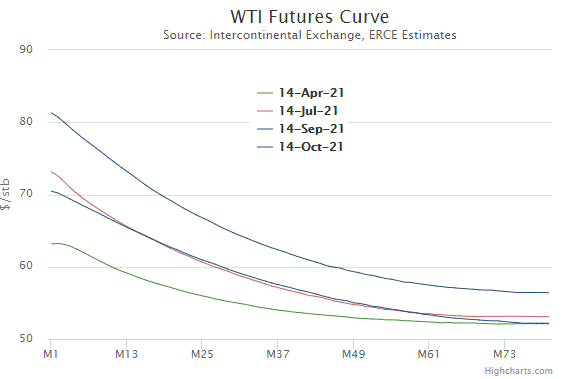

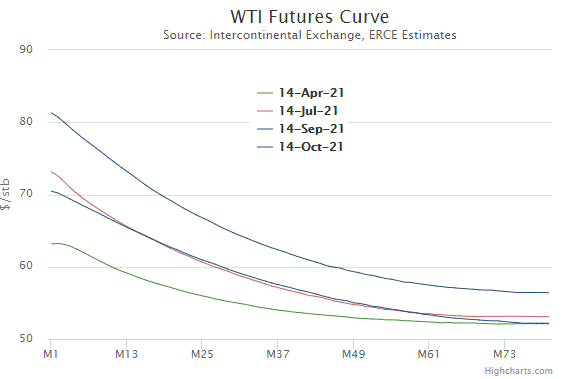

Что касается вероятного поведения фьючерсов, то намного важнее, чем пробой долгосрочного сопротивления, то, что ситуация с физическим предложением остается необычно «узкой». Мы знаем это, потому что на рынке нефтяных фьючерсов преобладает сильная баквардация (цены на контракты с более близкой датой поставки намного превышают цены на контракты с более отдаленной датой поставки). Свидетельство этого – нисходящий наклон на следующем графике. Сильная баквардация может возникнуть и сохраняться на нефтяном рынке только в период, когда спрос на нефть высок относительно доступного на данный момент предложения.

Последние данные на следующем графике относятся к ситуации 14 октября 2021 г., но кривая фьючерсов по-прежнему имеет крутой нисходящий наклон. Например, на момент написания этих строк нефть с поставкой в декабре этого года оценивалась в $84.55, тогда как нефть с поставкой в декабре 2022 г. в $72.58, а нефть с поставкой в декабре 2023 г. в $66.56.

Заметьте, что цены на нефтяные фьючерсы – это НЕ прогноз того, какой будет спотовая цена в будущем. Разность цены фьючерсов и спотовой цены отражает стоимость хранения. Поскольку стоимость хранения всегда выше нуля, цена фьючерсов всегда будет выше спотовой цены, если только физический товар сейчас не в дефиците.

Кривая фьючерсов на нефть марки WTI

Источники: Intercontinental Exchange, оценка ERCE

$/станд. баррель

14 апр. 2021 г.

14 июля 2021 г.

14 сент. 2021 г.

14 окт. 2021 г.

Источник графика: https://www.erce.energy/graph/wti-futures-curve/

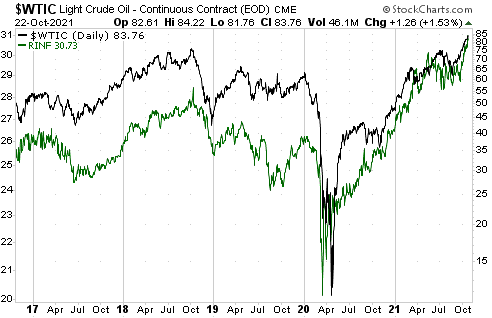

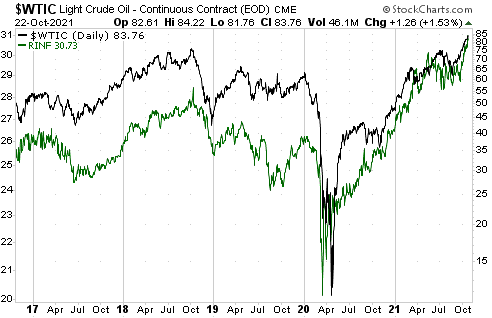

Наш последний график показывает, что цена на нефть и индексный фонд Inflation Expectations (RINF) обычно движутся в одном направлении. Данная положительная корреляция неотъемлемая часть более широкой положительной корреляции между ценами на товарные ресурсы (представленными индексами вроде GNX) и ожиданиями инфляции.

Нефть и ожидания инфляции возобновили свой циклический рост после коррекции во 2-м и 3-м кварталах этого года.

Сейчас поведение цены, фундаментальные показатели спроса и предложения и макроэкономическая ситуация (отраженная в ожиданиях инфляции) говорят одно и то же. Они говорят, что стоит ожидать, что цена на нефть продолжит свой восходящий тренд.

Следующий график демонстрирует значение уровня цены $76-77, выше которого нефть поднялась в последние недели. Данный уровень цены выступал поддержкой во время больших нисходящих коррекций 2011-12 гг. и был пределом ралли 2016-18 гг.

Превышение важного уровня сопротивления – это не краткосрочный сигнал на покупку, потому что рынок «перекуплен» (что, кстати, не гарантирует, что цена упадет, но означает, что риск новых покупок относительно высок). Однако это вознаграждение для тех, кто увеличил свои нефтяные позиции, когда этот товарный ресурс и связанные с ним акции были «перепроданы» в разные моменты за последние три месяца, что согласуется с нашим мнением о том, что циклическое движение вверх продолжится и в 2022 г.

Что касается вероятного поведения фьючерсов, то намного важнее, чем пробой долгосрочного сопротивления, то, что ситуация с физическим предложением остается необычно «узкой». Мы знаем это, потому что на рынке нефтяных фьючерсов преобладает сильная баквардация (цены на контракты с более близкой датой поставки намного превышают цены на контракты с более отдаленной датой поставки). Свидетельство этого – нисходящий наклон на следующем графике. Сильная баквардация может возникнуть и сохраняться на нефтяном рынке только в период, когда спрос на нефть высок относительно доступного на данный момент предложения.

Последние данные на следующем графике относятся к ситуации 14 октября 2021 г., но кривая фьючерсов по-прежнему имеет крутой нисходящий наклон. Например, на момент написания этих строк нефть с поставкой в декабре этого года оценивалась в $84.55, тогда как нефть с поставкой в декабре 2022 г. в $72.58, а нефть с поставкой в декабре 2023 г. в $66.56.

Заметьте, что цены на нефтяные фьючерсы – это НЕ прогноз того, какой будет спотовая цена в будущем. Разность цены фьючерсов и спотовой цены отражает стоимость хранения. Поскольку стоимость хранения всегда выше нуля, цена фьючерсов всегда будет выше спотовой цены, если только физический товар сейчас не в дефиците.

Кривая фьючерсов на нефть марки WTI

Источники: Intercontinental Exchange, оценка ERCE

$/станд. баррель

14 апр. 2021 г.

14 июля 2021 г.

14 сент. 2021 г.

14 окт. 2021 г.

Источник графика: https://www.erce.energy/graph/wti-futures-curve/

Наш последний график показывает, что цена на нефть и индексный фонд Inflation Expectations (RINF) обычно движутся в одном направлении. Данная положительная корреляция неотъемлемая часть более широкой положительной корреляции между ценами на товарные ресурсы (представленными индексами вроде GNX) и ожиданиями инфляции.

Нефть и ожидания инфляции возобновили свой циклический рост после коррекции во 2-м и 3-м кварталах этого года.

Сейчас поведение цены, фундаментальные показатели спроса и предложения и макроэкономическая ситуация (отраженная в ожиданиях инфляции) говорят одно и то же. Они говорят, что стоит ожидать, что цена на нефть продолжит свой восходящий тренд.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба