Пуганая ворона и куста боится. Этого точно не скажешь об инвесторах, твердо уверенных в «бычьих» перспективах золота.

Понять, почему после первой неудачи человеку свойственно избегать повторения похожей ситуации в будущем, достаточно легко. Намного труднее понять то рвение, с которым энтузиасты продолжают ставить на рост золота, порой вразрез с логикой.

Пока цены на золото снова восстанавливаются и пытаются закрепиться выше $1800, аналитики и инвесторы рынка драгоценных металлов пытаются понять, идет ли речь о настоящем или ложном пробое вверх.

Под пробоем понимается восходящее движение цены, при котором преодолевается сопротивление, либо «линия шеи», либо ценовое давление. С ценами на золото это совершенно точно произошло — фьючерсы четыре сессии подряд уверенно торговались выше $1800.

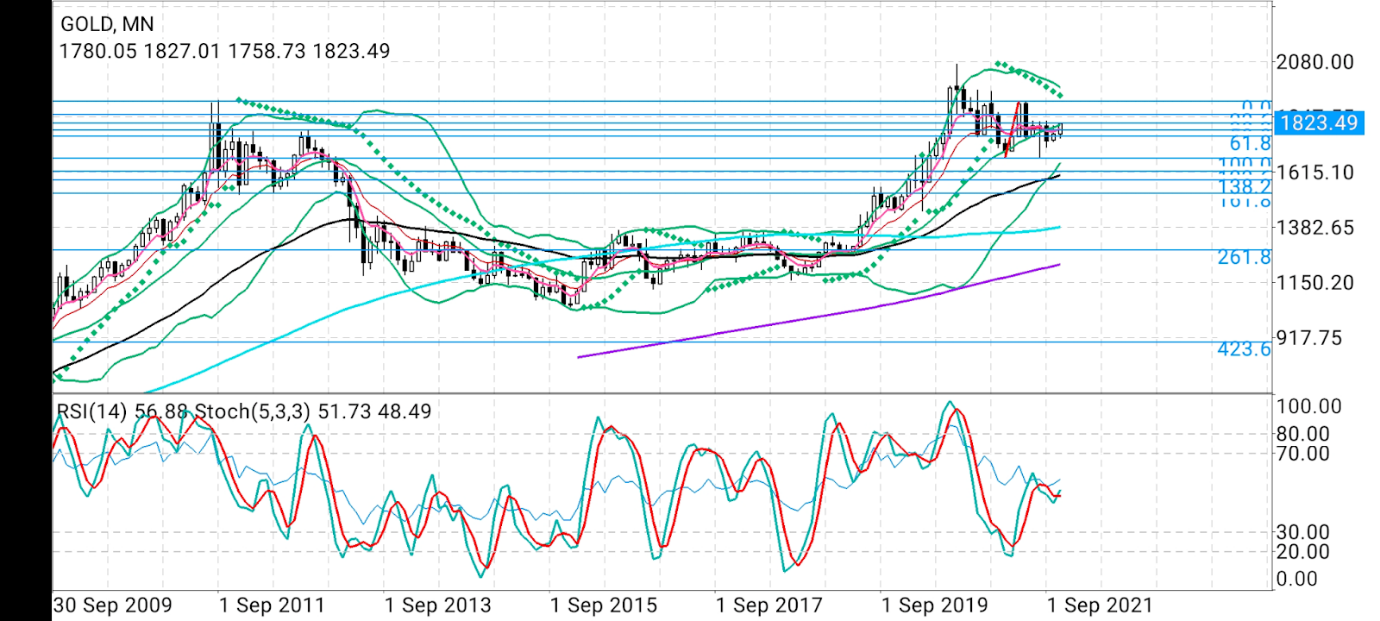

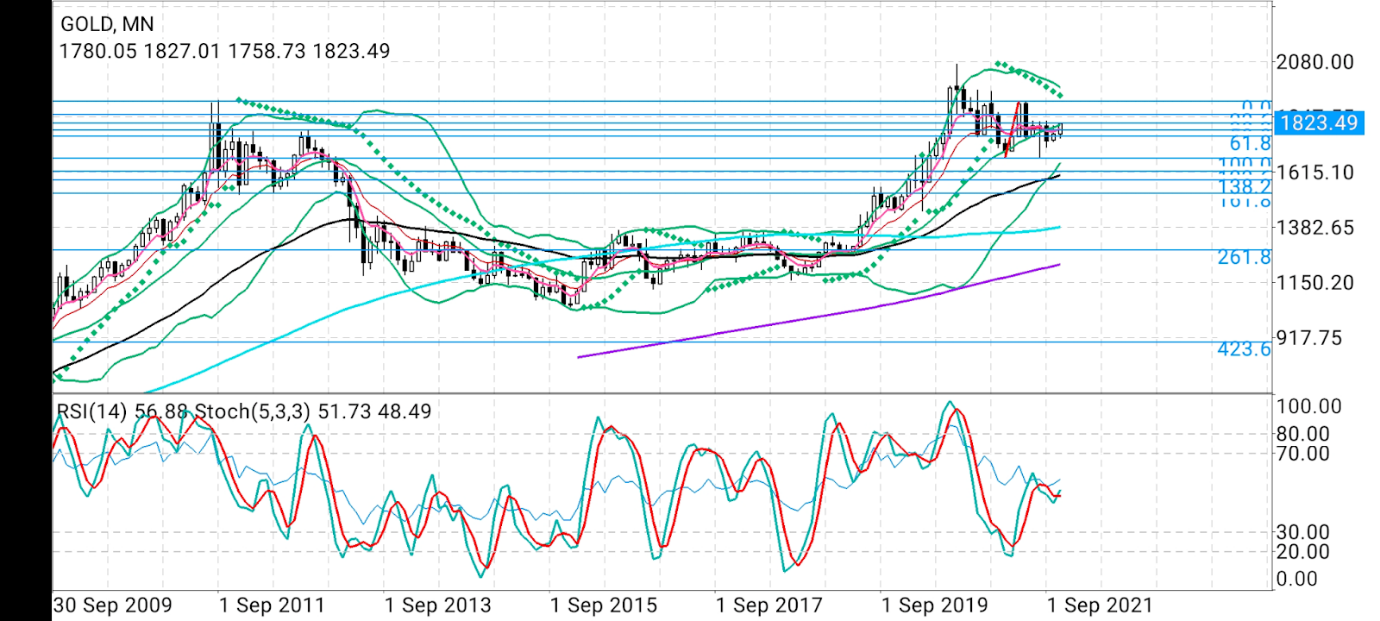

При ложном пробое восходящее движение терпит неудачу, и вместо роста следует падение. Такие ложные пробои происходили с золотом за последний год не раз. Котировки часто поднимались в верхнюю часть района $1800–$1900 или даже добирались до $1900, но затем происходило падение назад к $1700 или, в некоторых случаях, к уровням $1600.

То, куда именно нужно добраться ценам на золото для сохранения текущего импульса, зависит от множества факторов, и я попытаюсь их достоверно изложить.

Сначала поговорим о фундаментальных факторах. В течение последнего года золото не справляется со своей ролью инфляционного хеджа из-за постоянных разговоров о том, что Федеральная резервная система будет вынуждена незамедлительно повысить процентные ставки для сдерживания инфляции, темпы которой достигли максимальных за 30 лет уровней.

Именно эти предположения продолжали неустанно толкать вверх доходности трежерис, в том числе эталонных 10-летних облигаций, а также курс доллара в течение последних 12 месяцев в ущерб золоту.

Впрочем, за последнюю неделю эти разговоры поутихли, что стало отрадным явлением для «быков» по золоту. Глава ФРС Джером Пауэлл снова в подчеркнутой манере заверил рынки в том, что центробанк будет проявлять терпение, и ставки будут повышены не раньше середины 2022 года и, скорее всего, только ближе к концу года.

Пауэлл также в очередной раз отметил, что повышение ставок не будет привязано к сокращению программы ФРС по покупке активов на $15 миллиардов в месяц. Заявления Пауэлла выбили почву из-под ног доллара, который не далее как в пятницу достиг максимумов с сентября 2020 года. Цены на золото, что любопытно, достигли лишь максимумов сентября 2021 года с тех пор, как на прошлой неделе совершили пробой вверх.

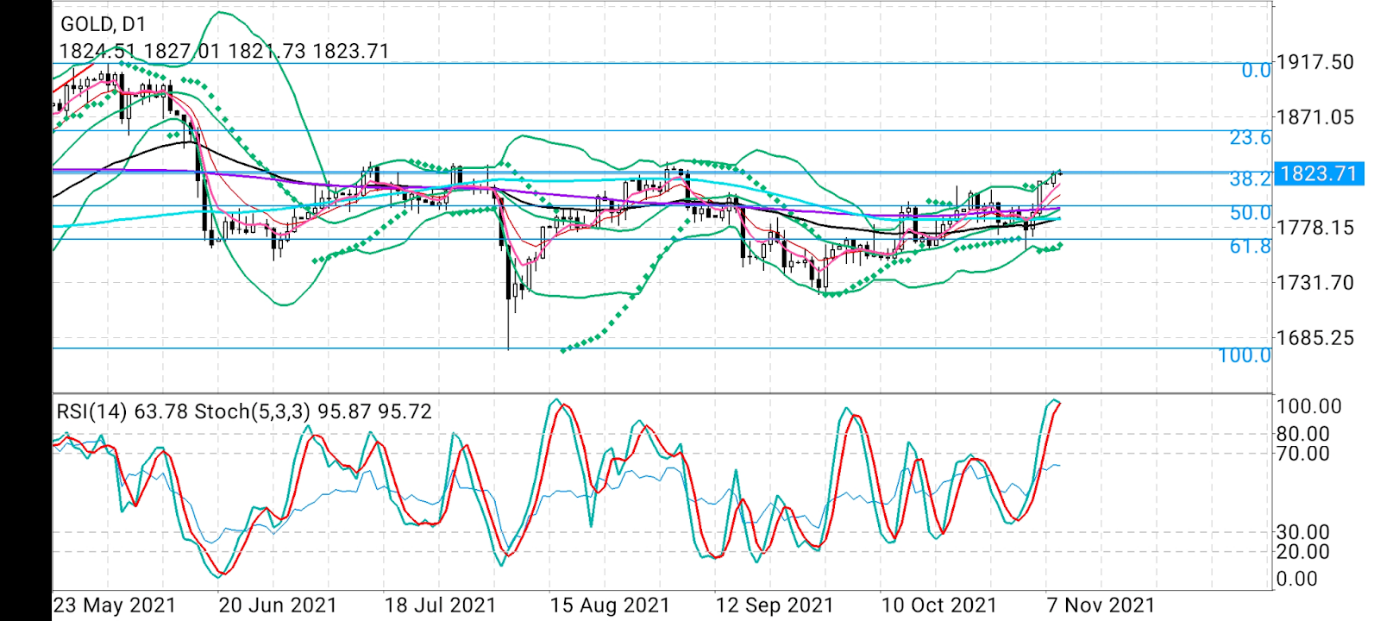

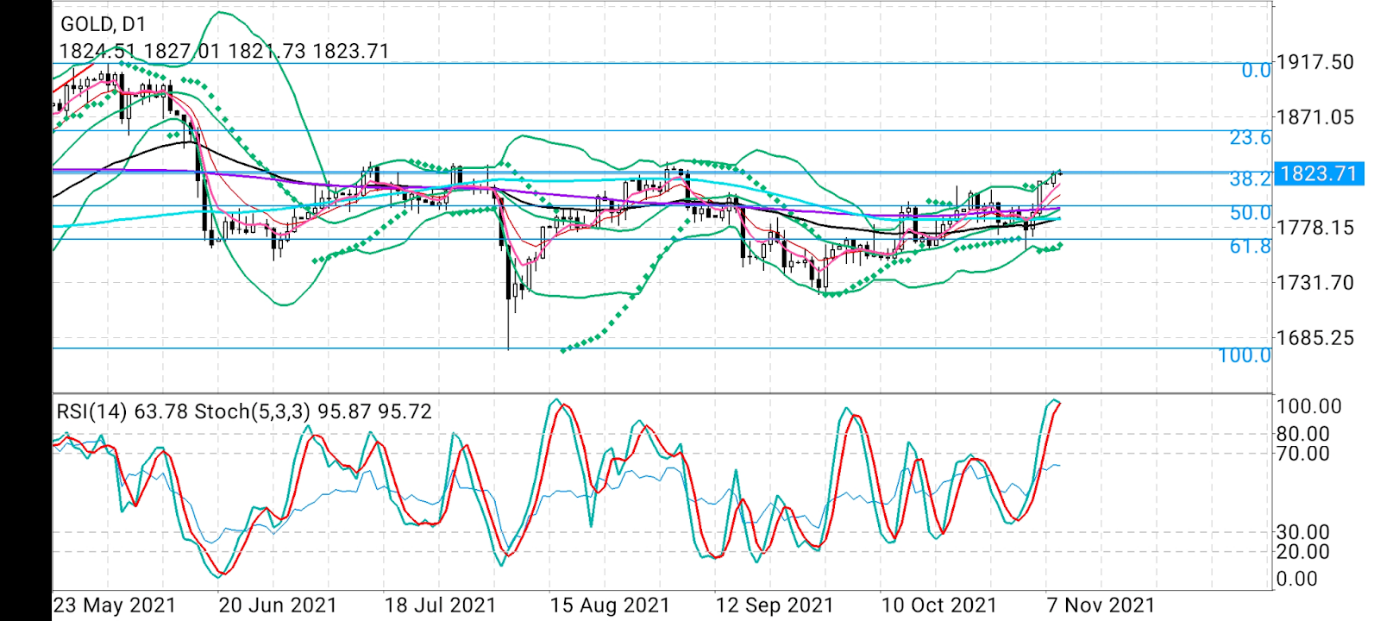

И даже несмотря на колебания доллара и доходностей трежерис, в начале азиатских торгов во вторник фьючерсы на золото демонстрировали слабость, колеблясь около отметки $1825. К началу нью-йоркской сессии ситуация может измениться. Однако у «быков» вызывает тревогу множество уровней сопротивления, каждый из которых, вероятно, будет серьезнее предыдущего по мере продвижения котировок выше $1800.

«Первое сопротивление находится на $1835, и его нужно убедительно пробить», — отмечает Филлип Стрейбл, аналитик по драгоценным металлам в Blue Lines Futures.

«Я рекомендую своим клиентам сделки с опционами, чтобы избежать проблем с фьючерсами. Прежде чем я посоветую им покупку, рынок должен два дня закрыться на уровне $1840 или выше».

Дэниел Дубровски, автор блога о золоте на сайте DailyFX.com, отмечает, что при прорыве сопротивления $1813–$1808 на 4-часовом таймфрейме золото нацелилось на район $1825–$1834 (именно здесь фьючерсы сейчас и торгуются).

«Второй уровень состоит из июльских пиков», — отмечает Дубровски.

«Между 20- и 50-периодной простыми скользящими средними может образоваться “золотой крест”, при котором баланс сместится в сторону роста. Эти линии также могут сыграть роль ключевой поддержки в случае снижения в краткосрочном периоде».

Дубровски также отмечает, что, согласно индикатору IG Client Sentiment, приблизительно 66% розничных инвесторов сейчас держат нетто-длинные позиции по золоту.

«Максимальный размер потенциальных потерь увеличился на 10,30% на дневной и на 48,34% на недельной основе», — указывает аналитик.

«Мы обычно занимаем позицию, противоположную той, что доминирует на рынке. Тот факт, что большинство трейдеров держат нетто-длинные позиции, казалось бы, говорит о вероятности падения цен. Однако недавние сдвиги в распределении позиций означают склонность рынка к росту от обратного».

Аналитик Хареш Менгани высказывает более осторожную точку зрения в своем блоге на платформе fxstreet.com.

«С технической точки зрения устойчивый пробой выше отметки $1800 на прошлой неделе и допуск выше уровня $1810 благоволят трейдерам, ставящим на рост», — отмечает Менгани.

«В связи с этим вполне возможным остается дальнейшее укрепление с проверкой на прочность более твердого барьера в районе зоны $1832–34 с высоким предложением. Однако откат ниже отметки $1800 может спровоцировать закрытие части длинных позиций и увести золото в сторону уровня $1780 на пути к зоне поддержки $1770».

Сунил Кумар Диксит, технический стратег-аналитик в skcharting.com, отмечает, что следующее горизонтальное и статичное сопротивление для золота, исходя из его прогнозов, находится в районе $1833–$1835.

«Решимость золота закрепиться выше этой зоны будет подвергнута проверке на прочность», — говорит Диксит.

Аналитик при этом указывает на перекупленность на краткосрочном, дневном графике — индикатор RSI составляет 95/95.

Диксит добавляет:

«Если цены смогут закрепиться выше $1835, это следует воспринимать как сигнал о готовности проверить на прочность следующий уровень Фибоначчи 23,6% в $1860. Между тем, в случае консолидации и коррекции рынок возьмет ограниченную передышку с прицелом на $1810–$1800–$1795, что создаст удачную возможность для покупки».

Понять, почему после первой неудачи человеку свойственно избегать повторения похожей ситуации в будущем, достаточно легко. Намного труднее понять то рвение, с которым энтузиасты продолжают ставить на рост золота, порой вразрез с логикой.

Пока цены на золото снова восстанавливаются и пытаются закрепиться выше $1800, аналитики и инвесторы рынка драгоценных металлов пытаются понять, идет ли речь о настоящем или ложном пробое вверх.

Под пробоем понимается восходящее движение цены, при котором преодолевается сопротивление, либо «линия шеи», либо ценовое давление. С ценами на золото это совершенно точно произошло — фьючерсы четыре сессии подряд уверенно торговались выше $1800.

При ложном пробое восходящее движение терпит неудачу, и вместо роста следует падение. Такие ложные пробои происходили с золотом за последний год не раз. Котировки часто поднимались в верхнюю часть района $1800–$1900 или даже добирались до $1900, но затем происходило падение назад к $1700 или, в некоторых случаях, к уровням $1600.

То, куда именно нужно добраться ценам на золото для сохранения текущего импульса, зависит от множества факторов, и я попытаюсь их достоверно изложить.

Сначала поговорим о фундаментальных факторах. В течение последнего года золото не справляется со своей ролью инфляционного хеджа из-за постоянных разговоров о том, что Федеральная резервная система будет вынуждена незамедлительно повысить процентные ставки для сдерживания инфляции, темпы которой достигли максимальных за 30 лет уровней.

Именно эти предположения продолжали неустанно толкать вверх доходности трежерис, в том числе эталонных 10-летних облигаций, а также курс доллара в течение последних 12 месяцев в ущерб золоту.

Впрочем, за последнюю неделю эти разговоры поутихли, что стало отрадным явлением для «быков» по золоту. Глава ФРС Джером Пауэлл снова в подчеркнутой манере заверил рынки в том, что центробанк будет проявлять терпение, и ставки будут повышены не раньше середины 2022 года и, скорее всего, только ближе к концу года.

Пауэлл также в очередной раз отметил, что повышение ставок не будет привязано к сокращению программы ФРС по покупке активов на $15 миллиардов в месяц. Заявления Пауэлла выбили почву из-под ног доллара, который не далее как в пятницу достиг максимумов с сентября 2020 года. Цены на золото, что любопытно, достигли лишь максимумов сентября 2021 года с тех пор, как на прошлой неделе совершили пробой вверх.

И даже несмотря на колебания доллара и доходностей трежерис, в начале азиатских торгов во вторник фьючерсы на золото демонстрировали слабость, колеблясь около отметки $1825. К началу нью-йоркской сессии ситуация может измениться. Однако у «быков» вызывает тревогу множество уровней сопротивления, каждый из которых, вероятно, будет серьезнее предыдущего по мере продвижения котировок выше $1800.

«Первое сопротивление находится на $1835, и его нужно убедительно пробить», — отмечает Филлип Стрейбл, аналитик по драгоценным металлам в Blue Lines Futures.

«Я рекомендую своим клиентам сделки с опционами, чтобы избежать проблем с фьючерсами. Прежде чем я посоветую им покупку, рынок должен два дня закрыться на уровне $1840 или выше».

Дэниел Дубровски, автор блога о золоте на сайте DailyFX.com, отмечает, что при прорыве сопротивления $1813–$1808 на 4-часовом таймфрейме золото нацелилось на район $1825–$1834 (именно здесь фьючерсы сейчас и торгуются).

«Второй уровень состоит из июльских пиков», — отмечает Дубровски.

«Между 20- и 50-периодной простыми скользящими средними может образоваться “золотой крест”, при котором баланс сместится в сторону роста. Эти линии также могут сыграть роль ключевой поддержки в случае снижения в краткосрочном периоде».

Дубровски также отмечает, что, согласно индикатору IG Client Sentiment, приблизительно 66% розничных инвесторов сейчас держат нетто-длинные позиции по золоту.

«Максимальный размер потенциальных потерь увеличился на 10,30% на дневной и на 48,34% на недельной основе», — указывает аналитик.

«Мы обычно занимаем позицию, противоположную той, что доминирует на рынке. Тот факт, что большинство трейдеров держат нетто-длинные позиции, казалось бы, говорит о вероятности падения цен. Однако недавние сдвиги в распределении позиций означают склонность рынка к росту от обратного».

Аналитик Хареш Менгани высказывает более осторожную точку зрения в своем блоге на платформе fxstreet.com.

«С технической точки зрения устойчивый пробой выше отметки $1800 на прошлой неделе и допуск выше уровня $1810 благоволят трейдерам, ставящим на рост», — отмечает Менгани.

«В связи с этим вполне возможным остается дальнейшее укрепление с проверкой на прочность более твердого барьера в районе зоны $1832–34 с высоким предложением. Однако откат ниже отметки $1800 может спровоцировать закрытие части длинных позиций и увести золото в сторону уровня $1780 на пути к зоне поддержки $1770».

Сунил Кумар Диксит, технический стратег-аналитик в skcharting.com, отмечает, что следующее горизонтальное и статичное сопротивление для золота, исходя из его прогнозов, находится в районе $1833–$1835.

«Решимость золота закрепиться выше этой зоны будет подвергнута проверке на прочность», — говорит Диксит.

Аналитик при этом указывает на перекупленность на краткосрочном, дневном графике — индикатор RSI составляет 95/95.

Диксит добавляет:

«Если цены смогут закрепиться выше $1835, это следует воспринимать как сигнал о готовности проверить на прочность следующий уровень Фибоначчи 23,6% в $1860. Между тем, в случае консолидации и коррекции рынок возьмет ограниченную передышку с прицелом на $1810–$1800–$1795, что создаст удачную возможность для покупки».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба