Индекс доллара DXY устойчиво растет уже полгода, хотя в процессе этого роста периодически наблюдаются периоды коррекций и консолидаций. В частности, американская валюта провела последний месяц в довольно узком, полуторапроцентном, консолидационном коридоре, после чего возобновила рост в среду, 10 ноября.

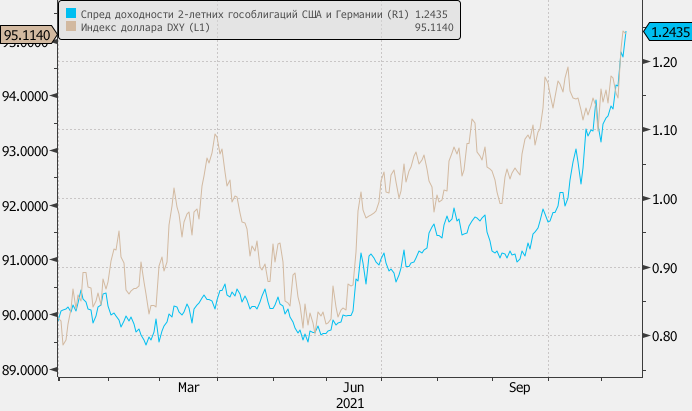

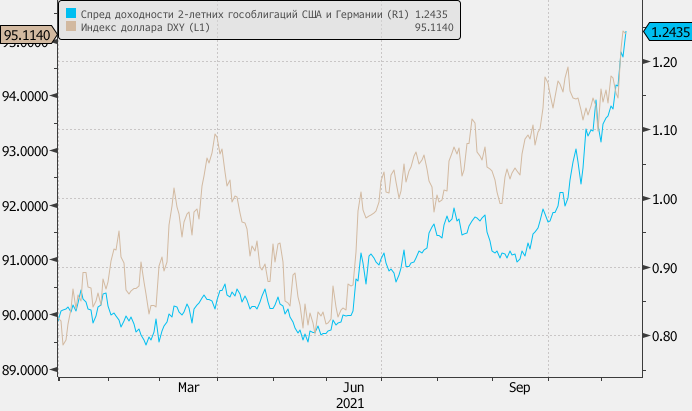

Это событие, как и все укрепление доллара с июня, было в основном обусловлено ростом номинальной доходности трежерис и расширением спредов между гособлигациями США и европейскими аналогами — в первую очередь с немецкими бундесами. В частности, спред между 2-летними и 5-летними гособлигациями США и Германии вырос с июня примерно с 0,8% до 1,245% и с 1,35% до 1,75% соответственно (рекордные уровни с кризисной весны 2020 года). Подобный рост долларового «carry» в условиях крайне низких/отрицательных ставок заметно увеличил привлекательность американской валюты и не ускользнул от внимания инвесторов, истосковавшихся по доходности.

Рост номинальной доходности трежерис обусловлен усилением ожиданий более агрессивного ответа ФРС на ускорение потребительской инфляции в США, чем предполагает риторика самого регулятора (в частности, фьючерсы на ставку по федеральным фондам (декабрь’22) в настоящий момент учитывают в ценах уже почти три ее полных повышения на 0,25% до конца 2022 года, т. е. +0,70% с текущих уровней). Но есть и другие факторы.

Сокращение программы покупки активов, о котором ФРС объявила в прошлую среду, 3 ноября, является медвежьим фактором для рынка госдолга США как минимум в краткосрочной перспективе. Это событие чревато снижением ликвидности и усилением волатильности, которые обычно идут рука об руку.

В четверг, 11 ноября, рынок трежерис был закрыт в связи с празднованием в США Дня ветеранов, но днем ранее новости о том, что потребительская инфляция в стране выросла в октябре до рекордных с конца 1990 года 6,2% г/г, спровоцировали три взаимосвязанных события. Во-первых, резко выросли доходности по всей длине кривой трежерис (особенно на ближнем отрезке), во-вторых, индекс ликвидности этого рынка, рассчитываемый агентством Bloomberg, опустился до рекордно низкого значения с марта 2020 года, и, в-третьих, индекс волатильности MOVE вернулся в область максимальных значений с того же времени.

Инвесторы не только активно продают гособлигации США, но и с меньшей охотой участвуют в новых аукционах. В частности, об этом говорят результаты размещения 30-летних бумаг объемом $25 млрд, которое состоялось в среду, 10 ноября: коэффициент покрытия составил 2,202, что оказалось ниже как показателя аналогичного октябрьского размещения (2,36), так и среднего значения последних 6 месяцев на уровне 2,292. Кроме того, доля покупателей-нерезидентов («Indireсts») составила всего 59% против 70,55% месяцем ранее и против среднего значения последних 6 месяцев на уровне 64,3%. В результате этих событий дилерам пришлось купить свыше 25% предложенного объема, что стало рекордным значением с августа 2020 года.

Ухудшение ликвидности рынка трежерис может спровоцировать дальнейший рост их номинальной и относительной доходности и, следовательно, дальнейшее укрепление доллара. Сдерживающими фактором для американской валюты могут послужить ее среднесрочная перекупленность и тот факт, что дифференциал доходности между 2-летними гособлигаций США и Германии вернулся к среднему значению последних 10 лет и тем самым гипотетически достиг некоторого баланса. Кроме того, сглаживание кривой доходности трежерис указывает на то, что инвесторы ждут замедления экономического роста в США, и подобные перспективы могут затруднить дальнейший рост и долларового «кэрри», и самой американской валюты.

Это событие, как и все укрепление доллара с июня, было в основном обусловлено ростом номинальной доходности трежерис и расширением спредов между гособлигациями США и европейскими аналогами — в первую очередь с немецкими бундесами. В частности, спред между 2-летними и 5-летними гособлигациями США и Германии вырос с июня примерно с 0,8% до 1,245% и с 1,35% до 1,75% соответственно (рекордные уровни с кризисной весны 2020 года). Подобный рост долларового «carry» в условиях крайне низких/отрицательных ставок заметно увеличил привлекательность американской валюты и не ускользнул от внимания инвесторов, истосковавшихся по доходности.

Рост номинальной доходности трежерис обусловлен усилением ожиданий более агрессивного ответа ФРС на ускорение потребительской инфляции в США, чем предполагает риторика самого регулятора (в частности, фьючерсы на ставку по федеральным фондам (декабрь’22) в настоящий момент учитывают в ценах уже почти три ее полных повышения на 0,25% до конца 2022 года, т. е. +0,70% с текущих уровней). Но есть и другие факторы.

Сокращение программы покупки активов, о котором ФРС объявила в прошлую среду, 3 ноября, является медвежьим фактором для рынка госдолга США как минимум в краткосрочной перспективе. Это событие чревато снижением ликвидности и усилением волатильности, которые обычно идут рука об руку.

В четверг, 11 ноября, рынок трежерис был закрыт в связи с празднованием в США Дня ветеранов, но днем ранее новости о том, что потребительская инфляция в стране выросла в октябре до рекордных с конца 1990 года 6,2% г/г, спровоцировали три взаимосвязанных события. Во-первых, резко выросли доходности по всей длине кривой трежерис (особенно на ближнем отрезке), во-вторых, индекс ликвидности этого рынка, рассчитываемый агентством Bloomberg, опустился до рекордно низкого значения с марта 2020 года, и, в-третьих, индекс волатильности MOVE вернулся в область максимальных значений с того же времени.

Инвесторы не только активно продают гособлигации США, но и с меньшей охотой участвуют в новых аукционах. В частности, об этом говорят результаты размещения 30-летних бумаг объемом $25 млрд, которое состоялось в среду, 10 ноября: коэффициент покрытия составил 2,202, что оказалось ниже как показателя аналогичного октябрьского размещения (2,36), так и среднего значения последних 6 месяцев на уровне 2,292. Кроме того, доля покупателей-нерезидентов («Indireсts») составила всего 59% против 70,55% месяцем ранее и против среднего значения последних 6 месяцев на уровне 64,3%. В результате этих событий дилерам пришлось купить свыше 25% предложенного объема, что стало рекордным значением с августа 2020 года.

Ухудшение ликвидности рынка трежерис может спровоцировать дальнейший рост их номинальной и относительной доходности и, следовательно, дальнейшее укрепление доллара. Сдерживающими фактором для американской валюты могут послужить ее среднесрочная перекупленность и тот факт, что дифференциал доходности между 2-летними гособлигаций США и Германии вернулся к среднему значению последних 10 лет и тем самым гипотетически достиг некоторого баланса. Кроме того, сглаживание кривой доходности трежерис указывает на то, что инвесторы ждут замедления экономического роста в США, и подобные перспективы могут затруднить дальнейший рост и долларового «кэрри», и самой американской валюты.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба