15 ноября 2021 Открытие Сыроваткин Олег

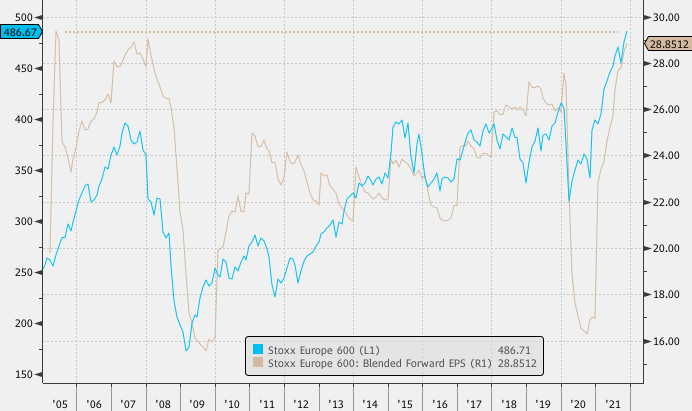

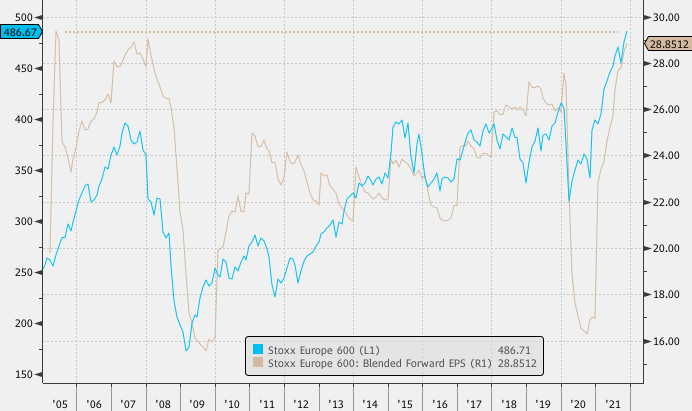

Аналитики повышают прогнозы по прибыли европейских компаний, благодаря чему коэффициент «Blended Forward EPS»* индекса Stoxx Europe 600 превысил предыдущий рекорд 2007 года и достиг нового исторического максимума (*среднее взвешенное значение последнего показателя прибыли на акцию (EPS) и его ближайшего прогнозного значения (Forward EPS)). Кроме того, данные Citigroup говорят о том, что прогнозы по Европе растут быстрее, чем по другим регионам.

Сопоставление форвардных коэффициентов «цена/прибыть» (Forward P/E) говорит о том, что Stoxx Europe 600 продолжает торговаться с дисконтом к S&P 500. С начала 2021 года (по состоянию на закрытие торговой сессии пятницы) S&P 500 вырос на 24,67%, а Stoxx Europe 600 — на 21,98%, однако в долларовом выражении рост европейского индекса составил лишь 14,25%. Таким образом, рынок акций Европы отстает от американского как в относительном, так и в абсолютном выражении.

Одна из причин подобного развития событий может заключаться в том, что европейские компании отчитываются хуже американских. В частности, компоненты Stoxx Europe 600 показывают наихудший за последние пять кварталов результат с точки зрения превышения консенсус-прогнозов по прибыли на акцию (данные Bank of America), и подобные ожидания уже давно могли быть учтены в ценах.

Тем не менее, стратеги Goldman Sachs прогнозируют, что к концу следующего года Stoxx Europe 600 вырастет с текущих уровней на 13%, а S&P 500 — лишь на 4,5%.

Потребительская инфляция в США выросла в октябре на 6,2% г/г, что оказалось рекордным значением с конца 1990 года. Это событие спровоцировало усиление ожиданий более агрессивного ответа со стороны ФРС, нежели предполагает риторика регулятора. В частности, фьючерсы на ставку по федеральным фондам (декабрь’22) подразумевают ее рост к концу следующего года до 0,93%, т. е. почти три полных повышения на 0,25%.

Быстрое повышение прогнозов по прибыли европейских компаний, их фундаментальная недооцененность, а также расхождение денежно-кредитной политики ЕЦБ и ФРС повышает их привлекательность относительно американских аналогов. Все это может помочь рынку акций Европы в ближайшие месяцы показать опережающую динамику относительно рынка акций США.

Что же касается акций в целом, то повышенная мировая инфляция, похоже, не оставляет инвесторам иного выхода, кроме как покупать этот класс активов. Ситуация с поставками рано или поздно нормализуется, а совокупный объем выплаченных дивидендов может по итогам этого года достичь $1,46 трлн и превысить допандемийный пик, прогнозирует Janus Henderson Investors. По данным компании, около 90% эмитентов в этом году либо повысили дивидендные выплаты, либо оставили их неизменными.

Сопоставление форвардных коэффициентов «цена/прибыть» (Forward P/E) говорит о том, что Stoxx Europe 600 продолжает торговаться с дисконтом к S&P 500. С начала 2021 года (по состоянию на закрытие торговой сессии пятницы) S&P 500 вырос на 24,67%, а Stoxx Europe 600 — на 21,98%, однако в долларовом выражении рост европейского индекса составил лишь 14,25%. Таким образом, рынок акций Европы отстает от американского как в относительном, так и в абсолютном выражении.

Одна из причин подобного развития событий может заключаться в том, что европейские компании отчитываются хуже американских. В частности, компоненты Stoxx Europe 600 показывают наихудший за последние пять кварталов результат с точки зрения превышения консенсус-прогнозов по прибыли на акцию (данные Bank of America), и подобные ожидания уже давно могли быть учтены в ценах.

Тем не менее, стратеги Goldman Sachs прогнозируют, что к концу следующего года Stoxx Europe 600 вырастет с текущих уровней на 13%, а S&P 500 — лишь на 4,5%.

Потребительская инфляция в США выросла в октябре на 6,2% г/г, что оказалось рекордным значением с конца 1990 года. Это событие спровоцировало усиление ожиданий более агрессивного ответа со стороны ФРС, нежели предполагает риторика регулятора. В частности, фьючерсы на ставку по федеральным фондам (декабрь’22) подразумевают ее рост к концу следующего года до 0,93%, т. е. почти три полных повышения на 0,25%.

Быстрое повышение прогнозов по прибыли европейских компаний, их фундаментальная недооцененность, а также расхождение денежно-кредитной политики ЕЦБ и ФРС повышает их привлекательность относительно американских аналогов. Все это может помочь рынку акций Европы в ближайшие месяцы показать опережающую динамику относительно рынка акций США.

Что же касается акций в целом, то повышенная мировая инфляция, похоже, не оставляет инвесторам иного выхода, кроме как покупать этот класс активов. Ситуация с поставками рано или поздно нормализуется, а совокупный объем выплаченных дивидендов может по итогам этого года достичь $1,46 трлн и превысить допандемийный пик, прогнозирует Janus Henderson Investors. По данным компании, около 90% эмитентов в этом году либо повысили дивидендные выплаты, либо оставили их неизменными.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба