2 ноября компания Activision Blizzard (NASDAQ:ATVI) опубликовала сильный финансовый отчет за третий квартал, однако сообщила о переносе релиза ее ожидаемых игр Overwatch 2 и Diablo IV на 2023 год, в результате чего уже 3 ноября акции просели на 14%.

С начала года ATVI скинула 24,4%, при этом бумаги торгуются на 33,3% ниже их 12-месячного максимума.

Учитывая распродажу текущего года, акции ATVI выглядят довольно дешевыми. Форвардный коэффициент P/E составляет 17,9, тогда как аналогичные показатели Take Two Interactive (NASDAQ:TTWO) и Electronic Arts (NASDAQ:EA) составляют 39,8 и 22,8 соответственно.

Динамика доходов Activision за последние годы не впечатляет. Четвертый квартал, как правило, является самым успешным отчетным периодом года, но прибыль на акцию за четвертый квартал 2020 года (данные были опубликованы 4 февраля 2021 года) была ниже, чем за аналогичные периоды 2019 и 2018 гг.

Реальная и ожидаемая прибыль ATVI на акцию

Источник: E-Trade. Зеленые цифры отражают превышение прогнозируемой прибыли реальными показателями

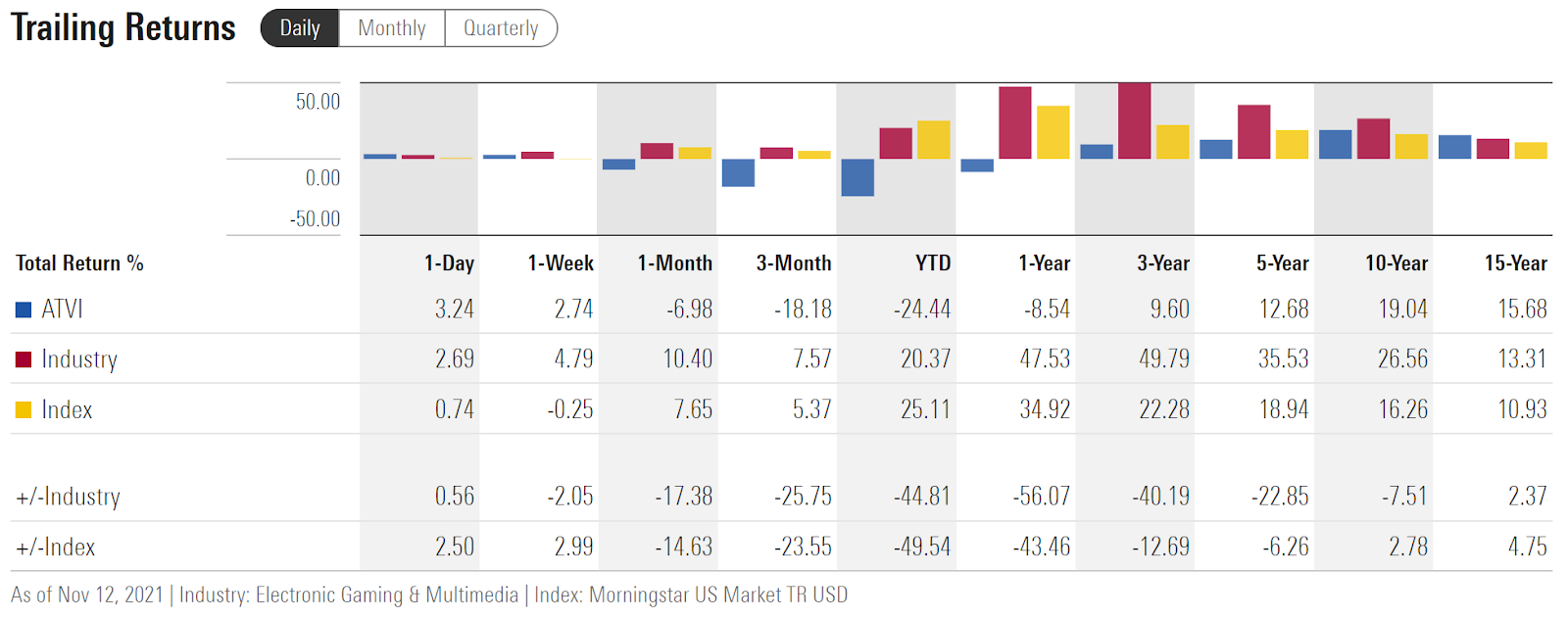

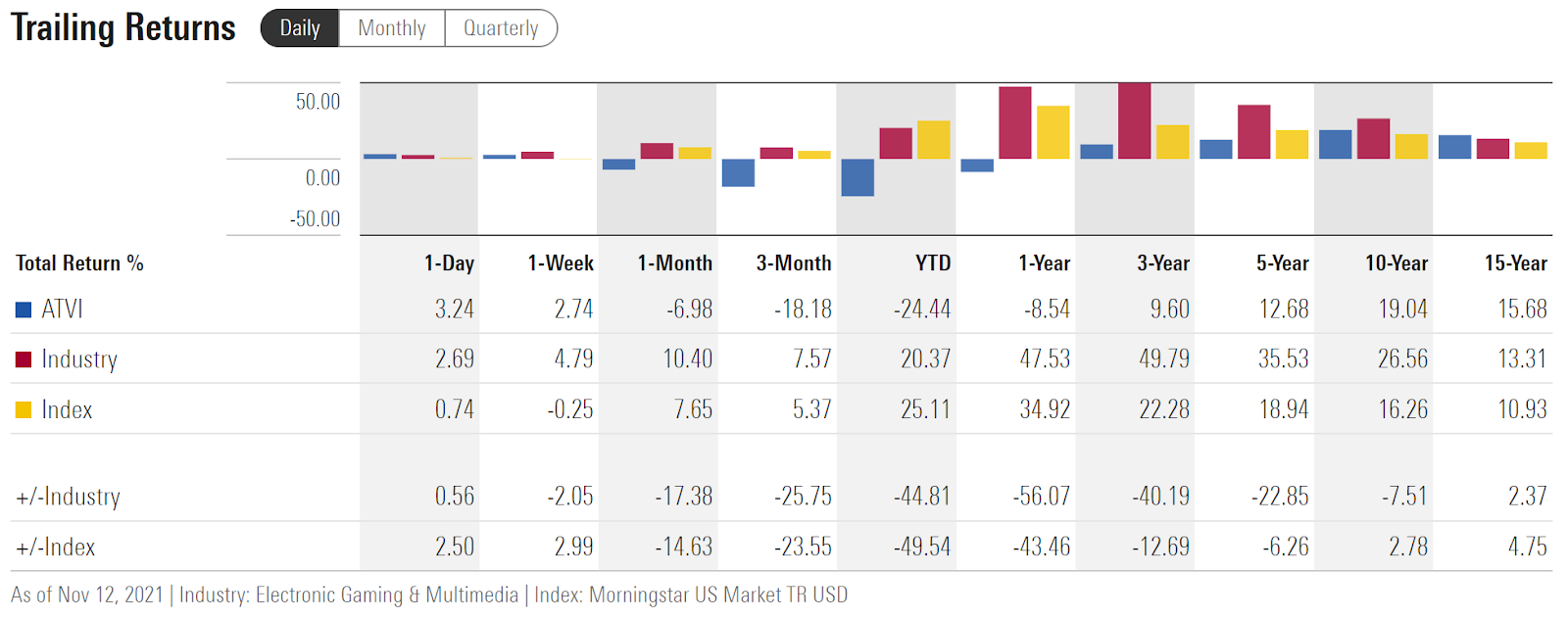

Вот уже долгие годы ATVI разочаровывает своих акционеров. Средняя годовая инвестиционная отдача от ATVI за последние 3 года составляет менее одной пятой от успехов сектора электронных игр и мультимедиа (по классификации Morningstar). Картина за 5 лет немного лучше, однако показатель все еще едва превышает треть от уровня отрасли.

Отношение инвестиционной отдачи ATVI к отрасли и индексу

Источник: Morningstar

В последний раз я анализировал акции ATVI 6 марта, когда они торговались по 91,75 доллара. На тот момент усредненный 12-месячный прогноз аналитиков с Уолл-стрит предполагал наличие потенциала роста бумаг почти на 25%. Даже самая оптимистичная из 22 оценок, собранных E-Trade, была на 9,96% выше цены акций.

Даже с учетом столь оптимистичного взгляда и разумной рыночной оценки я присвоил ATVI нейтральный рейтинг. Больше всего меня беспокоили «медвежьи» ожидания участников рынка опционов. Прошло 8 месяцев, и бумаги ATVI просели на 23,68%, тогда как бенчмарк S&P 500 вырос на 23,1%.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

Прогнозы аналитиков с Уолл-стрит и владельцев опционов дают представление о настроениях различных категорий участников рынка. Сравнивать их полезно даже независимо от того, согласованы ли их оценки.

Спустя более 8 месяцев распродаж пришло время вновь оценить подешевевшие акции ATVI; стоит также помнить и о недавнем заявлении о переносе релиза новых игр. Я пересчитал вероятностные оценки роста и падения акций ATVI исходя из цен страйк опционов и сравнил их с текущим прогнозом экспертов с Уолл-Стрит.

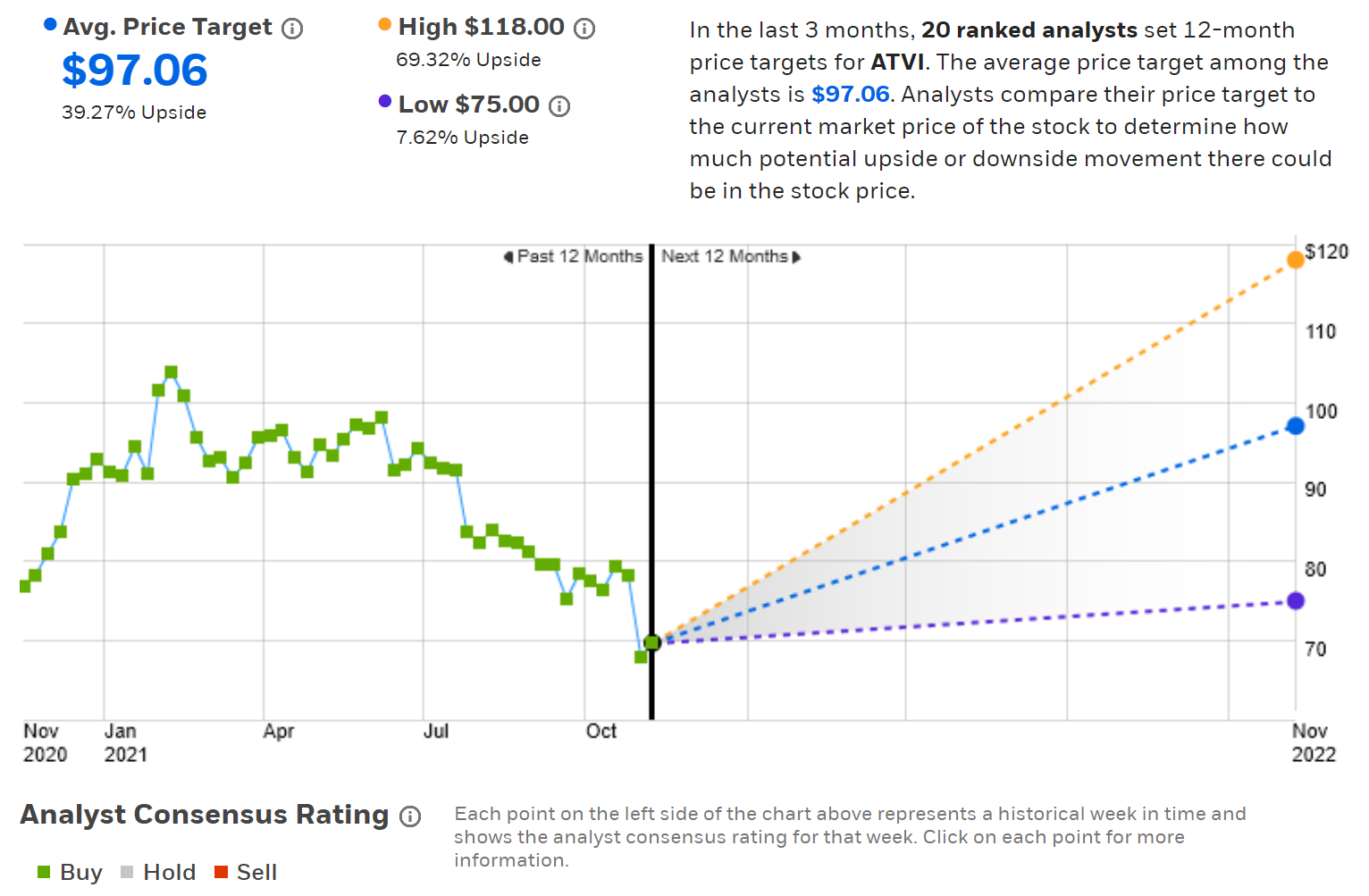

Прогнозы аналитиков

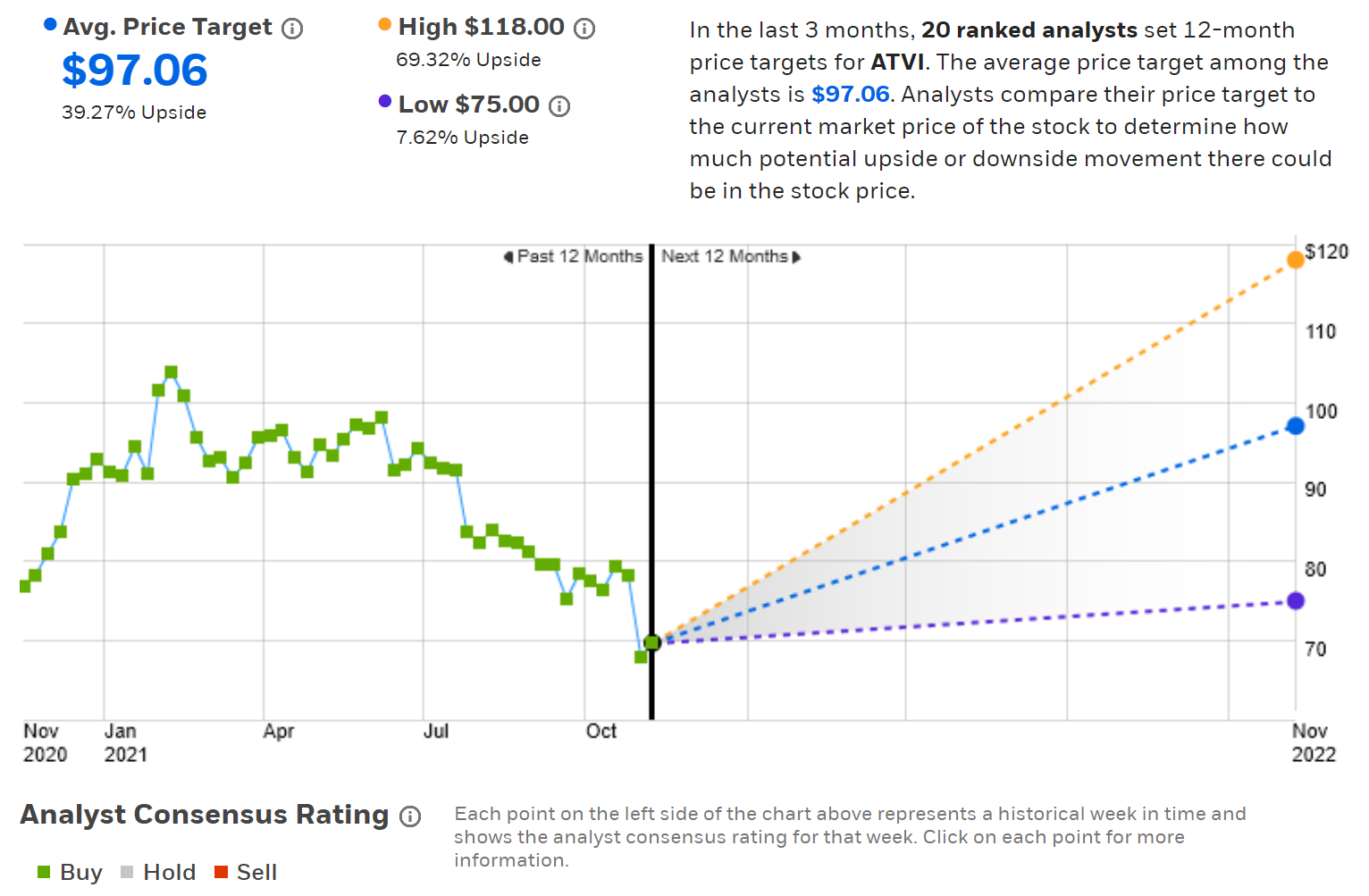

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций ATVI от 20 аналитиков, которые озвучили свои мнения в течение последних 90 дней. В целом рейтинг является «бычьим», а усредненный 12-месячный таргет в $97,06 расположен намного ниже мартовской оценки в $114 (хотя потенциал роста оказался выше за счет недавней распродажи и составляет 39,3%).

Рейтинг и ценовой таргет акций ATVI

Источник: E-Trade

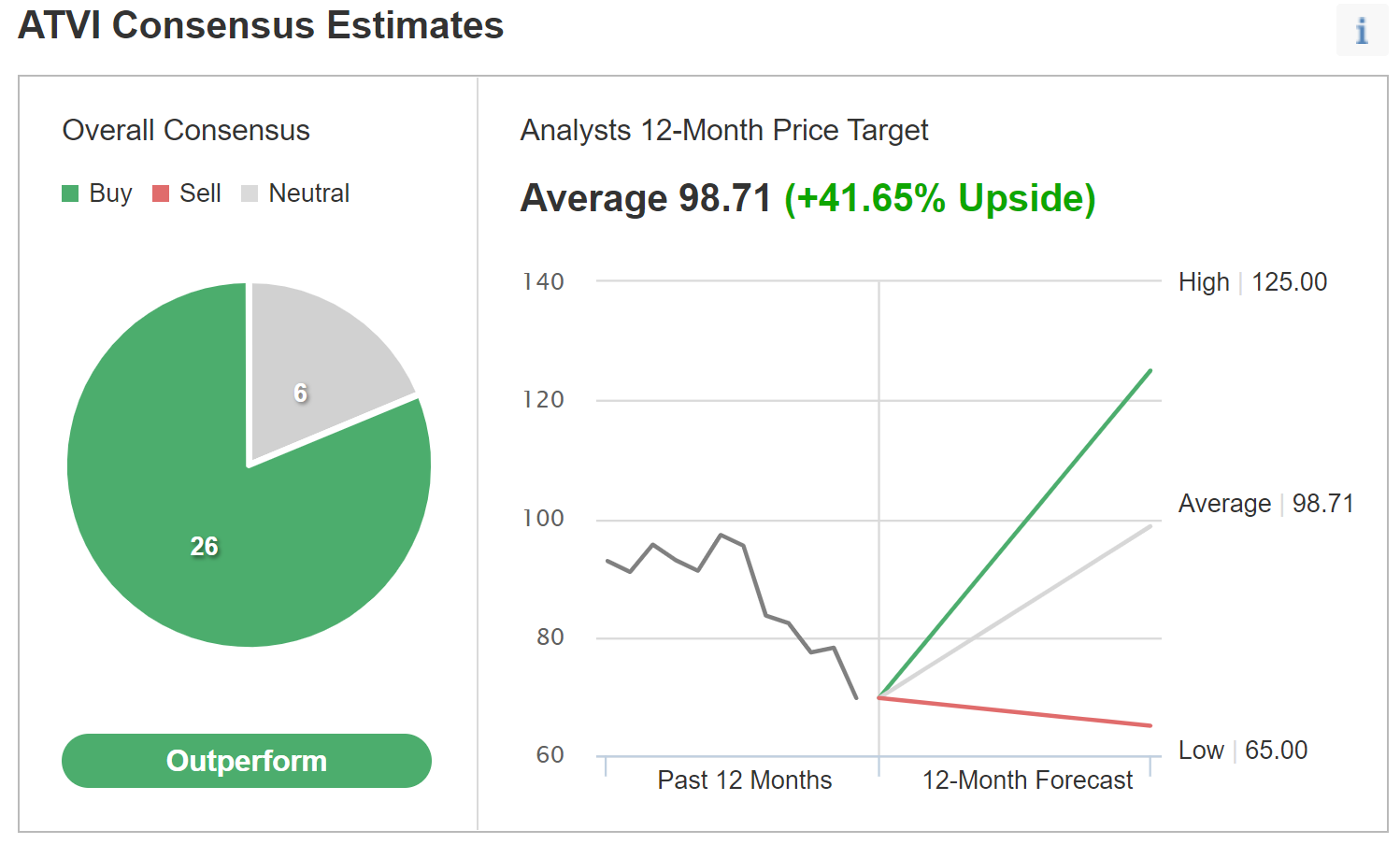

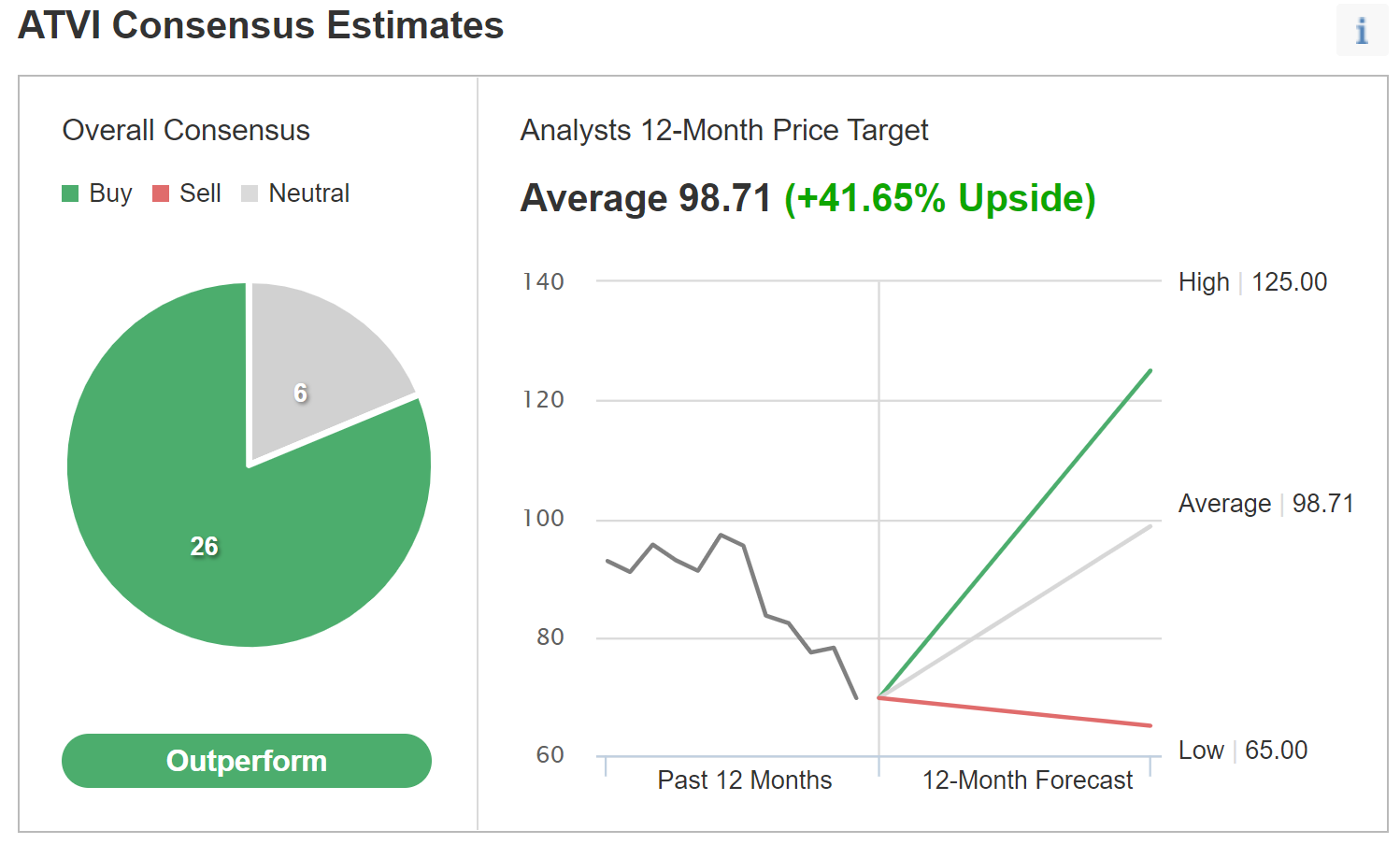

Investing.com предоставляет аналогичную информацию, базируясь на мнении 32 индивидуальных аналитиков. В целом эксперты полагают, что акции будут торговаться «лучше рынка», при этом 26 аналитиков рекомендуют покупать акции, а 6 — заняли нейтральную позицию.12-месячный таргет расположен на 41,65% выше текущей цены акций.

Рейтинг и таргеты от аналитиков, опрошенных Investing.com

Источник: Investing.com

Если мы усредним две (и без того усредненные) оценки, то получим прогноз роста примерно на 40%. Столь оптимистичная оценка во многом объясняется сильной просадкой последних месяцев.

Таргет был пересмотрен в сторону понижения, но цена упала еще сильнее. Аналитики в целом склоняются к позитивным прогнозам, даже несмотря на распродажу.

Ожидания участников рынка в отношении ATVI

В марте я оценил рыночные ожидания на 21 января 2022 года при помощи опционов на эту дату. Сегодня мы посмотрим, как изменились цены страйк на 21 января 2022 года, а также проанализируем опционы на 17 июня 2022 года.

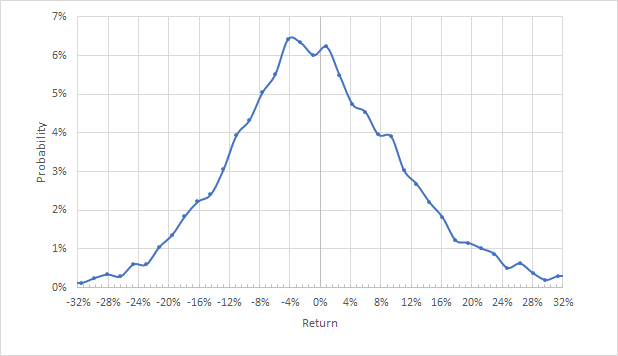

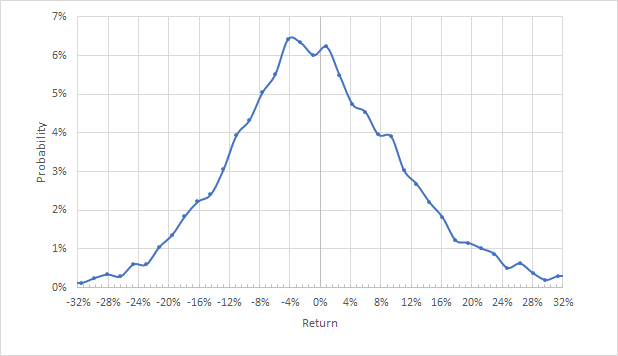

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

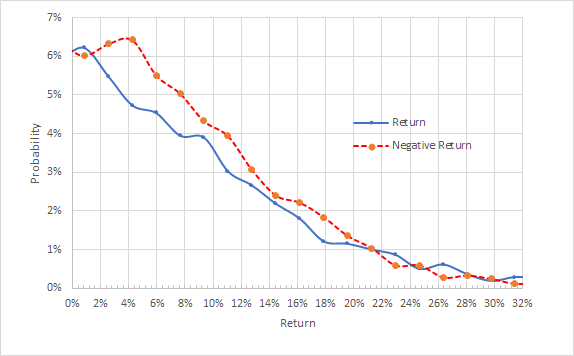

Прогноз динамики акций к 21 января 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся фигура в целом симметрична, хотя пиковая вероятность и приходится на отрицательный исход, а точнее, соответствует снижению акций на 4% в течение следующих 2,25 месяца. Расчетная годовая волатильность, полученная из этого распределения, составляет 34,8%.

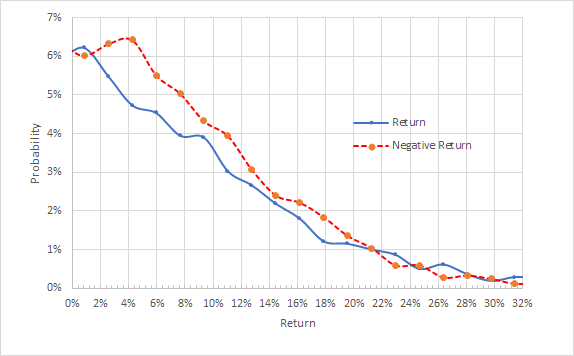

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций к 21 января 2022 года

Как можно заметить, вероятность отрицательного исхода превышает вероятность аналогичного роста акций на протяжении практически всей кривой (красная пунктирная линия находится над сплошной синей линией). Это умеренно-медвежий прогноз.

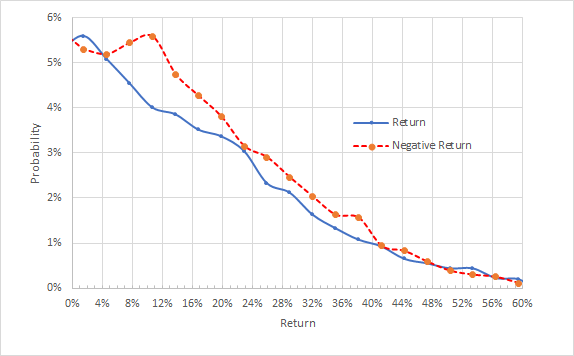

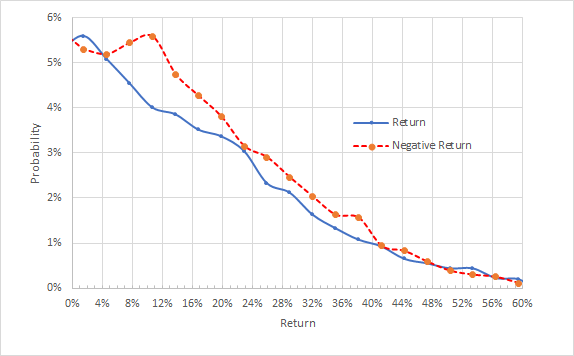

Что касается более долгосрочных ожиданий, выраженных ценами опционов на 17 июня 2022 года, то они в целом аналогичны. Вероятность снижения бумаг выше вероятности их роста. Есть два небольших пика: один соответствует приросту на 1,5%, а второй — снижению на 10,5%, что также можно назвать умеренно «медвежьей» оценкой. Годовая волатильность, рассчитанная исходя из этого распределения, составляет 37,2%.

Прогноз динамики акций к 17 июня 2022 года

Подведем итог

Акции ATVI торгуются на 33% ниже их 12-месячного максимума и выглядят дешевыми исходя из форвардного коэффициента P/E. Ценовой таргет экспертов с Уолл-стрит в последние месяцы был понижен, но бумаги упали еще сильнее. В результате текущий целевой уровень предполагает больший процентный прирост (в размере 40%), чем мартовский показатель (24%).

Прогноз экспертов с Уолл-Стрит остается оптимистичным, тогда как участники рынка опционов продолжают придерживаться «медвежьих» взглядов. Ожидания на июнь 2022 года также пессимистичны. Принимая во внимание недавний перенос релизов новых игр, оптимизм Уолл-стрит и пессимизм рынка, я сохраняю нейтральный рейтинг по ATVI.

С начала года ATVI скинула 24,4%, при этом бумаги торгуются на 33,3% ниже их 12-месячного максимума.

Учитывая распродажу текущего года, акции ATVI выглядят довольно дешевыми. Форвардный коэффициент P/E составляет 17,9, тогда как аналогичные показатели Take Two Interactive (NASDAQ:TTWO) и Electronic Arts (NASDAQ:EA) составляют 39,8 и 22,8 соответственно.

Динамика доходов Activision за последние годы не впечатляет. Четвертый квартал, как правило, является самым успешным отчетным периодом года, но прибыль на акцию за четвертый квартал 2020 года (данные были опубликованы 4 февраля 2021 года) была ниже, чем за аналогичные периоды 2019 и 2018 гг.

Реальная и ожидаемая прибыль ATVI на акцию

Источник: E-Trade. Зеленые цифры отражают превышение прогнозируемой прибыли реальными показателями

Вот уже долгие годы ATVI разочаровывает своих акционеров. Средняя годовая инвестиционная отдача от ATVI за последние 3 года составляет менее одной пятой от успехов сектора электронных игр и мультимедиа (по классификации Morningstar). Картина за 5 лет немного лучше, однако показатель все еще едва превышает треть от уровня отрасли.

Отношение инвестиционной отдачи ATVI к отрасли и индексу

Источник: Morningstar

В последний раз я анализировал акции ATVI 6 марта, когда они торговались по 91,75 доллара. На тот момент усредненный 12-месячный прогноз аналитиков с Уолл-стрит предполагал наличие потенциала роста бумаг почти на 25%. Даже самая оптимистичная из 22 оценок, собранных E-Trade, была на 9,96% выше цены акций.

Даже с учетом столь оптимистичного взгляда и разумной рыночной оценки я присвоил ATVI нейтральный рейтинг. Больше всего меня беспокоили «медвежьи» ожидания участников рынка опционов. Прошло 8 месяцев, и бумаги ATVI просели на 23,68%, тогда как бенчмарк S&P 500 вырос на 23,1%.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

Прогнозы аналитиков с Уолл-стрит и владельцев опционов дают представление о настроениях различных категорий участников рынка. Сравнивать их полезно даже независимо от того, согласованы ли их оценки.

Спустя более 8 месяцев распродаж пришло время вновь оценить подешевевшие акции ATVI; стоит также помнить и о недавнем заявлении о переносе релиза новых игр. Я пересчитал вероятностные оценки роста и падения акций ATVI исходя из цен страйк опционов и сравнил их с текущим прогнозом экспертов с Уолл-Стрит.

Прогнозы аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций ATVI от 20 аналитиков, которые озвучили свои мнения в течение последних 90 дней. В целом рейтинг является «бычьим», а усредненный 12-месячный таргет в $97,06 расположен намного ниже мартовской оценки в $114 (хотя потенциал роста оказался выше за счет недавней распродажи и составляет 39,3%).

Рейтинг и ценовой таргет акций ATVI

Источник: E-Trade

Investing.com предоставляет аналогичную информацию, базируясь на мнении 32 индивидуальных аналитиков. В целом эксперты полагают, что акции будут торговаться «лучше рынка», при этом 26 аналитиков рекомендуют покупать акции, а 6 — заняли нейтральную позицию.12-месячный таргет расположен на 41,65% выше текущей цены акций.

Рейтинг и таргеты от аналитиков, опрошенных Investing.com

Источник: Investing.com

Если мы усредним две (и без того усредненные) оценки, то получим прогноз роста примерно на 40%. Столь оптимистичная оценка во многом объясняется сильной просадкой последних месяцев.

Таргет был пересмотрен в сторону понижения, но цена упала еще сильнее. Аналитики в целом склоняются к позитивным прогнозам, даже несмотря на распродажу.

Ожидания участников рынка в отношении ATVI

В марте я оценил рыночные ожидания на 21 января 2022 года при помощи опционов на эту дату. Сегодня мы посмотрим, как изменились цены страйк на 21 января 2022 года, а также проанализируем опционы на 17 июня 2022 года.

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 21 января 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся фигура в целом симметрична, хотя пиковая вероятность и приходится на отрицательный исход, а точнее, соответствует снижению акций на 4% в течение следующих 2,25 месяца. Расчетная годовая волатильность, полученная из этого распределения, составляет 34,8%.

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций к 21 января 2022 года

Как можно заметить, вероятность отрицательного исхода превышает вероятность аналогичного роста акций на протяжении практически всей кривой (красная пунктирная линия находится над сплошной синей линией). Это умеренно-медвежий прогноз.

Что касается более долгосрочных ожиданий, выраженных ценами опционов на 17 июня 2022 года, то они в целом аналогичны. Вероятность снижения бумаг выше вероятности их роста. Есть два небольших пика: один соответствует приросту на 1,5%, а второй — снижению на 10,5%, что также можно назвать умеренно «медвежьей» оценкой. Годовая волатильность, рассчитанная исходя из этого распределения, составляет 37,2%.

Прогноз динамики акций к 17 июня 2022 года

Подведем итог

Акции ATVI торгуются на 33% ниже их 12-месячного максимума и выглядят дешевыми исходя из форвардного коэффициента P/E. Ценовой таргет экспертов с Уолл-стрит в последние месяцы был понижен, но бумаги упали еще сильнее. В результате текущий целевой уровень предполагает больший процентный прирост (в размере 40%), чем мартовский показатель (24%).

Прогноз экспертов с Уолл-Стрит остается оптимистичным, тогда как участники рынка опционов продолжают придерживаться «медвежьих» взглядов. Ожидания на июнь 2022 года также пессимистичны. Принимая во внимание недавний перенос релизов новых игр, оптимизм Уолл-стрит и пессимизм рынка, я сохраняю нейтральный рейтинг по ATVI.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба