Инвесторы, вложившие средства в гиганта спортивной одежды Nike (NYSE:NKE), не прогадали. За 2021 год акции NKE выросли на 22,9%, за один только последний месяц прибавив почти 9%. Вчерашние торги завершились на отметке $171,83.

12-месячный диапазон торгов акций NKE ограничен отметками $125,44 (от 25 марта 2021 года) и $179,10 (от 5 ноября 2021 года). На текущем уровне бумаги предлагают дивидендную доходность в 0,63% и обеспечивают компании рыночную капитализацию более чем в 275,2 млрд долларов.

23 сентября Nike опубликовала финансовый отчет за первый квартал 2022 финансового года, согласно которому, выручка в годовом отношении возросла на 16% и достигла 12,2 миллиарда долларов. Компания генерирует доход в двух основных сегментах:

Товары под брендом Nike (выручка возросла на 16% г/г до 11,64 млрд долларов);

Converse (выручка возросла на 162% г/г до 629 млн долларов).

Кроме того, компания нарастила онлайн-продажи бренда Nike на 29%. Чистая прибыль составила 1,9 миллиарда долларов, что на 23% превышает показатель аналогичного периода прошлого года. Разводненная прибыль на акцию увеличилась на 22% и достигла $1,16. Запас денежных средств и краткосрочные инвестиции оцениваются в 13,7 млрд долларов, что примерно на 4,2 млрд выше показателя годичной давности.

В сопроводительном заявлении генеральный директор Джон Донахью отметил:

«Сильные финансовые показатели NIKE продолжают доказывать наши глубокие связи с потребителями, непрерывное внедрение инноваций и цифровые преимущества, которые подпитывают импульс нашего бренда».

Тем не менее, руководство предупредило о сохраняющихся перебоях в логистических цепочках. Поставки с фабрик во Вьетнаме (который является вторым по величине производителем обуви для США, уступая только Китаю) оказались затруднены. Пандемия COVID-19 привела к закрытию многих фабрик на юге Вьетнама, что сказалось и на Nike.

До публикации квартального отчета акции NIKE торговались вблизи $160, но к 1 октября они просели ниже $145. Однако с тех пор настроения инвесторов изменились, что позволило бумагам достичь нового максимума от 5 ноября в $179,10. На момент написания статьи стоимость составляла $173,65.

Перспективы акций NKE

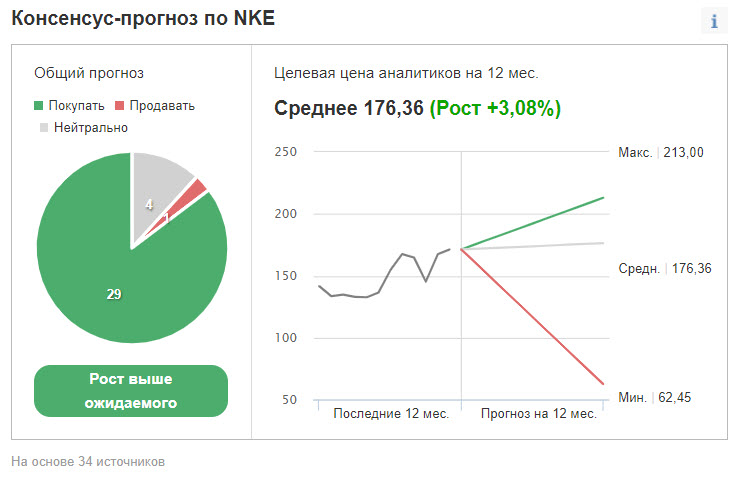

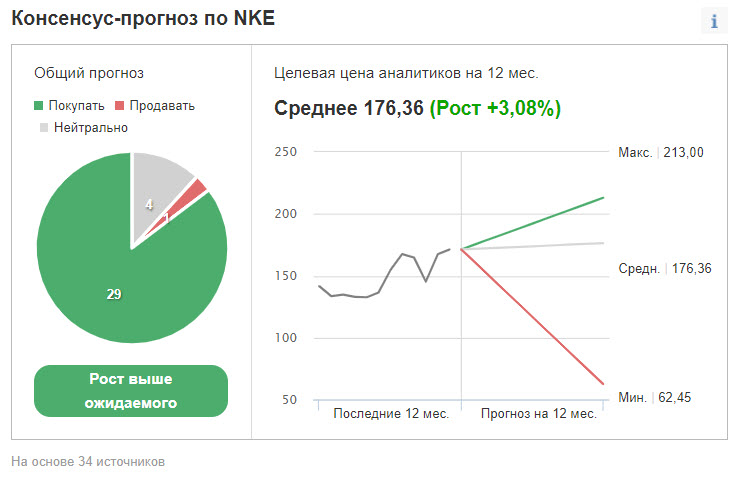

29 из 34 опрошенных Investing.com аналитиков рекомендуют покупать акции Nike, при этом усредненный 12-месячный таргет в $176,36 располагается на 1,5% выше текущей цены. Диапазон оценок ограничен отметками $62,45 и $213.

Другими словами, эксперты полагают, что позитивные новости уже учтены в котировках. Напомним также, что руководство Nike опубликует результаты за 2 квартал финансового года во второй половине декабря. Следовательно, в ближайшее время рынок может стать более волатильным.

Быки с двух-трехлетним инвестиционным горизонтом, которых не беспокоят краткосрочные колебания бумаг, могут рассмотреть возможность их включения в долгосрочные портфели. В то же время участники рынка, которые имеют опыт работы с опционами, могут обратиться к стратегии «покрытого колла для бедных».

Итак, сегодня мы рассмотрим концепцию диагонального дебетового спреда на Nike с использованием опционов LEAPS, которая ограничивает как потенциальную прибыль, так и риски. Она схожа с применением покрытых коллов, но обходится куда дешевле и при этом помогает ограничить волатильность портфеля.

Диагональный дебетовый спред для акций NKE

Стоимость акций (на момент написания): ~$173,65

Для начала, трейдер покупает «долгосрочный» колл с более низкой ценой исполнения и в то же время продает «краткосрочный» колл с более высокой ценой страйк, создавая диагональный спред.

Другими словами, опционы колл (в данном случае на акции NIKE) имеют разные цены страйк и даты экспирации. Трейдер открывает длинную позицию по одному опциону и короткую — по второму, чтобы получить прибыль в виде диагонального спреда.

Эта стратегия ограничивает как риски, так и потенциальную прибыль. Трейдер устанавливает позицию по чистому дебету (или стоимости), который представляет собой максимальный убыток.

Большинство трейдеров, применяющих этот механизм, умеренно оптимистичны в отношении базового актива. Вместо того, чтобы покупать 100 акций, трейдер покупает опцион «в деньгах», в котором колл LEAPS выступает «суррогатом» акций Nike.

На первом этапе этой стратегии трейдер может купить опцион LEAPS «в деньгах» (например, контракт с датой экспирации 19 января 2024 г и ценой страйк в $130). В настоящее время он предлагается по $56,05 за акцию. Другими словами, владение опционом колл, который истекает примерно через два года и два месяца, обойдется трейдеру в $5605 (вместо $17 365).

Дельта этого опциона (которая показывает величину ожидаемого изменения цены опциона при изменении стоимости базового актива на 1 доллар) близка к 0,80.

Если акции Nike подорожают на 1 доллар до $174,65, то текущая цена опциона вырастет на 80 центов. Обратите внимание, что фактическое изменение может отличаться из-за влияния других факторов, на которых мы не будем останавливаться в данной статье.

В качестве второго этапа этой стратегии трейдер продает краткосрочный колл «вне денег» (например, опцион на 21 января 2022 года с ценой страйк в $175). Текущая премия по этому опциону составляет $8,05. Другими словами, продавец опциона получит 805 долларов (без учета комиссии).

В стратегии учитываются две даты экспирации, поэтому довольно сложно выразить точную формулу точки безубыточности этой сделки. Различные брокеры или сайты предлагают собственные калькуляторы расчета прибылей и убытков.

Для расчета стоимости контрактов с наибольшими сроками исполнения (то есть колов LEAPS) на момент экспирации краткосрочных опционов, требуется модель ценообразования, которая позволяет оценить «приблизительную» точку безубыточности.

Максимальный потенциал сделки

Максимальную прибыль можно извлечь в том случае, если стоимость акции равна цене исполнения краткосрочного колла на дату его экспирации. Другими словами, трейдер хочет, чтобы цена бумаг NKE оставалась как можно ближе к цене страйк краткосрочного опциона (в нашем случае — $175) на 21 января 2022 года, не превышая ее.

В нашем примере максимальный доход теоретически составит около $857 при цене в 175 долларов на момент экспирации. Значение получено при помощи калькулятора прибылей и убытков, но приблизительную цифру можно рассчитать самостоятельно.

Продавец опциона (то есть трейдер) получил 805 долларов за проданный опцион. Между тем, акции NKE выросли со $173,65 до $175. Разница составляет $1,35 за одну акцию (или 135 долларов за 100 бумаг).

Поскольку дельта долгосрочного опциона LEAPS равна 0,8, стоимость опциона теоретически увеличится на $108 (135*0,80). Помните, что на практике она может отличаться в любую сторону. Например, стоит учитывать элемент «временной эрозии» опционов. Изменение степени волатильности также может увеличивать или уменьшать цену опциона.

Складываем 805 и 108 долларов и получаем 913 долларов. И хотя полученная цифра немного отличается от указанных выше 857 долларов, для приблизительной оценки этот метод подходит весьма неплохо.

Понятно, что для другой цены страйк отличалась бы и дельта. Соответственно, на это стоит делать поправку для того, чтобы получить приблизительное соотношение прибыли или убытка.

В данном случае трейдер инвестирует в Nike без необходимости платить полную стоимость в 17 365 долларов за 100 акций.

В идеале трейдер надеется, что краткосрочный колл истечет «вне денег». Затем он может продавать коллы один за одним (пока через полтора года не истечет контракт LEAPS).

Подведем итог

Мы считаем акции NKE отличным дополнением к большинству долгосрочных портфелей. Однако запланированная на декабрь публикация квартального отчета может привести к всплеску волатильности акций Nike. Описанная выше стратегия на базе опционов поможет ограничить риски для портфеля.

12-месячный диапазон торгов акций NKE ограничен отметками $125,44 (от 25 марта 2021 года) и $179,10 (от 5 ноября 2021 года). На текущем уровне бумаги предлагают дивидендную доходность в 0,63% и обеспечивают компании рыночную капитализацию более чем в 275,2 млрд долларов.

23 сентября Nike опубликовала финансовый отчет за первый квартал 2022 финансового года, согласно которому, выручка в годовом отношении возросла на 16% и достигла 12,2 миллиарда долларов. Компания генерирует доход в двух основных сегментах:

Товары под брендом Nike (выручка возросла на 16% г/г до 11,64 млрд долларов);

Converse (выручка возросла на 162% г/г до 629 млн долларов).

Кроме того, компания нарастила онлайн-продажи бренда Nike на 29%. Чистая прибыль составила 1,9 миллиарда долларов, что на 23% превышает показатель аналогичного периода прошлого года. Разводненная прибыль на акцию увеличилась на 22% и достигла $1,16. Запас денежных средств и краткосрочные инвестиции оцениваются в 13,7 млрд долларов, что примерно на 4,2 млрд выше показателя годичной давности.

В сопроводительном заявлении генеральный директор Джон Донахью отметил:

«Сильные финансовые показатели NIKE продолжают доказывать наши глубокие связи с потребителями, непрерывное внедрение инноваций и цифровые преимущества, которые подпитывают импульс нашего бренда».

Тем не менее, руководство предупредило о сохраняющихся перебоях в логистических цепочках. Поставки с фабрик во Вьетнаме (который является вторым по величине производителем обуви для США, уступая только Китаю) оказались затруднены. Пандемия COVID-19 привела к закрытию многих фабрик на юге Вьетнама, что сказалось и на Nike.

До публикации квартального отчета акции NIKE торговались вблизи $160, но к 1 октября они просели ниже $145. Однако с тех пор настроения инвесторов изменились, что позволило бумагам достичь нового максимума от 5 ноября в $179,10. На момент написания статьи стоимость составляла $173,65.

Перспективы акций NKE

29 из 34 опрошенных Investing.com аналитиков рекомендуют покупать акции Nike, при этом усредненный 12-месячный таргет в $176,36 располагается на 1,5% выше текущей цены. Диапазон оценок ограничен отметками $62,45 и $213.

Другими словами, эксперты полагают, что позитивные новости уже учтены в котировках. Напомним также, что руководство Nike опубликует результаты за 2 квартал финансового года во второй половине декабря. Следовательно, в ближайшее время рынок может стать более волатильным.

Быки с двух-трехлетним инвестиционным горизонтом, которых не беспокоят краткосрочные колебания бумаг, могут рассмотреть возможность их включения в долгосрочные портфели. В то же время участники рынка, которые имеют опыт работы с опционами, могут обратиться к стратегии «покрытого колла для бедных».

Итак, сегодня мы рассмотрим концепцию диагонального дебетового спреда на Nike с использованием опционов LEAPS, которая ограничивает как потенциальную прибыль, так и риски. Она схожа с применением покрытых коллов, но обходится куда дешевле и при этом помогает ограничить волатильность портфеля.

Диагональный дебетовый спред для акций NKE

Стоимость акций (на момент написания): ~$173,65

Для начала, трейдер покупает «долгосрочный» колл с более низкой ценой исполнения и в то же время продает «краткосрочный» колл с более высокой ценой страйк, создавая диагональный спред.

Другими словами, опционы колл (в данном случае на акции NIKE) имеют разные цены страйк и даты экспирации. Трейдер открывает длинную позицию по одному опциону и короткую — по второму, чтобы получить прибыль в виде диагонального спреда.

Эта стратегия ограничивает как риски, так и потенциальную прибыль. Трейдер устанавливает позицию по чистому дебету (или стоимости), который представляет собой максимальный убыток.

Большинство трейдеров, применяющих этот механизм, умеренно оптимистичны в отношении базового актива. Вместо того, чтобы покупать 100 акций, трейдер покупает опцион «в деньгах», в котором колл LEAPS выступает «суррогатом» акций Nike.

На первом этапе этой стратегии трейдер может купить опцион LEAPS «в деньгах» (например, контракт с датой экспирации 19 января 2024 г и ценой страйк в $130). В настоящее время он предлагается по $56,05 за акцию. Другими словами, владение опционом колл, который истекает примерно через два года и два месяца, обойдется трейдеру в $5605 (вместо $17 365).

Дельта этого опциона (которая показывает величину ожидаемого изменения цены опциона при изменении стоимости базового актива на 1 доллар) близка к 0,80.

Если акции Nike подорожают на 1 доллар до $174,65, то текущая цена опциона вырастет на 80 центов. Обратите внимание, что фактическое изменение может отличаться из-за влияния других факторов, на которых мы не будем останавливаться в данной статье.

В качестве второго этапа этой стратегии трейдер продает краткосрочный колл «вне денег» (например, опцион на 21 января 2022 года с ценой страйк в $175). Текущая премия по этому опциону составляет $8,05. Другими словами, продавец опциона получит 805 долларов (без учета комиссии).

В стратегии учитываются две даты экспирации, поэтому довольно сложно выразить точную формулу точки безубыточности этой сделки. Различные брокеры или сайты предлагают собственные калькуляторы расчета прибылей и убытков.

Для расчета стоимости контрактов с наибольшими сроками исполнения (то есть колов LEAPS) на момент экспирации краткосрочных опционов, требуется модель ценообразования, которая позволяет оценить «приблизительную» точку безубыточности.

Максимальный потенциал сделки

Максимальную прибыль можно извлечь в том случае, если стоимость акции равна цене исполнения краткосрочного колла на дату его экспирации. Другими словами, трейдер хочет, чтобы цена бумаг NKE оставалась как можно ближе к цене страйк краткосрочного опциона (в нашем случае — $175) на 21 января 2022 года, не превышая ее.

В нашем примере максимальный доход теоретически составит около $857 при цене в 175 долларов на момент экспирации. Значение получено при помощи калькулятора прибылей и убытков, но приблизительную цифру можно рассчитать самостоятельно.

Продавец опциона (то есть трейдер) получил 805 долларов за проданный опцион. Между тем, акции NKE выросли со $173,65 до $175. Разница составляет $1,35 за одну акцию (или 135 долларов за 100 бумаг).

Поскольку дельта долгосрочного опциона LEAPS равна 0,8, стоимость опциона теоретически увеличится на $108 (135*0,80). Помните, что на практике она может отличаться в любую сторону. Например, стоит учитывать элемент «временной эрозии» опционов. Изменение степени волатильности также может увеличивать или уменьшать цену опциона.

Складываем 805 и 108 долларов и получаем 913 долларов. И хотя полученная цифра немного отличается от указанных выше 857 долларов, для приблизительной оценки этот метод подходит весьма неплохо.

Понятно, что для другой цены страйк отличалась бы и дельта. Соответственно, на это стоит делать поправку для того, чтобы получить приблизительное соотношение прибыли или убытка.

В данном случае трейдер инвестирует в Nike без необходимости платить полную стоимость в 17 365 долларов за 100 акций.

В идеале трейдер надеется, что краткосрочный колл истечет «вне денег». Затем он может продавать коллы один за одним (пока через полтора года не истечет контракт LEAPS).

Подведем итог

Мы считаем акции NKE отличным дополнением к большинству долгосрочных портфелей. Однако запланированная на декабрь публикация квартального отчета может привести к всплеску волатильности акций Nike. Описанная выше стратегия на базе опционов поможет ограничить риски для портфеля.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба