18 ноября 2021 | Pfizer Киселев Владимир

Pfizer (#PFE) заявила, что ее новое лекарство от COVID-19 снижает риск госпитализации на 89%. Компания планирует получить разрешение на экстренное использование препарата паксловид и в следующем году продать 50 млн курсов.

За последний месяц акции Pfizer прибавили 20% и близки к обновлению исторических максимумов. Как повлияют продажи нового препарата на дивидендный профиль компании?

1. Судя по всему, паксловид будет самым эффективным лекарством от коронавируса. Из 389 пациентов, получавших препарат, госпитализированы были только трое (0,8%), ни один не умер. Из 385 пациентов, получавших плацебо, госпитализировано было 27 (7%), умерло 7 человек.

Результаты оказались гораздо лучше, чем у лекарства Merck, которое сокращало риск госпитализации лишь в два раза.

2. Данные исследований позволяют рассчитывать на то, что лекарство станет бестселлером. Администрация Байдена собирается закупить 10 миллионов курсов препарата для США. Контракт рассчитан на сумму более $5 млрд. То есть цена одного курса превышает $500.

Согласно ожиданиям менеджмента, в следующем году 150 млн человек заразится коронавирусом. Компания готова поставить 50 млн курсов паксловида.

Если бы каждый из них стоил $500, то Pfizer мог бы рассчитывать на $25 млрд дополнительных доходов. Однако ценообразование для препарата будет многоуровневым. Для богатых стран ценник окажется высоким, а для стран с низким уровнем доходов стоимость лишь покроет издержки и прибыли не принесет. Поэтому в базовом сценарии дополнительный эффект от паксловида на выручку можно оценить на уровне $10 млрд в год.

3. Благодаря коронавирусу выручка Pfizer вырастет почти в два раза. В 2020 году доходы компании составили $42 млрд. В этому году выручка от продажи вакцин достигнет $36 млрд, в следующем — $29 млрд. Еще $10 млрд может дать антивирусный препарат.

Прибыль компании с $7 млрд в 2020 году увеличится до уровня в $20-25 млрд в ближайшие годы.

Pfizer сейчас оценена всего в 12 прибылей 2021 года, что заметно дешевле других крупных фармкомпаний — Johnson & Johnson или Eli Lilly. Относительно рынка оценка предполагает почти 50%-й дисконт.

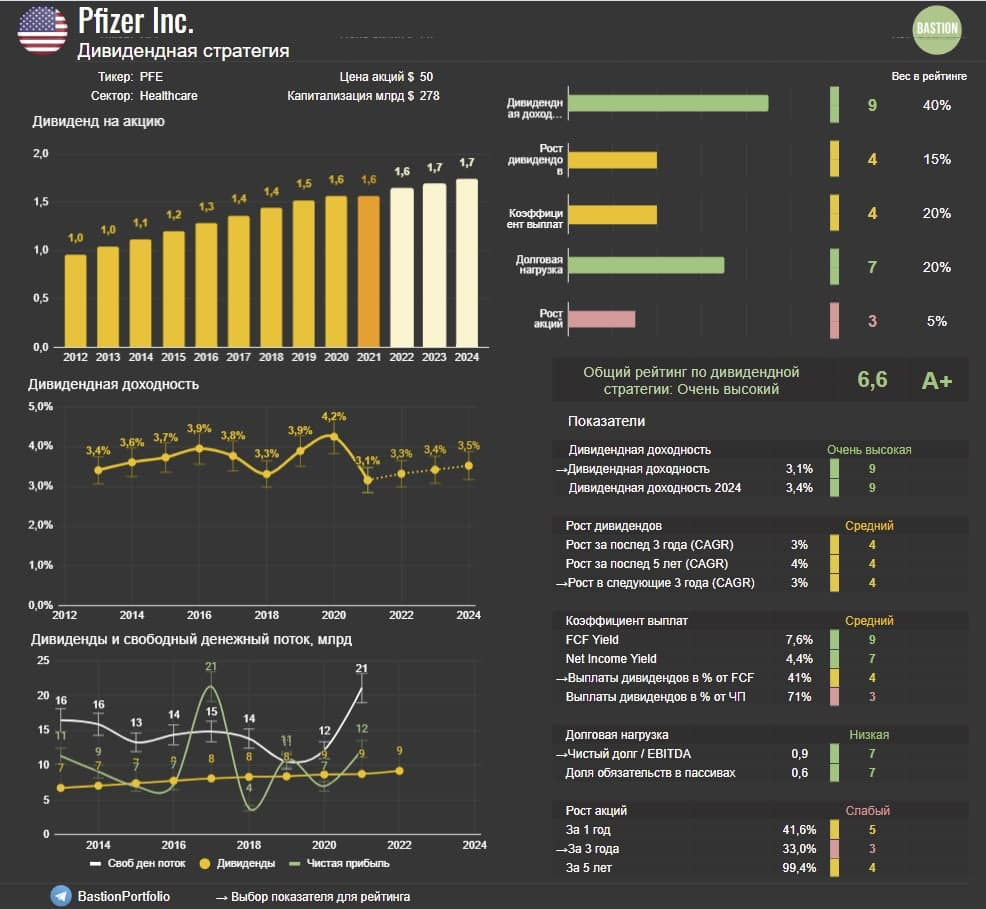

Сверхдоходы от пандемии укрепляют высокий дивидендный рейтинг Pfizer. Сейчас компания платит около $9 млрд дивидендов в год с текущей доходностью на уровне 3,1%.

По итогам III квартала на счетах компании скопилось $22 млрд, то есть почти в 2 раза больше уровня годовых дивидендов. Это делает выплаты акционерам супернадежными.

Дополнительный кэш, полученный во время пандемии, можно пустить на выкуп акций, повышение дивидендов и разработку новых препаратов.

Рынок увлечен производителями электромобилей без выручки и похоже недооценивает потенциал таких компаний как Pfizer. Акции фармацевтического гиганта в условиях перегретого рынка могут быть хорошим защитным активом, который подходит для долгосрочного дивидендного портфеля.

Что думаете о перспективах Pfizer?

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба