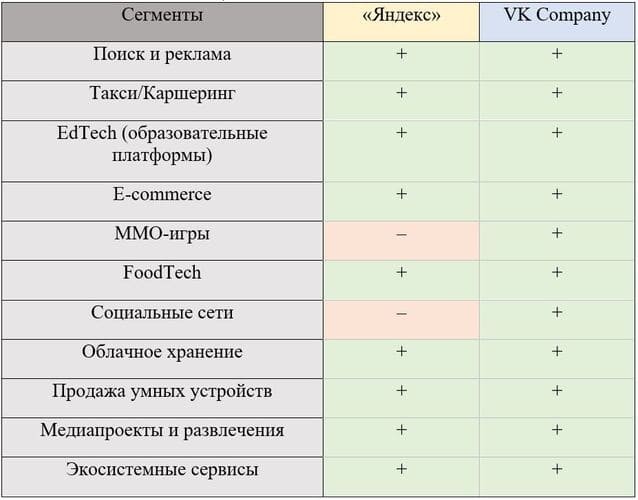

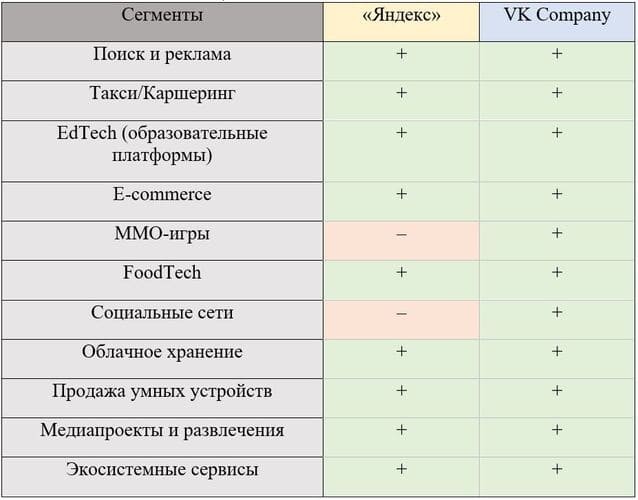

Российский рынок IT-индустрии на бирже представлен двумя гигантами — «Яндекс» (YNDX) и VK Company (MAIL) (до 27 октября 2021 г. — Mail.ru Group). На первый взгляд, компании представляются непримиримыми конкурентами. Однако у каждой из них своя стратегия и направление развития, несмотря на некоторые пересечения (интернет-поиск, реклама, такси и фудтех-направления).

В октябре «Яндекс» и VK Company отчитались за III квартал и девять месяцев 2021 г. В этом обзоре проанализируем эти отчётности и постараемся разобраться, какими темпами и за счёт чего развиваются IT-компании, а также какие прогнозы можно сделать по ним на будущее.

Финансовые результаты «Яндекса» и VK Company

Согласно отчётности по МСФО, по итогам девяти месяцев 2021 г. «Яндекс» и VK показали хорошую динамику финансовых результатов.

«Яндекс»

Капитализация: 1,9 трлн руб.

Доход: 245,8 млрд руб., рост на 68%.

EBITDA: 22,4 млрд руб., снижение на 29%.

Рентабельность EBITDA: 47,8%, снижение на 0,5%.

Чистая прибыль: −11,8 млрд руб.

VK Сompany

Капитализация: 346,7 млрд руб.

Доход: 87,4 млрд руб., рост на 26,3%.

EBITDA: 18,7 млрд руб., рост на 34,2%.

Рентабельность EBITDA: 19,5%.

Чистая прибыль: −9,7 млрд руб.

По итогам I полуголия 2021 ещё несколько компаний получили чистый убыток.

Рис. 1. Финансовые показатели «Яндекса» и VK Company. Диаграмма построена автором на основании отчётности компаний

Структура выручки «Яндекса» и VK Company

Структура выручки «Яндекса» на конец III квартала 2021 г.:

поиск и портал — 47,8%;

такси — 36,1%;

медиауслуги — 4,8%;

объявления — 2,36%;

другие бизнес-единицы и инициативы — 6,2%.

Рис. 2. Структура выручки «Яндекса». Диаграмма построена автором на основании отчётности компаний

Рис. 3. Экосистема «Яндекса». Источник: https://ir.«Яндекс»/

Свои сервисы «Яндекс» объединяет в общую экосистему, созданием и развитием которой компания начала заниматься до того, как это стало популярным. Экосистема стремится закрыть наиболее востребованные ниши потребителя в интернет-пространстве: передвижение по городу, покупки и доставка различных товаров, облачное хранение информации и так далее.

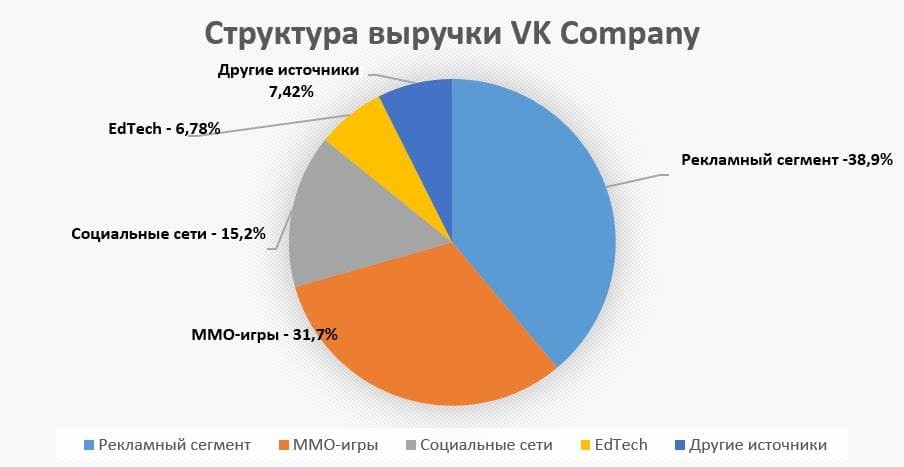

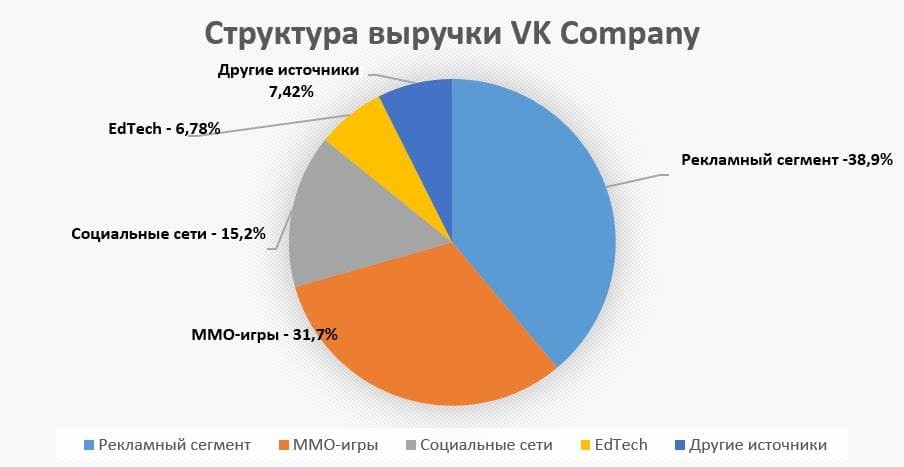

Структура выручки VK Company на конец III квартала 2021 г.:

рекламный сегмент — 38,9%;

MMO-игры — 31,7%;

социальные сети — 15,2%;

сегмент онлайн-образования — 6,78%;

другие источники — 7,42%.

Рис. 4. Структура выручки VK Company. Диаграмма построена автором на основании отчётности компаний

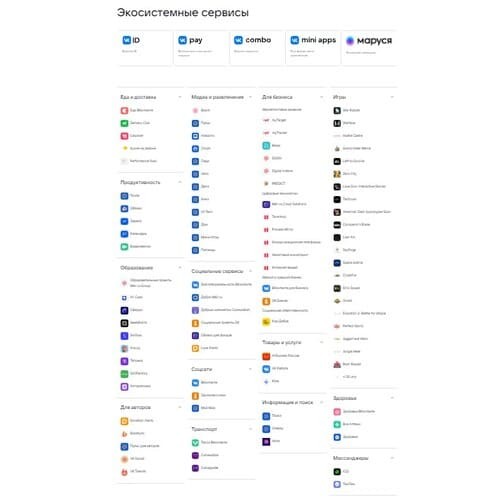

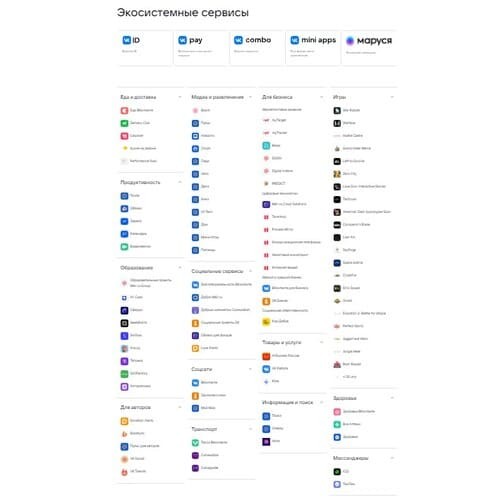

Рис. 5. Экосистемные сервисы VK Company. Источник: сайт компании

Компания VK вступила в гонку экосистем только в 2020 г. Её развитие нацелено на создание экосреды, в рамках которой можно общаться, играть, продавать, находить товары и услуги, заказывать еду и такси, искать работу, учиться, осваивать новые профессии и всегда быть в курсе последних событий.

Показатели отдельных сегментов деятельности «Яндекса» и VK

Поиск и портал

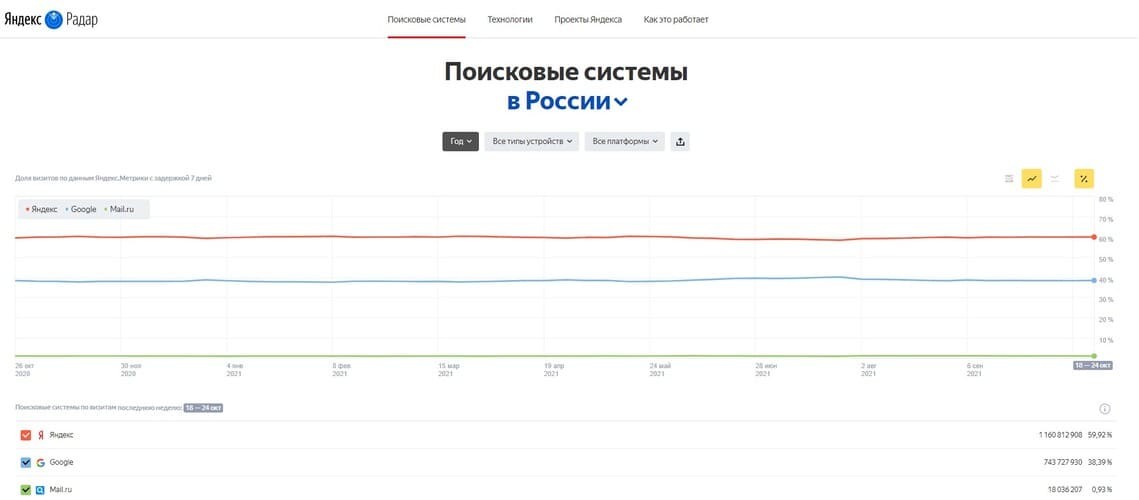

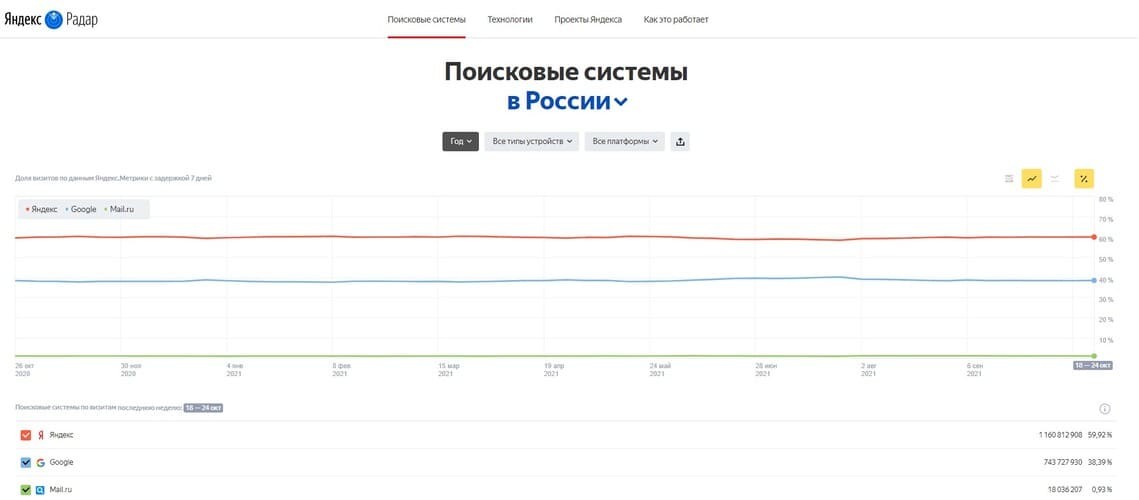

В данном сегменте «Яндекс» является лидером по количеству обработанных запросов, опережая не только VK, но и Google. На поисковый портал «Яндекс» приходится 59,92% поисковых запросов, в то время как на VK (Mail.ru) — лишь 0,93%.

Рис. 6. Статистика использования поисковых систем в России. Источник: «Яндекс.Радар»

При этом главным источником выручки у обеих компаний является рекламный сегмент. У VK его доля в выручке составляет 38,9%, или 33,9 млрд руб. «Яндекс» не выделяет в своей отчётности рекламный сегмент, а включает его в сегмент «Портал и поиск», выручка которого генерируется в основном за счёт размещения рекламы. По итогам девяти месяцев этот сегмент принёс 47,8% от общей выручки компании, или 117,2 млрд руб.

Такси и фудтех

В сегментах «Такси» и «Фудтех» «Яндекс» и VK являются прямыми конкурентами. Однако сравнить динамику финансовых показателей этих сегментов затруднительно, потому что VK не публикует финансовые данные по ним, а «Яндекс» их объединяет в рамках единой отчётности.

Сегменты «Фудтех» в VK представлен совместными со «Сбером» предприятиями в рамках холдинга «О2О» («Ситидрайв», Delivery Club, «Самокат», SberFood, платформа R-keeper, «Кухня на районе»). Данный сегмент для компании продолжает оставаться убыточным, как и совместное предприятие «AliExpress Россия». Совокупный чистый убыток за девять месяцев по ним составил 5,3 млрд руб.

Направление фудтеха показывает рост операционных показателей в III квартале 2021 г.:

общее количество заказов в Delivery Club выросло на 45% — до 22,1 млн;

общее количество заказов в «Самокате» выросло в 4,2 раза — до 18,9 млн;

количество дарксторов выросло до 758 шт., показав прирост в 2,6 раза;

общее количество заказов «Кухня на районе» выросло на 28% — до 1,8 млн;

общее количество заказов в City Drive выросло на 47% — до 2,1 млн.

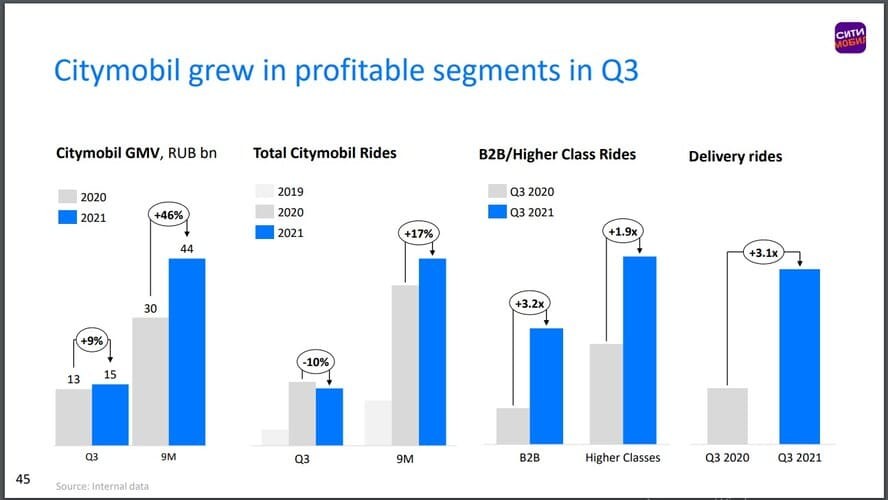

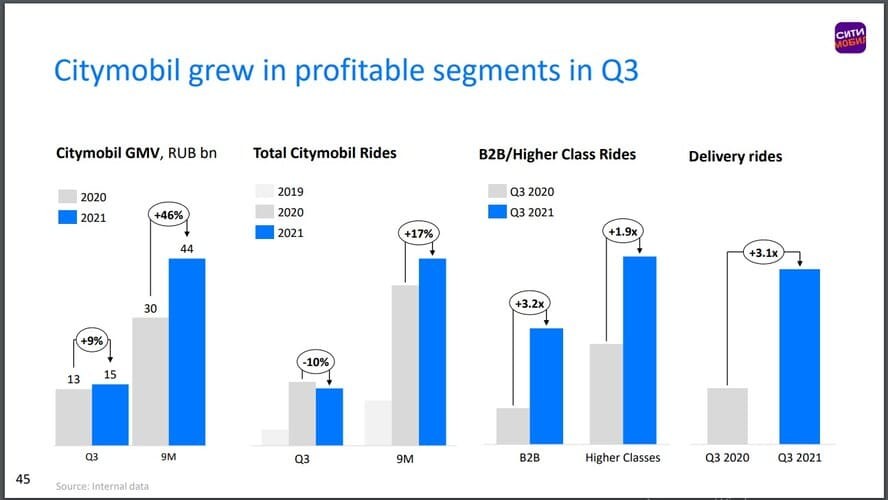

Сегмент «Такси» в VK за девять месяцев продемонстрировал хорошие темпы роста. Показатель GMV вырос на 46%, количество поездок увеличилось на 17%, а количество поездок с доставкой выросло более чем в три раза.

GMV – общий объём оборота товаров, от англ. Gross Merchandise Volume, или Gross Merchandise Value — термин, который используется в электронной торговле для описания совокупного объёма продаж через торговую площадку за определённый период времени.

Рис. 7. Статистика «Ситимобил». Источник: сайт VK Company

«Яндекс» в сегмент «Такси» включает следующие направления: «Яндекс.Такси» в России и 17 других странах СНГ и Европы, Ближнего Востока и Африки, а также Uber в России и СНГ (как для B2C, так и для B2B), «Яндекс.Драйв», компании FoodTech (включая «Яндекс.Еда», «Яндекс.Лавка») и «Яндекс.Доставка».

По итогам девяти месяцев 2021 г. сегмент «Такси» сгенерировал 36,1% от общей выручки, или 88,7 млрд руб, продемонстрировав рост на 94% относительно девяти месяцев 2020 г. EBITDA сегмента выросла на 291% до 6,5 млрд руб.

Динамичный рост в сегменте «Такси» продемонстрировали «Яндекс.Доставка» с ростом выручки более 300% и FoodTech — рост на 120%. Также компания нарастила число собственных дарксторов (от англ. dark store — «тёмный магазин») в службе «Яндекс.Лавка» до 395 точек на конец сентября 2021 г.

E-сommerce

Конкурируют VK и «Яндекс» также в сфере электронной коммерции, которая представлена через «AliExpress Россия» и «Яндекс. Маркет» соответственно. Направление у обеих компаний убыточно в силу больших инвестиционных вливаний для осуществления рыночной экспансии.

«AliExpress Россия» демонстрирует рост общего количества покупателей и продавцов на площадке на 6% и 62% — до 27,9 млн и 350,6 тыс. соответственно.

Рис. 8. Статистика «AliExpress Россия». Источник: сайт VK Company

Показатели «Яндекс.Маркета» выглядят скромнее, однако темпы прироста более динамичны:

количество активных покупателей на торговой площадке увеличилось на 95% по сравнению с аналогичным периодом прошлого года и достигло 8,4 млн на конец III квартала 2021 г.;

количество активных продавцов увеличилось на 178% по сравнению с аналогичным периодом прошлого года и на конец III квартала 2021 г. достигло 17,7 тыс.

Education technology services

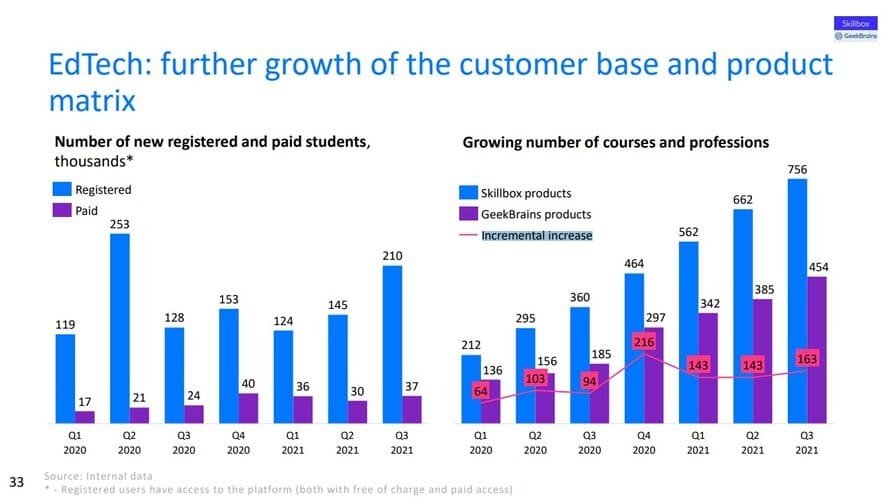

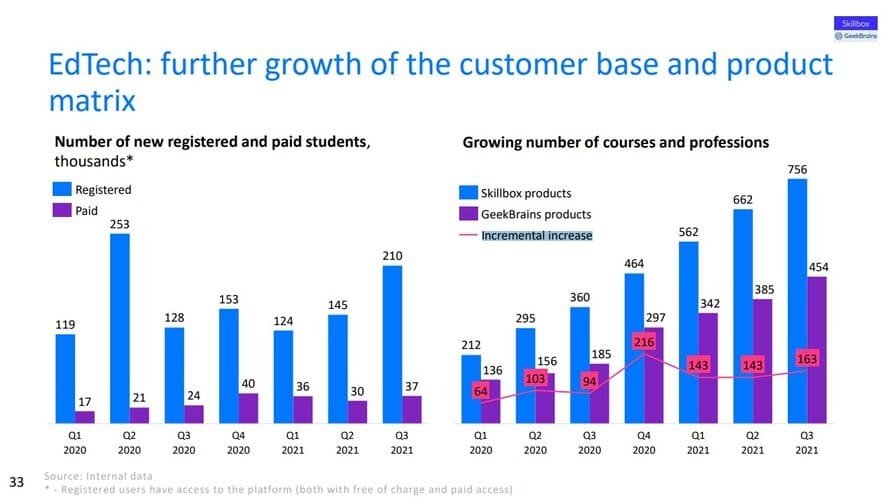

Этот сегмент представлен у VK платформами онлайн-обучения Skillbox и GeekBrains и является одним из самых динамично развивающихся направлений бизнеса компаний, которое показывает кратный прирост показателей. В I полугодии 2021 г. сегмент продемонстрировал рекордный рост в 2,9 раза — до 2,2 млрд руб. А за девять месяцев 2021 г. — на 182% до 5,9 млрд руб.

Рис. 9. Статистика EdTech. Источник: сайт VK Company

Однако в этом сегменте у компании отсутствует стабильный рост регистрации новых пользователей и проведённых платежей. В будущем, с расширением линейки продуктов, VK может решить эту проблему.

В Yandex сегмент представлен цифровой платформой для обучения по основным школьным предметам «Яндекс.Учебник». Данное направление в отчётности по МСФО включено в сегмент «Прочие бизнес-единицы и инициативы», отдельной финансовой и операционной отчётности по онлайн-образованию компания не публикует.

При этом у VK образовательный сегмент является полноценной программой по получению дополнительного профессионального онлайн-образования. А в Yandex — это вспомогательный сервис для школьников. Поэтому пока компании можно не считать конкурентами в этом направлении.

Уникальные сегменты VK

ММО-игры

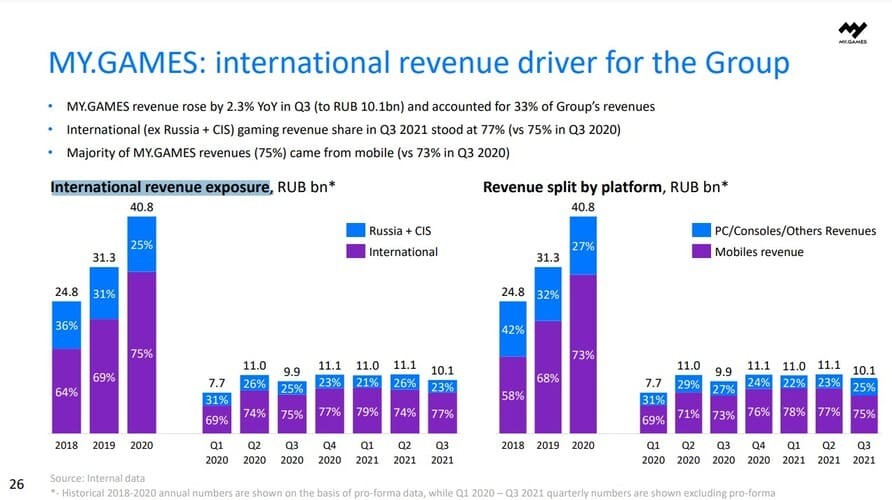

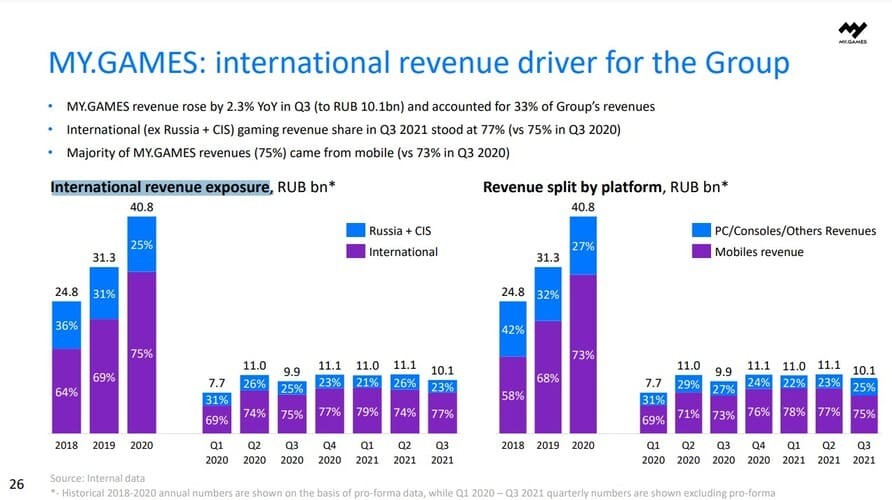

Вторым по доле в выручке у VK Company является сегмент ММО-игр, за развитие которого отвечает подразделение MY. GAMES. ММО-игры — это массовые многопользовательские онлайн-игры: Warface, Armored Warfare, Skyforge, «Аллоды Онлайн», ArcheAge, Perfect World и Lost Ark.

За девять месяцев 2021 г. сегмент вырос на 17,5% и принёс компании 27,6 млрд руб. При этом в III квартале 2021 г. выручка этого сегмента показала незначительный рост. Его доля в общей выручке выросла на 2,3% — до 33%, выручка от зарубежного гейминга увеличилась до 77%. Доля доходов от игр на мобильных устройствах увеличилась до 75%, против +73% годом ранее.

Рис. 10. Статистика MY.GAMES. Источник: сайт VK Company

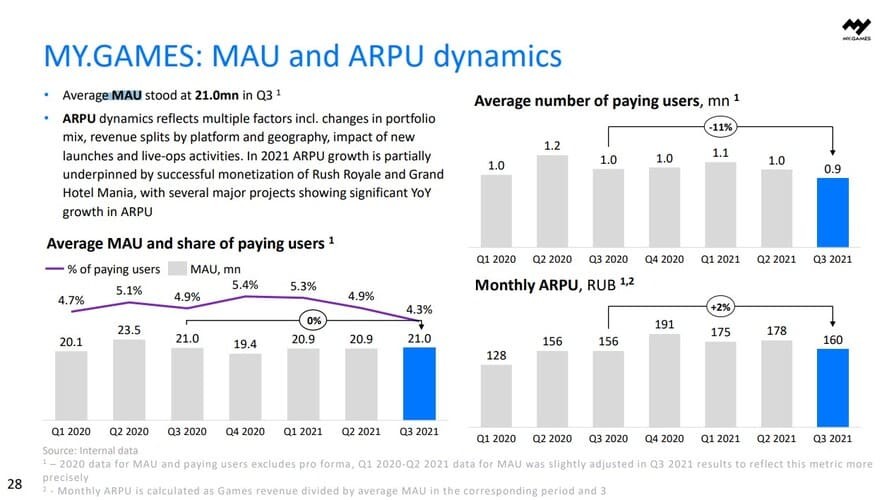

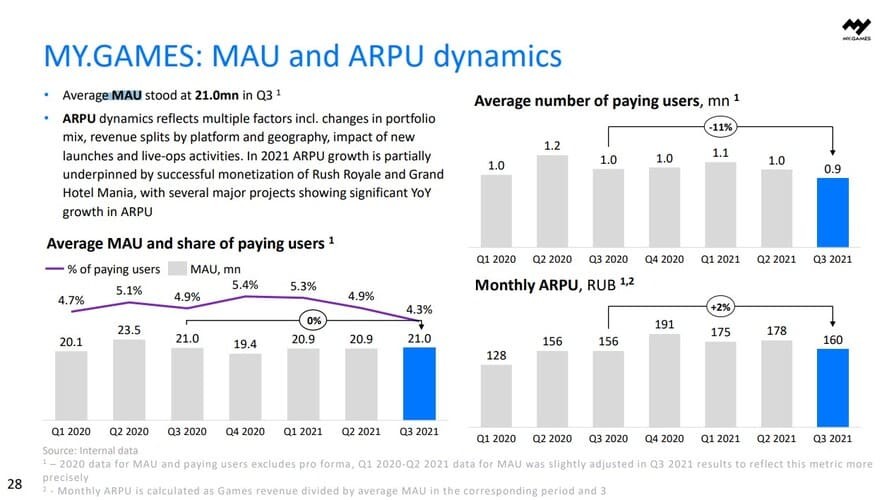

При этом в III квартале отмечается отрицательная динамика по количеству пользователей сегмента.

Рис. 11. Динамика показателей MAU и ARPU в MY.GAMES. Источник: сайт VK Company

Четвёртый квартал подряд (с IV квартала 2020 г.) отмечается снижение показателя MAU (monthly active users — число активных пользователей в месяц).

С начала года снижается количество пользователей, которые осуществляют платежи в играх. В III квартале 2021 г. этот показатель снизился на 11% относительно аналогичного периода прошлого года.

Незначительно вырос показатель ARPU (average revenue per user), показывающий среднюю выручку на одного пользователя. Рост в III квартале составил 2% — до 160 руб. Но в целом с начала года он упал на 9,3%.

Социальные сети

Выручка сегмента Community IVAS (пользовательские платежи за социальные сервисы) за девять месяцев выросла на 12,1% и составила 11,5 млрд руб. В III квартале 2021 г. этот сегмент продемонстрировал рост на 5,7% до 4,4 млрд руб.

Уникальные сегменты «Яндекса»

Медиауслуги

В этот сегмент входят абонентские сервисы «Яндекс.Плюс», «Яндекс.Музыка», «КиноПоиск», «Яндекс.Афиша» и продюсерский центр «Яндекс.Студия». Согласно отчётности, финансовые результаты сегмента составили:

выручка: 11,8 млрд руб., рост на 142%;

EBITDA: рост на 76%;

скорректированная EBITDA: −1,6 млрд руб.;

убыток: 4,5 млрд руб.

Убытки сегмента связаны с инвестициями в контент, включая оригинальный и эксклюзивный, и маркетинг для поддержки роста базы подписчиков «Яндекс.Плюс».

За год количество подписчиков «Яндекс.Плюс» выросло на 102% и достигло отметки 10,3 млн человек. При этом количество никак не сказалось на качестве. У сегмента высокая степень монетизации: более 75% пользователей платят за подписку, и только 25% находятся на пробных тарифах.

Прочие бизнес-единицы и инициативы

Сегмент ключает в себя бизнес с беспилотными автомобилями, «Яндекс.ЦУР», «Яндекс.Дзен», «Яндекс.Облако», FinTech, «Яндекс.Услуги» («Услуги») и эксперименты, в том числе «Яндекс.Лавка» на международном уровне.

Выручка сегмента: 15,4 млрд руб., рост на 138%.

EBITDA: 9,3 млрд руб.

Рентабельность EBITDA — отрицательная.

Убыток по скорректированной EBITDA составил 3,6 млрд руб. по сравнению с убытком в 2 млрд руб. в III квартале 2020 г. в результате увеличения инвестиций в «Яндекс.Дзен» и Yandex SDG (беспилотные автомобили).

Отдельное внимание стоит уделить облачному хранилищу «Яндекса».

Рис. 12. Статистика «Яндекс.Облако». Источник: сайт «Яндекса»

На сегодняшний день рынок облачного хранилища в России только развивается, уступая по своим объёмам рынкам Китая (в два раза), Великобритании (в три раза) и США (в 5,4 раза).

Сервис облачного хранения «Яндекса» входит в пятёрку самых узнаваемых сервисов в России, обгоняя по показателям узнаваемости VK (Mail.ru) почти в два раза. Выручка сервиса «Яндекс.Облако» растёт кратными темпами за счёт увеличения числа клиентов, а также более высокого среднего чека.

Так «Яндекс» или VK?

Учитывая отрицательные показатели прибыли, сравнивать компании по мультипликаторам некорректно, поэтому обратимся к иным факторам.

По результатам работы за III квартал и девять месяцев 2021 г. руководство VK Company ухудшило прогноз по выручке на 2021 г. до 124–127 млрд руб. против 127–130 млрд руб. из-за сегмента MMO-игр. При этом акционерам пообещали, что маржинальность бизнеса вырастет за счёт того, что компания нацелена на оптимизацию издержек. Это заявление могло повлиять на котировки ценных бумаг компании.

Рис. 13. Динамика изменения стоимости акций VK Company на Мосбирже, 20 сентября — 1 ноября 2021. Источник: сайт Мосбиржи

В то время как менеджмент «Яндекса» ожидает повышения своих финансовых показателей за полный 2021 г. на 3% — с 340 до 350 млрд руб.

Рис. 14. Динамика изменения стоимости акций «Яндекса» на Мосбирже, 22 сентября — 1 ноября 2021. Источник: сайт Мосбиржи

Сравнение компаний по видам деятельности

Что это значит для частных инвесторов?

«Яндекс» продемонстрировал хорошие темпы роста по основным финансовым показателям и практически во всех сегментах бизнеса, уверенно обходя по динамике развития VK Company как в конкурирующих областях, так и в остальных.

EBITDA оказалась ниже прошлогоднего уровня в связи с наращиванием инвестиционной деятельности в области e-commerce. Также растут нерекламные сегменты, но при этом сокращаются доли рекламного сектора в общей структуре выручки. Если в 2018 г. она составляла 82,4% от всей суммы доходов, то в 2021 г. — 47,8%.

Расширяя свой бизнес, «Яндекс» усиливает свою устойчивость к возможным колебаниям на интернет-рынке.

VK Company не порадовала своих акционеров новостями. Уникальные для компании сегменты — ММО-игры и Community IVAS не смогли продемонстрировать кратной положительной динамики. Cегмент MMO-игр четвёртый квартал подряд показывает устойчивую тенденцию сокращения числа активных пользователей игр и нестабильную ситуацию с размерами среднего пользовательского платежа.

Совместные с другими предприятиями проекты, улучшая собственные операционные показатели, продолжают оставаться убыточными для VK.

Лишь сегмент EdTech растёт быстрыми темпами, но и в нём прослеживаются тревожные тенденции нестабильности монетизации.

«Яндекс» и VK Company занимают перспективные ниши на российском рынке и могут развиваться по ряду направлений, не создавая друг другу конкуренции. Однако на сегодняшний день «Яндекс» выглядит более привлекательным, учитывая темпы роста компании в 2021 г.

Однако, согласно оценкам некоторых аналитиков, акции «Яндекса» выглядят перекупленными по ряду мультипликаторов. С одной стороны, это связано с сокращением прибыли компании на фоне больших инвестиционных вливаний для последующей экспансии. С другой, высокая стоимость акций говорит о вере участников рынка в то, что компания и в дальнейшем будет показывать такие же темпы роста. А по мере роста прибыли мультипликаторы будут снижаться.

Что касается VK, то ребрендинг в конце октября 2021 г. может послужить драйвером для развития — повышение узнаваемости бренда, лояльности к продуктам и оптимизация издержек могут положительно сказаться на финансовых показателях компании.

Серьёзное влияние на котировки акций VK Company будет оказывать их будущая отчётность — при улучшении показателей бумаги могут вернуться к восходящему тренду.

В октябре «Яндекс» и VK Company отчитались за III квартал и девять месяцев 2021 г. В этом обзоре проанализируем эти отчётности и постараемся разобраться, какими темпами и за счёт чего развиваются IT-компании, а также какие прогнозы можно сделать по ним на будущее.

Финансовые результаты «Яндекса» и VK Company

Согласно отчётности по МСФО, по итогам девяти месяцев 2021 г. «Яндекс» и VK показали хорошую динамику финансовых результатов.

«Яндекс»

Капитализация: 1,9 трлн руб.

Доход: 245,8 млрд руб., рост на 68%.

EBITDA: 22,4 млрд руб., снижение на 29%.

Рентабельность EBITDA: 47,8%, снижение на 0,5%.

Чистая прибыль: −11,8 млрд руб.

VK Сompany

Капитализация: 346,7 млрд руб.

Доход: 87,4 млрд руб., рост на 26,3%.

EBITDA: 18,7 млрд руб., рост на 34,2%.

Рентабельность EBITDA: 19,5%.

Чистая прибыль: −9,7 млрд руб.

По итогам I полуголия 2021 ещё несколько компаний получили чистый убыток.

Рис. 1. Финансовые показатели «Яндекса» и VK Company. Диаграмма построена автором на основании отчётности компаний

Структура выручки «Яндекса» и VK Company

Структура выручки «Яндекса» на конец III квартала 2021 г.:

поиск и портал — 47,8%;

такси — 36,1%;

медиауслуги — 4,8%;

объявления — 2,36%;

другие бизнес-единицы и инициативы — 6,2%.

Рис. 2. Структура выручки «Яндекса». Диаграмма построена автором на основании отчётности компаний

Рис. 3. Экосистема «Яндекса». Источник: https://ir.«Яндекс»/

Свои сервисы «Яндекс» объединяет в общую экосистему, созданием и развитием которой компания начала заниматься до того, как это стало популярным. Экосистема стремится закрыть наиболее востребованные ниши потребителя в интернет-пространстве: передвижение по городу, покупки и доставка различных товаров, облачное хранение информации и так далее.

Структура выручки VK Company на конец III квартала 2021 г.:

рекламный сегмент — 38,9%;

MMO-игры — 31,7%;

социальные сети — 15,2%;

сегмент онлайн-образования — 6,78%;

другие источники — 7,42%.

Рис. 4. Структура выручки VK Company. Диаграмма построена автором на основании отчётности компаний

Рис. 5. Экосистемные сервисы VK Company. Источник: сайт компании

Компания VK вступила в гонку экосистем только в 2020 г. Её развитие нацелено на создание экосреды, в рамках которой можно общаться, играть, продавать, находить товары и услуги, заказывать еду и такси, искать работу, учиться, осваивать новые профессии и всегда быть в курсе последних событий.

Показатели отдельных сегментов деятельности «Яндекса» и VK

Поиск и портал

В данном сегменте «Яндекс» является лидером по количеству обработанных запросов, опережая не только VK, но и Google. На поисковый портал «Яндекс» приходится 59,92% поисковых запросов, в то время как на VK (Mail.ru) — лишь 0,93%.

Рис. 6. Статистика использования поисковых систем в России. Источник: «Яндекс.Радар»

При этом главным источником выручки у обеих компаний является рекламный сегмент. У VK его доля в выручке составляет 38,9%, или 33,9 млрд руб. «Яндекс» не выделяет в своей отчётности рекламный сегмент, а включает его в сегмент «Портал и поиск», выручка которого генерируется в основном за счёт размещения рекламы. По итогам девяти месяцев этот сегмент принёс 47,8% от общей выручки компании, или 117,2 млрд руб.

Такси и фудтех

В сегментах «Такси» и «Фудтех» «Яндекс» и VK являются прямыми конкурентами. Однако сравнить динамику финансовых показателей этих сегментов затруднительно, потому что VK не публикует финансовые данные по ним, а «Яндекс» их объединяет в рамках единой отчётности.

Сегменты «Фудтех» в VK представлен совместными со «Сбером» предприятиями в рамках холдинга «О2О» («Ситидрайв», Delivery Club, «Самокат», SberFood, платформа R-keeper, «Кухня на районе»). Данный сегмент для компании продолжает оставаться убыточным, как и совместное предприятие «AliExpress Россия». Совокупный чистый убыток за девять месяцев по ним составил 5,3 млрд руб.

Направление фудтеха показывает рост операционных показателей в III квартале 2021 г.:

общее количество заказов в Delivery Club выросло на 45% — до 22,1 млн;

общее количество заказов в «Самокате» выросло в 4,2 раза — до 18,9 млн;

количество дарксторов выросло до 758 шт., показав прирост в 2,6 раза;

общее количество заказов «Кухня на районе» выросло на 28% — до 1,8 млн;

общее количество заказов в City Drive выросло на 47% — до 2,1 млн.

Сегмент «Такси» в VK за девять месяцев продемонстрировал хорошие темпы роста. Показатель GMV вырос на 46%, количество поездок увеличилось на 17%, а количество поездок с доставкой выросло более чем в три раза.

GMV – общий объём оборота товаров, от англ. Gross Merchandise Volume, или Gross Merchandise Value — термин, который используется в электронной торговле для описания совокупного объёма продаж через торговую площадку за определённый период времени.

Рис. 7. Статистика «Ситимобил». Источник: сайт VK Company

«Яндекс» в сегмент «Такси» включает следующие направления: «Яндекс.Такси» в России и 17 других странах СНГ и Европы, Ближнего Востока и Африки, а также Uber в России и СНГ (как для B2C, так и для B2B), «Яндекс.Драйв», компании FoodTech (включая «Яндекс.Еда», «Яндекс.Лавка») и «Яндекс.Доставка».

По итогам девяти месяцев 2021 г. сегмент «Такси» сгенерировал 36,1% от общей выручки, или 88,7 млрд руб, продемонстрировав рост на 94% относительно девяти месяцев 2020 г. EBITDA сегмента выросла на 291% до 6,5 млрд руб.

Динамичный рост в сегменте «Такси» продемонстрировали «Яндекс.Доставка» с ростом выручки более 300% и FoodTech — рост на 120%. Также компания нарастила число собственных дарксторов (от англ. dark store — «тёмный магазин») в службе «Яндекс.Лавка» до 395 точек на конец сентября 2021 г.

E-сommerce

Конкурируют VK и «Яндекс» также в сфере электронной коммерции, которая представлена через «AliExpress Россия» и «Яндекс. Маркет» соответственно. Направление у обеих компаний убыточно в силу больших инвестиционных вливаний для осуществления рыночной экспансии.

«AliExpress Россия» демонстрирует рост общего количества покупателей и продавцов на площадке на 6% и 62% — до 27,9 млн и 350,6 тыс. соответственно.

Рис. 8. Статистика «AliExpress Россия». Источник: сайт VK Company

Показатели «Яндекс.Маркета» выглядят скромнее, однако темпы прироста более динамичны:

количество активных покупателей на торговой площадке увеличилось на 95% по сравнению с аналогичным периодом прошлого года и достигло 8,4 млн на конец III квартала 2021 г.;

количество активных продавцов увеличилось на 178% по сравнению с аналогичным периодом прошлого года и на конец III квартала 2021 г. достигло 17,7 тыс.

Education technology services

Этот сегмент представлен у VK платформами онлайн-обучения Skillbox и GeekBrains и является одним из самых динамично развивающихся направлений бизнеса компаний, которое показывает кратный прирост показателей. В I полугодии 2021 г. сегмент продемонстрировал рекордный рост в 2,9 раза — до 2,2 млрд руб. А за девять месяцев 2021 г. — на 182% до 5,9 млрд руб.

Рис. 9. Статистика EdTech. Источник: сайт VK Company

Однако в этом сегменте у компании отсутствует стабильный рост регистрации новых пользователей и проведённых платежей. В будущем, с расширением линейки продуктов, VK может решить эту проблему.

В Yandex сегмент представлен цифровой платформой для обучения по основным школьным предметам «Яндекс.Учебник». Данное направление в отчётности по МСФО включено в сегмент «Прочие бизнес-единицы и инициативы», отдельной финансовой и операционной отчётности по онлайн-образованию компания не публикует.

При этом у VK образовательный сегмент является полноценной программой по получению дополнительного профессионального онлайн-образования. А в Yandex — это вспомогательный сервис для школьников. Поэтому пока компании можно не считать конкурентами в этом направлении.

Уникальные сегменты VK

ММО-игры

Вторым по доле в выручке у VK Company является сегмент ММО-игр, за развитие которого отвечает подразделение MY. GAMES. ММО-игры — это массовые многопользовательские онлайн-игры: Warface, Armored Warfare, Skyforge, «Аллоды Онлайн», ArcheAge, Perfect World и Lost Ark.

За девять месяцев 2021 г. сегмент вырос на 17,5% и принёс компании 27,6 млрд руб. При этом в III квартале 2021 г. выручка этого сегмента показала незначительный рост. Его доля в общей выручке выросла на 2,3% — до 33%, выручка от зарубежного гейминга увеличилась до 77%. Доля доходов от игр на мобильных устройствах увеличилась до 75%, против +73% годом ранее.

Рис. 10. Статистика MY.GAMES. Источник: сайт VK Company

При этом в III квартале отмечается отрицательная динамика по количеству пользователей сегмента.

Рис. 11. Динамика показателей MAU и ARPU в MY.GAMES. Источник: сайт VK Company

Четвёртый квартал подряд (с IV квартала 2020 г.) отмечается снижение показателя MAU (monthly active users — число активных пользователей в месяц).

С начала года снижается количество пользователей, которые осуществляют платежи в играх. В III квартале 2021 г. этот показатель снизился на 11% относительно аналогичного периода прошлого года.

Незначительно вырос показатель ARPU (average revenue per user), показывающий среднюю выручку на одного пользователя. Рост в III квартале составил 2% — до 160 руб. Но в целом с начала года он упал на 9,3%.

Социальные сети

Выручка сегмента Community IVAS (пользовательские платежи за социальные сервисы) за девять месяцев выросла на 12,1% и составила 11,5 млрд руб. В III квартале 2021 г. этот сегмент продемонстрировал рост на 5,7% до 4,4 млрд руб.

Уникальные сегменты «Яндекса»

Медиауслуги

В этот сегмент входят абонентские сервисы «Яндекс.Плюс», «Яндекс.Музыка», «КиноПоиск», «Яндекс.Афиша» и продюсерский центр «Яндекс.Студия». Согласно отчётности, финансовые результаты сегмента составили:

выручка: 11,8 млрд руб., рост на 142%;

EBITDA: рост на 76%;

скорректированная EBITDA: −1,6 млрд руб.;

убыток: 4,5 млрд руб.

Убытки сегмента связаны с инвестициями в контент, включая оригинальный и эксклюзивный, и маркетинг для поддержки роста базы подписчиков «Яндекс.Плюс».

За год количество подписчиков «Яндекс.Плюс» выросло на 102% и достигло отметки 10,3 млн человек. При этом количество никак не сказалось на качестве. У сегмента высокая степень монетизации: более 75% пользователей платят за подписку, и только 25% находятся на пробных тарифах.

Прочие бизнес-единицы и инициативы

Сегмент ключает в себя бизнес с беспилотными автомобилями, «Яндекс.ЦУР», «Яндекс.Дзен», «Яндекс.Облако», FinTech, «Яндекс.Услуги» («Услуги») и эксперименты, в том числе «Яндекс.Лавка» на международном уровне.

Выручка сегмента: 15,4 млрд руб., рост на 138%.

EBITDA: 9,3 млрд руб.

Рентабельность EBITDA — отрицательная.

Убыток по скорректированной EBITDA составил 3,6 млрд руб. по сравнению с убытком в 2 млрд руб. в III квартале 2020 г. в результате увеличения инвестиций в «Яндекс.Дзен» и Yandex SDG (беспилотные автомобили).

Отдельное внимание стоит уделить облачному хранилищу «Яндекса».

Рис. 12. Статистика «Яндекс.Облако». Источник: сайт «Яндекса»

На сегодняшний день рынок облачного хранилища в России только развивается, уступая по своим объёмам рынкам Китая (в два раза), Великобритании (в три раза) и США (в 5,4 раза).

Сервис облачного хранения «Яндекса» входит в пятёрку самых узнаваемых сервисов в России, обгоняя по показателям узнаваемости VK (Mail.ru) почти в два раза. Выручка сервиса «Яндекс.Облако» растёт кратными темпами за счёт увеличения числа клиентов, а также более высокого среднего чека.

Так «Яндекс» или VK?

Учитывая отрицательные показатели прибыли, сравнивать компании по мультипликаторам некорректно, поэтому обратимся к иным факторам.

По результатам работы за III квартал и девять месяцев 2021 г. руководство VK Company ухудшило прогноз по выручке на 2021 г. до 124–127 млрд руб. против 127–130 млрд руб. из-за сегмента MMO-игр. При этом акционерам пообещали, что маржинальность бизнеса вырастет за счёт того, что компания нацелена на оптимизацию издержек. Это заявление могло повлиять на котировки ценных бумаг компании.

Рис. 13. Динамика изменения стоимости акций VK Company на Мосбирже, 20 сентября — 1 ноября 2021. Источник: сайт Мосбиржи

В то время как менеджмент «Яндекса» ожидает повышения своих финансовых показателей за полный 2021 г. на 3% — с 340 до 350 млрд руб.

Рис. 14. Динамика изменения стоимости акций «Яндекса» на Мосбирже, 22 сентября — 1 ноября 2021. Источник: сайт Мосбиржи

Сравнение компаний по видам деятельности

Что это значит для частных инвесторов?

«Яндекс» продемонстрировал хорошие темпы роста по основным финансовым показателям и практически во всех сегментах бизнеса, уверенно обходя по динамике развития VK Company как в конкурирующих областях, так и в остальных.

EBITDA оказалась ниже прошлогоднего уровня в связи с наращиванием инвестиционной деятельности в области e-commerce. Также растут нерекламные сегменты, но при этом сокращаются доли рекламного сектора в общей структуре выручки. Если в 2018 г. она составляла 82,4% от всей суммы доходов, то в 2021 г. — 47,8%.

Расширяя свой бизнес, «Яндекс» усиливает свою устойчивость к возможным колебаниям на интернет-рынке.

VK Company не порадовала своих акционеров новостями. Уникальные для компании сегменты — ММО-игры и Community IVAS не смогли продемонстрировать кратной положительной динамики. Cегмент MMO-игр четвёртый квартал подряд показывает устойчивую тенденцию сокращения числа активных пользователей игр и нестабильную ситуацию с размерами среднего пользовательского платежа.

Совместные с другими предприятиями проекты, улучшая собственные операционные показатели, продолжают оставаться убыточными для VK.

Лишь сегмент EdTech растёт быстрыми темпами, но и в нём прослеживаются тревожные тенденции нестабильности монетизации.

«Яндекс» и VK Company занимают перспективные ниши на российском рынке и могут развиваться по ряду направлений, не создавая друг другу конкуренции. Однако на сегодняшний день «Яндекс» выглядит более привлекательным, учитывая темпы роста компании в 2021 г.

Однако, согласно оценкам некоторых аналитиков, акции «Яндекса» выглядят перекупленными по ряду мультипликаторов. С одной стороны, это связано с сокращением прибыли компании на фоне больших инвестиционных вливаний для последующей экспансии. С другой, высокая стоимость акций говорит о вере участников рынка в то, что компания и в дальнейшем будет показывать такие же темпы роста. А по мере роста прибыли мультипликаторы будут снижаться.

Что касается VK, то ребрендинг в конце октября 2021 г. может послужить драйвером для развития — повышение узнаваемости бренда, лояльности к продуктам и оптимизация издержек могут положительно сказаться на финансовых показателях компании.

Серьёзное влияние на котировки акций VK Company будет оказывать их будущая отчётность — при улучшении показателей бумаги могут вернуться к восходящему тренду.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба