Сегодня у нас очень спекулятивная идея: взять компанию, управляющую дата-центрами Switch (NYSE: SWCH), чтобы вместе с ней заработать на росте сектора облачных вычислений.

Потенциал роста и срок действия: 15,5% за 15 месяцев без учета дивидендов; 11% годовых на протяжении 15 лет с учетом дивидендов.

Почему акции могут вырасти: на услуги компании спрос будет расти.

Как действуем: берем акции сейчас по 26,8 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

К игровой приставке Nintendo компания не имеет отношения. Она управляет дата-центрами. Согласно годовому отчету компании, ее выручка делится на следующие типы:

Возобновляемая — 96,61%. Switch собирает с клиентов плату за использование ее помещений и обслуживание клиентских серверов. Делается все это на основе продлеваемых контрактов, так что выручка компании отличается предсказуемостью.

Невозобновляемая — 3,39%. Это то, что компания собирает с клиентов единожды при установке их оборудования.

Практически все деньги компания получает от клиентов в США. Доля выручки от клиентов из других стран составляет меньше 2%, но неизвестно, сколько точно.

Выручка по типам клиентов:

ИТ, создание ПО и облачные вычисления — 24%.

Онлайн-коммерция — 15%.

Цифровые медиа и развлечения — 13%.

Финансовые организации — 12%.

Здравоохранение — 8%.

Неназванные отрасли — 28%.

Логотипы клиентов компании

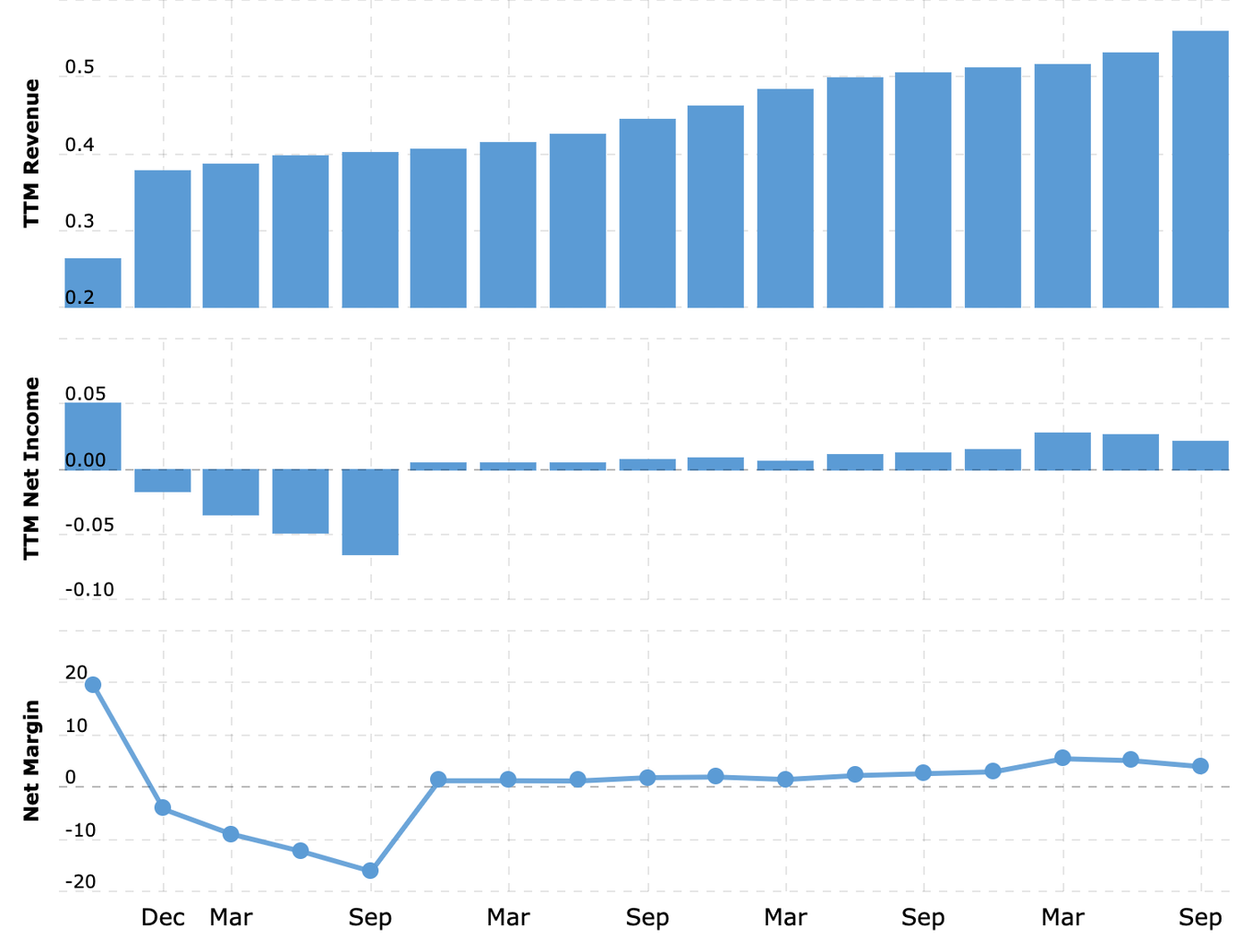

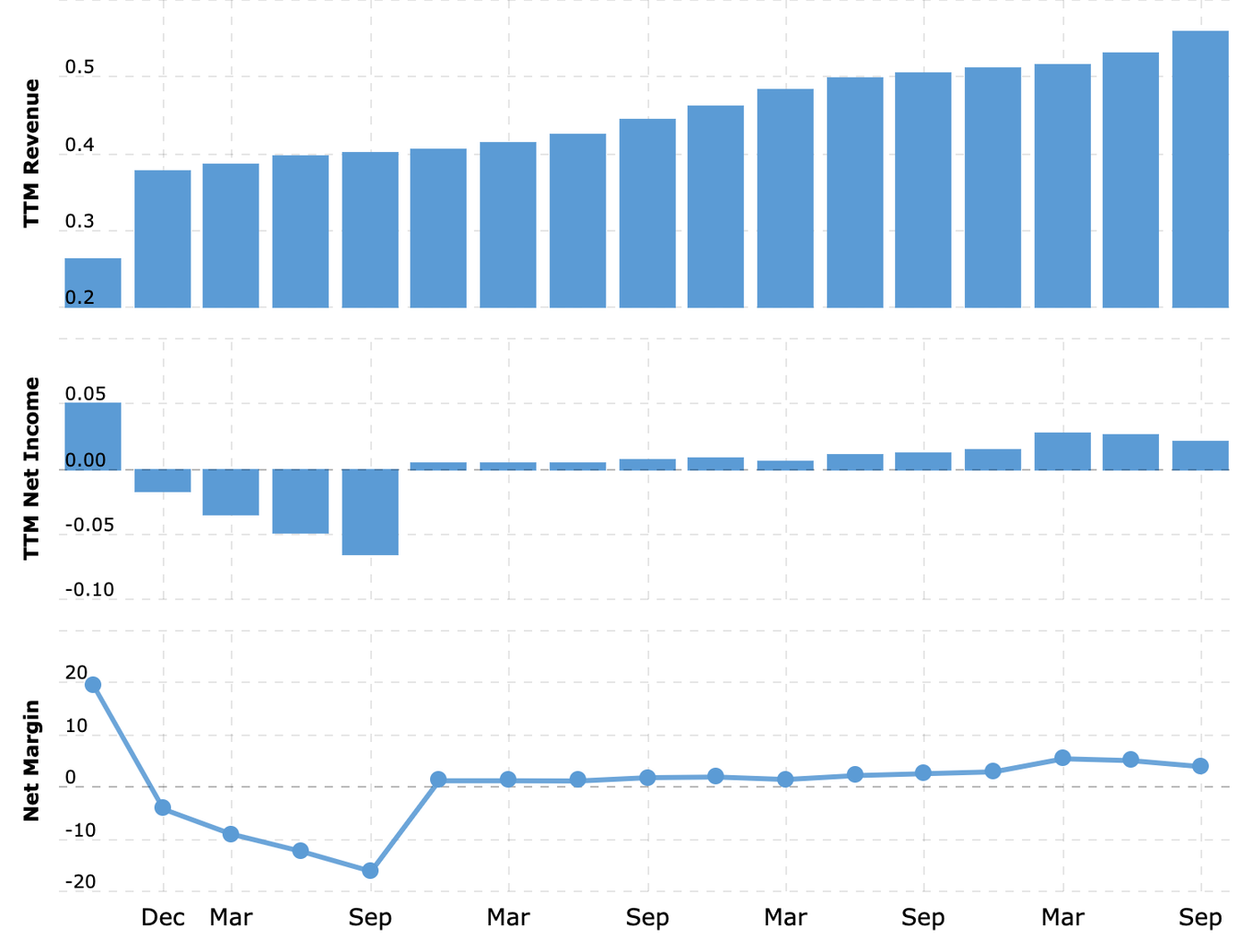

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Облака еще перспективнее, чем кажется. Обычно в случае компаний, работающих в сфере облачных вычислений, я говорю, что сектор этот будет расти и денег там будет много. Это, в общем-то, так. Но последние события — эскалация войны между Amazon и Google, Alibaba и Microsoft за гегемонию в облачном бизнесе — наводят на мысль, что денег в этой области будет еще больше, чем кажется.

Упомянутые четыре интернет-гиганта обладают бездонными карманами и желанием развивать собственные облачные сегменты. А значит, компаниям типа Switch можно рассчитывать как на рост финансовых показателей, так и на то, что их купит кто-то из этих крупных игроков.

В абсолютных числах Switch стоит не очень дорого — 6,49 млрд долларов, так что ее котировки будут восприимчивы к притоку инвесторских денег. Покупка компании кем-то типа Microsoft обойдется не очень дорого, особенно на фоне нынешней активности в США по слияниям и поглощениям.

Зеленое небо. Компания много вкладывалась в развитие энергоэффективности и чистой энергетики. У нее есть даже дата-центры, где питание на 100% дают возобновляемые источники энергии. В этом смысле Switch выглядит ощутимо сильнее многих конкурентов. И конечно же, Switch трубит об этом в своей отчетности и презентациях.

Учитывая, что ESG-лобби активно поощряет котировки за экологичность и карает за неэкологичность, я думаю, что акциям компании от этого кое-что перепадет.

Что может помешать

Концентрация. Согласно годовому отчету, 36,9% выручки компании дают крупнейшие 10 клиентов, но неизвестно, сколько точно дают самые крупные клиенты. Очень возможно, что кто-то из них дает в одиночку больше 10% выручки. Пересмотр отношений с кем-то из этих клиентов может негативно сказаться на отчетности.

Бухгалтерия. У компании 2,174 млрд долларов задолженностей, из которых нужно погасить в течение года 159,236 млн. При этом в распоряжении компании не так много денег: примерно 39 млн на счетах и 31,554 млн задолженностей контрагентов.

Компания платит 21 цент дивидендов на акцию в год, что составляет 0,8% годовых, на это у нее уходит примерно 27 млн в год — 61,36% от ее годовой прибыли. В минувшем квартале компания вообще зафиксировала убыток из-за крупных трат, в том числе и на обслуживание долга.

В общем, долгов у компании много, и, скорее всего, долговое бремя будет расти, поскольку у Switch большие потребности в инвестициях в развитие бизнеса. Так что дивиденды могут порезать, но это вряд ли приведет к серьезному падению котировок. А вот растущий долг — это проблема: он может отпугивать инвесторов в эпоху повышения ставок и подорожания кредитов.

Думаю, в связи с этим Switch будет мотивирована заниматься допэмиссией акций, что может негативно сказаться на котировках, если на акции не будет достаточного спроса, да и новые акции будут размывать стоимость уже существующих.

Цена. У компании P / E — 155,55 и P / S — 8,1. Это гарантирует акциям волатильность, а также существенно ограничивает премию к текущей цене компании. Впрочем, похожую компанию CyrusOne купили с премией 25% к цене до предложения о продаже — и ее P / E таким образом вырос до 213. Но в любом случае Switch стоит дорого и торгуется сейчас близи от исторических максимумов, а это не может не беспокоить.

Что в итоге

Акции можно взять сейчас по 26,8 $. А дальше есть пара вариантов действий:

дождаться, когда акции превысят исторические максимумы и будут стоить 31 $. Думаю, что с учетом указанных выше факторов — главным образом интенсификации противостояния между основными игроками в сфере облачных вычислений — мы достигнем этого уровня за следующие 15 месяцев;

держать акции 15 лет.

Важно учитывать, что c 1 января 2023 Switch станет REIT. Но в практическом плане это означает, что, скорее всего, дивидендные выплаты Switch заметно вырастут на длинной дистанции — по мере того, как клиенты компании будут все больше тратиться на ее услуги.

Идея довольно спекулятивная, и если вы не готовы, что котировки будет штормить, то держитесь подальше от этих акций. После превращения компании в REIT следует мониторить раздел новостей на ее сайте, чтобы успеть продать акции раньше, чем инвесторы в России смогут отреагировать на отмену или снижение выплат.

Потенциал роста и срок действия: 15,5% за 15 месяцев без учета дивидендов; 11% годовых на протяжении 15 лет с учетом дивидендов.

Почему акции могут вырасти: на услуги компании спрос будет расти.

Как действуем: берем акции сейчас по 26,8 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

К игровой приставке Nintendo компания не имеет отношения. Она управляет дата-центрами. Согласно годовому отчету компании, ее выручка делится на следующие типы:

Возобновляемая — 96,61%. Switch собирает с клиентов плату за использование ее помещений и обслуживание клиентских серверов. Делается все это на основе продлеваемых контрактов, так что выручка компании отличается предсказуемостью.

Невозобновляемая — 3,39%. Это то, что компания собирает с клиентов единожды при установке их оборудования.

Практически все деньги компания получает от клиентов в США. Доля выручки от клиентов из других стран составляет меньше 2%, но неизвестно, сколько точно.

Выручка по типам клиентов:

ИТ, создание ПО и облачные вычисления — 24%.

Онлайн-коммерция — 15%.

Цифровые медиа и развлечения — 13%.

Финансовые организации — 12%.

Здравоохранение — 8%.

Неназванные отрасли — 28%.

Логотипы клиентов компании

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Облака еще перспективнее, чем кажется. Обычно в случае компаний, работающих в сфере облачных вычислений, я говорю, что сектор этот будет расти и денег там будет много. Это, в общем-то, так. Но последние события — эскалация войны между Amazon и Google, Alibaba и Microsoft за гегемонию в облачном бизнесе — наводят на мысль, что денег в этой области будет еще больше, чем кажется.

Упомянутые четыре интернет-гиганта обладают бездонными карманами и желанием развивать собственные облачные сегменты. А значит, компаниям типа Switch можно рассчитывать как на рост финансовых показателей, так и на то, что их купит кто-то из этих крупных игроков.

В абсолютных числах Switch стоит не очень дорого — 6,49 млрд долларов, так что ее котировки будут восприимчивы к притоку инвесторских денег. Покупка компании кем-то типа Microsoft обойдется не очень дорого, особенно на фоне нынешней активности в США по слияниям и поглощениям.

Зеленое небо. Компания много вкладывалась в развитие энергоэффективности и чистой энергетики. У нее есть даже дата-центры, где питание на 100% дают возобновляемые источники энергии. В этом смысле Switch выглядит ощутимо сильнее многих конкурентов. И конечно же, Switch трубит об этом в своей отчетности и презентациях.

Учитывая, что ESG-лобби активно поощряет котировки за экологичность и карает за неэкологичность, я думаю, что акциям компании от этого кое-что перепадет.

Что может помешать

Концентрация. Согласно годовому отчету, 36,9% выручки компании дают крупнейшие 10 клиентов, но неизвестно, сколько точно дают самые крупные клиенты. Очень возможно, что кто-то из них дает в одиночку больше 10% выручки. Пересмотр отношений с кем-то из этих клиентов может негативно сказаться на отчетности.

Бухгалтерия. У компании 2,174 млрд долларов задолженностей, из которых нужно погасить в течение года 159,236 млн. При этом в распоряжении компании не так много денег: примерно 39 млн на счетах и 31,554 млн задолженностей контрагентов.

Компания платит 21 цент дивидендов на акцию в год, что составляет 0,8% годовых, на это у нее уходит примерно 27 млн в год — 61,36% от ее годовой прибыли. В минувшем квартале компания вообще зафиксировала убыток из-за крупных трат, в том числе и на обслуживание долга.

В общем, долгов у компании много, и, скорее всего, долговое бремя будет расти, поскольку у Switch большие потребности в инвестициях в развитие бизнеса. Так что дивиденды могут порезать, но это вряд ли приведет к серьезному падению котировок. А вот растущий долг — это проблема: он может отпугивать инвесторов в эпоху повышения ставок и подорожания кредитов.

Думаю, в связи с этим Switch будет мотивирована заниматься допэмиссией акций, что может негативно сказаться на котировках, если на акции не будет достаточного спроса, да и новые акции будут размывать стоимость уже существующих.

Цена. У компании P / E — 155,55 и P / S — 8,1. Это гарантирует акциям волатильность, а также существенно ограничивает премию к текущей цене компании. Впрочем, похожую компанию CyrusOne купили с премией 25% к цене до предложения о продаже — и ее P / E таким образом вырос до 213. Но в любом случае Switch стоит дорого и торгуется сейчас близи от исторических максимумов, а это не может не беспокоить.

Что в итоге

Акции можно взять сейчас по 26,8 $. А дальше есть пара вариантов действий:

дождаться, когда акции превысят исторические максимумы и будут стоить 31 $. Думаю, что с учетом указанных выше факторов — главным образом интенсификации противостояния между основными игроками в сфере облачных вычислений — мы достигнем этого уровня за следующие 15 месяцев;

держать акции 15 лет.

Важно учитывать, что c 1 января 2023 Switch станет REIT. Но в практическом плане это означает, что, скорее всего, дивидендные выплаты Switch заметно вырастут на длинной дистанции — по мере того, как клиенты компании будут все больше тратиться на ее услуги.

Идея довольно спекулятивная, и если вы не готовы, что котировки будет штормить, то держитесь подальше от этих акций. После превращения компании в REIT следует мониторить раздел новостей на ее сайте, чтобы успеть продать акции раньше, чем инвесторы в России смогут отреагировать на отмену или снижение выплат.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба