21 декабря 2021 investing.com Деламейд Даррелл

Многие СМИ называют переход Федеральной резервной системы к ужесточению денежно-кредитной политики поворотным моментом. Эта изящная формулировка звучит намного лучше, чем корректировка изначально неверного решения.

Критики сомневаются в том, что заявленных изменений хватит для решения проблемы быстрорастущей инфляции. Несмотря на то, что Комитет по операциям на открытом рынке решил ускорить процедуру сворачивания программы выкупа активов, ФРС продолжает ежемесячно покупать облигации на миллиарды долларов, несмотря на всплеск ценового давления.

Редакторы Wall Street Journal даже предположили, что председатель ФРС Джером Пауэлл по-прежнему считает инфляцию «преходящей», хотя эта формулировка больше не может использоваться в заявлениях регулятора.

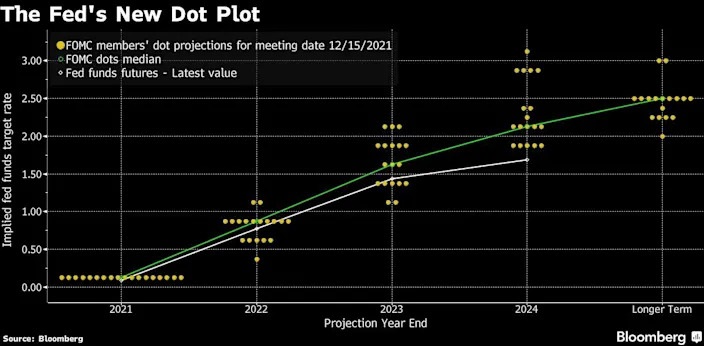

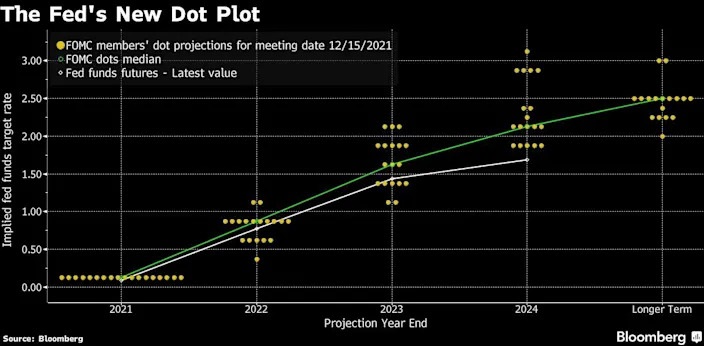

Те, кто придерживается идеи «разворота», ухватились за обновленный точечный график ФРС, согласно которому большинство членов FOMC настроены на три раунда повышения ставки в следующем году, хотя совсем недавно они не планировали этого делать вовсе.

Данный точечный график является частью экономических прогнозов ФРС, публикуемых ежеквартально, и, по словам Пауэлла, мы не должны придавать ему особого значения.

Нельзя сказать, что в 2021 году ФРС покрыла себя славой. Даже если вы считаете ускоренное сворачивание QE значительным сдвигом в политике регулятора, это решение болезненно напоминает события 2019 года, когда ФРС ненадолго вернулась к нормализации ДКП, но затем вновь была вынуждена опустить ставку практически до нуля из-за пандемии COVID-19.

Занимавший на тот момент пост президента Дональд Трамп требовал от ФРС изменить курс, и центральный банк признал свою ошибку, сделанную из предосторожности. После этого ФРС отказалась от политики упреждающего повышения ставок в обстановке усиливающегося ценового давления.

Идея о том, что текущая инфляция в 6,8% сгладится и вернется к целевому уровню ФРС в 2%, становится почти смехотворной, независимо от того, какими успехами может похвастаться рынок труда.

Также развенчивается миф о независимости ФРС. По странному совпадению Пауэлл ужесточил риторику сразу после того, как добился переназначения на пост.

У Белого дома могут быть веские причины не отпускать Пауэлла, но отнюдь не потому, что он блестяще справляется со своей работой. Бывший управляющий ФРС Кевин Уорш, занимавший пост с 2006 по 2011 год, на прошлой неделе резко раскритиковал политику ФРС, обвиняя ее в текущем всплеске ценового давления:

«Риск инфляционной спирали возникает, когда чиновники сначала игнорируют проблему, а затем перекладывают вину на кого-то другого. Инфляция становится неотъемлемой частью процесса ценообразования, когда центральный банк действует с опозданием или недостаточной убежденностью. На сегодняшний день ФРС выступает в качестве спускового крючка».

Должная осмотрительность или преступная медлительность?

«Адепты» ФРС говорят, что чиновники проявляют должную осмотрительность, настраивая политику в соответствии с поступающими данными. На прошлой неделе глава ФРБ Сан-Франциско Мэри Дейли (известная своим «голубиным» уклоном) присоединилась к недавней серии извинений, согласившись с необходимостью повысить ставки уже в следующем году, но при этом она настаивает на том, что ФРС действовала разумно и сейчас находится в «хорошем положении».

«Главным плюсом хорошего положения является возможность выбора. И у нас будет возможность повысить процентные ставки быстрее, чем в настоящее время предполагают наши экономические прогнозы, или медленнее, чем предполагает медиана этих прогнозов; или же мы можем делать именно то, что предполагает медиана».

Ее аргумент заключается в том, что «преждевременное» ужесточение политики замедлило бы экономический рост (хотя именно для этого оно и предназначено). Спор разгорается при попытке выяснить, когда эта мера преждевременна, а когда — своевременна.

Экономист Микки Леви, работающий в нью-йоркском отделении немецкого банка Berenberg, говорит, что выжидательная позиция, которую разделяют Дейли и другие члены FOMC, является ошибочной, поскольку инфляция не исчезнет сама по себе и требует немедленного реагирования.

«Узкие места в цепочках поставок явно подтолкнули вверх цены, однако основным драйвером инфляции стал устойчивый рост совокупного спроса, вызванный чрезмерным денежно-кредитным и бюджетным стимулированием. Чиновники не могут откладывать остановку потока этих стимулов».

Леви входит в так называемый «Теневой комитет по операциям на открытом рынке» — независимую группу экономистов, которая, как следует из названия, противопоставляется своему официальному коллеге. Леви призывает FOMC начать повышение ставок уже в январе. «Фондовый рынок может отреагировать падением, но отсрочка нормализации денежно-кредитной политики способна подорвать устойчивость здорового экономического роста», — говорит он.

Ноябрьский индекс потребительских цен достиг 6,8%, чего не наблюдалось целых 39 лет, а индекс цен производителей составил рекордные 9,6%. Таким образом, ФРС не справилась со своей задачей в 2021 году, и прогноз на 2022 год также неутешительный.

Критики сомневаются в том, что заявленных изменений хватит для решения проблемы быстрорастущей инфляции. Несмотря на то, что Комитет по операциям на открытом рынке решил ускорить процедуру сворачивания программы выкупа активов, ФРС продолжает ежемесячно покупать облигации на миллиарды долларов, несмотря на всплеск ценового давления.

Редакторы Wall Street Journal даже предположили, что председатель ФРС Джером Пауэлл по-прежнему считает инфляцию «преходящей», хотя эта формулировка больше не может использоваться в заявлениях регулятора.

Те, кто придерживается идеи «разворота», ухватились за обновленный точечный график ФРС, согласно которому большинство членов FOMC настроены на три раунда повышения ставки в следующем году, хотя совсем недавно они не планировали этого делать вовсе.

Данный точечный график является частью экономических прогнозов ФРС, публикуемых ежеквартально, и, по словам Пауэлла, мы не должны придавать ему особого значения.

Нельзя сказать, что в 2021 году ФРС покрыла себя славой. Даже если вы считаете ускоренное сворачивание QE значительным сдвигом в политике регулятора, это решение болезненно напоминает события 2019 года, когда ФРС ненадолго вернулась к нормализации ДКП, но затем вновь была вынуждена опустить ставку практически до нуля из-за пандемии COVID-19.

Занимавший на тот момент пост президента Дональд Трамп требовал от ФРС изменить курс, и центральный банк признал свою ошибку, сделанную из предосторожности. После этого ФРС отказалась от политики упреждающего повышения ставок в обстановке усиливающегося ценового давления.

Идея о том, что текущая инфляция в 6,8% сгладится и вернется к целевому уровню ФРС в 2%, становится почти смехотворной, независимо от того, какими успехами может похвастаться рынок труда.

Также развенчивается миф о независимости ФРС. По странному совпадению Пауэлл ужесточил риторику сразу после того, как добился переназначения на пост.

У Белого дома могут быть веские причины не отпускать Пауэлла, но отнюдь не потому, что он блестяще справляется со своей работой. Бывший управляющий ФРС Кевин Уорш, занимавший пост с 2006 по 2011 год, на прошлой неделе резко раскритиковал политику ФРС, обвиняя ее в текущем всплеске ценового давления:

«Риск инфляционной спирали возникает, когда чиновники сначала игнорируют проблему, а затем перекладывают вину на кого-то другого. Инфляция становится неотъемлемой частью процесса ценообразования, когда центральный банк действует с опозданием или недостаточной убежденностью. На сегодняшний день ФРС выступает в качестве спускового крючка».

Должная осмотрительность или преступная медлительность?

«Адепты» ФРС говорят, что чиновники проявляют должную осмотрительность, настраивая политику в соответствии с поступающими данными. На прошлой неделе глава ФРБ Сан-Франциско Мэри Дейли (известная своим «голубиным» уклоном) присоединилась к недавней серии извинений, согласившись с необходимостью повысить ставки уже в следующем году, но при этом она настаивает на том, что ФРС действовала разумно и сейчас находится в «хорошем положении».

«Главным плюсом хорошего положения является возможность выбора. И у нас будет возможность повысить процентные ставки быстрее, чем в настоящее время предполагают наши экономические прогнозы, или медленнее, чем предполагает медиана этих прогнозов; или же мы можем делать именно то, что предполагает медиана».

Ее аргумент заключается в том, что «преждевременное» ужесточение политики замедлило бы экономический рост (хотя именно для этого оно и предназначено). Спор разгорается при попытке выяснить, когда эта мера преждевременна, а когда — своевременна.

Экономист Микки Леви, работающий в нью-йоркском отделении немецкого банка Berenberg, говорит, что выжидательная позиция, которую разделяют Дейли и другие члены FOMC, является ошибочной, поскольку инфляция не исчезнет сама по себе и требует немедленного реагирования.

«Узкие места в цепочках поставок явно подтолкнули вверх цены, однако основным драйвером инфляции стал устойчивый рост совокупного спроса, вызванный чрезмерным денежно-кредитным и бюджетным стимулированием. Чиновники не могут откладывать остановку потока этих стимулов».

Леви входит в так называемый «Теневой комитет по операциям на открытом рынке» — независимую группу экономистов, которая, как следует из названия, противопоставляется своему официальному коллеге. Леви призывает FOMC начать повышение ставок уже в январе. «Фондовый рынок может отреагировать падением, но отсрочка нормализации денежно-кредитной политики способна подорвать устойчивость здорового экономического роста», — говорит он.

Ноябрьский индекс потребительских цен достиг 6,8%, чего не наблюдалось целых 39 лет, а индекс цен производителей составил рекордные 9,6%. Таким образом, ФРС не справилась со своей задачей в 2021 году, и прогноз на 2022 год также неутешительный.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба