23 декабря 2021 БКС Экспресс Галактионов Игорь

Инфляция и процентные ставки

Уходящий 2021 г. стал непростым для инвесторов в облигации. Цикл повышения ставок ощутимо срезал прибыль по средним и длинным классическим облигациям. Комфортнее всего чувствовали себя владельцы флоатеров и линкеров, купоны по которым гибко подстраивались под меняющуюся конъюнктуру.

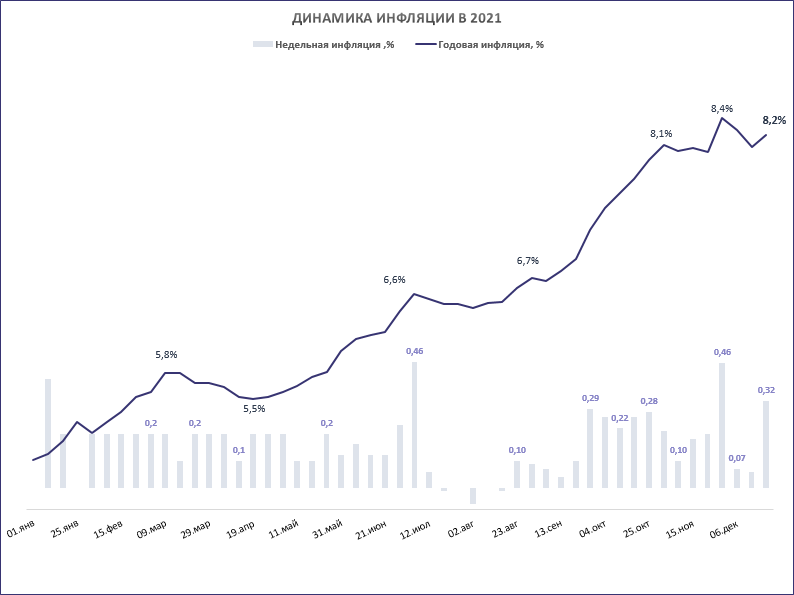

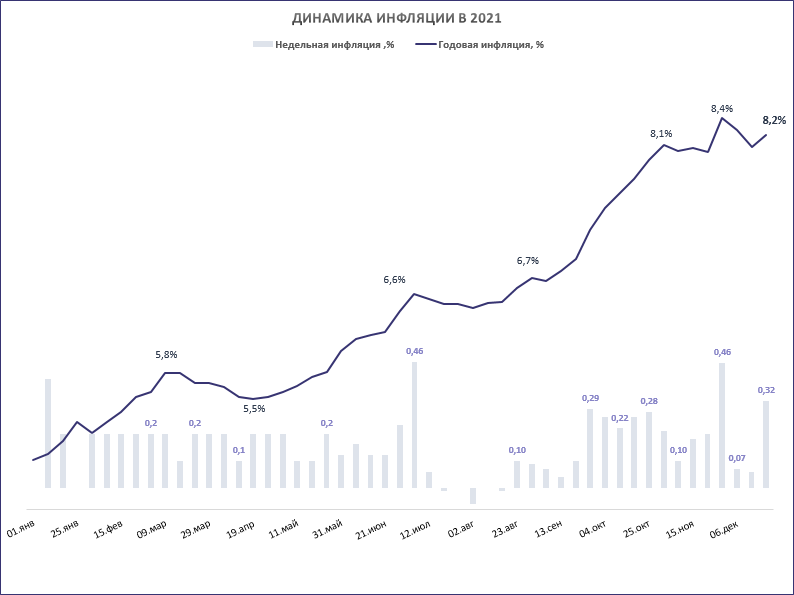

Оглядываясь назад, может показаться, что рост ставок после падения в 2020 г. был очевиден, но это не совсем так. Действительно, предпосылки были, но темпы и амплитуду инфляции, от которой напрямую зависит уровень ключевой ставки, предугадать было непросто. Если говорить о консенсус-прогнозе, то в последние 12 месяцев рынок раз за разом недооценивал эти показатели.

Пик по инфляции на уровне 5,8% ожидали сначала в марте 2021 г., потом около 6,6% июле. По итогам ноября мы увидели уже 8,4%.

Можем ли мы рассчитывать на то, что на этот раз пик по инфляции уже (или почти) пройден? Шансы на это есть. Замедление спроса из-за удорожания кредита, охлаждение цен на commodities, восстановление цепочек поставок и уровня выпуска — все это будет сдерживать дальнейший рост цен.

Банк России, судя по риторике, намерен приложить все усилия, чтобы к концу 2022 г. инфляция замедлилась до 4–4,5%. Средний уровень ключевой ставки в 2022 г. ожидается в диапазоне 7,3–8,3% при текущих 8,5%. Это означает, что к концу 2022 г. ключевая ставка с большой вероятностью окажется ниже, чем сейчас. Аналогичным образом снизятся цены на облигации.

Если ориентироваться на этот сценарий, то уже сейчас имеет смысл постепенно уходить от коротких бумаг и защитных флоатеров к более доходным среднесрочным облигациям. На графике G-кривой хорошо видно, что наиболее привлекательными сейчас выглядят выпуски длительностью от 2 до 5 лет.

Но опыт 2021 г. показывает, что прогнозы не всегда сбываются. Если отталкиваться от идеи, что облигации — инструмент для консервативных инвесторов, то имеет смысл придерживаться более осторожного подхода. Доля защитных бумаг в портфеле может оставаться чуть более высокой, чем того требует актуальный прогноз.

Исходя из этого, в конце 2021 г. имеет смысл обратить внимание на классические облигации срочностью 2–3 года, и для подстраховки оставить долю в портфеле для защитных флоатеров и линкеров.

Корпоративные облигации. Премия за риск растет

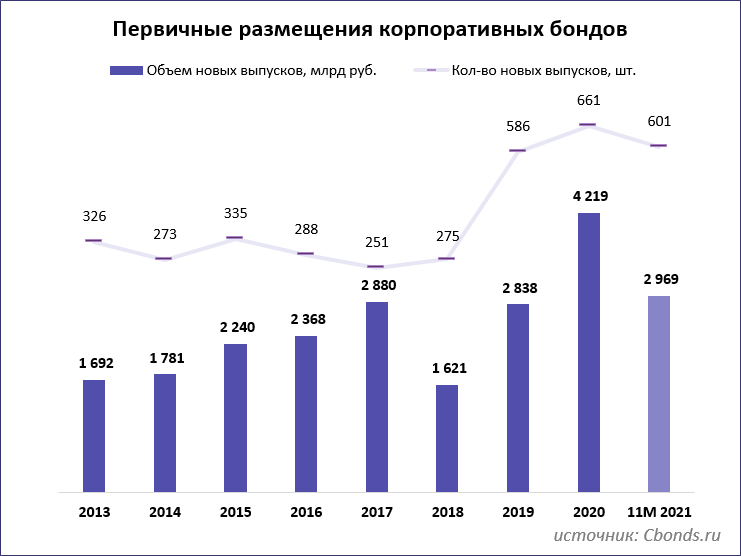

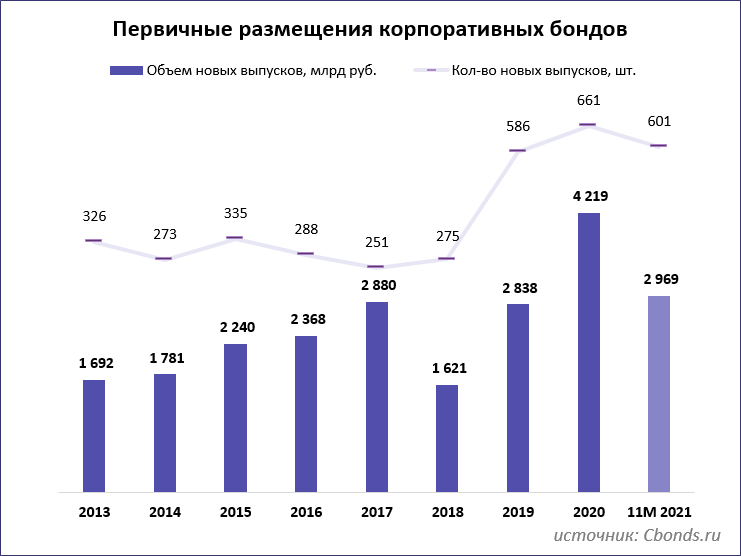

В период роста ставок традиционно замедляется активность на первичном рынке облигаций. Пик по размещениям пришелся на 2020 г. В 2021 г. наблюдается снижение, которое может продолжиться в 2022 г. Если в денежном выражении оно может быть не столь выразительным, то по количеству дебютантов разница может быть контрастной. Крупные компании могут отдавать предпочтения валютным выпускам, поскольку в долларах и евро цикл роста ставок еще впереди.

Пристальное внимание сейчас привлекают компании с высокой долговой нагрузкой и низкими коэффициентами покрытия процентных платежей по EBITDA и OCF. Если погашение или оферта приходятся на период высоких ставок, а у компании недостаточно собственных средств, то ей приходится рефинансировать долг. В результате процентные платежи вырастают, маржинальность сокращается, и кредитоспособность оказывается под угрозой. Иногда кредиторы заранее прогнозируют такую ситуацию, и компания просто не может привлечь достаточный объем средств.

О высоком риске подобных кейсов в сегменте высокодоходных облигаций (ВДО) предупреждает рейтинговое агентство Эксперт РА. По оценке агентства, в 2022 г. эмитентам с рейтингами A- и ниже предстоит пройти через 120 оферт и погашений на общую сумму 170 млрд руб. В условиях более строгого регулирования и роста стоимости заимствований отдельные эмитенты ВДО могут оказаться в сложном положении. Доля дефолтов в сегменте «мусорных» бумаг, которая в прошлые годы была нехарактерно низкой, может вырасти.

Риск-премия в сегменте в последние месяцы активно растет из-за переоценки рисков и конкуренции по доходности со стороны бумаг второго эшелона. G-спред Cbonds-CBI RU High Yield вырос с 400 б.п. в сентябре до 700 б.п. в середине декабря.

Инвесторам, рассматривающим для себя этот класс активов, не следует в погоне за доходностью забывать о рисках. Необходимо очень внимательно выбирать эмитентов и широко диверсифицировать портфель, выделяя на каждого эмитента небольшую долю средств.

Какие облигации выбрать

Максимальная ставка по депозитам в ТОП-10 банков во II декаде декабря составила 7,4%. С учетом разницы в налогообложении разделим эту величину на 0,87% и обозначим нижний ориентир по доходности портфеля облигаций на уровне 8,5%. Если целевая доходность выше этой отметки, значит вложения в облигации будут выгоднее банковского вклада.

Среди ОФЗ и корпоративных бумаг первого эшелона не так много выпусков, которые могли бы обеспечить привлекательную премию свыше 8,5%. Высокая доходность в рейтинговой категории от AA до AAA часто формируется из низкой оценки собственной платежеспособности (ОСК) и высоких шансов на поддержку государства или материнской группы. Как показал пример РОСНАНО, надежда на поддержку не всегда оправдывается.

С другой стороны, сегмент ВДО несет в себе повышенные риски, которые были рассмотрены выше. В результате в фокусе остается «золотая середина» — бумаги второго эшелона, обеспечивающие компромисс по доходности и надежности. Предпочтение отдается эмитентам с рейтингами от BBB до A+ по национальной шкале, с умеренной долговой нагрузкой, комфортным графиком погашения и стабильными денежными потоками от операционной деятельности.

Вот пример облигаций, которые могут обогнать депозит в 2022 г. и обеспечить своим владельцам привлекательную доходность.

Уходящий 2021 г. стал непростым для инвесторов в облигации. Цикл повышения ставок ощутимо срезал прибыль по средним и длинным классическим облигациям. Комфортнее всего чувствовали себя владельцы флоатеров и линкеров, купоны по которым гибко подстраивались под меняющуюся конъюнктуру.

Оглядываясь назад, может показаться, что рост ставок после падения в 2020 г. был очевиден, но это не совсем так. Действительно, предпосылки были, но темпы и амплитуду инфляции, от которой напрямую зависит уровень ключевой ставки, предугадать было непросто. Если говорить о консенсус-прогнозе, то в последние 12 месяцев рынок раз за разом недооценивал эти показатели.

Пик по инфляции на уровне 5,8% ожидали сначала в марте 2021 г., потом около 6,6% июле. По итогам ноября мы увидели уже 8,4%.

Можем ли мы рассчитывать на то, что на этот раз пик по инфляции уже (или почти) пройден? Шансы на это есть. Замедление спроса из-за удорожания кредита, охлаждение цен на commodities, восстановление цепочек поставок и уровня выпуска — все это будет сдерживать дальнейший рост цен.

Банк России, судя по риторике, намерен приложить все усилия, чтобы к концу 2022 г. инфляция замедлилась до 4–4,5%. Средний уровень ключевой ставки в 2022 г. ожидается в диапазоне 7,3–8,3% при текущих 8,5%. Это означает, что к концу 2022 г. ключевая ставка с большой вероятностью окажется ниже, чем сейчас. Аналогичным образом снизятся цены на облигации.

Если ориентироваться на этот сценарий, то уже сейчас имеет смысл постепенно уходить от коротких бумаг и защитных флоатеров к более доходным среднесрочным облигациям. На графике G-кривой хорошо видно, что наиболее привлекательными сейчас выглядят выпуски длительностью от 2 до 5 лет.

Но опыт 2021 г. показывает, что прогнозы не всегда сбываются. Если отталкиваться от идеи, что облигации — инструмент для консервативных инвесторов, то имеет смысл придерживаться более осторожного подхода. Доля защитных бумаг в портфеле может оставаться чуть более высокой, чем того требует актуальный прогноз.

Исходя из этого, в конце 2021 г. имеет смысл обратить внимание на классические облигации срочностью 2–3 года, и для подстраховки оставить долю в портфеле для защитных флоатеров и линкеров.

Корпоративные облигации. Премия за риск растет

В период роста ставок традиционно замедляется активность на первичном рынке облигаций. Пик по размещениям пришелся на 2020 г. В 2021 г. наблюдается снижение, которое может продолжиться в 2022 г. Если в денежном выражении оно может быть не столь выразительным, то по количеству дебютантов разница может быть контрастной. Крупные компании могут отдавать предпочтения валютным выпускам, поскольку в долларах и евро цикл роста ставок еще впереди.

Пристальное внимание сейчас привлекают компании с высокой долговой нагрузкой и низкими коэффициентами покрытия процентных платежей по EBITDA и OCF. Если погашение или оферта приходятся на период высоких ставок, а у компании недостаточно собственных средств, то ей приходится рефинансировать долг. В результате процентные платежи вырастают, маржинальность сокращается, и кредитоспособность оказывается под угрозой. Иногда кредиторы заранее прогнозируют такую ситуацию, и компания просто не может привлечь достаточный объем средств.

О высоком риске подобных кейсов в сегменте высокодоходных облигаций (ВДО) предупреждает рейтинговое агентство Эксперт РА. По оценке агентства, в 2022 г. эмитентам с рейтингами A- и ниже предстоит пройти через 120 оферт и погашений на общую сумму 170 млрд руб. В условиях более строгого регулирования и роста стоимости заимствований отдельные эмитенты ВДО могут оказаться в сложном положении. Доля дефолтов в сегменте «мусорных» бумаг, которая в прошлые годы была нехарактерно низкой, может вырасти.

Риск-премия в сегменте в последние месяцы активно растет из-за переоценки рисков и конкуренции по доходности со стороны бумаг второго эшелона. G-спред Cbonds-CBI RU High Yield вырос с 400 б.п. в сентябре до 700 б.п. в середине декабря.

Инвесторам, рассматривающим для себя этот класс активов, не следует в погоне за доходностью забывать о рисках. Необходимо очень внимательно выбирать эмитентов и широко диверсифицировать портфель, выделяя на каждого эмитента небольшую долю средств.

Какие облигации выбрать

Максимальная ставка по депозитам в ТОП-10 банков во II декаде декабря составила 7,4%. С учетом разницы в налогообложении разделим эту величину на 0,87% и обозначим нижний ориентир по доходности портфеля облигаций на уровне 8,5%. Если целевая доходность выше этой отметки, значит вложения в облигации будут выгоднее банковского вклада.

Среди ОФЗ и корпоративных бумаг первого эшелона не так много выпусков, которые могли бы обеспечить привлекательную премию свыше 8,5%. Высокая доходность в рейтинговой категории от AA до AAA часто формируется из низкой оценки собственной платежеспособности (ОСК) и высоких шансов на поддержку государства или материнской группы. Как показал пример РОСНАНО, надежда на поддержку не всегда оправдывается.

С другой стороны, сегмент ВДО несет в себе повышенные риски, которые были рассмотрены выше. В результате в фокусе остается «золотая середина» — бумаги второго эшелона, обеспечивающие компромисс по доходности и надежности. Предпочтение отдается эмитентам с рейтингами от BBB до A+ по национальной шкале, с умеренной долговой нагрузкой, комфортным графиком погашения и стабильными денежными потоками от операционной деятельности.

Вот пример облигаций, которые могут обогнать депозит в 2022 г. и обеспечить своим владельцам привлекательную доходность.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба