27 декабря 2021 Conomy Полубояринов Анатолий

Внутри:

Газовая волатильность.

Потоки, ну уже точно все продали?

The Bell.

Русал в танке (в каске).

Заметки на полях.

Газовая волатильность

Сперва цены пробивали 2100 долларов, но затем, на фоне истории с движущимися со всего мира в Европу танкерами с СПГ, цены на газ рухнули до 1200. Почти 1000 долларов за 3 дня и в несколько раз больше средней цены последних лет. При этом объем, который везут, составляет около 30% месячных поставок «Газпрома», то есть это выправит ситуацию, но проблему не решит. Ребята, можете снова идти в Азию.

Котировки «Газпрома» не реагируют ни на рекордную цену, ни на ее резкое падение. По сути это скорее отскок после «войны».

На неделе выступал заместитель председателя правления Фамил Садыгов. Несколько цитат:

Про результаты

«Благодаря сбалансированной структуре нашего портфеля экспортных контрактов, средняя цена поставок в 2022 году будет выше средней цены 2021 года, даже в случае значительного снижения спотовых цен с текущих уровней.

Такая ситуация позволяет нам с большой уверенностью прогнозировать рост ключевых финансовых показателей в следующем году. Так, при наиболее вероятных сценарных условиях 2022 года, EBITDA Группы «Газпром» может превысить 4 трлн рублей; чистая прибыль в тех же условиях превысит 2,5 трлн рублей. Таким образом, мы ожидаем, что в 2022 году будут превзойдены рекордные финансовые показатели 2021 года».

Про дивиденды

«Компания, как известно, на год раньше заявленного срока перешла к выплате дивидендов в размере 50% скорректированной чистой прибыли. Так что величина выплат определяется и будет определяться прежде всего размером чистой прибыли. В 2021 году прибыль будет рекордной. Размер дивидендной базы за девять месяцев составил по расчету 1,407 трлн рублей. Это соответствует дивиденду почти 30 рублей на акцию, что уже превышает суммарные дивидендные выплаты за два предыдущих года!

Итоговый результат за 2021 год будет зависеть от результатов четвертого квартала, который, как мы ожидаем, внесет наибольший вклад в финальный размер дивидендной базы. Мы полагаем, что с учетом благоприятной конъюнктуры нефтегазовых рынков итоговая величина по году превысит 45 рублей на акцию. При этом общий объем дивидендных выплат превысит 1 трлн рублей, что станет рекордом не только для «Газпрома», но и для всего российского фондового рынка».

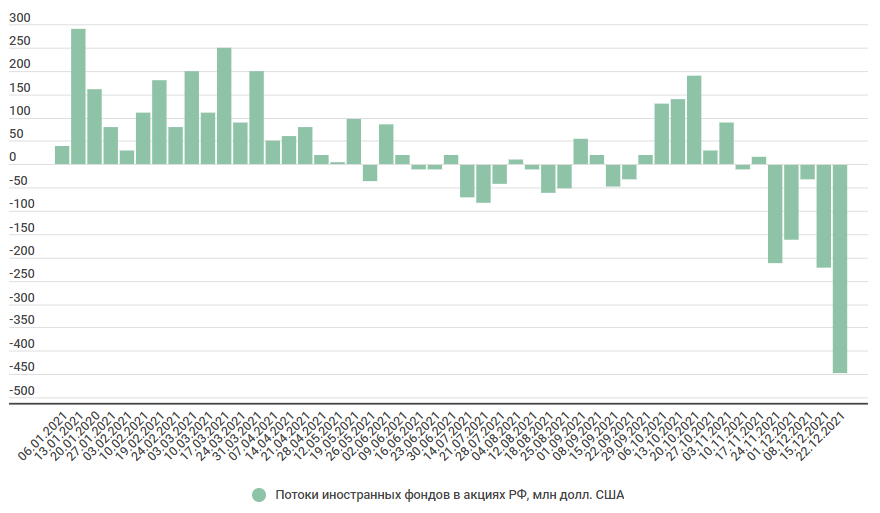

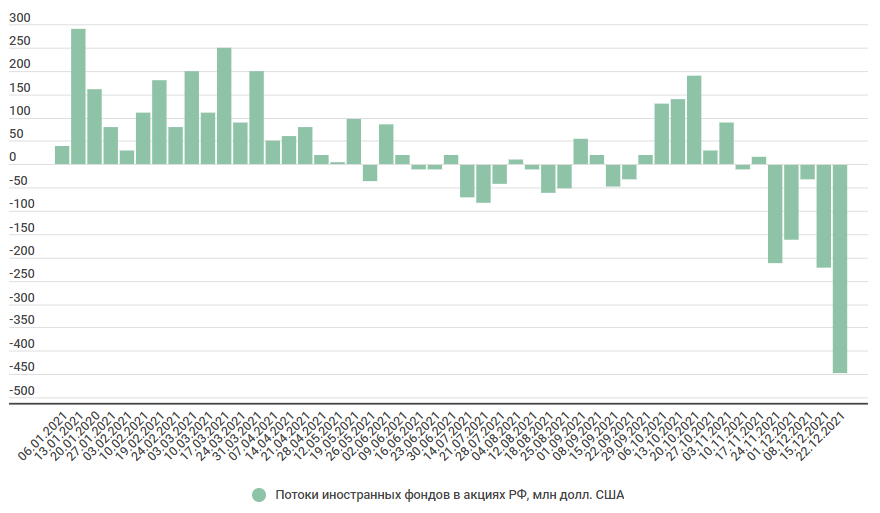

Потоки

Картина по потокам на среду выглядела так:

Тот момент, когда я думал, что распродали уже все что хотели на прошлой неделе.

«Ну, хуже уже не будет и бац».

Думаю, что частично это связано с Турцией, где сильная волатильность связана с инфляцией, снижением ставок, заявлениями президента, что все будет хорошо.

Я мало понимаю и мало слежу за компаниями Турции, поэтому графики соответствующие.

Динамика котировок MSCI Turkey ETF с 2009 года

Курс валюты

The Bell

Расследование The Bell — наверно на 90% состоит из того, что уже известно. Часть с экспериментом и запросом на рекламу без обозначения, что это реклама, кажется сделана очень криво. Обратились за рекламой — вам назвали ценник. И что дальше? Дальше вполне мог идти какой-то due diligence, который в том же РДВ судя по всему был (вначале назвали цену, потом отказались публиковать).

По сути Bell выступил неким набрасывателем на вентилятор и собрал всю известную информацию в одном месте. Местами кажется сыровато. Узнали, что можно пиарить акции определенной компании... никто ведь не подозревал, ага.

Не самые однозначные примеры

«Белуга». Напомню, что пример той же «Белуги» (одна из самых популярных акций у РДВ) вполне логично объяснил Мечетин в интервью Тимофею Мартынову. Там было очень мало акций в свободном обращении, очень много фондов, в том числе иностранных держали по пару процентов. Поэтому ликвидности не было, зато результаты значительно улучшились, появились дивиденды и т.д. Зато то, что через несколько месяцев после кратного роста котировок у Белуги прошло SPO казначейских акций, которые копились годами - не написали. Хотя именно этот момент в данном случае подозрительный.

ИСКЧ. Глава и владелец ИСКЧ (также одна из самых популярных акций у РДВ) тоже ответил неплохо:

«В контексте будущих продаж и прогнозов слова «принесет» или «может принести» очевидно несут одинаковые значения и смысл. Я лично стараюсь делать более мягкие и осторожные формулировки. Но смысл прогноза от этого не меняется», — говорит Исаев.

MarketTwits Не очень понял для чего, они указали, что MarketTwits «фигурировал в истории с публикацией фейковой новости о „Сургутнефтегазе“». Фигурировал потому что это агрегатор. А новость в дурацком источнике правда была.

Незыгарь и Банкста vs Bell

Из любопытного — ответный пост Банкста, где они обвиняли The Bell в манипулировании Яндексом дважды:

1) Одно из сообщений содержало информацию, что «Кремль» якобы «давит на правительство и чиновников, чтобы они поддержали законопроект против Яндекса».

Давления настолько не было, что законопроект отозвали, когда появился специальный фонд для участия в управлении.

2) Недавно The Bell предприняла новую попытку повлиять на котировки Яндекса, сообщив о возможной покупке Яндексом «Азбуки вкуса».

Переговоров настолько не было, что информацию о них прямо и косвенно подтвердили РБК и «Коммерсант». Отказ из-за оценки косвенно подтверждает желание IPO от «Азбуки вкуса». Но там толком ничего не известно, возможно и формат привлечения денег, потому что долг немаленький.

Департамент противодействия недобросовестным практикам Банка России

Эта часть конечная (лучшее описание), она стоит в конце текста и посвящена позиции ЦБ.

Есть ощущение, что Валерий Лях при любом упоминании манипулирования говорит про Элвиса, как об успешной кейсе противодействия недобросовестным практикам.

«Услуга „автоследования“ — это способ инвестирования, при котором желающие за комиссию подключаются к стратегии условно-опытного и условно-успешного инвестора и автоматически повторяют его сделки на своем счете, — начала набирать популярность еще в 2015 году. Но после появления набора правил для построения таких сервисов этот рынок тоже стал более цивилизованным, отмечает Лях. Находчивых трейдеров должно было отпугнуть возбуждение уголовного дела в отношении трейдера Элвиса Марламова, которого ЦБ обвинил в инсайдерской торговле».

Боролись с цивилизованным автоследованием, но не заметили под носом вариант анонимных каналов с своим форматом автоследования через манипуляции. Почитать про бота РДВ можно здесь.

Такой успешный пример, что прокуратура отменила дело. Акт проверки, по которому проходит следствие, обвиняемым удалось увидеть в октябре 2021 года. Напомню, что дело повторно завели в марте 2019 года, а первое дело, которое отменяла прокуратура, началось в апреле 2018 года. «Распадская» за это время приняла дивидендную политику, поглотила «сестру» и приняла новую дивидендную политику. Такой успешный пример, что Элвис подал ответный иск.

Не обошли вниманием и другие ситуации:

«Каждый новый способ манипуляции рынком — хорошо забытый старый. В 2000-х годах площадками для этого в России были интернет-форумы, напоминает Валерий Лях. Но после скандалов с продвижением неликвидных акций, вроде медиагруппы «Война и мир», «Тучковского комбината» и «Живого офиса», когда ЦБ блокировал операции и счета их сотрудников за вброс ложных позитивных новостей, таких историй стало меньше».

Про «Живой офис» тоже забавно, потому что в октябре 2016 года, когда установили факты манипулирования, с компанией уже было все ясно. Уже в сентябре было известно о ликвидации, что активы вывели и в пострадавших есть Финам.

На мой взгляд не хватает возможного диалога от департамента, там где он возможен. И оперативности там, где он невозможен.

P.S. Статья хороша в первую очередь тем, что там в одном месте собрано фактически околорыночная история ММВБ последних лет.

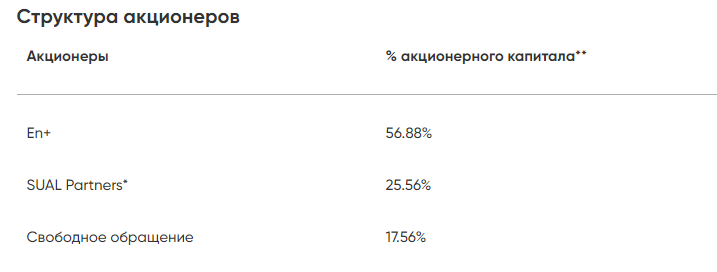

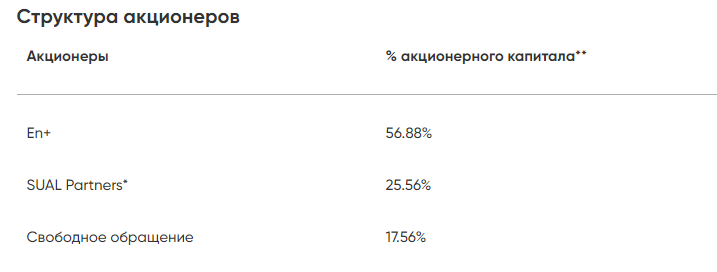

Дерипаска vs Вексельберг

«Sual Partners призывает миноритарных акционеров ОК «Русал» на внеочередном собрании акционеров проголосовать против резолюции, предложенной советом директоров ОК «Русал», и за выплату дивидендов по итогам 9 месяцев 2021 года».

«Русал пользуется любыми предлогами, чтобы не выплачивать минимальный размер дивидендов, несмотря на устойчивое финансовое положение и значительною прибыль, полученную за девять месяцев 2021 года.

При этом в компании настаивают на соблюдении интересов всех акционеров компании в равной степени. На сегодняшний день финансовое положение ОК „Русал“ является самым стабильным за всю историю компании (рентабельность компании по скорректированной EBITDA в первом полугодии - лучшая с 2007 года), рыночная конъюнктура - наиболее благоприятной, а долговая нагрузка - минимальной с 2007 года».

В успех мне верится с трудом, так как даже с миноритариями меньшинство.

Слушал интервью Вексельберга у Познера — гость оставил достаточно хорошее впечатление. У Олега Владимировича, к сожалению, полноценных интервью немного. Лично мне очень нравится интервью, где Дерипаска весь такой прогрессивный, самостоятельно принимает операционные решения. А у компании такие высокие стандарты техники безопасности, что в каске надо сидеть даже в машине.

Локальные заметки

Тинькофф фильм

Фильм про Тинькофф хороший, стоит посмотреть. Внутри есть подробности про несостоявшуюся сделку с Яндексом.

Но Yac 2021 мне было интересней слушать. В обоих случаях вставать медведем не хочется.

Мосбиржа логотип

У меня нет вкуса и понимания как устроен дизайн логотипов. Но новый логотип Мосбиржи мне напоминает логотип КиБ. Уж извините.

Отвод войск

Вместе с уходом иностранных инвесторов военные возвращаются после учений.

«Военные возвращаются после занятий на полигонах Астраханской, Волгоградской и Ростовской областей, Крыма, Ставропольского и Краснодарского краев, республик Северного Кавказа, а также военных баз России в Абхазии, Армении и Южной Осетии. Более 10 тысяч военнослужащих в составе подразделений совершат марши в пункты постоянной дислокации с территории общевойсковых полигонов».

Мне показалось забавным, что от некоторых точек учения до границы с Украиной расстояние больше, чем у Москвы.

Бесконечные торги

Тинькофф запустил торги на выходных.

Я если честно не следил за их ходом, но громких заголовков не видел — вероятно все прошло спокойно. Потенциально низкая ликвидность и большое желание пользователей могли создавать серьезную волатильность. Любопытно, как Тинькофф решил подыграть вроде бы общему желанию рынка (если иначе, то зачем они все это делают?) в возможности торговать 24/7. На рождество можно было втарить «Теслы» с «Вирджин Галактик».

Зато Тинькофф такой социальноответственный, что в черную пятницу предлагал бонус за то, чтобы в черную пятницу не было покупок, чтобы ограничить избыточное потребление. И такой экологичный, когда был повышенный кэшбек за отказ от пластиковых пакетов.

Газовая волатильность.

Потоки, ну уже точно все продали?

The Bell.

Русал в танке (в каске).

Заметки на полях.

Газовая волатильность

Сперва цены пробивали 2100 долларов, но затем, на фоне истории с движущимися со всего мира в Европу танкерами с СПГ, цены на газ рухнули до 1200. Почти 1000 долларов за 3 дня и в несколько раз больше средней цены последних лет. При этом объем, который везут, составляет около 30% месячных поставок «Газпрома», то есть это выправит ситуацию, но проблему не решит. Ребята, можете снова идти в Азию.

Котировки «Газпрома» не реагируют ни на рекордную цену, ни на ее резкое падение. По сути это скорее отскок после «войны».

На неделе выступал заместитель председателя правления Фамил Садыгов. Несколько цитат:

Про результаты

«Благодаря сбалансированной структуре нашего портфеля экспортных контрактов, средняя цена поставок в 2022 году будет выше средней цены 2021 года, даже в случае значительного снижения спотовых цен с текущих уровней.

Такая ситуация позволяет нам с большой уверенностью прогнозировать рост ключевых финансовых показателей в следующем году. Так, при наиболее вероятных сценарных условиях 2022 года, EBITDA Группы «Газпром» может превысить 4 трлн рублей; чистая прибыль в тех же условиях превысит 2,5 трлн рублей. Таким образом, мы ожидаем, что в 2022 году будут превзойдены рекордные финансовые показатели 2021 года».

Про дивиденды

«Компания, как известно, на год раньше заявленного срока перешла к выплате дивидендов в размере 50% скорректированной чистой прибыли. Так что величина выплат определяется и будет определяться прежде всего размером чистой прибыли. В 2021 году прибыль будет рекордной. Размер дивидендной базы за девять месяцев составил по расчету 1,407 трлн рублей. Это соответствует дивиденду почти 30 рублей на акцию, что уже превышает суммарные дивидендные выплаты за два предыдущих года!

Итоговый результат за 2021 год будет зависеть от результатов четвертого квартала, который, как мы ожидаем, внесет наибольший вклад в финальный размер дивидендной базы. Мы полагаем, что с учетом благоприятной конъюнктуры нефтегазовых рынков итоговая величина по году превысит 45 рублей на акцию. При этом общий объем дивидендных выплат превысит 1 трлн рублей, что станет рекордом не только для «Газпрома», но и для всего российского фондового рынка».

Потоки

Картина по потокам на среду выглядела так:

Тот момент, когда я думал, что распродали уже все что хотели на прошлой неделе.

«Ну, хуже уже не будет и бац».

Думаю, что частично это связано с Турцией, где сильная волатильность связана с инфляцией, снижением ставок, заявлениями президента, что все будет хорошо.

Я мало понимаю и мало слежу за компаниями Турции, поэтому графики соответствующие.

Динамика котировок MSCI Turkey ETF с 2009 года

Курс валюты

The Bell

Расследование The Bell — наверно на 90% состоит из того, что уже известно. Часть с экспериментом и запросом на рекламу без обозначения, что это реклама, кажется сделана очень криво. Обратились за рекламой — вам назвали ценник. И что дальше? Дальше вполне мог идти какой-то due diligence, который в том же РДВ судя по всему был (вначале назвали цену, потом отказались публиковать).

По сути Bell выступил неким набрасывателем на вентилятор и собрал всю известную информацию в одном месте. Местами кажется сыровато. Узнали, что можно пиарить акции определенной компании... никто ведь не подозревал, ага.

Не самые однозначные примеры

«Белуга». Напомню, что пример той же «Белуги» (одна из самых популярных акций у РДВ) вполне логично объяснил Мечетин в интервью Тимофею Мартынову. Там было очень мало акций в свободном обращении, очень много фондов, в том числе иностранных держали по пару процентов. Поэтому ликвидности не было, зато результаты значительно улучшились, появились дивиденды и т.д. Зато то, что через несколько месяцев после кратного роста котировок у Белуги прошло SPO казначейских акций, которые копились годами - не написали. Хотя именно этот момент в данном случае подозрительный.

ИСКЧ. Глава и владелец ИСКЧ (также одна из самых популярных акций у РДВ) тоже ответил неплохо:

«В контексте будущих продаж и прогнозов слова «принесет» или «может принести» очевидно несут одинаковые значения и смысл. Я лично стараюсь делать более мягкие и осторожные формулировки. Но смысл прогноза от этого не меняется», — говорит Исаев.

MarketTwits Не очень понял для чего, они указали, что MarketTwits «фигурировал в истории с публикацией фейковой новости о „Сургутнефтегазе“». Фигурировал потому что это агрегатор. А новость в дурацком источнике правда была.

Незыгарь и Банкста vs Bell

Из любопытного — ответный пост Банкста, где они обвиняли The Bell в манипулировании Яндексом дважды:

1) Одно из сообщений содержало информацию, что «Кремль» якобы «давит на правительство и чиновников, чтобы они поддержали законопроект против Яндекса».

Давления настолько не было, что законопроект отозвали, когда появился специальный фонд для участия в управлении.

2) Недавно The Bell предприняла новую попытку повлиять на котировки Яндекса, сообщив о возможной покупке Яндексом «Азбуки вкуса».

Переговоров настолько не было, что информацию о них прямо и косвенно подтвердили РБК и «Коммерсант». Отказ из-за оценки косвенно подтверждает желание IPO от «Азбуки вкуса». Но там толком ничего не известно, возможно и формат привлечения денег, потому что долг немаленький.

Департамент противодействия недобросовестным практикам Банка России

Эта часть конечная (лучшее описание), она стоит в конце текста и посвящена позиции ЦБ.

Есть ощущение, что Валерий Лях при любом упоминании манипулирования говорит про Элвиса, как об успешной кейсе противодействия недобросовестным практикам.

«Услуга „автоследования“ — это способ инвестирования, при котором желающие за комиссию подключаются к стратегии условно-опытного и условно-успешного инвестора и автоматически повторяют его сделки на своем счете, — начала набирать популярность еще в 2015 году. Но после появления набора правил для построения таких сервисов этот рынок тоже стал более цивилизованным, отмечает Лях. Находчивых трейдеров должно было отпугнуть возбуждение уголовного дела в отношении трейдера Элвиса Марламова, которого ЦБ обвинил в инсайдерской торговле».

Боролись с цивилизованным автоследованием, но не заметили под носом вариант анонимных каналов с своим форматом автоследования через манипуляции. Почитать про бота РДВ можно здесь.

Такой успешный пример, что прокуратура отменила дело. Акт проверки, по которому проходит следствие, обвиняемым удалось увидеть в октябре 2021 года. Напомню, что дело повторно завели в марте 2019 года, а первое дело, которое отменяла прокуратура, началось в апреле 2018 года. «Распадская» за это время приняла дивидендную политику, поглотила «сестру» и приняла новую дивидендную политику. Такой успешный пример, что Элвис подал ответный иск.

Не обошли вниманием и другие ситуации:

«Каждый новый способ манипуляции рынком — хорошо забытый старый. В 2000-х годах площадками для этого в России были интернет-форумы, напоминает Валерий Лях. Но после скандалов с продвижением неликвидных акций, вроде медиагруппы «Война и мир», «Тучковского комбината» и «Живого офиса», когда ЦБ блокировал операции и счета их сотрудников за вброс ложных позитивных новостей, таких историй стало меньше».

Про «Живой офис» тоже забавно, потому что в октябре 2016 года, когда установили факты манипулирования, с компанией уже было все ясно. Уже в сентябре было известно о ликвидации, что активы вывели и в пострадавших есть Финам.

На мой взгляд не хватает возможного диалога от департамента, там где он возможен. И оперативности там, где он невозможен.

P.S. Статья хороша в первую очередь тем, что там в одном месте собрано фактически околорыночная история ММВБ последних лет.

Дерипаска vs Вексельберг

«Sual Partners призывает миноритарных акционеров ОК «Русал» на внеочередном собрании акционеров проголосовать против резолюции, предложенной советом директоров ОК «Русал», и за выплату дивидендов по итогам 9 месяцев 2021 года».

«Русал пользуется любыми предлогами, чтобы не выплачивать минимальный размер дивидендов, несмотря на устойчивое финансовое положение и значительною прибыль, полученную за девять месяцев 2021 года.

При этом в компании настаивают на соблюдении интересов всех акционеров компании в равной степени. На сегодняшний день финансовое положение ОК „Русал“ является самым стабильным за всю историю компании (рентабельность компании по скорректированной EBITDA в первом полугодии - лучшая с 2007 года), рыночная конъюнктура - наиболее благоприятной, а долговая нагрузка - минимальной с 2007 года».

В успех мне верится с трудом, так как даже с миноритариями меньшинство.

Слушал интервью Вексельберга у Познера — гость оставил достаточно хорошее впечатление. У Олега Владимировича, к сожалению, полноценных интервью немного. Лично мне очень нравится интервью, где Дерипаска весь такой прогрессивный, самостоятельно принимает операционные решения. А у компании такие высокие стандарты техники безопасности, что в каске надо сидеть даже в машине.

Локальные заметки

Тинькофф фильм

Фильм про Тинькофф хороший, стоит посмотреть. Внутри есть подробности про несостоявшуюся сделку с Яндексом.

Но Yac 2021 мне было интересней слушать. В обоих случаях вставать медведем не хочется.

Мосбиржа логотип

У меня нет вкуса и понимания как устроен дизайн логотипов. Но новый логотип Мосбиржи мне напоминает логотип КиБ. Уж извините.

Отвод войск

Вместе с уходом иностранных инвесторов военные возвращаются после учений.

«Военные возвращаются после занятий на полигонах Астраханской, Волгоградской и Ростовской областей, Крыма, Ставропольского и Краснодарского краев, республик Северного Кавказа, а также военных баз России в Абхазии, Армении и Южной Осетии. Более 10 тысяч военнослужащих в составе подразделений совершат марши в пункты постоянной дислокации с территории общевойсковых полигонов».

Мне показалось забавным, что от некоторых точек учения до границы с Украиной расстояние больше, чем у Москвы.

Бесконечные торги

Тинькофф запустил торги на выходных.

Я если честно не следил за их ходом, но громких заголовков не видел — вероятно все прошло спокойно. Потенциально низкая ликвидность и большое желание пользователей могли создавать серьезную волатильность. Любопытно, как Тинькофф решил подыграть вроде бы общему желанию рынка (если иначе, то зачем они все это делают?) в возможности торговать 24/7. На рождество можно было втарить «Теслы» с «Вирджин Галактик».

Зато Тинькофф такой социальноответственный, что в черную пятницу предлагал бонус за то, чтобы в черную пятницу не было покупок, чтобы ограничить избыточное потребление. И такой экологичный, когда был повышенный кэшбек за отказ от пластиковых пакетов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба