Фундаментальные и технические факторы по доллару локально подают противоположные сигналы, однако после довольно продолжительного периода укрепления американской валюты коррекционный откат DXY выглядит логичной краткосрочной перспективой.

Американский доллар в среду оказался под давлением, теряя максимально резко с мая прошлого года и выйдя из продолжительной консолидации. Впервые за два месяца индекс доллара отступил ниже 95.

Пара EUR/USD превысила 1.1400, торгуясь на момент написания по 1.1440, закрепившись за пределами узкого диапазона, где пара провела предыдущие почти два месяца.

Зачастую за подобным решительным выходом из диапазона следует дальнейшее движение по ходу прорыва, что мы вполне можем увидеть в ближайшие дни.

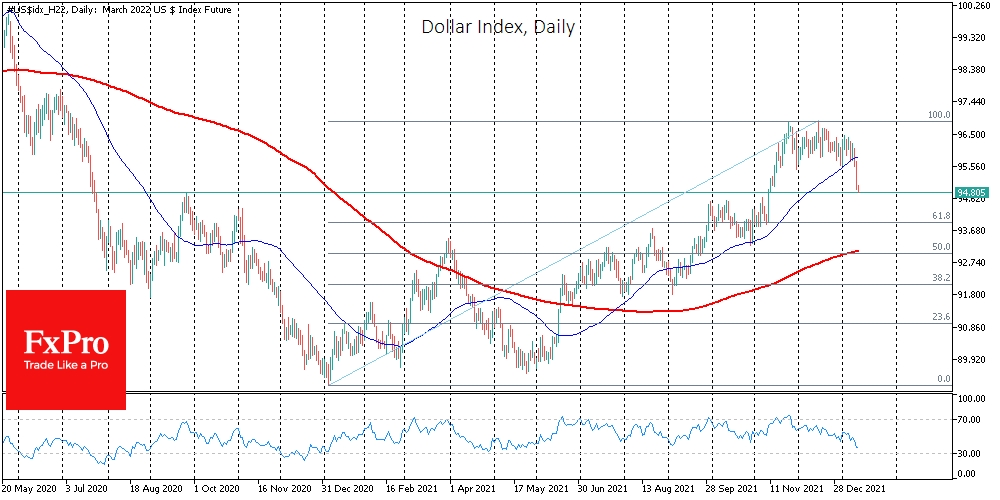

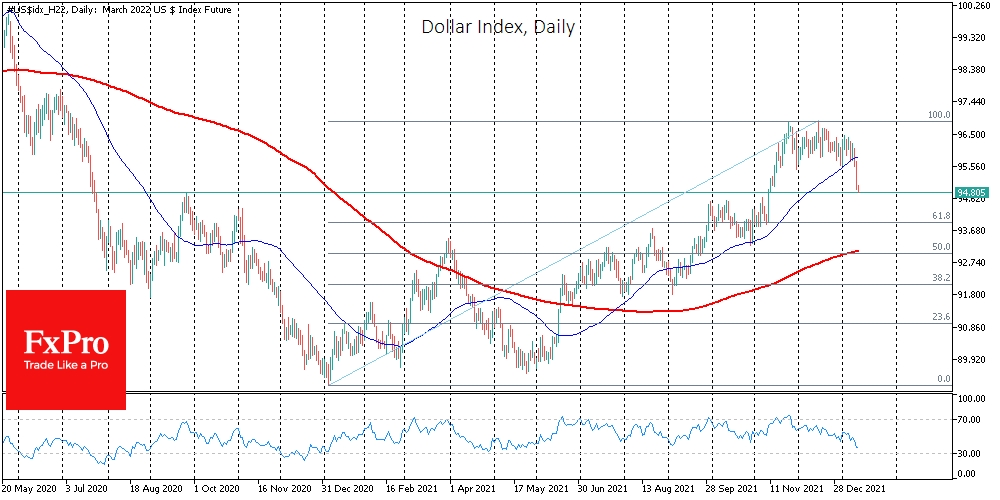

Индекс доллара во вторник закрылся ниже 50-дневной скользящей средней и в среду закрепил результат. Выпадение из диапазона дало неформальный старт коррекции после роста с мая по большую часть ноября и боковика в декабре.

Потенциальной целью такого отката видится область 93.50-94.00. Вблизи 94 проходит уровень 61.8% коррекции по Фибоначчи от амплитуды роста доллара в 2021 году и стартовая точка последнего импульса роста в ноябре. Около 93.50 сосредоточена область пиков индекса в прошлом году, которая может стать не менее сильной поддержкой.

Вряд ли разумно сейчас говорить о том, что мы видим не коррекцию, а старт большой волны роста доллара, так как его поддерживают сильные фундаментальные причины. Члены Федрезерва почти в ежедневном режиме выступают с весьма ястребиными комментариями, а потребительская инфляция до сих пор дает мало поводов для изменения риторики.

Среди последних комментариев стоит обратить внимание на уверенность Пауэлла, что экономика справится с повышением ставок, и что борьба с инфляцией – топ-приоритет для американского центробанка. Мэри Дэли (Mary Daly), президент Федерального Резервного Банка Сан Франциско, прогнозирует первое повышение ставки уже в марте. Это практически исключает паузу между окончанием покупок на баланс и первым ужесточением политики.

Кроме того, все больше признаков, что и далее повышения ставок могут проходить чаще, чем раз в квартал, как это было в предыдущем цикле ужесточения политики. Многие другие центробанки развитых стран пока не готовы так же решительно ужесточать политику, что обещает формировать устойчивую тягу в доллар на смещении дифференциала процентных ставок в его пользу.

Американский доллар в среду оказался под давлением, теряя максимально резко с мая прошлого года и выйдя из продолжительной консолидации. Впервые за два месяца индекс доллара отступил ниже 95.

Пара EUR/USD превысила 1.1400, торгуясь на момент написания по 1.1440, закрепившись за пределами узкого диапазона, где пара провела предыдущие почти два месяца.

Зачастую за подобным решительным выходом из диапазона следует дальнейшее движение по ходу прорыва, что мы вполне можем увидеть в ближайшие дни.

Индекс доллара во вторник закрылся ниже 50-дневной скользящей средней и в среду закрепил результат. Выпадение из диапазона дало неформальный старт коррекции после роста с мая по большую часть ноября и боковика в декабре.

Потенциальной целью такого отката видится область 93.50-94.00. Вблизи 94 проходит уровень 61.8% коррекции по Фибоначчи от амплитуды роста доллара в 2021 году и стартовая точка последнего импульса роста в ноябре. Около 93.50 сосредоточена область пиков индекса в прошлом году, которая может стать не менее сильной поддержкой.

Вряд ли разумно сейчас говорить о том, что мы видим не коррекцию, а старт большой волны роста доллара, так как его поддерживают сильные фундаментальные причины. Члены Федрезерва почти в ежедневном режиме выступают с весьма ястребиными комментариями, а потребительская инфляция до сих пор дает мало поводов для изменения риторики.

Среди последних комментариев стоит обратить внимание на уверенность Пауэлла, что экономика справится с повышением ставок, и что борьба с инфляцией – топ-приоритет для американского центробанка. Мэри Дэли (Mary Daly), президент Федерального Резервного Банка Сан Франциско, прогнозирует первое повышение ставки уже в марте. Это практически исключает паузу между окончанием покупок на баланс и первым ужесточением политики.

Кроме того, все больше признаков, что и далее повышения ставок могут проходить чаще, чем раз в квартал, как это было в предыдущем цикле ужесточения политики. Многие другие центробанки развитых стран пока не готовы так же решительно ужесточать политику, что обещает формировать устойчивую тягу в доллар на смещении дифференциала процентных ставок в его пользу.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба