Акции Netflix (NASDAQ:NFLX) рухнули на 20%. А со своих пиков потеряли уже более 40%. В чем же дело?

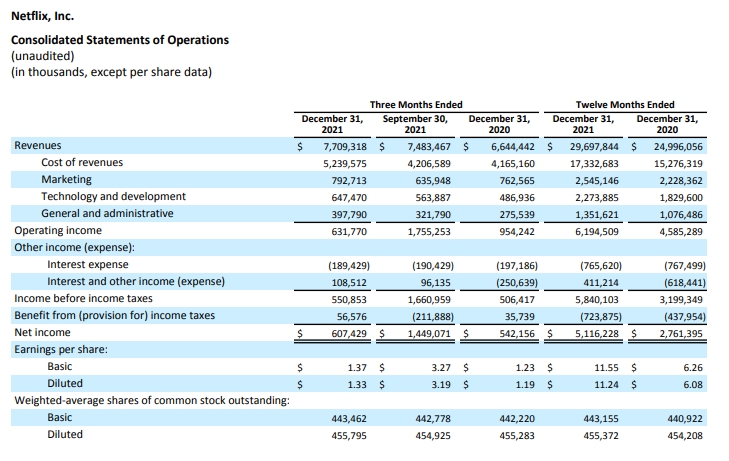

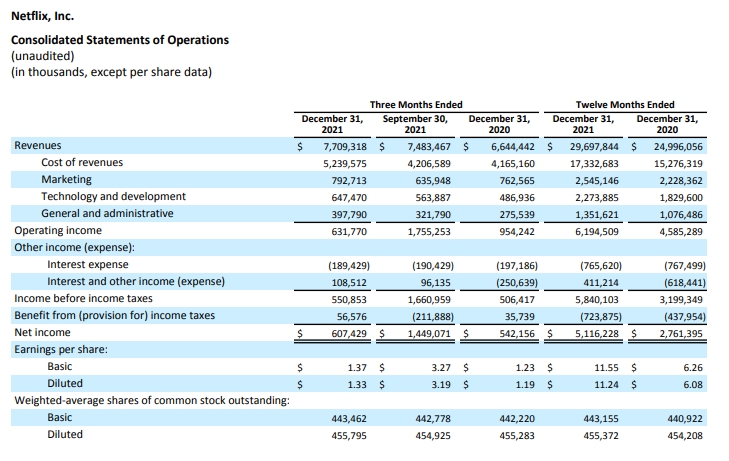

У компании вышел отчет, который показал результаты за последний год.

Отчет превосходный:

• Выручка выросла на 19%;

• Операционная прибыль выросла на 35%;

• Маржинальность выросла до 20%;

• Чистая прибыль выросла практически вдвое.

Казалось бы, всё хорошо, но акици рухнули. И причина тому проста — снижение ожиданий инвесторов.

Рынок так устроен, что цена всегда отражает ожидания. Если инвесторы ожидают высоких темпов роста, то цена будет высокой. Если инвесторы ожидают низких темпов роста, то цена будет низкой.

Понимание этой простой истины позволяет снижать риск инвестиций. Но сейчас не об этом.

Сейчас о том, что заявило руководство в отчете.

«В 1 квартале 2022 года мы прогнозируем чистое добавление платных услуг в размере 2,5 млн по сравнению с 4,0 млн в квартале прошлого года.»

Иными словами, темпы роста ожидаются ниже. По факту что произошло? Во время пандемии компания взлетела в цене вдвое. Причина проста — карантин, выросли ожидания роста компании.

Однако сейчас реальность такова, что растет конкуренция, и темпы роста ожидаются ниже, чем ожидал рынок. Вот и получается, что отчет-то хороший, но прогнозные заявления напугали инвесторов. И это только начало.

Стоит ли сейчас покупать?

Для этого необходимо разобраться в бизнесе компании.

Netflix — компания, которая владеет крупным стриминговым сервисом фильмов и сериалов. И с анализом отчетности всё просто, потому что отчетный сегмент всего один.

Из отчета:

The Company operates as one operating segment.

Компания зарабатывает на ежемесячных подписках, по которым предоставляет доступ к контенту.

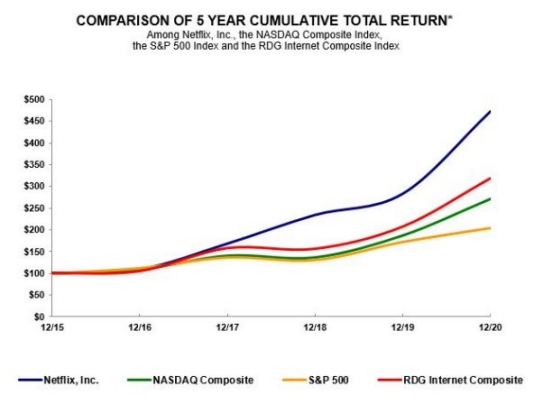

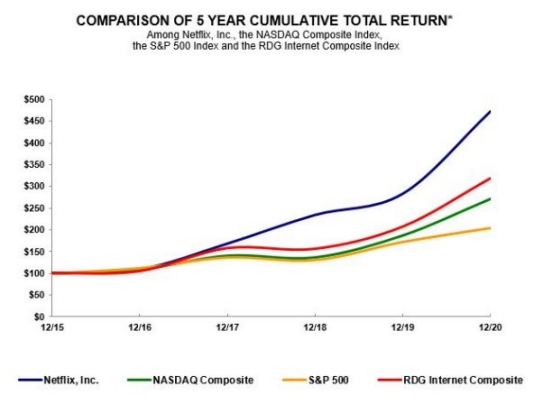

Показывает доходность выше рынка и даже выше «сектора технологий» (данные взяты из отчета за 2020 год). Давайте разберемся в том, почему так произошло и чего ожидать далее.

Для этого необходимо понять финансовое состояние компании и как она вообще развивается. Начнем с баланса.

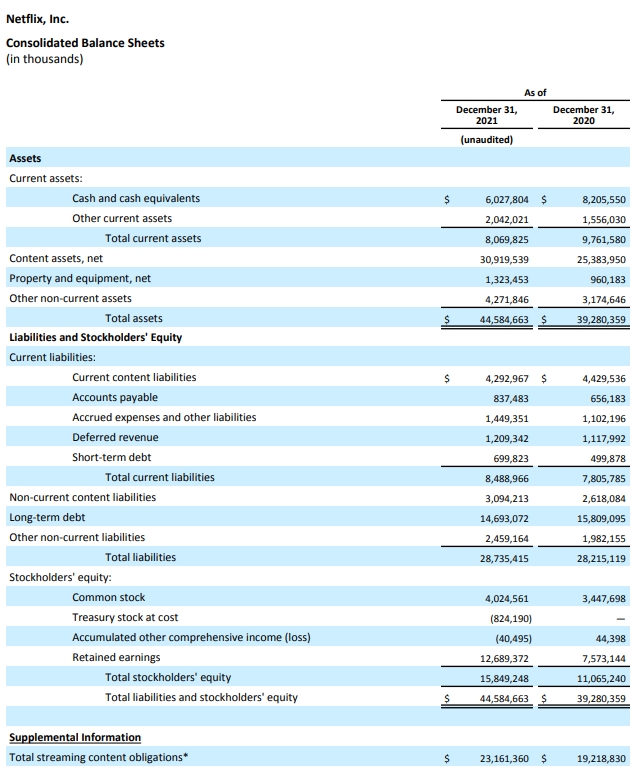

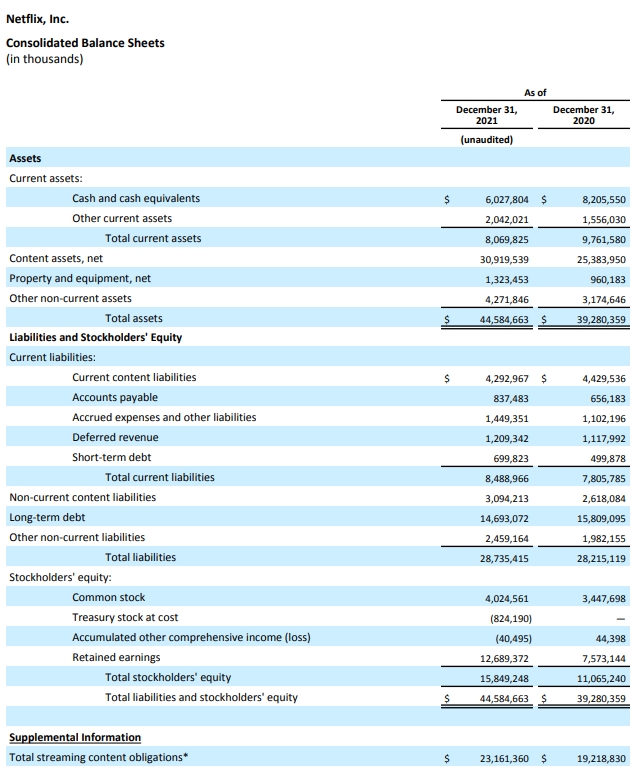

баланс

Финансовое состояние стало хуже за последний год.

Во-первых, оборотные активы едва ли покрывают текущие обязательства. Как правило, это ведет к тому, что финансовое состояние продолжит падать.

Текущие обязательства обязательны к исполнению в течении ближайшего года. Оборотные активы должны направляться на их обеспечение. И если их не хватает, то либо приходится надеяться на ближайший квартал, чтобы заработать недостающую сумму, либо привлекать финансирование извне.

Зачастую идет финансирование извне, что усугубляет финансовое состояние. Не решать эту проблему тоже нельзя, так как это ведет к срыву обязательств и ещё бОльшим проблемам.

Кроме того, уже сейчас у компании виден довольно высокий долг. При общем размере активов в 44,5 миллиарда долларов, обязательства составляют 65% от этой суммы. Долг составляет 35%. При этом с 2016 года он вырос в 4,5 раза.

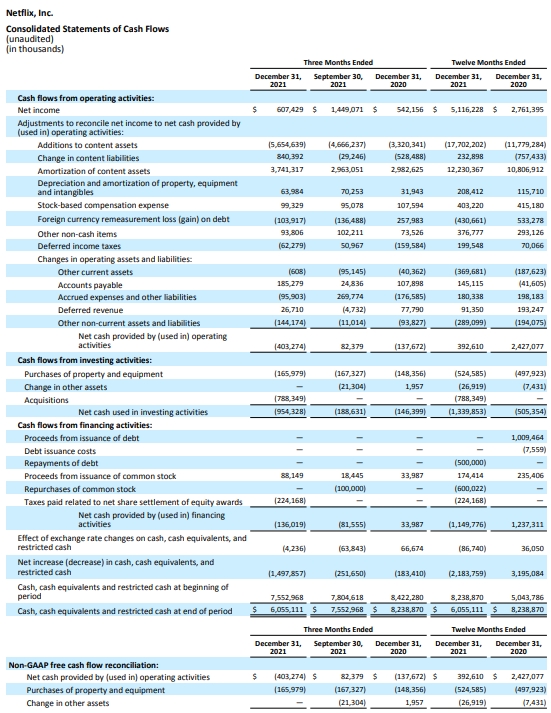

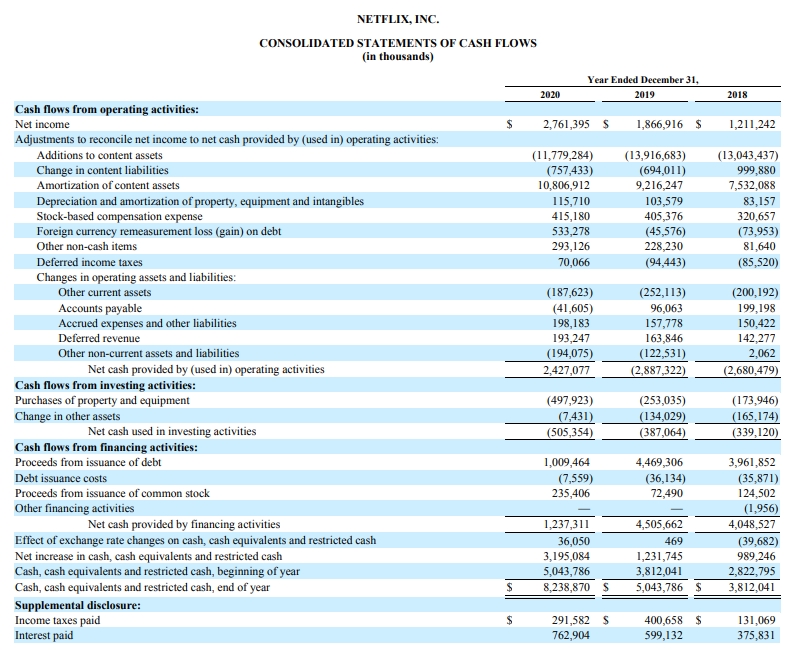

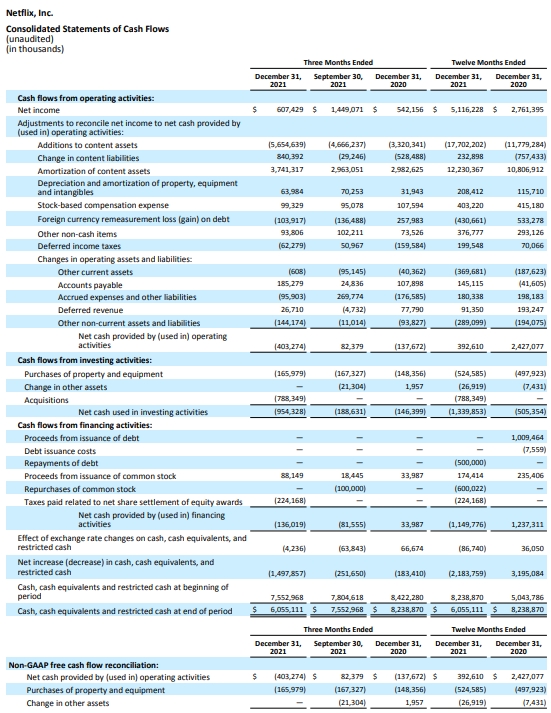

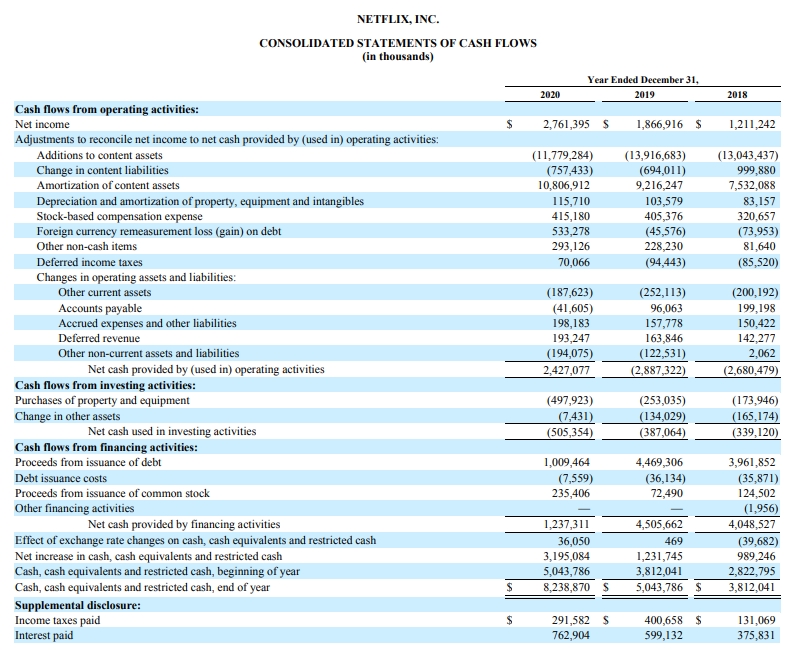

ДДС

У компании есть проблемы с операционным денежным потоком. До 2020 он был отрицательным. Сказывались высокие затраты на создание «собственного» контента.

ДДС2

Если посмотреть на это чуть более широко, то мы увидим также, что в основном бизнес финасировался за счет внешнего привлечения средств.

В итоге это и привело к тому, что финансовое состояние на данный момент находится под вопросом.

Сейчас компания, вроде как, наладила процесс создания и регулярно получает прибыль. И за последний год даже не привлекала дополнительные средства. Однако операционный денежный поток снизился.

Темпы роста

Самая интересная тема. С 2015 года:

• Выручка выросла в 4,4 раза;

• Операционная прибыль выросла в 20 раз;

• Маржинальность выросла с 4,5% до 20%;

• Активы выросли в 4 раза, собственный капитал вырос в 7 раз.

И при этом капитализация компании выросла в 4,5 раза. Но это на данный момент. В пике рост составлял 6,5 раз.

С одной стороны, может показаться, что рост бизнеса в 4,5 раза сопоставим с ростом в выручки и активов в 4 раза. Ну или хотя бы около того.

С другой стороны, мы не можем игнорировать факт того, что руководство заявило, что ожидает замедление темпов роста.

Вернемся к фразе «цена отражает ожидания». В данном случае ожидания снизились из-за снижения прогнозов руководства. Которые небезосновательны.

• Конкуренция в этом сегменте растет;

• Рынок не бесконечный;

• Основная ставка рынка была сделана на карантин.

Посмотрите, какой рост произошел с начала пандемии. Капитализация компании за год выросла более чем вдвое. Причина проста: крайне высокие ожидания на фоне карантина. Предполагалось, что если люди сидят дома, то будут покупать подписки. Частично это сработало. Но такие высокие темпы роста не могут поддерживаться постоянно.

А значит, если говорить в разрезе двух лет, то можно однозначно заявить, что рост рыночной капитализации опередил рост бизнеса, который за эти 2 года вырос лишь на 50%.

Поэтому более-менее интересной ценой можно было бы считать ниже 380$. Но с другой стороны, мы также не можем игнорировать слабое финансовое состояние компании. Это может помешать в конкурентной борьбе.

Поэтому вывод неоднозначный. Не хочется рубить с плеча, но риски по этой компании довольно высокие. Однако сейчас, когда цена опустилась до уровня роста бизнеса и даже ниже (если мы говорим о росте на 50% в течении последних двух лет), можно начать к ней присматриваться долгосрочно.

Однако нужно учитывать, что впереди ещё цикл роста ставок и сокращения денежной массы, что может стать дополнительным триггером снижения цены.

У компании вышел отчет, который показал результаты за последний год.

Отчет превосходный:

• Выручка выросла на 19%;

• Операционная прибыль выросла на 35%;

• Маржинальность выросла до 20%;

• Чистая прибыль выросла практически вдвое.

Казалось бы, всё хорошо, но акици рухнули. И причина тому проста — снижение ожиданий инвесторов.

Рынок так устроен, что цена всегда отражает ожидания. Если инвесторы ожидают высоких темпов роста, то цена будет высокой. Если инвесторы ожидают низких темпов роста, то цена будет низкой.

Понимание этой простой истины позволяет снижать риск инвестиций. Но сейчас не об этом.

Сейчас о том, что заявило руководство в отчете.

«В 1 квартале 2022 года мы прогнозируем чистое добавление платных услуг в размере 2,5 млн по сравнению с 4,0 млн в квартале прошлого года.»

Иными словами, темпы роста ожидаются ниже. По факту что произошло? Во время пандемии компания взлетела в цене вдвое. Причина проста — карантин, выросли ожидания роста компании.

Однако сейчас реальность такова, что растет конкуренция, и темпы роста ожидаются ниже, чем ожидал рынок. Вот и получается, что отчет-то хороший, но прогнозные заявления напугали инвесторов. И это только начало.

Стоит ли сейчас покупать?

Для этого необходимо разобраться в бизнесе компании.

Netflix — компания, которая владеет крупным стриминговым сервисом фильмов и сериалов. И с анализом отчетности всё просто, потому что отчетный сегмент всего один.

Из отчета:

The Company operates as one operating segment.

Компания зарабатывает на ежемесячных подписках, по которым предоставляет доступ к контенту.

Показывает доходность выше рынка и даже выше «сектора технологий» (данные взяты из отчета за 2020 год). Давайте разберемся в том, почему так произошло и чего ожидать далее.

Для этого необходимо понять финансовое состояние компании и как она вообще развивается. Начнем с баланса.

баланс

Финансовое состояние стало хуже за последний год.

Во-первых, оборотные активы едва ли покрывают текущие обязательства. Как правило, это ведет к тому, что финансовое состояние продолжит падать.

Текущие обязательства обязательны к исполнению в течении ближайшего года. Оборотные активы должны направляться на их обеспечение. И если их не хватает, то либо приходится надеяться на ближайший квартал, чтобы заработать недостающую сумму, либо привлекать финансирование извне.

Зачастую идет финансирование извне, что усугубляет финансовое состояние. Не решать эту проблему тоже нельзя, так как это ведет к срыву обязательств и ещё бОльшим проблемам.

Кроме того, уже сейчас у компании виден довольно высокий долг. При общем размере активов в 44,5 миллиарда долларов, обязательства составляют 65% от этой суммы. Долг составляет 35%. При этом с 2016 года он вырос в 4,5 раза.

ДДС

У компании есть проблемы с операционным денежным потоком. До 2020 он был отрицательным. Сказывались высокие затраты на создание «собственного» контента.

ДДС2

Если посмотреть на это чуть более широко, то мы увидим также, что в основном бизнес финасировался за счет внешнего привлечения средств.

В итоге это и привело к тому, что финансовое состояние на данный момент находится под вопросом.

Сейчас компания, вроде как, наладила процесс создания и регулярно получает прибыль. И за последний год даже не привлекала дополнительные средства. Однако операционный денежный поток снизился.

Темпы роста

Самая интересная тема. С 2015 года:

• Выручка выросла в 4,4 раза;

• Операционная прибыль выросла в 20 раз;

• Маржинальность выросла с 4,5% до 20%;

• Активы выросли в 4 раза, собственный капитал вырос в 7 раз.

И при этом капитализация компании выросла в 4,5 раза. Но это на данный момент. В пике рост составлял 6,5 раз.

С одной стороны, может показаться, что рост бизнеса в 4,5 раза сопоставим с ростом в выручки и активов в 4 раза. Ну или хотя бы около того.

С другой стороны, мы не можем игнорировать факт того, что руководство заявило, что ожидает замедление темпов роста.

Вернемся к фразе «цена отражает ожидания». В данном случае ожидания снизились из-за снижения прогнозов руководства. Которые небезосновательны.

• Конкуренция в этом сегменте растет;

• Рынок не бесконечный;

• Основная ставка рынка была сделана на карантин.

Посмотрите, какой рост произошел с начала пандемии. Капитализация компании за год выросла более чем вдвое. Причина проста: крайне высокие ожидания на фоне карантина. Предполагалось, что если люди сидят дома, то будут покупать подписки. Частично это сработало. Но такие высокие темпы роста не могут поддерживаться постоянно.

А значит, если говорить в разрезе двух лет, то можно однозначно заявить, что рост рыночной капитализации опередил рост бизнеса, который за эти 2 года вырос лишь на 50%.

Поэтому более-менее интересной ценой можно было бы считать ниже 380$. Но с другой стороны, мы также не можем игнорировать слабое финансовое состояние компании. Это может помешать в конкурентной борьбе.

Поэтому вывод неоднозначный. Не хочется рубить с плеча, но риски по этой компании довольно высокие. Однако сейчас, когда цена опустилась до уровня роста бизнеса и даже ниже (если мы говорим о росте на 50% в течении последних двух лет), можно начать к ней присматриваться долгосрочно.

Однако нужно учитывать, что впереди ещё цикл роста ставок и сокращения денежной массы, что может стать дополнительным триггером снижения цены.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба