2 февраля 2022 banki.ru Тихонов Вадим

ЦБ РФ вышел на стабильные цифры по отзывам банковских лицензий, слияния и поглощения тоже сокращают число банков в России. Каковы причины ухода банков в 2021 году и прогнозы на 2022-й?

Отозвать нельзя ликвидировать

Почти два полных года мы прожили в условиях пандемии COVID-19, влиявшей на все сферы жизни. И эти два года показали схожий темп сокращения числа банков в российской банковской системе.

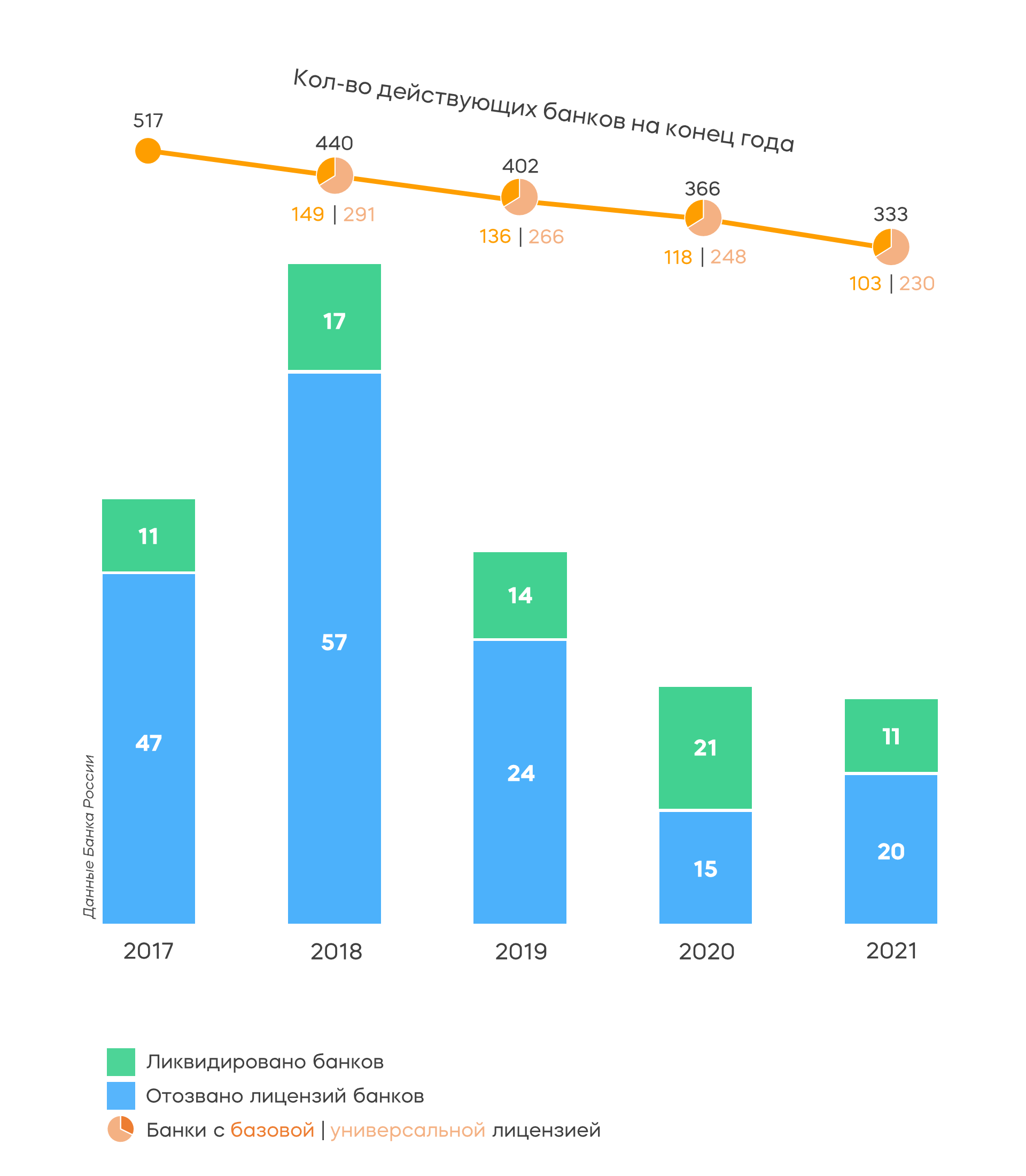

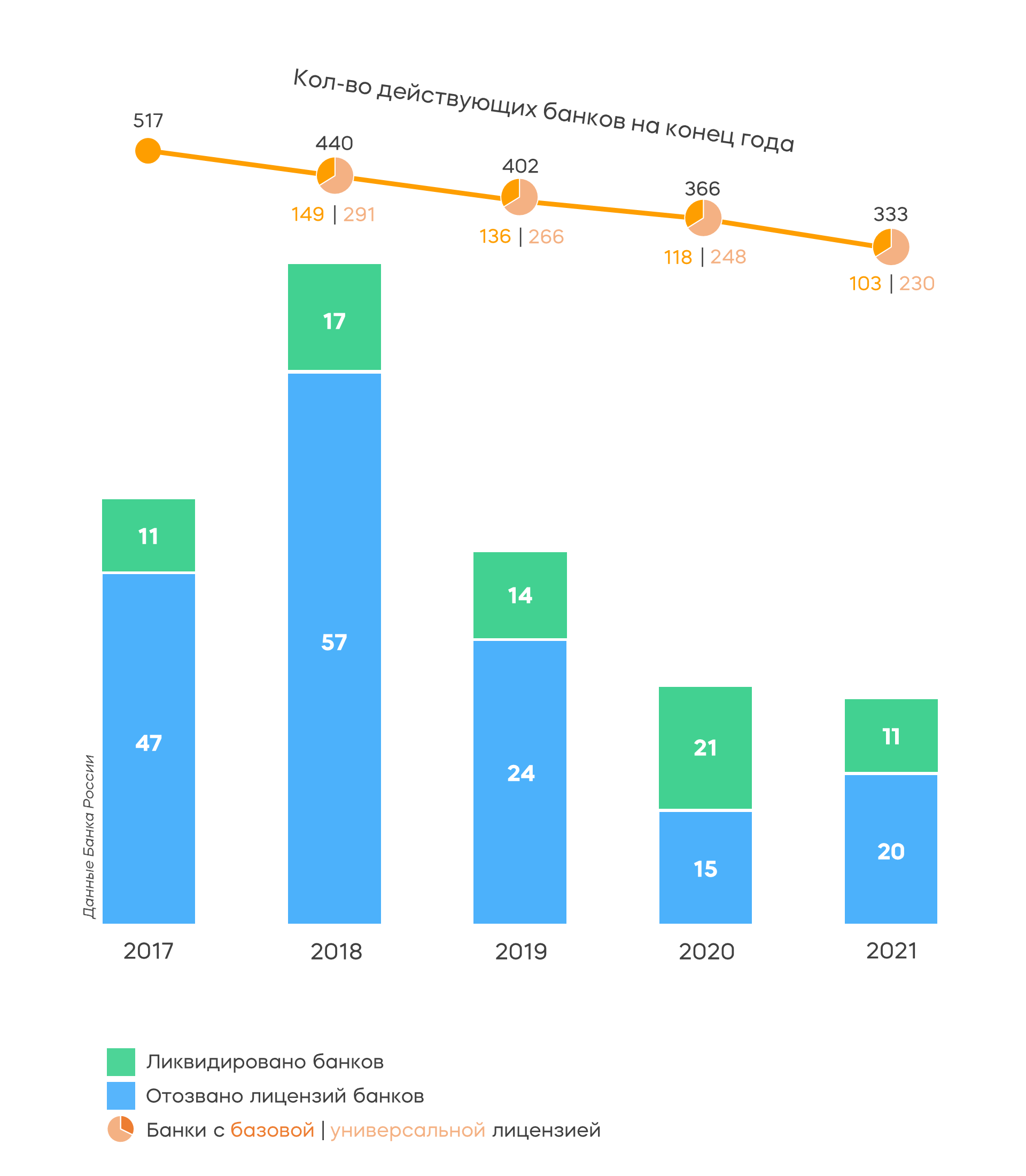

В прошедшем году лицензии были отозваны у 20 банков (в 2020 году — у 15, в 2019 году — у 24) и шести небанковских кредитных организаций. Две НКО и 11 банков ушли с рынка добровольно, семь из них были ликвидированы в рамках присоединения к другим кредитным организациям. Отметим, что среди них были достаточно крупные для российского рынка Русфинанс Банк, Роскосмосбанк и банк «Возрождение». Кроме того, в I квартале 2021 года два банка — «Металлург» и КБ «Альтернатива» — были переформатированы в НКО.

А лицензий регулятор лишал, как и в предыдущие годы, преимущественно небольшие кредитные организации, не имеющие поддержки влиятельных акционеров, государства и крупных финансовых групп.

Полный список российских кредитных организаций с отозванными и аннулированными лицензиями можно найти в «Книге памяти» Банки.ру.

Итого на 1 января 2022 года в России оставалось 333 действующих банка и 35 НКО. 230 банков располагали универсальной лицензией, еще 103 — базовой, предполагающей упрощенные требования к раскрытию информации и предоставлению отчетности.

В 2021 году Банк России зарегистрировал только одну кредитную организацию — РНКО «ЮСиЭс», учрежденную одной из крупнейших в России процессинговых компаний United Card Services (UCS). На финансовое оздоровление в прошедшем году не было отправлено ни одной кредитной организации. Только один банк в 2021 году завершил эту процедуру, после чего был присоединен к инвестору санации — в ноябре Севастопольский Морской Банк присоединен к РНКБ.

Регулятор бьет по вкладам

Тройка самых распространенных причин отзыва банковских лицензий с 2020 года почти не изменилась. Основной причиной отзывов банковских лицензий традиционно остается неадекватная оценка активов и недостаточное резервирование, упоминаемые в 13 пресс-релизах ЦБ об отзывах банковских лицензий в прошедшем году.

При этом столько же раз упоминалось и появление оснований для прекращения права на работу со средствами физических лиц и/или вводимые ограничения ЦБ на привлечение средств вкладчиков вследствие неудовлетворительного качества управления.

Третью и четвертую позицию с одинаковыми девятью упоминаниями в пресс-релизах делят несоблюдение «антиотмывочного» законодательства и проведение сомнительных/транзитных операций. Последняя формулировка в последний раз входила в топ-3 упоминаемых в 2018 году. А в 2021 году три банка ЦБ наказал отзывом лицензии за сомнительные и непрозрачные расчеты между физическими лицами и нелегальными онлайн-казино, букмекерскими конторами.

Отметим, что в последние два года в пресс-релизах ЦБ утратила позиции такая причина, как существенное снижение (утрата) капитала, нарушение норматива достаточности капитала Н1 до уровня ниже 2%. Такая проблема наблюдалась в шести случаях отзыва в 2021 году, в трех — в 2020 году, в десяти — в 2019 году и в 19 случаях в 2018 году.

Совокупный объем чистых активов кредитных организаций, потерявших лицензию, по данным последней опубликованной перед отзывом отчетности, составил 119,96 млрд рублей. Это незначительно больше 0,10% от суммы активов банковского сектора на 1 декабря 2021 года. По итогам 2020 года этот показатель составлял лишь 0,05%, а суммарные активы банков с отозванными лицензиями достигали 50,25 млрд рублей.

Стоит отметить, что все банки, лицензии которых были отозваны в 2021 году, не входили в 100 крупнейших кредитных организаций по размеру активов. На долю банков, остающихся за этой первой сотней, приходится в совокупности только 2,08% активов российского банковского сектора. Тогда как десятка крупнейших банков формирует более 78% активов.

Сколько банков уйдет с рынка в 2022 году

Прогнозировать что-либо в разгар геополитической конфронтации — дело неблагодарное. Однако если исходить из перспектив возвращения к относительной норме, отсутствия активных реальных действий по усилению конфликта и введения санкций, способных существенно и быстро повлиять на экономическую сферу России, то мы снова увидим плавное сокращение числа банков. В том числе, разумеется, за счет поглощения небольших дочерних и санируемых.

Так, уже 1 января 2022 года датированы завершения самостоятельного существования Запсибкомбанка (присоединен к БМ-Банку в рамках реорганизации группы ВТБ) и КБ «Кольцо Урала» (присоединен к Московскому Кредитному Банку). Также в текущем году планируется присоединение банка «Восточный» к Совкомбанку.

Аналитический центр Банки.ру ожидает в 2022 году уход с рынка 25—30 банков. Лицензии регулятор будет отзывать у небольших кредитных организаций, банков со слабой диверсификацией и низкой эффективностью бизнеса. Слияния и поглощения снова внесут существенный вклад в долю добровольно аннулированных лицензий. Также с российского рынка могут уйти несколько зарубежных кредитных организаций, для которых бизнес в нашей стране не представляет существенной значимости, а риски его ведения растут.

Отозвать нельзя ликвидировать

Почти два полных года мы прожили в условиях пандемии COVID-19, влиявшей на все сферы жизни. И эти два года показали схожий темп сокращения числа банков в российской банковской системе.

В прошедшем году лицензии были отозваны у 20 банков (в 2020 году — у 15, в 2019 году — у 24) и шести небанковских кредитных организаций. Две НКО и 11 банков ушли с рынка добровольно, семь из них были ликвидированы в рамках присоединения к другим кредитным организациям. Отметим, что среди них были достаточно крупные для российского рынка Русфинанс Банк, Роскосмосбанк и банк «Возрождение». Кроме того, в I квартале 2021 года два банка — «Металлург» и КБ «Альтернатива» — были переформатированы в НКО.

А лицензий регулятор лишал, как и в предыдущие годы, преимущественно небольшие кредитные организации, не имеющие поддержки влиятельных акционеров, государства и крупных финансовых групп.

Полный список российских кредитных организаций с отозванными и аннулированными лицензиями можно найти в «Книге памяти» Банки.ру.

Итого на 1 января 2022 года в России оставалось 333 действующих банка и 35 НКО. 230 банков располагали универсальной лицензией, еще 103 — базовой, предполагающей упрощенные требования к раскрытию информации и предоставлению отчетности.

В 2021 году Банк России зарегистрировал только одну кредитную организацию — РНКО «ЮСиЭс», учрежденную одной из крупнейших в России процессинговых компаний United Card Services (UCS). На финансовое оздоровление в прошедшем году не было отправлено ни одной кредитной организации. Только один банк в 2021 году завершил эту процедуру, после чего был присоединен к инвестору санации — в ноябре Севастопольский Морской Банк присоединен к РНКБ.

Регулятор бьет по вкладам

Тройка самых распространенных причин отзыва банковских лицензий с 2020 года почти не изменилась. Основной причиной отзывов банковских лицензий традиционно остается неадекватная оценка активов и недостаточное резервирование, упоминаемые в 13 пресс-релизах ЦБ об отзывах банковских лицензий в прошедшем году.

При этом столько же раз упоминалось и появление оснований для прекращения права на работу со средствами физических лиц и/или вводимые ограничения ЦБ на привлечение средств вкладчиков вследствие неудовлетворительного качества управления.

Третью и четвертую позицию с одинаковыми девятью упоминаниями в пресс-релизах делят несоблюдение «антиотмывочного» законодательства и проведение сомнительных/транзитных операций. Последняя формулировка в последний раз входила в топ-3 упоминаемых в 2018 году. А в 2021 году три банка ЦБ наказал отзывом лицензии за сомнительные и непрозрачные расчеты между физическими лицами и нелегальными онлайн-казино, букмекерскими конторами.

Отметим, что в последние два года в пресс-релизах ЦБ утратила позиции такая причина, как существенное снижение (утрата) капитала, нарушение норматива достаточности капитала Н1 до уровня ниже 2%. Такая проблема наблюдалась в шести случаях отзыва в 2021 году, в трех — в 2020 году, в десяти — в 2019 году и в 19 случаях в 2018 году.

Совокупный объем чистых активов кредитных организаций, потерявших лицензию, по данным последней опубликованной перед отзывом отчетности, составил 119,96 млрд рублей. Это незначительно больше 0,10% от суммы активов банковского сектора на 1 декабря 2021 года. По итогам 2020 года этот показатель составлял лишь 0,05%, а суммарные активы банков с отозванными лицензиями достигали 50,25 млрд рублей.

Стоит отметить, что все банки, лицензии которых были отозваны в 2021 году, не входили в 100 крупнейших кредитных организаций по размеру активов. На долю банков, остающихся за этой первой сотней, приходится в совокупности только 2,08% активов российского банковского сектора. Тогда как десятка крупнейших банков формирует более 78% активов.

Сколько банков уйдет с рынка в 2022 году

Прогнозировать что-либо в разгар геополитической конфронтации — дело неблагодарное. Однако если исходить из перспектив возвращения к относительной норме, отсутствия активных реальных действий по усилению конфликта и введения санкций, способных существенно и быстро повлиять на экономическую сферу России, то мы снова увидим плавное сокращение числа банков. В том числе, разумеется, за счет поглощения небольших дочерних и санируемых.

Так, уже 1 января 2022 года датированы завершения самостоятельного существования Запсибкомбанка (присоединен к БМ-Банку в рамках реорганизации группы ВТБ) и КБ «Кольцо Урала» (присоединен к Московскому Кредитному Банку). Также в текущем году планируется присоединение банка «Восточный» к Совкомбанку.

Аналитический центр Банки.ру ожидает в 2022 году уход с рынка 25—30 банков. Лицензии регулятор будет отзывать у небольших кредитных организаций, банков со слабой диверсификацией и низкой эффективностью бизнеса. Слияния и поглощения снова внесут существенный вклад в долю добровольно аннулированных лицензий. Также с российского рынка могут уйти несколько зарубежных кредитных организаций, для которых бизнес в нашей стране не представляет существенной значимости, а риски его ведения растут.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба