«Эталон» (MOEX: ETLN) — одна из крупнейших корпораций в сфере девелопмента и строительства в России. За время своей работы компания ввела в эксплуатацию 7,5 млн квадратных метров недвижимости.

В конце января группа опубликовала операционные результаты за 2021 год, которые оказались неоднозначными: средняя цена за квадратный метр выросла, а общие продажи наоборот упали. Ключевые моменты:

продажи недвижимости в натуральном выражении упали на 23% до 129 100 м², в денежном выражении — на 6% до 24,9 млрд рублей;

средняя цена квадратного метра выросла на 22% по сравнению с четвертым кварталом 2020 года с 158,4 до 192,5 тысячи рублей;

поступление денежных средств уменьшилось на 18% до 23,9 млрд рублей на фоне уменьшения количества новых контрактов, которые год к году сократились на 23%;

доля ипотеки в общих квартальных продажах достигла рекордного значения в 70%.

Структура продаж компании

У «Эталона» выстроен вертикально интегрированный бизнес, который позволяет компании контролировать каждый этап девелопмента нового проекта, начиная от анализа и приобретения земельного участка и заканчивая строительством и сдачей в эксплуатацию уже построенных объектов недвижимости.

География продаж. «Эталон» специализируется на проектировании и строительстве жилой недвижимости в Москве и Санкт-Петербурге, но со временем компания хочет выйти и на региональные рынки. Первый город уже выбран, им будет Омск. В конце декабря девелопер объявил о возведении первых трех домов в рамках первой очереди нового ЖК «Зеленая река». Старт продаж в проекте запланирован на первый квартал 2022 года. После Омска «Эталон», вероятно, выйдет на рынки следующих городов: Новосибирск, Кемерово и Новокузнецк.

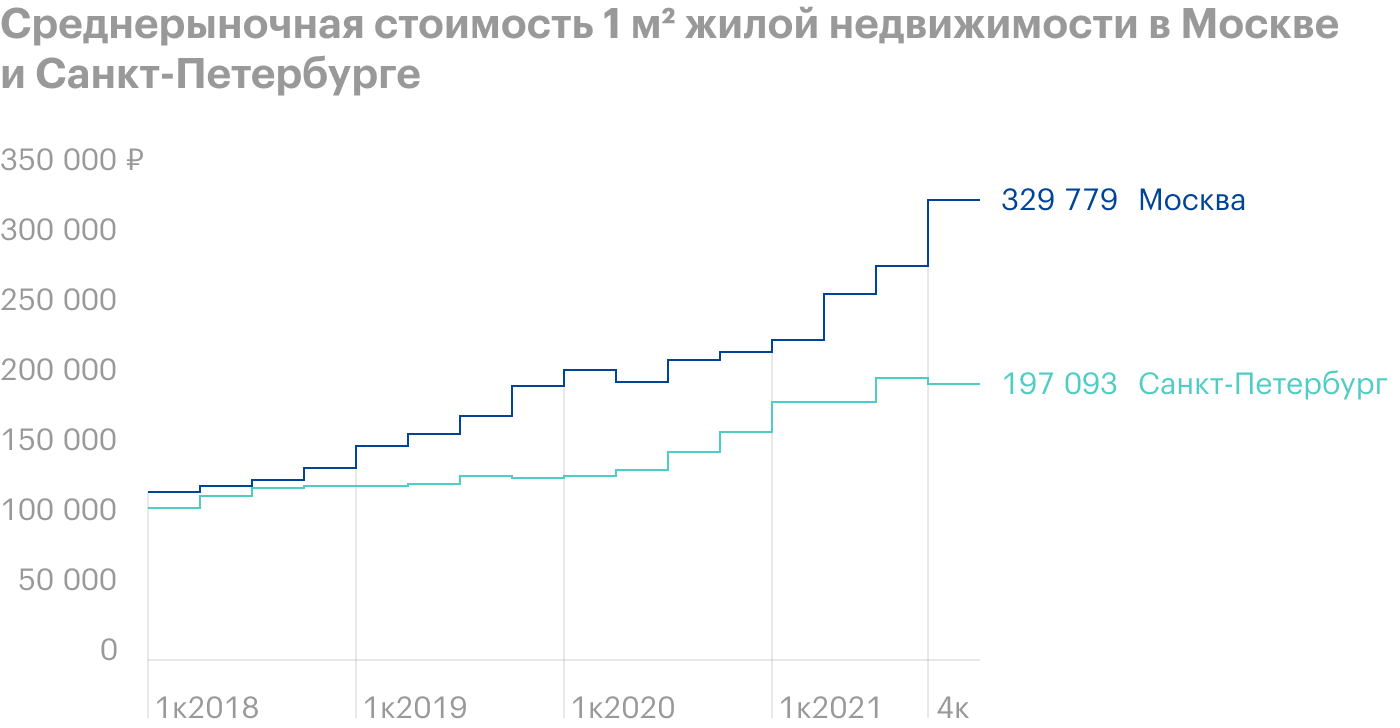

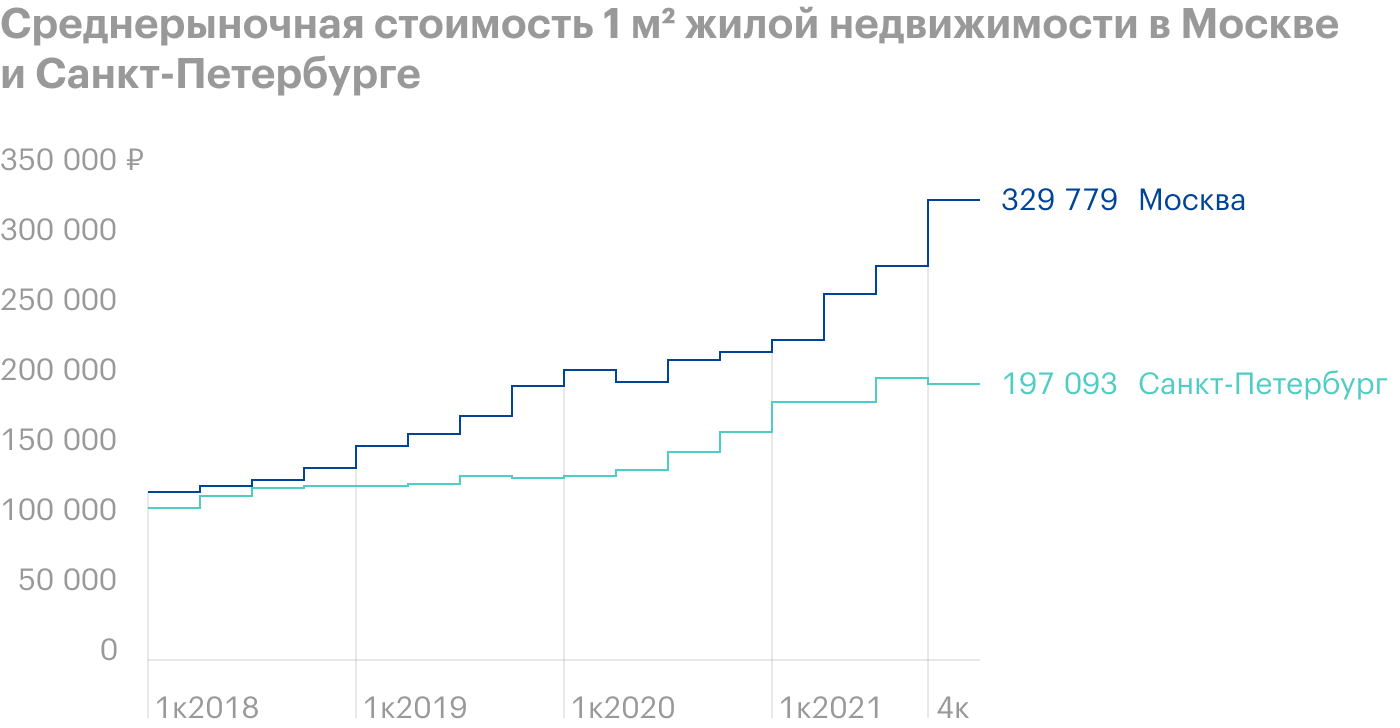

Продажи в Москве и Санкт-Петербурге во второй половине 2021 года сильно снизились за счет трех факторов. Первый — высокая база 2020 года, в рамках которой девелопер показал рекордные результаты продаж. Второй — рост ключевой ставки ЦБ РФ, что также привело к увеличению банковских процентов по кредитам и вкладам: например, текущая ставка по ипотеке в ВТБ уже более 10%. Третий фактор — падение интереса населения к недвижимости в связи с сильным ростом цен: по данным «Эталона», средняя цена квадратного метра жилой недвижимости год к году увеличилась более чем на 1/3.

В четвертом квартале 2021 года три вышеозвученных факта привели к падению продаж и снижению денежных поступлений: в Москве на 34 и 23%, в Санкт-Петербурге на 10 и 9%. Позитивным моментом в результатах остается сильная конъюнктура рынка, цена квадратного метра жилой недвижимости выросла: в Москве на 49%, в Санкт-Петербурге на 21%.

Динамика результатов в Москве и Московской области за 4 квартал

Динамика результатов в Санкт-Петербурге и Ленинградской области за 4 квартал

Общие годовые показатели

Почему акции «Эталона» продолжают падать

Бумаги строительной компании с сентября 2021 года скорректировались со 130 Р почти до 80 Р после реализации двух драйверов. Первый — это существенное ухудшение текущей рыночной конъюнктуры, о котором было рассказано ранее, в прошлом разделе. Второй отрицательный драйвер — это негативные корпоративные события: проведение допэмиссии и изменение дивидендной политики.

Начнем с увеличения уставного капитала компании. «Эталон» в июле объявил о дополнительном выпуске 88 487 395 глобальных депозитарных расписок — таким образом, общее количество бумаг выросло на 30% с 294,96 до 383,45 млн штук. Деньги девелопер потратил на увеличение своего земельного фонда — в 2021 году он вырос почти на 2 млн квадратных метров.

Если смотреть долгосрочно, то это позитивное событие, потому что увеличит в будущем финансовые результаты группы, но краткосрочно 30%-й рост уставного капитала компании может оказать давление на дивидендные выплаты за 2021 год.

В сентябре 2021 года менеджмент компании объявил о дивидендных выплатах за 2020 год и провел значимое изменение своей дивидендной политики, убрав пункт про минимальное фиксированное распределение — не менее 12 Р: «В связи с восстановлением рентабельности бизнеса совет директоров принял решение об изменении дивидендной политики. Компания намерена выплачивать дивиденды в размере 40—70% от чистой прибыли по МСФО до распределения стоимости приобретения активов (PPA)».

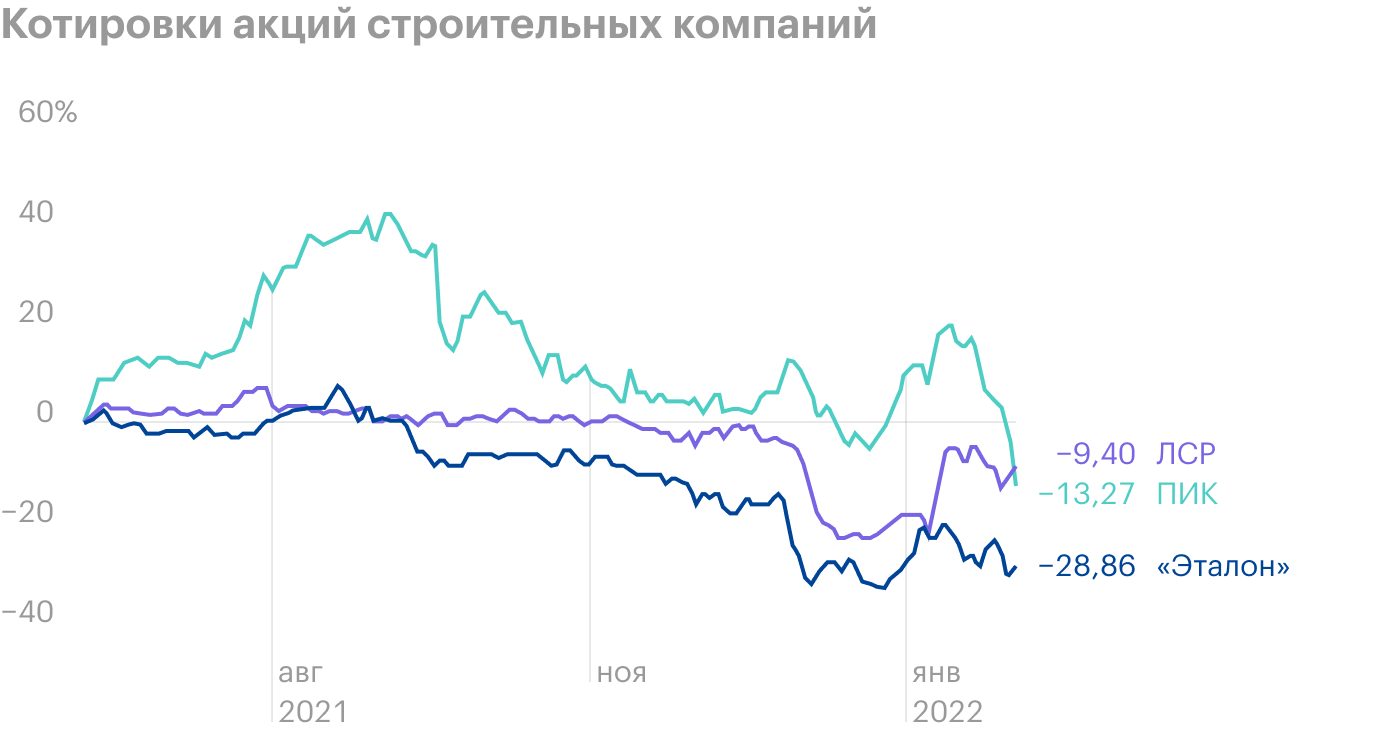

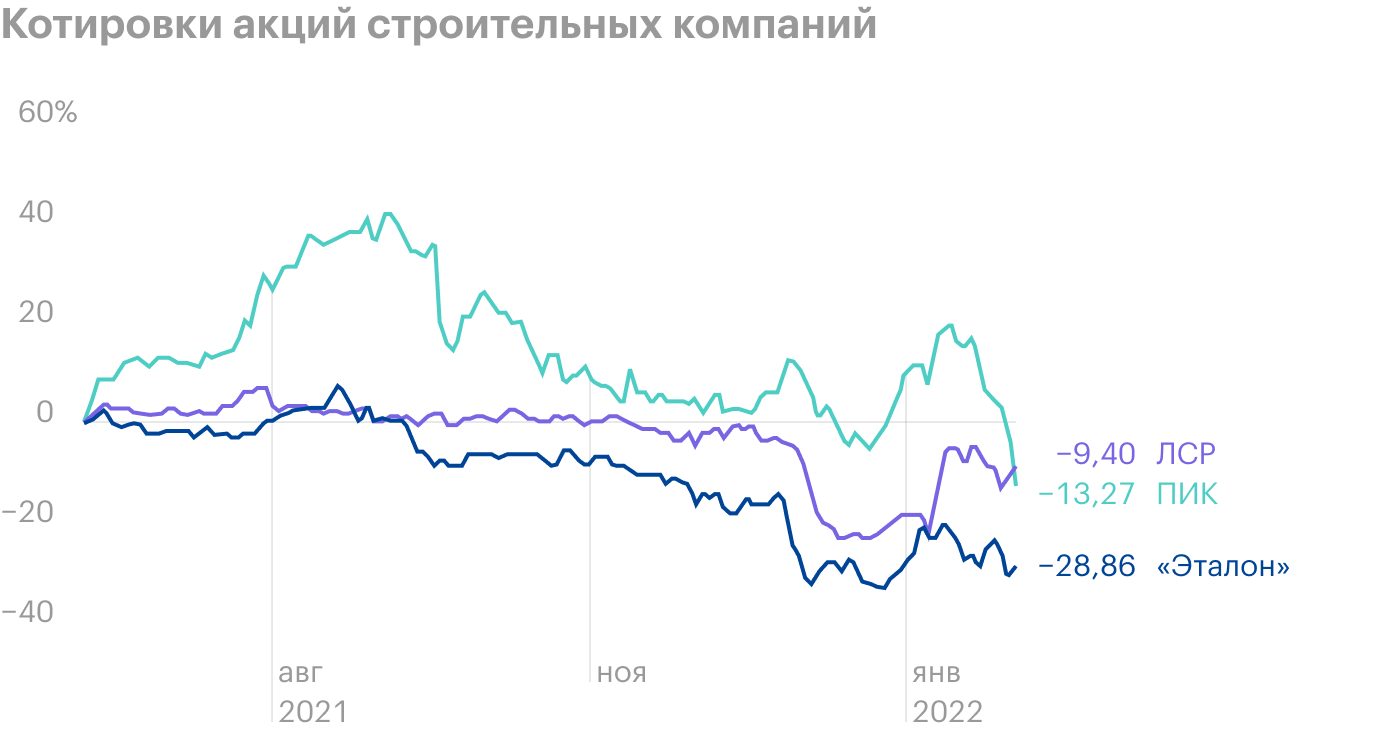

Кроме этого, сюда еще можно дополнительно добавить третий негативный драйвер — общее падение котировок лидеров российского строительного сектора. Главные конкуренты «Эталона» — ЛСР и ПИК — за последние шесть месяцев тоже показали отрицательную динамику.

Сравнение с конкурентами

Прогнозы менеджмента

После публикации операционных показателей за 2021 год менеджмент дал развернутый комментарий. Основные тезисы.

Текущие результаты. В 2021 году, даже несмотря на временно ограниченное предложение недвижимости, «Эталон» установил новый рекорд по объему продаж в денежном выражении и вплотную приблизилась к целевым уровням по основным операционным показателям.

Большая часть годовых продаж — почти 30% от рекордных 84,4 млрд рублей — пришлась на четвертый квартал. Средняя цена жилой недвижимости в портфеле «Эталона» к концу года увеличилась на 36% до 261 тысяч рублей за квадратый метр за счет выхода в продажу новых проектов в высоком ценовом сегменте и повышенного спроса на проекты в Москве и Санкт-Петербурге.

Сильная ценовая динамика вместе с сокращением издержек должна способствовать росту маржинальности: по итогам первого полугодия 2021 года рентабельность бизнеса «Эталона» достигла 38% и стала сильнейшей в отрасли.

Прогноз на 2022 год. Чтобы существенно расширить бизнес и обеспечить устойчивые темпы роста во всех регионах присутствия, в прошлом году компания запустила программу масштабного пополнения земельного банка. Только за последние 12 месяцев «Эталон» увеличил свой портфель почти на 2 млн квадратных метров, вдвое расширил географию операций и вышел на региональные рынки.

В 2022 году компания намерена запустить в продажу в три раза больше площадей, чем годом раньше. Недвижимость будет включать площади в новых проектах и новые корпуса в текущих проектах. Кроме того, девелопер продолжит активно приобретать активы, расширять региональное присутствие и планирует в будущем выступить одним из консолидаторов отрасли, в том числе с помощью сделок слияний и поглощений.

Финансовые показатели. Рекордные продажи, планомерная работа по повышению эффективности и взвешенный подход к управлению долгом укрепили финансовое положение компании. Чистый корпоративный долг сократился до 5,1 млрд рублей, а мультипликатор «чистый долг / EBITDA» упал до уровня 0,2 при комфортном значении в 2—3.

Текущая чистая денежная позиция «Эталона» на проектном уровне составляет 23,4 млрд рублей. Начиная с 2022 года дополнительным фактором поддержки станет постепенное раскрытие счетов эскроу в соответствии с новыми правилами строительства.

Что в итоге

«Эталон» второй квартал подряд представила слабые операционные результаты, в рамках которых девелопер не смог на 100% компенсировать сильное падение продаж ростом цен на недвижимость.

Текущая рыночная конъюнктура — рекордные цены на квадратный метр в Москве и Санкт-Петербурге плюс двузначная ставка по ипотеке в российских банках — не позволяет инвесторам надеяться на улучшение показателей в первой половине 2022 года. Продажи, как минимум в первом полугодии 2022 года, могут оказаться под давлением, потому как доля ипотеки в общих результатах «Эталона» около 70%.

С другой стороны, текущий рыночный негатив, аномально низкая оценка и рост земельного банка закладывают интересную точку входа в актив. Компания по ценам ниже 80 Р может заинтересовать долгосрочных инвесторов, ведь ее оценка опустится до минимумов доковидного периода — P / BV меньше 0,5.

К тому же инвесторам не стоит забывать, что в 2022 году компания намерена запустить в продажу в три раза больше площадей в сравнении с данными 2021 года.

В конце января группа опубликовала операционные результаты за 2021 год, которые оказались неоднозначными: средняя цена за квадратный метр выросла, а общие продажи наоборот упали. Ключевые моменты:

продажи недвижимости в натуральном выражении упали на 23% до 129 100 м², в денежном выражении — на 6% до 24,9 млрд рублей;

средняя цена квадратного метра выросла на 22% по сравнению с четвертым кварталом 2020 года с 158,4 до 192,5 тысячи рублей;

поступление денежных средств уменьшилось на 18% до 23,9 млрд рублей на фоне уменьшения количества новых контрактов, которые год к году сократились на 23%;

доля ипотеки в общих квартальных продажах достигла рекордного значения в 70%.

Структура продаж компании

У «Эталона» выстроен вертикально интегрированный бизнес, который позволяет компании контролировать каждый этап девелопмента нового проекта, начиная от анализа и приобретения земельного участка и заканчивая строительством и сдачей в эксплуатацию уже построенных объектов недвижимости.

География продаж. «Эталон» специализируется на проектировании и строительстве жилой недвижимости в Москве и Санкт-Петербурге, но со временем компания хочет выйти и на региональные рынки. Первый город уже выбран, им будет Омск. В конце декабря девелопер объявил о возведении первых трех домов в рамках первой очереди нового ЖК «Зеленая река». Старт продаж в проекте запланирован на первый квартал 2022 года. После Омска «Эталон», вероятно, выйдет на рынки следующих городов: Новосибирск, Кемерово и Новокузнецк.

Продажи в Москве и Санкт-Петербурге во второй половине 2021 года сильно снизились за счет трех факторов. Первый — высокая база 2020 года, в рамках которой девелопер показал рекордные результаты продаж. Второй — рост ключевой ставки ЦБ РФ, что также привело к увеличению банковских процентов по кредитам и вкладам: например, текущая ставка по ипотеке в ВТБ уже более 10%. Третий фактор — падение интереса населения к недвижимости в связи с сильным ростом цен: по данным «Эталона», средняя цена квадратного метра жилой недвижимости год к году увеличилась более чем на 1/3.

В четвертом квартале 2021 года три вышеозвученных факта привели к падению продаж и снижению денежных поступлений: в Москве на 34 и 23%, в Санкт-Петербурге на 10 и 9%. Позитивным моментом в результатах остается сильная конъюнктура рынка, цена квадратного метра жилой недвижимости выросла: в Москве на 49%, в Санкт-Петербурге на 21%.

Динамика результатов в Москве и Московской области за 4 квартал

Динамика результатов в Санкт-Петербурге и Ленинградской области за 4 квартал

Общие годовые показатели

Почему акции «Эталона» продолжают падать

Бумаги строительной компании с сентября 2021 года скорректировались со 130 Р почти до 80 Р после реализации двух драйверов. Первый — это существенное ухудшение текущей рыночной конъюнктуры, о котором было рассказано ранее, в прошлом разделе. Второй отрицательный драйвер — это негативные корпоративные события: проведение допэмиссии и изменение дивидендной политики.

Начнем с увеличения уставного капитала компании. «Эталон» в июле объявил о дополнительном выпуске 88 487 395 глобальных депозитарных расписок — таким образом, общее количество бумаг выросло на 30% с 294,96 до 383,45 млн штук. Деньги девелопер потратил на увеличение своего земельного фонда — в 2021 году он вырос почти на 2 млн квадратных метров.

Если смотреть долгосрочно, то это позитивное событие, потому что увеличит в будущем финансовые результаты группы, но краткосрочно 30%-й рост уставного капитала компании может оказать давление на дивидендные выплаты за 2021 год.

В сентябре 2021 года менеджмент компании объявил о дивидендных выплатах за 2020 год и провел значимое изменение своей дивидендной политики, убрав пункт про минимальное фиксированное распределение — не менее 12 Р: «В связи с восстановлением рентабельности бизнеса совет директоров принял решение об изменении дивидендной политики. Компания намерена выплачивать дивиденды в размере 40—70% от чистой прибыли по МСФО до распределения стоимости приобретения активов (PPA)».

Кроме этого, сюда еще можно дополнительно добавить третий негативный драйвер — общее падение котировок лидеров российского строительного сектора. Главные конкуренты «Эталона» — ЛСР и ПИК — за последние шесть месяцев тоже показали отрицательную динамику.

Сравнение с конкурентами

Прогнозы менеджмента

После публикации операционных показателей за 2021 год менеджмент дал развернутый комментарий. Основные тезисы.

Текущие результаты. В 2021 году, даже несмотря на временно ограниченное предложение недвижимости, «Эталон» установил новый рекорд по объему продаж в денежном выражении и вплотную приблизилась к целевым уровням по основным операционным показателям.

Большая часть годовых продаж — почти 30% от рекордных 84,4 млрд рублей — пришлась на четвертый квартал. Средняя цена жилой недвижимости в портфеле «Эталона» к концу года увеличилась на 36% до 261 тысяч рублей за квадратый метр за счет выхода в продажу новых проектов в высоком ценовом сегменте и повышенного спроса на проекты в Москве и Санкт-Петербурге.

Сильная ценовая динамика вместе с сокращением издержек должна способствовать росту маржинальности: по итогам первого полугодия 2021 года рентабельность бизнеса «Эталона» достигла 38% и стала сильнейшей в отрасли.

Прогноз на 2022 год. Чтобы существенно расширить бизнес и обеспечить устойчивые темпы роста во всех регионах присутствия, в прошлом году компания запустила программу масштабного пополнения земельного банка. Только за последние 12 месяцев «Эталон» увеличил свой портфель почти на 2 млн квадратных метров, вдвое расширил географию операций и вышел на региональные рынки.

В 2022 году компания намерена запустить в продажу в три раза больше площадей, чем годом раньше. Недвижимость будет включать площади в новых проектах и новые корпуса в текущих проектах. Кроме того, девелопер продолжит активно приобретать активы, расширять региональное присутствие и планирует в будущем выступить одним из консолидаторов отрасли, в том числе с помощью сделок слияний и поглощений.

Финансовые показатели. Рекордные продажи, планомерная работа по повышению эффективности и взвешенный подход к управлению долгом укрепили финансовое положение компании. Чистый корпоративный долг сократился до 5,1 млрд рублей, а мультипликатор «чистый долг / EBITDA» упал до уровня 0,2 при комфортном значении в 2—3.

Текущая чистая денежная позиция «Эталона» на проектном уровне составляет 23,4 млрд рублей. Начиная с 2022 года дополнительным фактором поддержки станет постепенное раскрытие счетов эскроу в соответствии с новыми правилами строительства.

Что в итоге

«Эталон» второй квартал подряд представила слабые операционные результаты, в рамках которых девелопер не смог на 100% компенсировать сильное падение продаж ростом цен на недвижимость.

Текущая рыночная конъюнктура — рекордные цены на квадратный метр в Москве и Санкт-Петербурге плюс двузначная ставка по ипотеке в российских банках — не позволяет инвесторам надеяться на улучшение показателей в первой половине 2022 года. Продажи, как минимум в первом полугодии 2022 года, могут оказаться под давлением, потому как доля ипотеки в общих результатах «Эталона» около 70%.

С другой стороны, текущий рыночный негатив, аномально низкая оценка и рост земельного банка закладывают интересную точку входа в актив. Компания по ценам ниже 80 Р может заинтересовать долгосрочных инвесторов, ведь ее оценка опустится до минимумов доковидного периода — P / BV меньше 0,5.

К тому же инвесторам не стоит забывать, что в 2022 году компания намерена запустить в продажу в три раза больше площадей в сравнении с данными 2021 года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба