11 февраля 2022 Открытие Шульгин Михаил

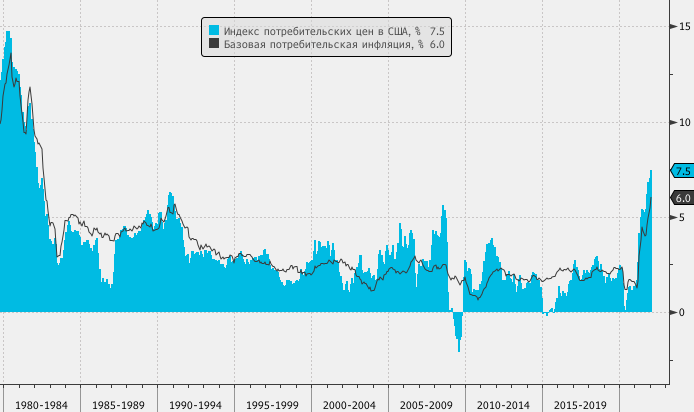

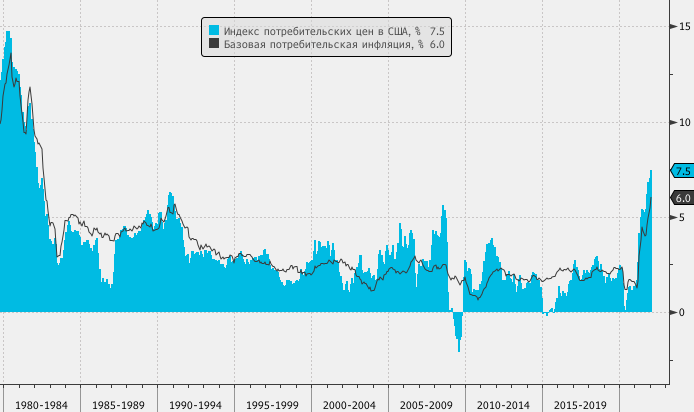

В четверг, 10 февраля, был опубликован отчет по потребительской инфляции в США за январь. Это, вероятно, самый важный статистический отчет с точки зрения возможности повлиять на решение, которое ФРС объявит по итогам заседания 16 марта. Итак, индекс потребительских цен в первом месяце 2022 года вырос на 0,6% к декабрю (месяц к месяцу) и на 7,5% к январю 2021 года (год к году). Оба показателя оказались заметно выше прогнозных оценок. При этом декабрьский рост в базисе месяц к месяцу был пересмотрен в сторону повышения с +0,5% м/м до +0,6% м/м.

Итак, у нас следующая ситуация в декабре рост индекс CPI составлял 7% г/г. Это было максимумом с июня 1982 года. Консенсус-прогноз подразумевал январский показатель на уровне 7,2% г/г, но по факту получили +7,5% г/г — максимум с февраля 1982 года — максимум за 40 лет. Что еще более важно, рост цен наблюдался в еще более широкой линейке категорий, нежели в предыдущие месяцы. Увеличение цен на энергоносители, продукты питания и арендую плату жилья (для собственников рассчитывается эквивалент арендной платы) и раньше были факторами повышения потребительской инфляции. Однако теперь ценовое давление отмечается, к примеру, в стоимости медицинских услуг. Этот компонент имеет больший вес в дефляторе PCE (доля 17%), нежели его вес в индексе потребительских цен (доля почти 7%). Как известно, ФРС, оценивая инфляцию с позиции решений по денежно-кредитной политике, ориентируется именно на показатель PCE.

В результате рынок фьючерсов на ставку по федеральным фондам, который за день до публикации отчета по инфляции подразумевал с вероятностью 100% повышение в марте ставки на 25 б.п. и с вероятностью 40% учитывал возможность того, что ставка будет повышена не на 25, а сразу на 50 б.п., после инфляционного отчета с вероятностью 87% стал оценивать мартовский шаг в размере 50 б.п.

Инфляция цен на энергоносители в январе составила +0,9%, так же как и в декабре. Этот компонент обеспечивает порядка 10% от роста общего индекса потребительских цен. Котировки фьючерсов на WTI выросли на 20% с начала года и на 17% в январе. В абсолютном значении цены поднялись в этом года на более чем $14,5/барр., поэтому есть основания подразумевать, что инфляция цен на энергоносители в феврале продолжить увеличиваться.

Инфляция компонента основных услуг в январе выросла на 0,4%. Здесь главные подкомпоненты, которые обеспечили рост: аренда жилья +0,4%, транспортные услуги +1% и медобслуживание +0,6%. Два из перечисленных трех компонентов (аренда жилья и медобслуживание) вполне могут стимулировать рост цен в феврале и далее в ближайшие месяцы.

Мы приходим к двум выводам по факту анализа инфляционного отчета. Первый — потребительская инфляция в США, вероятно, еще не достигла своего пика. Второй — когда из-за эффекта высокой базы инфляция позже в 2022 году начнет замедляться, темпы замедления будут куда более медленными, нежели это предполагалось ранее.

Учитывая двойной мандат ФРС — обеспечить максимальную занятость и стабильность цен, а также сильный январский отчет по занятости, с учетом текущей структуры инфляции в США мы считаем вовсе небезосновательными опасения рынка по поводу того, что ставка в марте может быть повышена сразу на 50 б.п. В итоге сейчас рынок фьючерсов на ставку по федеральным фондам с вероятностью 100% подразумевает 6 повышений ставки на 25 б.п. и с вероятностью 62% оценивает возможность седьмого повышения. То есть сейчас ставка 0,0% — 0,25%, а рынок подразумевает, что к концу года ставка будет 1,5%-1,75% или даже 1,75% — 2,00%

Категории, в которых инфляция обусловлена факторами пандемии, сейчас остаются «дикой картой» (wild card). Так, в январе цены на авиабилеты с учетом сезонных колебаний выросли на 2,3%, а стоимость жилья увеличилась на 3,9%, но цены на аренду авто упали на 7%. Стоимость автомобилей на вторичном рынке выросла на 1,5%, а цена новых авто — не изменилась. Узкие места в цепочках поставок постепенно устраняются, но это происходит медленно. Трудно спрогнозировать влияние на инфляцию этих компонентов в ближайшие месяцы.

Реакция рынка

Индекс S&P 500 в среду снизился на 1,8% (-5,5% с начала года), индекс Nasdaq Comp упал на 2,1% (-9,3% с начала года). Доходности на коротком конце кривой доходности в США, которые наиболее чувствительны к перспективе изменения денежно-кредитной политики, выросли: доходность 2-летних нот реализовала максимальный внутридневной рост с 2009 года и достигла 1,56%. Доходность 10-летних облигаций впервые с середины 2019 года превысила 2% и достигала 2,03%.

Доллар укрепился против большинства основных конкурентов. Лидером снижения в Большой десятке стала шведская крона, которая за день подешевела на 2,1%. Швеция проигрывает конкурентам из Большой десятки в ожиданиях изменения перспектив дифференциала ставок, поскольку к настоящему моменту Riksbank имеет наиболее голубиную позицию в G10. Меж тем 11 из 24 валют развивающихся рынков подорожали к доллару.

Итак, у нас следующая ситуация в декабре рост индекс CPI составлял 7% г/г. Это было максимумом с июня 1982 года. Консенсус-прогноз подразумевал январский показатель на уровне 7,2% г/г, но по факту получили +7,5% г/г — максимум с февраля 1982 года — максимум за 40 лет. Что еще более важно, рост цен наблюдался в еще более широкой линейке категорий, нежели в предыдущие месяцы. Увеличение цен на энергоносители, продукты питания и арендую плату жилья (для собственников рассчитывается эквивалент арендной платы) и раньше были факторами повышения потребительской инфляции. Однако теперь ценовое давление отмечается, к примеру, в стоимости медицинских услуг. Этот компонент имеет больший вес в дефляторе PCE (доля 17%), нежели его вес в индексе потребительских цен (доля почти 7%). Как известно, ФРС, оценивая инфляцию с позиции решений по денежно-кредитной политике, ориентируется именно на показатель PCE.

В результате рынок фьючерсов на ставку по федеральным фондам, который за день до публикации отчета по инфляции подразумевал с вероятностью 100% повышение в марте ставки на 25 б.п. и с вероятностью 40% учитывал возможность того, что ставка будет повышена не на 25, а сразу на 50 б.п., после инфляционного отчета с вероятностью 87% стал оценивать мартовский шаг в размере 50 б.п.

Инфляция цен на энергоносители в январе составила +0,9%, так же как и в декабре. Этот компонент обеспечивает порядка 10% от роста общего индекса потребительских цен. Котировки фьючерсов на WTI выросли на 20% с начала года и на 17% в январе. В абсолютном значении цены поднялись в этом года на более чем $14,5/барр., поэтому есть основания подразумевать, что инфляция цен на энергоносители в феврале продолжить увеличиваться.

Инфляция компонента основных услуг в январе выросла на 0,4%. Здесь главные подкомпоненты, которые обеспечили рост: аренда жилья +0,4%, транспортные услуги +1% и медобслуживание +0,6%. Два из перечисленных трех компонентов (аренда жилья и медобслуживание) вполне могут стимулировать рост цен в феврале и далее в ближайшие месяцы.

Мы приходим к двум выводам по факту анализа инфляционного отчета. Первый — потребительская инфляция в США, вероятно, еще не достигла своего пика. Второй — когда из-за эффекта высокой базы инфляция позже в 2022 году начнет замедляться, темпы замедления будут куда более медленными, нежели это предполагалось ранее.

Учитывая двойной мандат ФРС — обеспечить максимальную занятость и стабильность цен, а также сильный январский отчет по занятости, с учетом текущей структуры инфляции в США мы считаем вовсе небезосновательными опасения рынка по поводу того, что ставка в марте может быть повышена сразу на 50 б.п. В итоге сейчас рынок фьючерсов на ставку по федеральным фондам с вероятностью 100% подразумевает 6 повышений ставки на 25 б.п. и с вероятностью 62% оценивает возможность седьмого повышения. То есть сейчас ставка 0,0% — 0,25%, а рынок подразумевает, что к концу года ставка будет 1,5%-1,75% или даже 1,75% — 2,00%

Категории, в которых инфляция обусловлена факторами пандемии, сейчас остаются «дикой картой» (wild card). Так, в январе цены на авиабилеты с учетом сезонных колебаний выросли на 2,3%, а стоимость жилья увеличилась на 3,9%, но цены на аренду авто упали на 7%. Стоимость автомобилей на вторичном рынке выросла на 1,5%, а цена новых авто — не изменилась. Узкие места в цепочках поставок постепенно устраняются, но это происходит медленно. Трудно спрогнозировать влияние на инфляцию этих компонентов в ближайшие месяцы.

Реакция рынка

Индекс S&P 500 в среду снизился на 1,8% (-5,5% с начала года), индекс Nasdaq Comp упал на 2,1% (-9,3% с начала года). Доходности на коротком конце кривой доходности в США, которые наиболее чувствительны к перспективе изменения денежно-кредитной политики, выросли: доходность 2-летних нот реализовала максимальный внутридневной рост с 2009 года и достигла 1,56%. Доходность 10-летних облигаций впервые с середины 2019 года превысила 2% и достигала 2,03%.

Доллар укрепился против большинства основных конкурентов. Лидером снижения в Большой десятке стала шведская крона, которая за день подешевела на 2,1%. Швеция проигрывает конкурентам из Большой десятки в ожиданиях изменения перспектив дифференциала ставок, поскольку к настоящему моменту Riksbank имеет наиболее голубиную позицию в G10. Меж тем 11 из 24 валют развивающихся рынков подорожали к доллару.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба