14 февраля 2022 goldenfront.ru Балковский Дмитрий

В этом выпуске я включил большой отрывок из обещанного ранее интервью с Дэвидом Коллумом (David Collum), в котором тот приводит интереснейшие соображения о судьбе фондового рынка, и я дополнил его вставками из других материалов с поясняющими графиками.

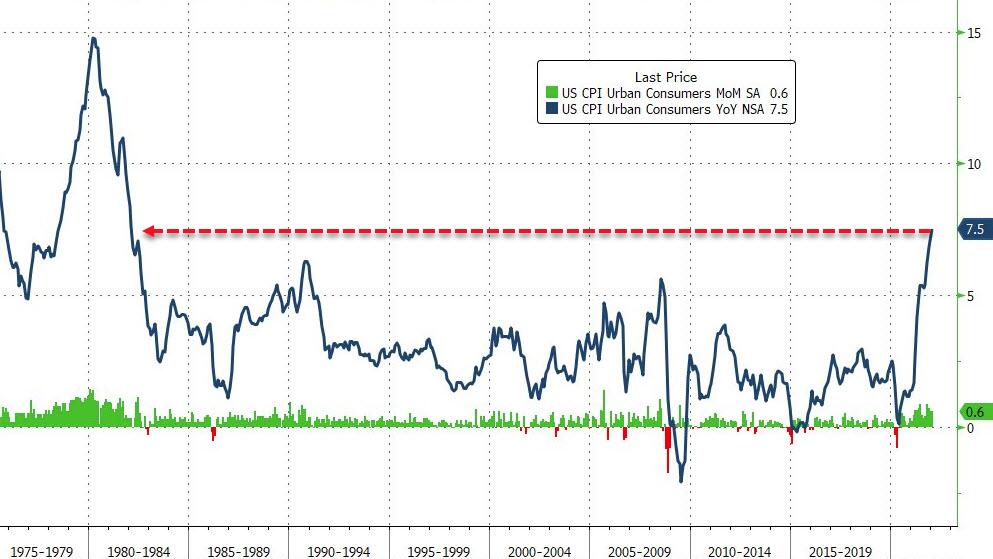

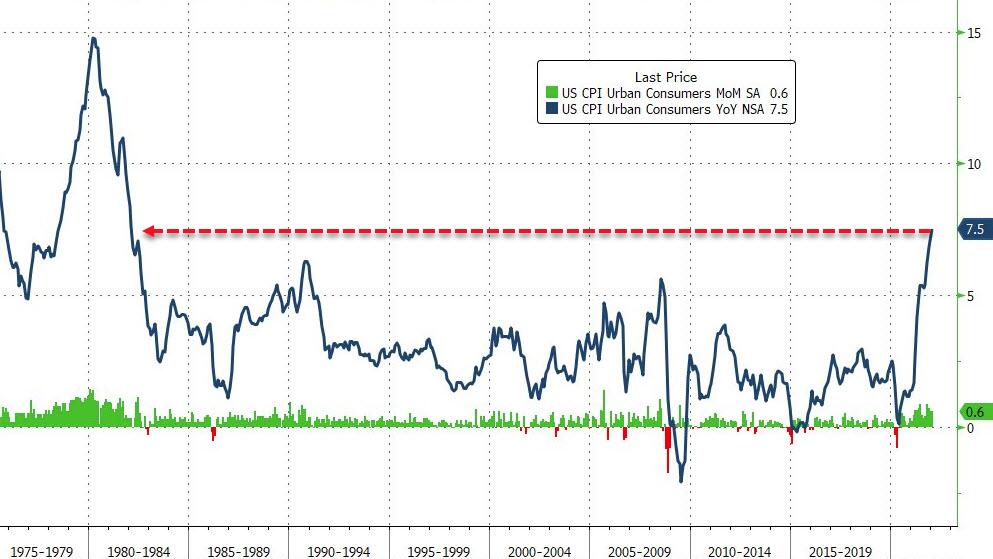

Но начнем мы с самой свежей и горячей новости об инфляции в США. По данным за январь текущего года уровень индекса потребительских цен достиг нового, почти 40-летнего рекорда на отметке в 7.5%. Последние несколько недель много говорили о том, что темпы роста инфляции замедлились, достигнув пика еще летом 2021 года и декабрьские 7% вероятно станут максимумом. Но сегодня мы узнаем, что инфляция достигла уровня марта 1982 года, то есть 40 лет без месяца. Даже темпы роста ускорились, так в ноябре этот показатель достиг 6.8%, в декабре 7%, а сегодня скакнул сразу на 0.5%. См. подробности на Zerohedge здесь.

* * *

И обстоятельства в физическом мире подогревают инфляционную тенденцию. Так индекс «Продовольственной и сельскохозяйственной организации (Food and Agriculture Organization (FAO))» в составе ООН, отслеживающий цены на продовольствие по всему миру, где среднее значение за 2014-2016 гг. равно 100, достиг отметки 135.7 пунктов в январе и вырос на 1.5 пункта по сравнению с декабрем. Как показывает график ниже, индекс уже почти достиг исторического максимума 2011 года.

На графике ниже этот индекс разбит по продуктовым группам:

Растительные масла подорожали почти вдвое с середины прошлой декады, зерновые – на 40%.

* * *

Протесты дальнобойщиков в Канаде, которые уже достигли заметных успехов, так как канадские провинции Саскачеван и Альберта заявили об отмене коронавирусных ограничений, также подливают бензина в инфляционный костер. Дальнобойщики перекрыли важнейший пограничный пункт, соединяющий провинцию Онтарио со штатом Мичиган, где расположен город Детройт, центр американского автомобилестроения.

И теперь ведущие мировые автопроизводители, такие как Toyota, Chrysler Pacifica, Ford и General Motors вынуждены остановить производство, так как к ним не поступают необходимые комплектующие. См. подробности на Zerohedge здесь.

Кстати говоря, согласно опросу газеты Toronto Star 62% опрошенных поддерживают акцию дальнобойщиков, и лишь 34% выступают против. См. подробности здесь.

Как известно проблема дефицитов никуда не исчезла и продолжает подогревать инфляцию, а остановка производства лишь усилит давление.

* * *

Инфляция подогревается также и из-за энергетического кризиса, последний всполох которого мы наблюдаем во Франции, где в очередной раз сократили производство электричества на атомных электростанциях по зеленым соображениям. Цены на электроэнергию во Франции отреагировали на это очередными рекордами, а, как известно, цены на энергоносители вносят самый большой вклад в рост инфляции. См. подробности на Zerohedge здесь.

* * *

ФРС теперь окончательно загнана в угол, так как ей приходится выбирать между двумя невозможностями. Разбушевавшуюся инфляцию необходимо гасить, то есть поднимать ставки уже в марте, но повышение ставок нанесет мощнейший удар по уже и так качающемуся фондовому рынку.

И вот как раз о том, что может произойти с фондовым рынком в дальнейшем рассказывает Дэвид Коллум (David Collum). Обратите внимание на то, какой акцент он делает на долгосрочном взгляде на ситуацию и глобальной смене мировоззрения у инвесторов. См. интервью полностью здесь.

Ведущий Илайджа К Джонсон (Elijah K Johnson):Всем привет, это Илайджа К Джонсонна канале Liberty and Finance и сегодня с нами снова наш добрый друг Дэвид Коллум, профессор Корнельского университета и поклонник австрийской школы экономики. Дэвид, спасибо за участие в нашем шоу.

Дэвид Коллум: Всегда с удовольствием с вами беседую, мы уже полдюжины раз так поговорили, мне это всегда нравится.

Илайджа К Джонсон: Да, всегда рады вас видеть, и первая тема у нас сегодня – это положительная в кавычках экономическая статистика в США. В четвертом квартале 2021 года ВВП вырос на 7% в годовом выражении. Отражают ли эти данные то, что вы сами видите в американской экономике сегодня.

Дэвид Коллум: Знаете, если в 7% росте доминируют акции крупнейших технологических компаний (FAANGS), то может все и так. ВВП – вообще паршивый индикатор, потому что в нем нет никакого «П», то есть продукта. Все дело в скорости обращения денег. И они манипулируют статистикой, они этим с 1970-х гг занимаются. Эти данные не внушают доверия.

Думаю, что инфляционная статистика сейчас в некотором смысле более аккуратная, потому что показывает, что инфляция раскалена добела. И даже инфляционная статистика вероятно занижена, но по крайней мере по сути все верно – на дворе мощная инфляция.

То, чего нам действительно не хватает, так это понимания, что такое инфляция. Потому что почти все кроме обитателей дома престарелых никогда не сталкивались с действительно сильной инфляцией. Так что человек с улицы думает, что инфляция – это хорошо, потому что она сократит размер моего ипотечного кредита. Они и представить себе не могут насколько это ужасное явление. Она душу выдирает из людей. Инфляция в 7% годовых - это большая беда.

Давайте даже допустим, что она мимолетная и продлится два года. Это значит, что они у тебя забрали 15% покупательной способности. Все стоит на 15% дороже. Я вам скажу, чего точно не стоит ждать. Возвращения дешевых цен на товары. Цены будут липкими.

Ведь именно это глава ФРС Пауэлл (Powell) и сказал: «Инфляция высокая, но это временно». Я считаю, что инфляция и останется высокой, потому что представьте, что вы подрядчик и участвуете в конкурсе на постройку дома через два года. Как вы будете оценивать расходы на заработную плату и материалы? Ответ прост, вы в смету заложите огромную погрешность. Вы скажете – заработная плата может вырасти на 15%, как и стройматериалы. И вы включите все это в свое коммерческое предложение, я имею в виду инфляционные ожидания.

ФРС годами удавалось сдерживать ожидания, а теперь эта лошадь вырвалась из конюшни и понеслась. Люди покупают все подряд, потому что думают, что все будет дорожать. Это инфляция в стиле 1970-х.

Илайджа К Джонсон: В последнее время на фондовых рынках наблюдается откат и ралли в металлах. Считаете ли вы, что эти данные что-то меняют, потому что прямо сейчас мы наблюдаем нечто вроде разворота.

Дэвид Коллум: Это такие краткосрочные движения, которые ничего не значат. Вот Пауэлл вдруг взял и заявил, что он будет более ястребиным. И они все говорят на странных языках, так что никто в реальности не знает, что он имел в виду. Но допустим, что они действительно займут более жесткую позицию. Первое, что мы увидим – все начнут закрывать позиции. Кто-то скажет, я купил золото, потому что думал, что Пауэлл займет голубиную позицию, так что надо срочно продать все золото. Ребята из хедж-фондов также будут двигать рынками, а просто потому что они захотят быстро продать.

Также фактор «покупки на слухах и продажи на новостях» сыграет свою роль. Возможно появится слух о каком-нибудь корпоративном слиянии и поглощении и после объявления о нем акция пойдет вниз. И вы скажете: это все потому, что ребята сделали ставку, а теперь ее закрывают. В общем краткосрочные данные вообще ни о чем не говорят, за исключением тех случаев, когда они указывают на глубокую неуверенность о направлении дальнейшего движения рынка.

В моей практике был случай, когда прямо перед крахом интернет акций в конце 1990-х мой бывший сосед по общежитию в институте, который потом занял очень высокую позицию в инвестиционном мире, выходец из компании Microsoft, очень неглупый парень, так вот поставил на падение акций Microsoft и рынки рухнули на 500 пунктов. А это огромное падение для индекса Доу. Он думал, что все вернулось, хотя на самом деле настоящее падение было еще впереди.

Оптимисты скажут: «Ну, вот посмотрите, никакого ущерба для рынков». Тогда как люди, понимающие динамику рынков, скажут, что такие движения случаются, когда рынки пытаются найти дорогу.

Я только что слушал одну такую групповую дискуссию в Твиттере и они ничего не видят дальше своего носа. Они говорят только о краткосрочной перспективе. О покупке на спадах, о том, как рынки откатились в 2018 году. А я в тоже самое время думаю о том, что надо посмотреть на период с 1967 по 1981 гг. Вот тогда все станет понятно. Я считаю, что мы переживаем 40-летний бычий рынок акций, который в совершенстве накладывается на 40-летний бычий рынок облигаций. Так что когда рынок облигаций наконец развернется, и кстати говоря бычьи рынки облигаций обычно длятся очень долго, кредитные рынки очень и очень длинные, так вот когда облигации решат развернуться и ФРС потеряет над ними контроль, то игра окончена.

И мы встанем перед лицом потенциальных 40 лет встречного ветра. И все говорят, что когда ставки низкие, то вы обязаны быть быком, но оказывается это ошибка. Это неправильное толкование идей Воррена Баффета (Warren Buffett), который однажды написал статью в журнале Forbes или Fortune, не помню где точно. Можете просто погуглить Warren Buffett 1999. Я, наверное, раз шесть эту статью прочитал. Баффетт говорит, что если вы хотите понимать бычьи и медвежьи рынки, то вам надо понять куда пойдут процентные ставки. Вот и все. Если ставки растут, то на дворе медведь. Если они падают, то – бык.

В этой статье он также говорит, что самое большое на что вы можете рассчитывать независимо от оценки – это около 4%. Сегодня средний инвестор надеется получить 15%, опросы показывают, что они надеются на 15%. Когда эти люди проснутся, они будут себя чувствовать ужасно. И кстати говоря 4% - совершенно не случайное число. Оно отслеживает рост американского ВВП, который в 20-м столетии рос в среднем на 2.1%, плюс дивиденды за владение бизнесом. Если все это сложить, то вы получите около 4% с поправкой на инфляцию.

Так что я думаю, что нас ждет долгосрочный медвежий рынок неизвестной длины, и возможно он уже даже начался. Все очень похоже на его начало с этими краткосрочными коррекциями, но в какой-то момент он вырвется из-под контроля. В какой-то момент ни ФРС, и никакой другой центральный банкир не будут настолько могущественными, чтобы его остановить.

Я обновил оценочный анализ фондового рынка в ежегодном отчете, в нем я использую около 25 индикаторов и все эти 25 индикаторов показывают пару интересных вещей. Это такие метрики как Tobin’s Q, различные отношения цены к прибыли, цены к выручке, цены к продажам, цены к росту ВВП.

И они все говорят, что мы переоценены на 120-130%. Есть замечательно узкий прогноз, что нас ждет коррекция в районе 65%. И никто не готов к коррекции в 65%. И она не будет крахом, потому что многие подумают, что все это рухнет во вторник, а я потом куплю в четверг.

Нет, вы обернетесь назад через 10 лет и скажите: «да, это больно». Целых 10 лет боли и страданий, вот что нас ждет.

В последний раз, когда инвесторы в фондовый рынок испытали смену мировоззрения. И у меня есть модель коррекций, она не оригинальна, но она у меня вышла из головы, так сказать. Коррекция меняет две вещи, она значительно корректирует цену. И коррекция в 20% вообще ничего не значит, она вышибает 9 месяцев роста, это глупость, а не коррекция. Просто вмятинка на графике. А второе, что корректируется – это мировоззрение.

И оказывается, что в последний раз, когда инвесторы пережили действительную коррекцию мировоззрения, был медвежий рынок с 1967 по 1981 гг. Они вышли из него, потеряв всякое желание владеть акциями, ненавидели их, даже подарить их было некому в 1981 году. Ребята, торговавшие акциями в 1981 году, играли в карты у себя в офисе. И вот это было начало бычьего рынка.

Вы можете сказать, а как насчет коррекции в 2008-2009 гг? Но рынок даже дешевым не стал в 08-09 гг. Он упал на 10 км, но мы начали на высоте 17 км. Так что ощущения были ужасные, но он провел лишь около месяца ниже исторически справедливой цены. И лозунг, который раз за разом повторялся, был: «Не продавай, не продавай, держи, покупай, покупай индексы, не продавай, покупай на спадах». И мы от этого всего еще не отучились, и нам придется обо всем этом забыть.

И еще один важный момент, который я отметил. 1994 год стал исторической вехой. Наблюдатели за рынком с большим историческим опытом знают, что в 1994 году ФРС санировала облигационный кризис. И если посмотреть на различные виды долга с плечом, то он начал расти в 1994 году и назад уже никогда не оглядывался. И долг с плечом отслеживает рынок на самом деле, колеблется немного, но следует за рынком, и он за эти годы улетел в заоблачную высь. Так что если хотите знать, как выглядит справедливая оценка, возьмите что-нибудь из 1994 года и посмотрите. Тогда рынки с плечом и начали полет на Луну.

Эта санация стала эпохальным моментом. После 1994 года мы переживали ухабы, но рынок восстанавливался.

И инвесторам говорят – видите, вам не стоило продавать. Надо держаться. Медвежьи рынки приносят боль, но они не длятся более пары лет. А потом все снова хорошо.

Но я вам вот что скажу – если вы японский инвестор и купили индекс Nikkei, то вы все еще под водой 30 лет спустя. Вы попали, и эти инвесторы этот урок отлично усвоили.

* * *

И небольшое отступление, чтобы показать, как ситуация на японском фондовом рынке выглядит графически. См. полностью здесь.

Индекс Nikkei 225 достиг исторического максимума 29 декабря 1989 года на отметке в 38,915 пунктов, а затем падал почти 20 лет, подешевев на 82% до 7,054 пунктов. На данный момент, то есть более 32 лет спустя он все еще находится на 30% ниже пика 1989 года.

Ситуация с американским фондовым индексом S&P 500 в период Великой депрессии также напоминает нам об осторожности. Индекс рухнул с пика до минимума на 86% и достиг уровня 1929 года только спустя 29 лет.

* * *

Продолжаем интервью. Но если вы были потенциальным японским инвестором и начали покупать в 1989 году по методике усреднения и очень многие скажут – мы так и поступаем, мы не владеем на пике, мы покупаем регулярно на определенную сумму. Так вот такому человеку, который покупал бы на 1000 иен в день, например, потребовалось бы 18 лет, чтобы достичь точки безубыточности. Вот как выглядит настоящий медвежий рынок. Я недавно прочитал книгу за авторством МакКвари (Macquarie), в которой он рассматривает период последних 200 лет и показывает, что акции и облигации отслеживают друг друга. Обычно считается, что они не отслеживают друг друга, но на самом деле все именно так. Но за одним исключением – в 40-летний период после войны акции побили облигации, но и это из-за манипуляций рынком облигаций.

Кстати говоря с 1971 года золото приносило в номинальном выражении 7.5%. Достаточно я вас напугал?

Илайджа К Джонсон: Ситуация, которую многие ожидают, это начало медвежьего рынка, когда люди пытаются продать все подряд и хотят оказаться в безопасности. Возможно они выберут наличные. Нам поступил вопрос от зрителя, он хотел бы переждать тяжелые времена в наличных. В какое надежное место стоит положить наличные, если кто-то не доверяет банкам?

Дэвид Коллум: А я вот банкам доверяю, просто потому что думаю, что их продолжат санировать до бесконечности, так что они меня не беспокоят. Три из последних четырех декад я сыграл очень неплохо. За последнюю декаду я получил 4% годовых доходности в номинальном выражении.

Если сравнить это с фондовыми инвесторами, то результат, конечно, никакущий. А вот в предыдущую декаду с 2000 по 2009 гг, когда все были раздавлены, я получил 13% в годовом выражении. Почти никто не получил тогда подобных результатов, за исключением может быть хедж-фонд менеджеров с огромным плечом, точно не средний розничный инвестор.

Бывают хорошие декады, бывают плохие, но то, что вы описываете – это отсутствие глобальной смены мировоззрения. Именно поэтому они уходят в наличные. Потому что хотят купить дешево, покупать на спадах. Когда закончится следующий великий медвежий рынок, им все это даже в голову не придет.

Но начнем мы с самой свежей и горячей новости об инфляции в США. По данным за январь текущего года уровень индекса потребительских цен достиг нового, почти 40-летнего рекорда на отметке в 7.5%. Последние несколько недель много говорили о том, что темпы роста инфляции замедлились, достигнув пика еще летом 2021 года и декабрьские 7% вероятно станут максимумом. Но сегодня мы узнаем, что инфляция достигла уровня марта 1982 года, то есть 40 лет без месяца. Даже темпы роста ускорились, так в ноябре этот показатель достиг 6.8%, в декабре 7%, а сегодня скакнул сразу на 0.5%. См. подробности на Zerohedge здесь.

* * *

И обстоятельства в физическом мире подогревают инфляционную тенденцию. Так индекс «Продовольственной и сельскохозяйственной организации (Food and Agriculture Organization (FAO))» в составе ООН, отслеживающий цены на продовольствие по всему миру, где среднее значение за 2014-2016 гг. равно 100, достиг отметки 135.7 пунктов в январе и вырос на 1.5 пункта по сравнению с декабрем. Как показывает график ниже, индекс уже почти достиг исторического максимума 2011 года.

На графике ниже этот индекс разбит по продуктовым группам:

Растительные масла подорожали почти вдвое с середины прошлой декады, зерновые – на 40%.

* * *

Протесты дальнобойщиков в Канаде, которые уже достигли заметных успехов, так как канадские провинции Саскачеван и Альберта заявили об отмене коронавирусных ограничений, также подливают бензина в инфляционный костер. Дальнобойщики перекрыли важнейший пограничный пункт, соединяющий провинцию Онтарио со штатом Мичиган, где расположен город Детройт, центр американского автомобилестроения.

И теперь ведущие мировые автопроизводители, такие как Toyota, Chrysler Pacifica, Ford и General Motors вынуждены остановить производство, так как к ним не поступают необходимые комплектующие. См. подробности на Zerohedge здесь.

Кстати говоря, согласно опросу газеты Toronto Star 62% опрошенных поддерживают акцию дальнобойщиков, и лишь 34% выступают против. См. подробности здесь.

Как известно проблема дефицитов никуда не исчезла и продолжает подогревать инфляцию, а остановка производства лишь усилит давление.

* * *

Инфляция подогревается также и из-за энергетического кризиса, последний всполох которого мы наблюдаем во Франции, где в очередной раз сократили производство электричества на атомных электростанциях по зеленым соображениям. Цены на электроэнергию во Франции отреагировали на это очередными рекордами, а, как известно, цены на энергоносители вносят самый большой вклад в рост инфляции. См. подробности на Zerohedge здесь.

* * *

ФРС теперь окончательно загнана в угол, так как ей приходится выбирать между двумя невозможностями. Разбушевавшуюся инфляцию необходимо гасить, то есть поднимать ставки уже в марте, но повышение ставок нанесет мощнейший удар по уже и так качающемуся фондовому рынку.

И вот как раз о том, что может произойти с фондовым рынком в дальнейшем рассказывает Дэвид Коллум (David Collum). Обратите внимание на то, какой акцент он делает на долгосрочном взгляде на ситуацию и глобальной смене мировоззрения у инвесторов. См. интервью полностью здесь.

Ведущий Илайджа К Джонсон (Elijah K Johnson):Всем привет, это Илайджа К Джонсонна канале Liberty and Finance и сегодня с нами снова наш добрый друг Дэвид Коллум, профессор Корнельского университета и поклонник австрийской школы экономики. Дэвид, спасибо за участие в нашем шоу.

Дэвид Коллум: Всегда с удовольствием с вами беседую, мы уже полдюжины раз так поговорили, мне это всегда нравится.

Илайджа К Джонсон: Да, всегда рады вас видеть, и первая тема у нас сегодня – это положительная в кавычках экономическая статистика в США. В четвертом квартале 2021 года ВВП вырос на 7% в годовом выражении. Отражают ли эти данные то, что вы сами видите в американской экономике сегодня.

Дэвид Коллум: Знаете, если в 7% росте доминируют акции крупнейших технологических компаний (FAANGS), то может все и так. ВВП – вообще паршивый индикатор, потому что в нем нет никакого «П», то есть продукта. Все дело в скорости обращения денег. И они манипулируют статистикой, они этим с 1970-х гг занимаются. Эти данные не внушают доверия.

Думаю, что инфляционная статистика сейчас в некотором смысле более аккуратная, потому что показывает, что инфляция раскалена добела. И даже инфляционная статистика вероятно занижена, но по крайней мере по сути все верно – на дворе мощная инфляция.

То, чего нам действительно не хватает, так это понимания, что такое инфляция. Потому что почти все кроме обитателей дома престарелых никогда не сталкивались с действительно сильной инфляцией. Так что человек с улицы думает, что инфляция – это хорошо, потому что она сократит размер моего ипотечного кредита. Они и представить себе не могут насколько это ужасное явление. Она душу выдирает из людей. Инфляция в 7% годовых - это большая беда.

Давайте даже допустим, что она мимолетная и продлится два года. Это значит, что они у тебя забрали 15% покупательной способности. Все стоит на 15% дороже. Я вам скажу, чего точно не стоит ждать. Возвращения дешевых цен на товары. Цены будут липкими.

Ведь именно это глава ФРС Пауэлл (Powell) и сказал: «Инфляция высокая, но это временно». Я считаю, что инфляция и останется высокой, потому что представьте, что вы подрядчик и участвуете в конкурсе на постройку дома через два года. Как вы будете оценивать расходы на заработную плату и материалы? Ответ прост, вы в смету заложите огромную погрешность. Вы скажете – заработная плата может вырасти на 15%, как и стройматериалы. И вы включите все это в свое коммерческое предложение, я имею в виду инфляционные ожидания.

ФРС годами удавалось сдерживать ожидания, а теперь эта лошадь вырвалась из конюшни и понеслась. Люди покупают все подряд, потому что думают, что все будет дорожать. Это инфляция в стиле 1970-х.

Илайджа К Джонсон: В последнее время на фондовых рынках наблюдается откат и ралли в металлах. Считаете ли вы, что эти данные что-то меняют, потому что прямо сейчас мы наблюдаем нечто вроде разворота.

Дэвид Коллум: Это такие краткосрочные движения, которые ничего не значат. Вот Пауэлл вдруг взял и заявил, что он будет более ястребиным. И они все говорят на странных языках, так что никто в реальности не знает, что он имел в виду. Но допустим, что они действительно займут более жесткую позицию. Первое, что мы увидим – все начнут закрывать позиции. Кто-то скажет, я купил золото, потому что думал, что Пауэлл займет голубиную позицию, так что надо срочно продать все золото. Ребята из хедж-фондов также будут двигать рынками, а просто потому что они захотят быстро продать.

Также фактор «покупки на слухах и продажи на новостях» сыграет свою роль. Возможно появится слух о каком-нибудь корпоративном слиянии и поглощении и после объявления о нем акция пойдет вниз. И вы скажете: это все потому, что ребята сделали ставку, а теперь ее закрывают. В общем краткосрочные данные вообще ни о чем не говорят, за исключением тех случаев, когда они указывают на глубокую неуверенность о направлении дальнейшего движения рынка.

В моей практике был случай, когда прямо перед крахом интернет акций в конце 1990-х мой бывший сосед по общежитию в институте, который потом занял очень высокую позицию в инвестиционном мире, выходец из компании Microsoft, очень неглупый парень, так вот поставил на падение акций Microsoft и рынки рухнули на 500 пунктов. А это огромное падение для индекса Доу. Он думал, что все вернулось, хотя на самом деле настоящее падение было еще впереди.

Оптимисты скажут: «Ну, вот посмотрите, никакого ущерба для рынков». Тогда как люди, понимающие динамику рынков, скажут, что такие движения случаются, когда рынки пытаются найти дорогу.

Я только что слушал одну такую групповую дискуссию в Твиттере и они ничего не видят дальше своего носа. Они говорят только о краткосрочной перспективе. О покупке на спадах, о том, как рынки откатились в 2018 году. А я в тоже самое время думаю о том, что надо посмотреть на период с 1967 по 1981 гг. Вот тогда все станет понятно. Я считаю, что мы переживаем 40-летний бычий рынок акций, который в совершенстве накладывается на 40-летний бычий рынок облигаций. Так что когда рынок облигаций наконец развернется, и кстати говоря бычьи рынки облигаций обычно длятся очень долго, кредитные рынки очень и очень длинные, так вот когда облигации решат развернуться и ФРС потеряет над ними контроль, то игра окончена.

И мы встанем перед лицом потенциальных 40 лет встречного ветра. И все говорят, что когда ставки низкие, то вы обязаны быть быком, но оказывается это ошибка. Это неправильное толкование идей Воррена Баффета (Warren Buffett), который однажды написал статью в журнале Forbes или Fortune, не помню где точно. Можете просто погуглить Warren Buffett 1999. Я, наверное, раз шесть эту статью прочитал. Баффетт говорит, что если вы хотите понимать бычьи и медвежьи рынки, то вам надо понять куда пойдут процентные ставки. Вот и все. Если ставки растут, то на дворе медведь. Если они падают, то – бык.

В этой статье он также говорит, что самое большое на что вы можете рассчитывать независимо от оценки – это около 4%. Сегодня средний инвестор надеется получить 15%, опросы показывают, что они надеются на 15%. Когда эти люди проснутся, они будут себя чувствовать ужасно. И кстати говоря 4% - совершенно не случайное число. Оно отслеживает рост американского ВВП, который в 20-м столетии рос в среднем на 2.1%, плюс дивиденды за владение бизнесом. Если все это сложить, то вы получите около 4% с поправкой на инфляцию.

Так что я думаю, что нас ждет долгосрочный медвежий рынок неизвестной длины, и возможно он уже даже начался. Все очень похоже на его начало с этими краткосрочными коррекциями, но в какой-то момент он вырвется из-под контроля. В какой-то момент ни ФРС, и никакой другой центральный банкир не будут настолько могущественными, чтобы его остановить.

Я обновил оценочный анализ фондового рынка в ежегодном отчете, в нем я использую около 25 индикаторов и все эти 25 индикаторов показывают пару интересных вещей. Это такие метрики как Tobin’s Q, различные отношения цены к прибыли, цены к выручке, цены к продажам, цены к росту ВВП.

И они все говорят, что мы переоценены на 120-130%. Есть замечательно узкий прогноз, что нас ждет коррекция в районе 65%. И никто не готов к коррекции в 65%. И она не будет крахом, потому что многие подумают, что все это рухнет во вторник, а я потом куплю в четверг.

Нет, вы обернетесь назад через 10 лет и скажите: «да, это больно». Целых 10 лет боли и страданий, вот что нас ждет.

В последний раз, когда инвесторы в фондовый рынок испытали смену мировоззрения. И у меня есть модель коррекций, она не оригинальна, но она у меня вышла из головы, так сказать. Коррекция меняет две вещи, она значительно корректирует цену. И коррекция в 20% вообще ничего не значит, она вышибает 9 месяцев роста, это глупость, а не коррекция. Просто вмятинка на графике. А второе, что корректируется – это мировоззрение.

И оказывается, что в последний раз, когда инвесторы пережили действительную коррекцию мировоззрения, был медвежий рынок с 1967 по 1981 гг. Они вышли из него, потеряв всякое желание владеть акциями, ненавидели их, даже подарить их было некому в 1981 году. Ребята, торговавшие акциями в 1981 году, играли в карты у себя в офисе. И вот это было начало бычьего рынка.

Вы можете сказать, а как насчет коррекции в 2008-2009 гг? Но рынок даже дешевым не стал в 08-09 гг. Он упал на 10 км, но мы начали на высоте 17 км. Так что ощущения были ужасные, но он провел лишь около месяца ниже исторически справедливой цены. И лозунг, который раз за разом повторялся, был: «Не продавай, не продавай, держи, покупай, покупай индексы, не продавай, покупай на спадах». И мы от этого всего еще не отучились, и нам придется обо всем этом забыть.

И еще один важный момент, который я отметил. 1994 год стал исторической вехой. Наблюдатели за рынком с большим историческим опытом знают, что в 1994 году ФРС санировала облигационный кризис. И если посмотреть на различные виды долга с плечом, то он начал расти в 1994 году и назад уже никогда не оглядывался. И долг с плечом отслеживает рынок на самом деле, колеблется немного, но следует за рынком, и он за эти годы улетел в заоблачную высь. Так что если хотите знать, как выглядит справедливая оценка, возьмите что-нибудь из 1994 года и посмотрите. Тогда рынки с плечом и начали полет на Луну.

Эта санация стала эпохальным моментом. После 1994 года мы переживали ухабы, но рынок восстанавливался.

И инвесторам говорят – видите, вам не стоило продавать. Надо держаться. Медвежьи рынки приносят боль, но они не длятся более пары лет. А потом все снова хорошо.

Но я вам вот что скажу – если вы японский инвестор и купили индекс Nikkei, то вы все еще под водой 30 лет спустя. Вы попали, и эти инвесторы этот урок отлично усвоили.

* * *

И небольшое отступление, чтобы показать, как ситуация на японском фондовом рынке выглядит графически. См. полностью здесь.

Индекс Nikkei 225 достиг исторического максимума 29 декабря 1989 года на отметке в 38,915 пунктов, а затем падал почти 20 лет, подешевев на 82% до 7,054 пунктов. На данный момент, то есть более 32 лет спустя он все еще находится на 30% ниже пика 1989 года.

Ситуация с американским фондовым индексом S&P 500 в период Великой депрессии также напоминает нам об осторожности. Индекс рухнул с пика до минимума на 86% и достиг уровня 1929 года только спустя 29 лет.

* * *

Продолжаем интервью. Но если вы были потенциальным японским инвестором и начали покупать в 1989 году по методике усреднения и очень многие скажут – мы так и поступаем, мы не владеем на пике, мы покупаем регулярно на определенную сумму. Так вот такому человеку, который покупал бы на 1000 иен в день, например, потребовалось бы 18 лет, чтобы достичь точки безубыточности. Вот как выглядит настоящий медвежий рынок. Я недавно прочитал книгу за авторством МакКвари (Macquarie), в которой он рассматривает период последних 200 лет и показывает, что акции и облигации отслеживают друг друга. Обычно считается, что они не отслеживают друг друга, но на самом деле все именно так. Но за одним исключением – в 40-летний период после войны акции побили облигации, но и это из-за манипуляций рынком облигаций.

Кстати говоря с 1971 года золото приносило в номинальном выражении 7.5%. Достаточно я вас напугал?

Илайджа К Джонсон: Ситуация, которую многие ожидают, это начало медвежьего рынка, когда люди пытаются продать все подряд и хотят оказаться в безопасности. Возможно они выберут наличные. Нам поступил вопрос от зрителя, он хотел бы переждать тяжелые времена в наличных. В какое надежное место стоит положить наличные, если кто-то не доверяет банкам?

Дэвид Коллум: А я вот банкам доверяю, просто потому что думаю, что их продолжат санировать до бесконечности, так что они меня не беспокоят. Три из последних четырех декад я сыграл очень неплохо. За последнюю декаду я получил 4% годовых доходности в номинальном выражении.

Если сравнить это с фондовыми инвесторами, то результат, конечно, никакущий. А вот в предыдущую декаду с 2000 по 2009 гг, когда все были раздавлены, я получил 13% в годовом выражении. Почти никто не получил тогда подобных результатов, за исключением может быть хедж-фонд менеджеров с огромным плечом, точно не средний розничный инвестор.

Бывают хорошие декады, бывают плохие, но то, что вы описываете – это отсутствие глобальной смены мировоззрения. Именно поэтому они уходят в наличные. Потому что хотят купить дешево, покупать на спадах. Когда закончится следующий великий медвежий рынок, им все это даже в голову не придет.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба